Uniswap V3 的粒度控制可实现 Curve 类似的低滑点,可能抢夺后者稳定币交易的市场份额。

原文标题:《Uniswap V3 带来的利好,或许没你想象的那样简单》

撰文:五火球教主

Uniswap V3 上周发布了,当然只是发布,离上线还有近两个月的时间,市场反响平平。Uni Token 不但没涨,甚至还跌了一波,以示对其「不够颠覆性创新」的抗议。

毕竟大家之前想的都是,真正的 L2、Rollup、便宜到爆的 Gas 费等等,似乎在 V3 里面都没有提及。只是说了 V3 上线之后,可能会部署至二层解决方案 Optimism 网络,都算不上 V3 的核心内容。

V3 的核心内容,主要聚集在这么几个点: 粒度控制的聚合流动性,多级费率、范围订单、历史预言机和软件许可保护,过去几天对于这些点分析或是解读的文章应该铺天盖地了,在这儿便不在累赘,完全不知道的朋友建议自行查阅。

本文想要写的是, 专业 DeFi 级玩家和普通玩家眼里的 V3 有什么区别? 其实在资深 DeFi 圈,大家对于 V3 的发布和设计是赞不绝口,绝非普通市场对于 V3 的反应。

在这些人眼里,Uniswap 一出手,便感觉这才是把 AMM 发扬光大,对 AMM 有着最深刻理解的团队设计出来的作品,才是「正规军」的感觉。

而目前市面上一众 ForkDex 和各路对于 AMM 算法以及无偿损失的改进方案,在 Uniswap 的 V3 面前,可能只能算是「小打小闹」的游击队。

一切服务于资本效率

如果你对《DeFi 托拉斯帝国?AC 主导「并购」的多个项目均大幅上涨》这篇文章有印象的话,你可能会记得里面写到过:

DeFi 大神 AC 在 Twitter 上公开表示「自己沉迷于资本效率的改进方案」,这也是为什么他收购了许多 DeFi 项目,试图打造一个托拉斯帝国,来提升资本效率。

不夸张地说,2021 年 DeFi 的增量市场,一多半会来自于那些能够有效提升资本效率的项目,因为这已经在传统金融市场演绎过,这也是资本,或者说是金融的本质所带来的必然结果。

于是 V3 给我们看到了一个比当前市面上所有解决方案都优雅的多的东西——粒度控制的 AMM 聚合流动性。 理论上最高可以把资本效率提升 4000 倍(当然这是个极端值,并没有太大的参考意义)。

这像是很多玩家喜欢的网格交易,如果你能够判断准一个交易对最为频繁的价格区间,比如 BTC/USDT,设置好上下限,可以做出非常好看的年化。

比如去年 BTC 在 1 万左右横盘几个月那会,你的网格如果设置的是 9000-11000,那么你的收益肯定会比那些开天地单(比如 3000-30000)网格的玩家多很多倍。

Uniswap V3 也是一样,现在通过允许 LP (流动性提供者)将资金放入制定价格区间的曲线内,在 LP 对价格判断相对准确的前提下,可以以比原来少得多的资金,赚到和之前同样的手续费。

而同时,对于原本那些非常厌恶无偿损失的 LP,现在他们可以通过这种价格区间控制,完全掌控自己可以接受的无偿损失的比例。 这种对于资本效率的提升,不夸张地说,「碾压」当前市面上所有 Swap 的解决方案。

当然,所造成的一个后果便是,LP Token 因为开始分价格区间,不再是之前那种通用型 LP,摇身一变成了类似 NFT 的模式。

对谁造成了冲击?

AAVE、Curve、Sushi 和一切基于 AMM 的仿盘 。

第一个你可能想不到,圈内大家第一个想到收到冲击的,反而不是各类 Swap,而是 AAVE。作为 DeFi 界两大巨头之一,借代类扛把子的 AAVE,也一直致力于探索对资本效率的提升。

前段时间,AAVE 发布了基于 LP 的抵押,其本质就是提升资本的利用率。 现在 Uniswap 这个最大的 LP Token 直接变成了类 NFT,那些 LP 做借代的应用直接路被堵上了大半。

更重要的是,因为有了这种粒度控制 LP 的机制,原先 LP 拿 100 万能赚 1 万的手续费,现在在判断准确的情况下用 10 万做市资金就能赚 1 万的手续费,剩下 90 万去干别的。

这种资本效率的提升已经远远大过 LP 抵押借代的方式,于是显得后一种方案变得有些「鸡肋」。

Curve

除了粒度控制 LP 区间之外,Uniswap 还有分级费率,目前有 0.05%、0.30% 和 1.00% 三个档。

比如高风险的新山寨币 /ETH 对设置 1%,中风险的 ETH/DAI 对上设置 0.3%,低风险的 USDC/DAI 对上设置 0.05%。

对于稳定币互换,Uniswap V3 因为有了粒度控制,可以用很小的资金量(比如 USDC/DAI,相信绝大多数 LP 的区间都会设置在 0.99-1.01) 实现和 Curve 类似的滑点。

同时因为分级费率的原因,手续费比 Curve 便宜,再加上 Curve 原本那种调用合约的方式 Gas 费用就比 Uniswap 要贵不少。

所以可以遇见的是,如果 Curve 没有做出相应的调整,等到 V3 上线,稳定币互换这个市场,要被 Uniswap 啃下一大块肉来!

Sushi 等一些列 Uniswap 仿盘

除了技术层面的各种创新之外,Uniswap V3 还有个软件许可保护,即在两年内,商业或生产级应用是不可以直接使用 Uniswap V3 代码的。简单来说,两年之内,你不能以商业目的去 Fork。

这是一把明牌的护城河策略,虽然看上去有些「不那么区块链」,引起了一定的争议,但人家就是这么设置了,你也不能说人家「错」。于是留给 Sushi 等其他团队一个难题,等 V3 上线后,只有三个选择:

厚着脸皮无视协议硬抄。 像是 Sushi 这些大的 DEX 交易平台估计干不出这事儿,毕竟人家那个软件许可是受法律保护的。

明牌大所抄的话,一是要吃官司,二是用户印象上会造成很不好的印象,原先没有约束时你拿就拿了,现在告诉你不许拿你还拿,就是「偷」。

一些匿名团队的小 DEX 也许会 Fork,反正团队匿名不怕官司,一开始没啥流量也是光脚的不怕穿鞋的。但是 Fork 之后,在 Uniswap V3 和 Sushi 的夹击下,恐怕不会有多少中小 DEX 生存的空间了。

不抄,什么也不干。 现在 Uniswap 已经是统治地位了,想要占据一席之地的其他 DEX,面对新技术 V3 的 Uniswap 来袭,若是什么也不干,后果……

抄创意,但是不抄代码。 这可能是唯一一条出路,甚至说在 V3 的基础之上做出更多的创新,这也是整个行业希望看到的。

然而这注定是最难的一条路,因为这条路意味着,你需要有比 Uniswap 团队更好的创意,对 AMM 更深的理解,以及更强大的工程能力,这些都太难了……

想想当初那些号称「6 个月超越 Binance」,或者喊出类似口号的 CEX 创始人,我对此不甚乐观。

Uniswap V3 会毁掉一些东西,又会造就一些新东西

Uniswap V3 可以预见性的会毁掉一些东西。

比如当前大火特火的流动性挖矿,到时候因为 LP Token 的彻底改头换面,要么玩不转,要么只能使用 V2 或者 Sushi 的 LP,V3 的 LP 可组合型收到破坏。

比如刚才提到的专做稳定币互换的项目,像是 Curve。甚至通过在 0.999 和 1.001 价格之间为 DAI/USDC 提供流动性,V3 的头寸可以完全取代 Makerdao 的锚定稳定模块。

Uniswap V3 可以预见性的会造就一些新东西。

比如基于新的 LP Token 的 DeFi 组合方式或是玩法。比如 V3 里面强化的预言机功能,允许通过一次链上调用计算过去约 9 天内任何的 TWAP 价格,Uniswap 不需要预言机,而且本身便是更好的预言机。

比如,因为价格区间判断对于 LP 的收益影响极大,原先那种简单粗暴地把资金扔进去交易对吃手续费,或者挖矿的日子可能一去不复返。

市面上可能由此转向越来越多专业级的 Uniswap V3 LP,或是基于 LP 各项数据统计,调整之类的新项目。

Optimism 主网延期,塞翁失马?

近期有个和 V3 关系比较密切的消息:原本计划 3 月上主网的明星 L2 项目,主打 Rollup 的 Optimism (以下简称 OP)推迟到 7 月份了。

要知道,OP 的生态可是有 Uniswap、SNX 和 Compound 这几家顶级 DeFi 站台,所以大家纷纷对其予以厚望,而 SNX 已经在 OP 的测试网上跑了一段时间了,除了偶尔出过的小 Bug,整体反响不错。

一开始大家都觉得可能对 V3 是个利空,毕竟 V3 是 5 月上线,也说了顺利上线之后会开始部署 OP 的 Layer 2 ,现在 OP 直接推迟到 7 月份,Uniswap 的 L2 在那之前是没戏了。

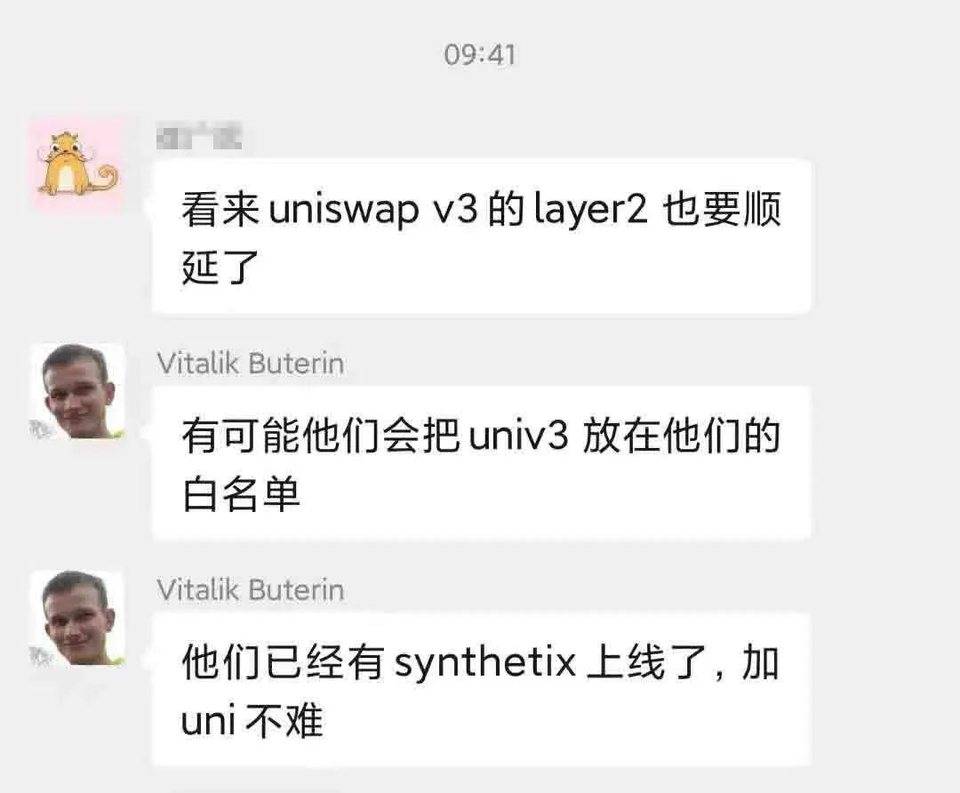

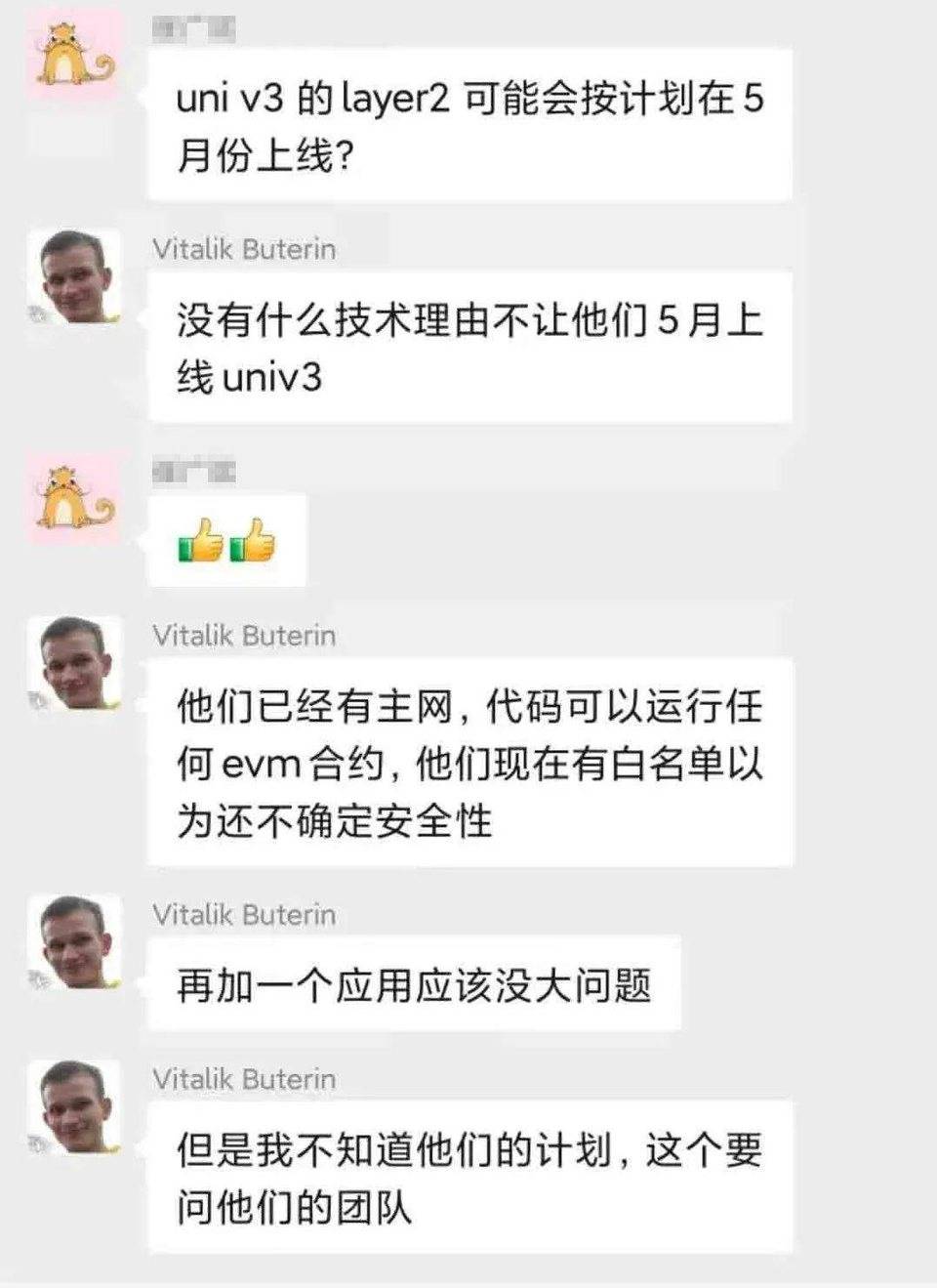

然而塞翁失马,焉知祸福。万一到时候,事情是这么个节奏发展呢?

V 神也没说一定如此,只是说技术上完全可行。

如果真的是这样,Uniswap 作为白名单项目 5 月率先登录 OP,届时除了原本作为龙头 Dex 最大的交易深度,再加上 V3 自身一大堆的技术创新,现在还有一个 L2 超低的 Gas 费用和超快的交易速度,而别的 DEX 在 OP 正式发布主网之前,依旧得跑在 ETH L1 上,忍受那几十美金又贵又慢的交易体验……

Uniswap 就真的碾压一切 Dex 了。 当然,一切都是极其不负责任的推想或是猜测。