全球债市暴跌!两大风险逼近极限!

全球市场集体暴动,欧美债市全线暴跌,收益率急剧飙升,美元强势反弹!

美债和美元,都慢慢逼近极限水平。

风险,正在逼近;风暴,正在酝酿!

01

全球市场的两个“风险因子”正在壮大,美债收益率大幅飙升和美元指数强势反弹。

3月10日,欧洲市场开盘之后,全球债市集体暴跌,收益率飙升。

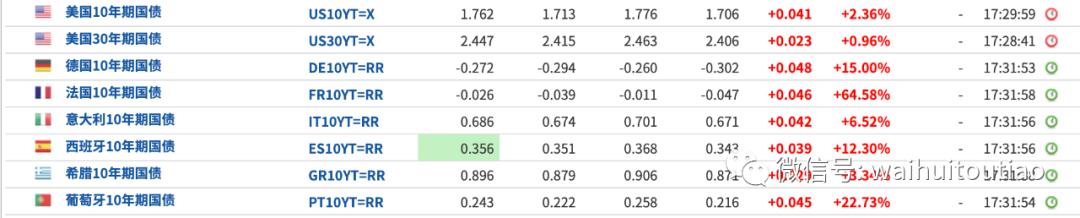

10年期美国国债收益率一度达到1.776%,创过去一年新高。

与此同时,美国2年期与10年期国债利差扩大至2015年7月以来的最高水平。

另外,美国其他期限的国债收益率也几乎是全线大涨。这其中,1年期的国债收益率涨幅竟然高达20%以上。

不只是美国,欧洲债市也集体暴跌,收益率全线飙升,其中法国10年期国债收益率大涨64%!

(注:债券价格跟债券收益率相反,债券价格暴跌,债券收益率暴涨)

更重要的是,美元指数站上93,为去年11月13日以来首次!

美债收益率和美元指数的重要性,我们之前一系列文章已经说的很清楚:

1、美债收益率是全球金融市场的锚,其他期限和其他国家的国债,公司债等等,都是在10年期美债基础上加一个期限溢价。

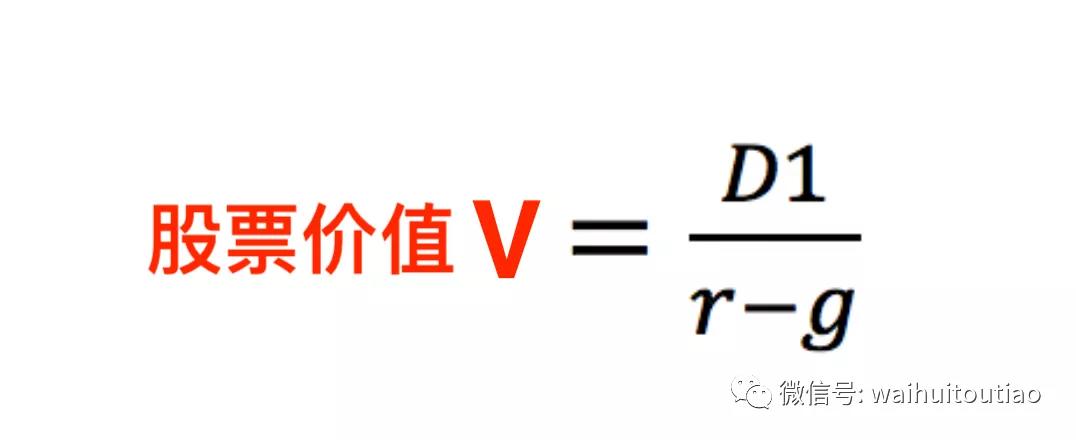

具体到风险资产,它又影响分母,而且稍微动一点,就会给股票价值造成剧烈波动。

所以,10年期美债收益率非常关键。

2、未来的逻辑很简单,就盯着流动性看,多关注利率市场;如果看不懂利率市场,就看美元指数,美元指数上升就意味着风险。

所以,美元指数作为直观的数据,非常值得大家警惕!

我们在《市场和美联储即将摊牌》文章中曾经表达过:1.8%和2%是两个关键点位。

这两个关键点位,可能是市场和美联储对10y美债收益率的平衡点。超过这个平衡点,市场就会剧烈动荡。

市场关注的第一个点位:1.8%。

重大事件爆发的时候,我们思考所有问题的锚,都是疫情之前的水平,这是一个非常重要的心理关口。

比如,经济恢复到疫情前,通胀飙升至疫情前,股价反弹到疫情前等等。

美债收益率也一样,疫情前的水平是一个非常重要的参考,这个点位就是1.8%。

市场关注的第二个点位:2%。

2.0%-2.1%对应了天风本轮美债利率上行的顶部区间,也是重要的整数关口。

这个位置以上对于财政偿付和信用市场都是压力测试,对于美股可能触发更大的波动率释放,道琼斯可能转向震荡下跌,届时联储的工具选择将对市场走势至关重要。

我们的观点是什么呢?

有人参与的市场不会被冰冷的数字束缚,美债收益率点位对股市的影响,肯定会随着双方不断博弈,把临界点不断向上提升。

无论如何,2%的整数关口非常重要,绕不开的一道坎。

现在,10年前美债收益率已经飙升到1.776%,距离1.8%仅一步之遥,距离2%也不远了。

风险,正在逼近。

02

什么原因导致全球债市集体暴动呢?

1、3月31日,SLR到期,全球大行有抛售美债的需求,美债收益率有上升压力。

2、市场预期,拜登将推出史无前例的财政刺激计划。

据美联社消息,美国总统乔·拜登(Joe Biden)希望在夏季批准大规模的基础设施一揽子计划,预计规模将在3万亿至4万亿美元之间。

一位白宫官员周一晚表示,最终可能接近3万亿美元(折合人民币近20万亿)。按拜登的行程,他将于当地时间周三在匹兹堡公布一项大型基础设施和就业计划的框架,并在本周晚些时候将首次展示他的2022年预算。

我们前面说了逻辑,美元飙升,和美债收益率飙升,都会给全球市场带来压力。

这也是3月份全球市场的重要逻辑。

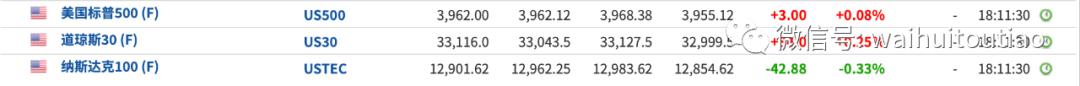

今天有一个现象,虽然债券收益率飙升,但是欧洲股市集体走强,美国三大股指期货也相当强势。

真实的市场跟逻辑有点儿出入。

如何理解这个背离呢?

实际上,我们在《两大市场突然“脱钩”》文章中已经写清楚了:

1、从动态的角度看,美债收益率上升,的确会导致股市等风险资产下跌,这个逻辑仍然成立;

2、从静态的角度看,美债收益率不断上台阶,边际刺激不断上升,才会导致风险资产下跌。

也就是说,任何一个影响市场的因素,都存在边际效应递减的规律。

边际效应递减规律作用下,股市对美债收益率飙升的敏感度下降。

但是美债影响风险市场的这个规律仍然存在,只不过现在风险正在累积,就等一个爆发的时机。

临近发文的时候,美国三大股指期货均转为下跌,这说明,美债收益率对股市的影响仍然起作用。

03

MMT时代,财政决定市场方向,央行决定市场波动。

随着美联储削减QE预期的发酵,新兴市场已经被迫开始加息,可以预见的新一轮风暴正在路上。

美联储一松一紧,全球市场就会一生一死,这是美元霸权之下不可撼动的规律。逻辑我们在《已有国家沦为炮灰》(点击蓝色字体查看文章)文章中详细介绍过。

上一次,美联储主导的拐点是2014年,当时引发了全球金融市场大波动,尤其是一些新兴国家,汇率几乎拦腰斩。

2014年,美联储还只是打了个嘴炮,只是宣布taper和加息信号,俄罗斯、巴西、阿根廷等几个“脆弱国家”就发生了“货币危机”,美元霸权的牺牲品。

现在,新兴市场国家的汇率啥情况呢?

我们先看一下美元指数,美元指数已经反弹至2020年11月11日新高。

再看一下商品货币,加元和澳元:美元/澳元为1.31;美元/加元为1.26。

如果以美元为标杆,那么美元/澳元汇率应该是1.38,美元/加元应该是1.31。

当下的汇率说明一个问题:商品货币,相对于美元来说,还相当强势。

再看一下人民币汇率。

当下,美元兑离岸人民币汇率为6.5770;美元兑在岸人民币汇率为6.5670。

如果以美元为标杆,美元兑离岸人民币汇率应该为6.61,美元兑在岸人民币汇率应该是6.63。

当下的汇率说明一个问题:人民币汇率,相对于美元来说,还相当强势。

最后,再看一下其他新兴市场货币:

美元兑俄罗斯卢布汇率为76.03;美元兑土耳其里拉为8.4。

如果以美元为标杆,美元兑俄罗斯卢布汇率应该是77.4;美元兑土耳其里拉应该是7.88。

什么意思呢?

除了这两天已经崩盘的土耳其里拉,其他国家货币,无论是商品货币,人民币,还是其他新兴市场货币,兑美元都保持强势。

这说明,从汇率市场看,当下全球其他国家还没有遭遇美元回流的毒打。

这也从侧面说明一个情况:一旦美元汇率冲击全球,不要奢望短期就能结束。

我们再看一下美股市场:微观结构越来越脆弱。

观察逻辑是什么呢?

在流动性泛滥和波动率低位的环境下,由于人们有着动物精神本能与线性外推思维,市场会过度加杠杆,筹码不断向乐观者集中,本身赚着beta的钱却产生赚alpha的幻觉。

然而,随着筹码过于集中在最乐观者手中,人们的预期达到钟摆的最高点,交易方向过于一致和拥挤,一旦宏观环境发生逆转,任何风吹草动都会产生大量抛售,因此价格也将离见顶不远。

国泰君安覃汉还给了一个观察角度:ARK-特斯拉-比特币的高相关性,隐藏着很强的负反馈风险。一旦比特币下跌、特斯拉/科技股遭抛售、ETF大量赎回,三者负反馈机制将放大下跌风险。

现在,美债收益率逼近第一个重要关口1.8%,市场情绪崩的越来越紧。

风险逐渐暴露,市场越来越脆弱!