获Web3基金会资助,即将在Polkastarter IDO的Polkadex为何值得关注

不过一年光景, DeFi(去 中心化金融) 就已从 一场实验性革命飞跃式地发展成为锁仓价值 超5 60 亿美元的 庞然大物 。在革新之路上,DEX(去中心化交易所)赛道异军突起。

当前, Uniswap、Sushi S wap、Curve等 老牌DEX正在持续进行 产品迭代和生态拓展 ,以稳固甚至提升自己的 “江湖地位” 。但在 “后浪”辈出的 DEX 世界 , 市场 格局并非一成不变的 。 特别是当前大部分DEX均基于饱受性能之苦的以太坊。而例如基于波卡生态的首个订单薄DEX Polkadex 正 手握 弯道超车的 “杀手锏” , 赢得市场关注 。

AMM模式大行其道, Polkadex订单薄模式 有何不同?

借着DeFi的东风, DEX 顺势而起。而DEX的兴起很大程度上得益于 AMM 模式,数据也从侧面证实了这一点,D une A nalytics 数据显示,以 Uniswap 为首的AMM模式DEX占据以太坊DEX绝大市场份额。

实际上,颇具创新的 AMM模式 不仅可解决传统的 订单簿模式 存在的 交易速度慢 、深度不够等问题,还 降低普通用户成为做市商的门槛, 实现了“ 人人 皆可 做市 ”。但这种模式也存在交易 定价权、无常损失、 高 滑点 等问题, 市场容易受到价格冲击 、 抢跑交易 、 价格滑落和套利 等因素 影响 。

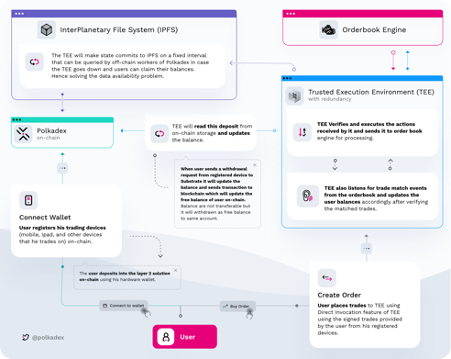

而 Polkadex订单簿 不仅可以通过 去中心化资产托管来改善那些 DEX交 易者的现状, 还可 提供与普通中心化交易所相媲美的舒适性和便利性。Polkadex订单簿包含Polkadex网络、可信执行环境(TEE)和订单引擎三个部分, 其可通过在 Polkadex上实现Layer-2受信任执行环境(TEE), 可 允许操作员同时维护订单簿,以确保操作员不会作弊。 即便是 在篡改的情况下,区块链 也 可以使证明无效,从而不接受运营商提交的篡改状态。用户的资金始终留在区块链中,并由用户的私钥控制。 而由于 Layer-2解决方案仅允许进行交易 , 余额不能在Layer-2上转移 ,可 确保只有交易者的私钥才能启动余额转移。

也就是说,

Polkadex

在DEX现

有功能

上

有所提升,可提供高频交易、机构级流动性、法定货币支持,去中心化KYC、以及所有中心化交易所可支持的功能

,且

用户资金

也将

由原生区块链和资金托管方来提供保障,

并

不会转移给Polkadex或任何其他第三方。

除了提供P olkadex 订单簿 , Polkadex 还提供了 Polkapool AMM ,该产品 是灵感来自 于 Uniswap V2 。但相比 Uniswap 中存在的 代币兑换需要支付高昂的费用,机器人会执行提前交易导致一些新项目无法启动自己的IDO 等问题, Polkadex 进行了进一步优化, 可以为用户提供极极低费用的兑换交易 ,且 在高频交易中不会出现提前交易 ; 同时 , Polkadex还支持永续流动性挖矿。 简单来说, Polkapool AMM 具有 零Gas费 、 无抢跑交易 、 用户提供流动性 和 减少无偿损失 这些关键特性和功能。

而在 Polkadex 的 永久流动性挖矿计划 中, Polkadex代币保留通胀额度的50 % ,用以鼓励Polkapool 的 流动性挖矿计划,鼓励低流动性交易对的流动性提供者。Polkadex每个月为流动性挖矿计划铸造约 超8 3 万枚 Polkadex代币PDEX,并在流动性提供者之间共享。

同时, Polkapool 采用了 回购机制 ,可 使 代币 总供应量保持在2000万 枚 代币中。 对于用户而言, Polkadex回购机制对Polkadex用户具有吸引力,这种方式 可 保持供应恒定,同时又永久性地鼓励流动性挖矿。

值得一提的是,

Polkadex将于北京时间4月16日5:30在Polkastarter上进行IDO,共出售125,000 PDEX代币,每枚2美元,筹款250,000美元。此次IDO分为POLS和

大

众两个池。目前Polkadex IDO白名单已开放,将于北京时间4月13日凌晨

2:3

0关闭。

由此来看, Polkadex 不仅 具备Uniswap功能属性 ,还 满足 了 中心化市场需求 。

以太坊DEX出现“外溢效应”, Polkadex 提升用户体验的秘籍是什么?

得益于

DeFi的

蓬勃发展,DEX交易量屡创

新高也

日益成为

了

常态。

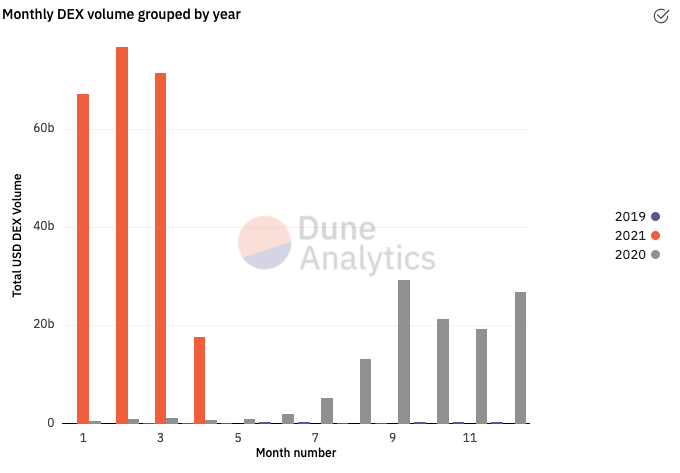

根据

Dune Analytics的数据

显示

,

自2

021

年以来,

DEX的交易量

迅速攀升,

1月份

超

671亿美元

,

2月份交易量

超

767亿美元,3

月份交易额超7

13

亿美元,远超以往两年

总和。

来源: Dune Analytics

交易量猛增背后,很大程度在于各类DEX数量井喷式增长。而纵览整个DEX赛道,其实绝大多数都是 在以太坊上开发 ,且已形成较为 明显 的 头部效应 。DeBank数据显示,过去2 4 小时,DEX总交易量达 26.6 亿美元,其中 Uniswap 、 Curve 、 SushiSwap 等排名前十的以太坊DEX的交易量就已占据总交易量的5 0.1% 。

然而,以太坊DEX占据半壁江山,且交易量剧增的同时,其面临的高昂G as费、网络拥堵 等性能问题却正让以太坊DEX饱受困扰,且 对用户 而言 体验感 也教 差 。在 以太坊2.0 的正式推出仍需较长时间的情况下,不少DEX纷纷选择 添加多个以太坊 的 替代 方案。例如,今年2月, 1inch 宣布将新增部署至币安智能链BSC ;今年3月, SushiSwap 宣布在 xDai、Moonbeam、币安智能链 BSC 、Polygon 等 部署合约 、 Balancer宣布将端口连接到Moonbeam和波卡 。

在各类主打 高速性能的公链 中, Polkadex 选择在波卡上建立DEX。在 Polkadex联合创始人Vivek Prasannan 看来,波卡的引入可让 Polkadex 提供与CEX 媲美的舒适性和便利性 。他解释道,一方面, 波卡生态中大多数区块链都是建立在Substrate 上,其 允许用户修改运行算法参数实现自定义区块链,并清楚地定义 “ 免授信 ” 环境内和环境外的参数,以构建可用于市场的产品。Polkadex希望通过定义一组参数来构建特定于应用程序的区块链,该参数使交易免受信,同时又易于使用,因此只有Substrate模块化框架才有可能实现 ;另一方面,从生态系统来看, 交易所其实是个把交易者聚集在一起, 且 共同商讨各自持有资产价格的平台,所有交易平台都需要与二级市场建立良好联系,以便寻找到利差及更好的参与其中。

由于以太坊存在容量问题,波卡生态系统非常适合此类产品。 因此 Polkadex正在使用的技术将帮助业内主要网络分配部分负载, 且 波卡创始人也在积极构建Web3生态系统,这不仅有助于Polkadex持续创新,而且还可以访问规模更庞大、更多人积极参与的社区。

除了从性能上提升用户体验外,安全问题是CEX和DEX都无法绕过的关键问题。 PAData 曾也发文指出, 根据安全服务商PeckShield的监测,今年一季度,DeFi领域共发生43起安全事件,涉及41个项目。 按 照发生攻击的当天收盘币价结算,一季度DeFi安全事件披露的损失金额累计高达5.28亿美元,大约是去年全年的2.23倍 。

对此, Polkadex 除了前文提到的 是 个 非托管交易所,用户是自己资产的最终所有者 外,其还与 与一些 备受认可的 审计公司达成合作, 例如 Omnisia&Halborn审核Polkadex ERC20智能合约 、 SR Labs将负责审核交易所业务 等。

而 Polkadex 的实力也得到了资本的认可与青睐。 今年3月,Polkadex 宣布完成300万美元种子轮和私募轮融资,包括Web3 基金会 的 资助,还 有CMS、水滴资本、Cluster VC、Existential Capital、Outlier Ventures、NGC Ventures、GENBLOCK Capital、JRR Group、Genesis Block Ventures、Blocksync Ventures、YBB Foundation、Kenetic Capital、MASTER Ventures、GBIC、PNYX、QCP Capital、Block Dream Fund、LD Capital、BTX Capital、AU21 Capital和DAG 这些 知名VC机构 均参与。

可以预见的是,在技术和资本的双双推进下, Polkadex 或将凭着 “杀手级功能” 助力打造 更高效的 分布式 金融世界。

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...