2021 年 4 月 15 日,真本聪与 Smoothy 联合举办了 AMA 活动,本次 AMA 邀请到 Smoothy 团队核心成员,他向大家分享了 Smoothy 的产品功能特点、优势,以及首轮盲挖的相关信息。

以下是本次 AMA 的文字整理,Enjoy It!

Q1:第一次做客真本聪社区,可以从您的角度,先给我们社区的小伙伴简单介绍一下 Smoothy 这个项目吗?

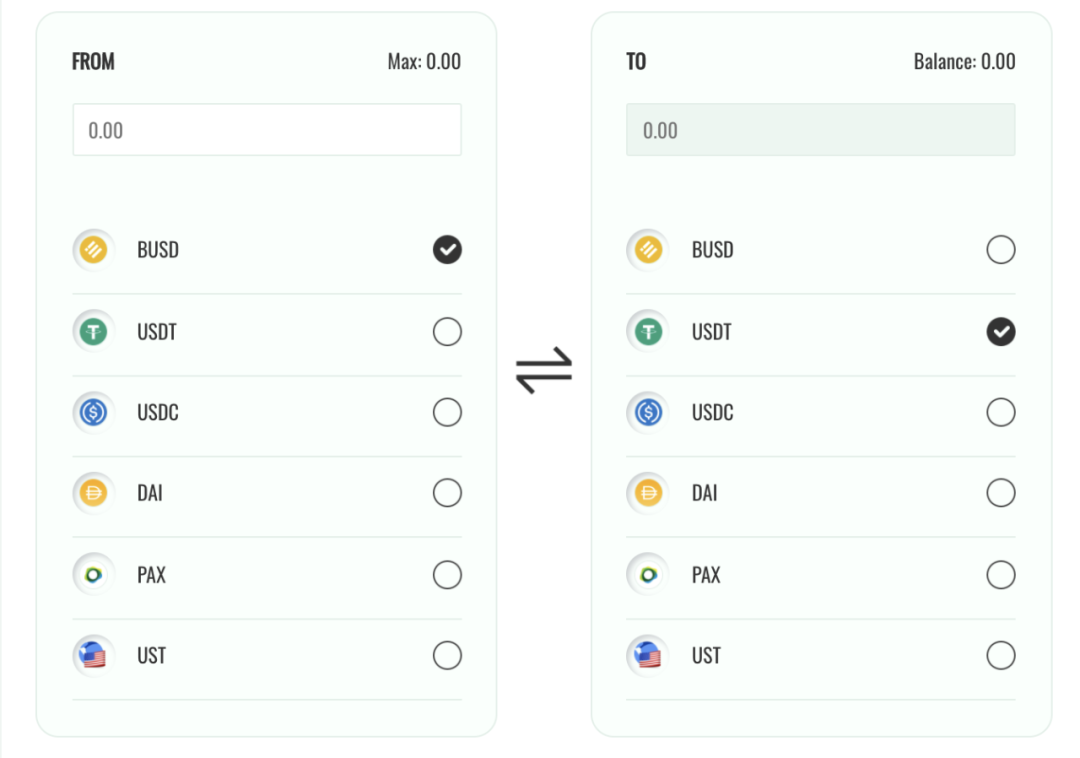

Smoothy 是一种新颖的流动性协议,不是市面上任何已有项目的分叉,在支持多种稳定币的基础上,具有单池、低费用、零滑点和高质押收益的特征 。即,在一个稳定币池里,可以实现多种稳定币的互换。 目前 Smoothy 登录了 ETH 和 BSC 两条网络 ,BSC 版本 Smoothy 支持 6 种稳定币(见下图),ETH 版本支持 8 种稳定币,你可以选择存入支持的任意一种稳定币或几种来提供流动性。

现在两个版本日交易额已经超过 1500 万美元,总 TVL 超过 1.3 亿美元,未来 Smoothy 会登录 HECO、Fantom 等更多的平台,并支持更多的稳定币 (设计上可以支持超过 100 种稳定币)。

Q2:可以分享一下 Smoothy 的团队背景和故事吗?你们是在什么机缘下聚在一起开展这个项目的?

我们团队核心成员是来自硅谷和华尔街的一群区块链连续创业者,在区块链行业已经有了 3 年多的经验。

我们这个项目的诞生,主要还是得益于 DeFi 领域的爆炸式发展,让许多资产通过锚定币的方式被引入以太坊、BSC、HECO 等网络,如锚定于 BTC、美元或者是黄金,目前市场上出现了 20 多种这类锚定币,未来预计将有更多这种类型的代币引入网络。

而这类资产锚定币间的兑换需求,由于锚定同一资产,因此这类代币间的兑换理论上应该是 1:1 兑换,但在目前 DEX 中,由于目前的功能设计没有充分考虑到此类兑换需求,存在的交易滑点会让用户承担无谓成本,因此需要一款针对同一资产锚定币兑换的产品。

Curve.fi 和 mStable 是同一资产锚定币(包括稳定币)的两个知名代表。 但是,它们不能为交易滑点提供完美的解决方案,而且两种设计都只能在更低的交易手续费和通过质押获得利息之间进行取舍。

而我们的独创设计, 可以让兑换能够在绝大多数时间保证同一资产锚定币 1:1 兑换,而且在手续费低于现在 80% 项目的同时,为流动性的提供者带来最大化的利息 。这是我们产品设计的一个背景。

Q3:专注做稳定币的项目很多,相较而言 Smoothy 的产品功能上有哪些特点?

作为一个全新的项目,Smoothy 整个设计上有如下四个特点

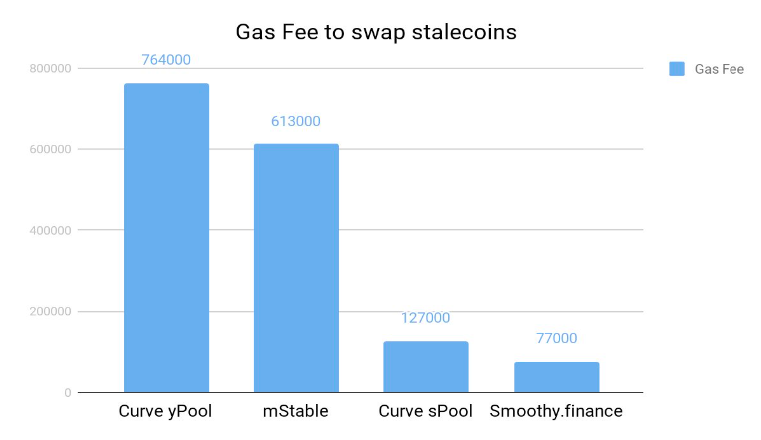

1、通过算法优化 极大的降低 gas 费用。即使部署在以太坊上,算法优化后的 Smoothy 上做稳定币兑换所需的 gas 费比通过 Curve 的 Y 池和 mStable 减少了 90%。在不使用 Layer2 的前提下实现更低 GAS 费。

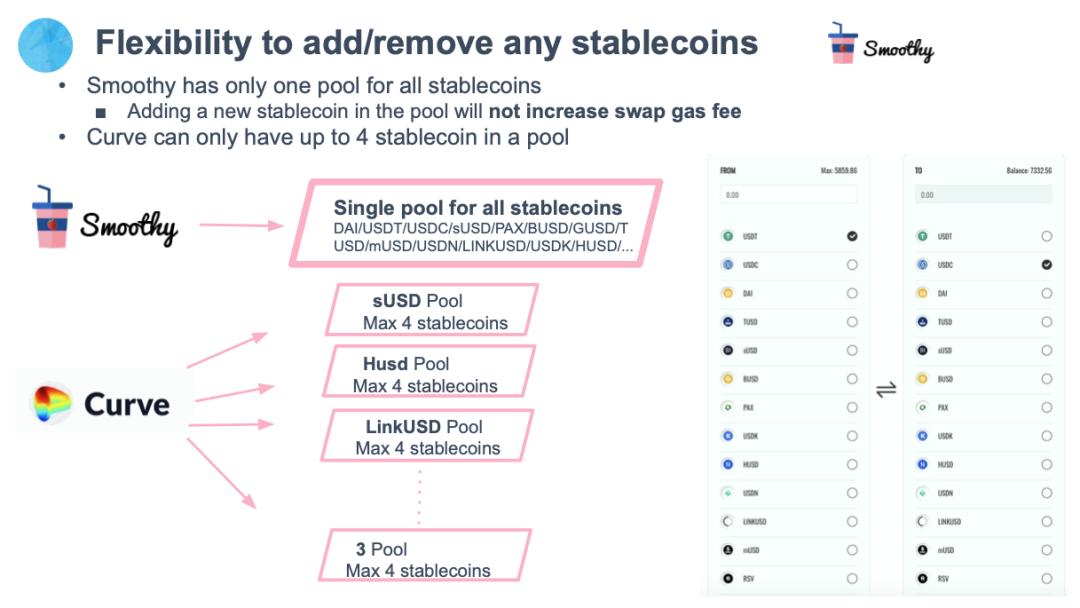

2、单池可支持多种不同类型的稳定币,流动性更好 不像 Curve 一个资金池最多支持 4 个稳定币,Smoothy 的资金池可以支持多种稳定币进行质押,并可灵活添加 / 移除币种。理论上可在一个资金池内容纳上百种不同类型稳定币(甚至算法稳定币),如此 Smoothy 不会被过多的池子分散流动性,让整个池拥有更好的流动性。

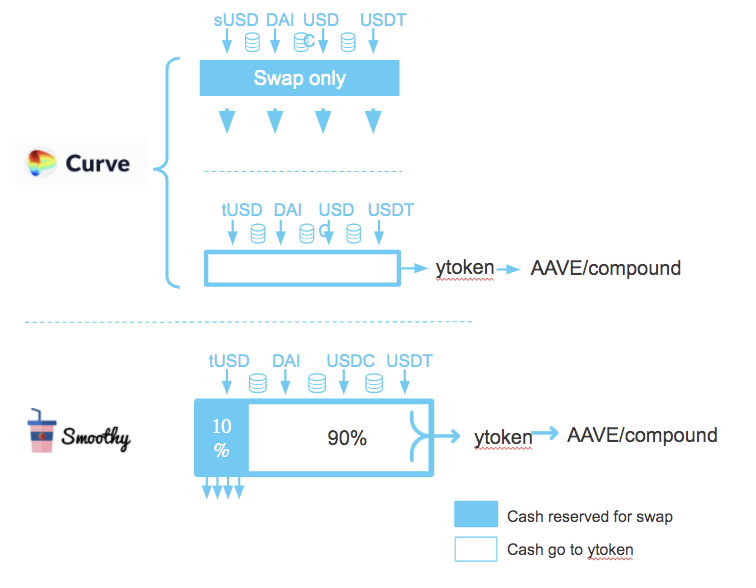

3、最大化 LP 收益 **Curve 不同池子是有不同功效。S 池手续费比较低,但是同时收益率也低,主要是用来进行 SWAP。Y 池的年化收益率会高一些,但是因为要把资金拿到更高的地方去生息,所以在单池的基础上, 我们参考银行的准备金制度,设计出了特有的动态准备金算法(Dynamic Cash Reserve Algorithm),对用于兑换与存币生息的资金用算法进行分配**,将大部分资金(目前暂定 90%)用于存币生息,剩下部分资金用于满足日常的兑换(10%),除了只收益,流动性提供者不仅能够获得兑换手续费,还能享受到存币生息的收益。

LP 收益 = Swap Fee+ 滑点产生的费用+ytoken 里面的 interest 利息(以太坊网络,BSC 用于生息的产品将在近期公布),以及未来的 SMTY 收益。

4、零滑点交易算法 ****Smoothy 独创的 SmoothSwap 新算法,将交易分成了区间内交易和区间外交易 ,基本上,所有的交易都将在区间内进行,在这部分,我们可以提供 1:1 的兑换。而对于偶发的区间外交易,也就是极端交易情况,我们则允许发生交易损耗。这样我们不仅可以在绝大多数情况下提供 1:1 兑换,并且在极端情况下,我们也不限制交易,保证了流动性。

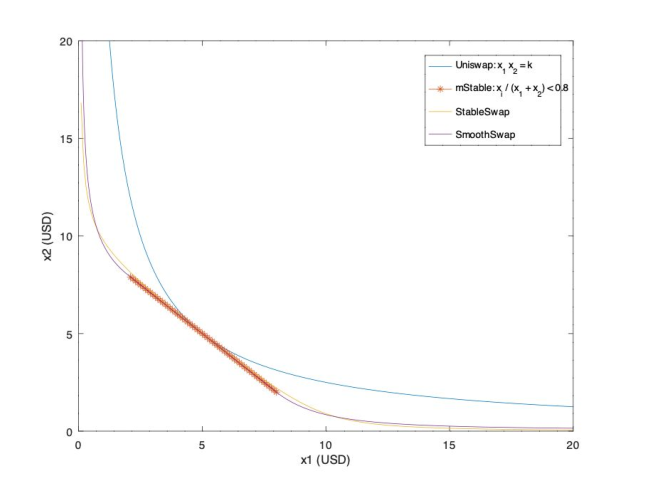

蓝色曲线是 Uniswap 的 bonding Curve 联合曲线,可以看到滑点比较大。

红色曲线是 Curve 的 bonding curve 联合曲线:可以看出比 Uniswap 滑点更低,更适合稳定币。

红色直线是 mstable 的兑换公式,在给定区间支持 1:1 兑换,超过该区间不支持兑换。

红色直线+紫色曲线是 Smoothy 的兑换公式:在给定区间支持 1:1 兑换,超过该区间依然可以兑换且滑点比 Curve 要更平缓。

Q4:既然 Smoothy 想要提供一个稳定币之间 1:1 兑换的平台,那么 Smoothy 同竞争产品,尤其是 Curve 之间有什么区别?

1、单池支持多种稳定币:

受到算法限制 Curve (包括 Curve-fork 仿盘) 一个池子都只能容纳最多 4 种稳定币,所以他们有很多个池子。这样流动性会被不同的池子稀释,不同池子之间的稳定币兑换也会有更大的滑点也会产生更大的 gas,尤其是在 eth 上。而 Smoothy 是一个单池可以支持 100+稳定币,任意稳定币之间都是两两直接兑换。目前 ETH 上的 Smoothy 支持 8 种稳定币 BSC 上支持 6 种,未来会逐步添加更多稳定币。对于小一点的稳定币而言,Smoothy 更友好,他们也可以直接与所有的大稳定币之间进行直接兑换。

2、更优化的 gas 费用

Smoothy 比 Curve y 池 gas 便宜了 90%(在 ETH 网络上),比 spool 也便宜。但是 spool 没有利息产生,而 Smoothy 不仅 gas 低也同样和 ypool 一样有利息产生。这样作为 Smoothy 的 lp,收益是最大化的。以太坊上 GAS 减少非常明显,这一点已经得到了现在用户的肯定。如果你用 1inch、0x 聚合做不同平台的比较,会发现 Smoothy 的低滑点+低 gas 优势很明显。

3、在给定区间 0 滑点,超过区间才会有滑点

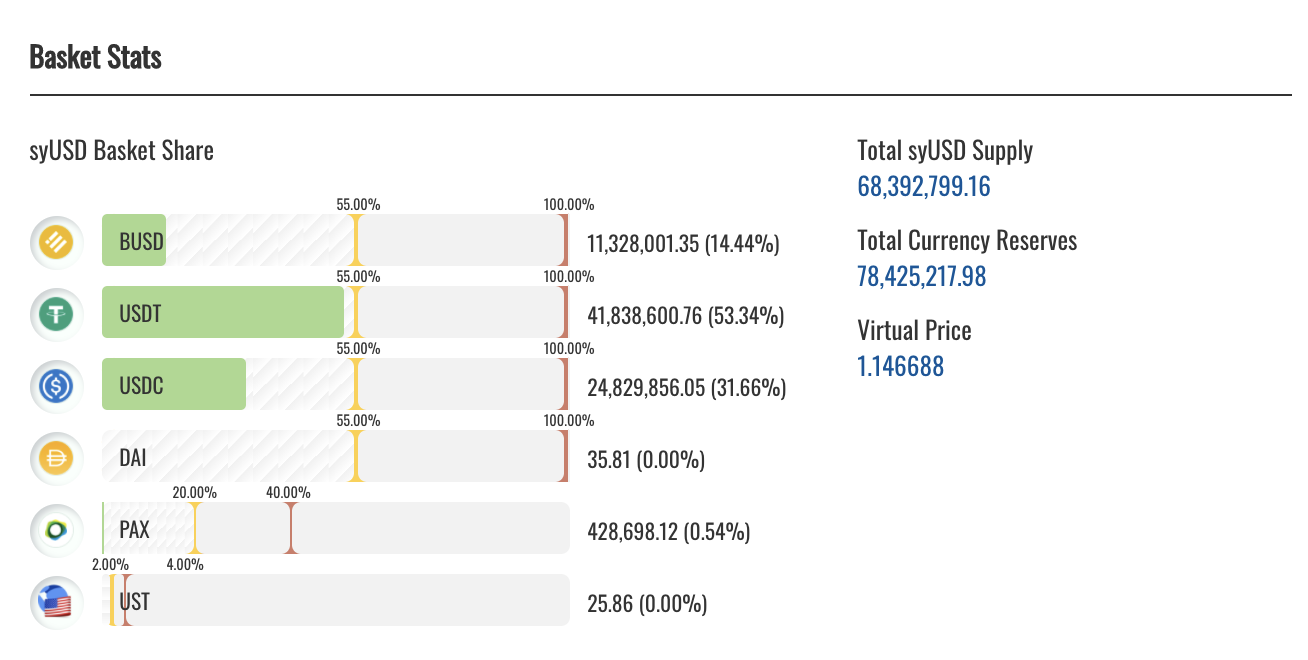

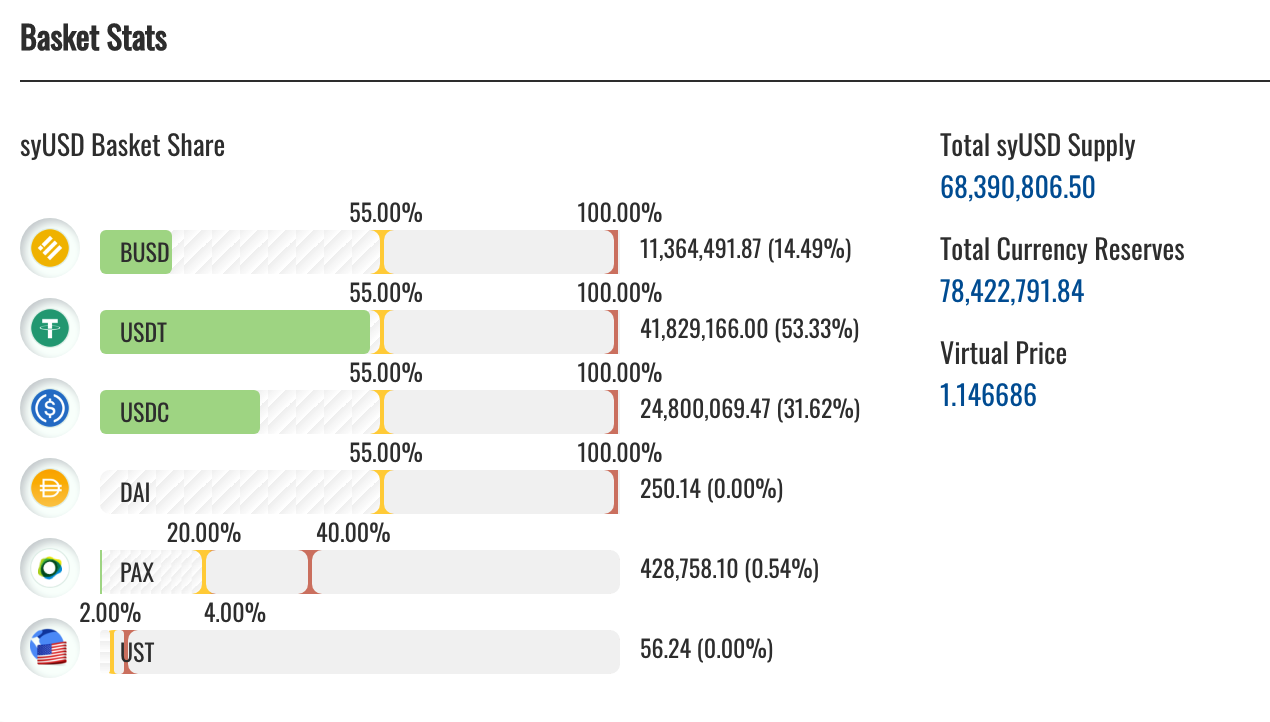

通过算法,交易分成了区间内交易和区间外交易。发生在区间内的交易都可以进行 1:1 的兑换。而对于偶发的区间外交易,也就是极端交易情况,我们则允许发生交易损耗。这样我们不仅可以在绝大多数情况下提供 1:1 兑换,并且在极端情况下,我们也不限制交易,保证了流动性。这个交易区间,在 Deposit 页面的下方可以看到,黄线内为各个币种的交易区间,提供 1:1 兑换,超过黄线则会发生滑点。

4、帮助 LP 最大化收益

像刚才所说,s 池手续费比较低,但是同时收益率也低,主要是用来进行 SWAP。Y 池的年化收益率会高一些,但是因为要把资金拿到更高的地方去生息。而 Smoothy 的单池对 lp 提供流动性的人而言,不需要在不同的池子里面做选择,到底是选择手续费还是选择生息。Smoothy 会优化这些,不让你做选择题。

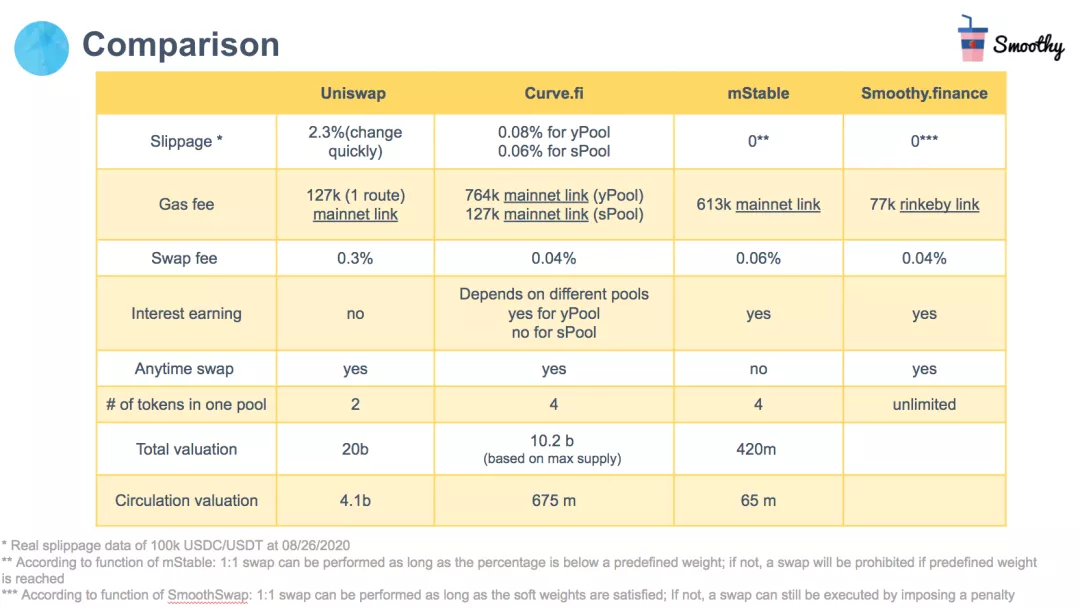

这里有一个对比图 大家可以参考一下(以 Ethereum 网络为例)

Q5:Smoothy 有没有治理代币,名称是什么,作用是什么?其功能设计和代币经济学是什么样的?

SMTY 是 Smoothy 的治理代币,主要用于以下几方面基本功能:

- 投票决定 LP 可收取的兑换手续费(初始设定为 0.04%)和取现费(将被用于回购 SMTY, 初始设定为 0.04%);

- 提供流动性的奖励;

- 未来还会添加其他功能;

除此之外: SMTY 可以作为添加新的稳定币(或锚定币) 进兑换池的抵押物,以及提升该稳定币在池子中软顶(也就是保证 1:1 兑换的上限)的抵押物。具体的代币分配安排,我们预计将在下周的公募细节中公布。

Q6:作为一款 DeFi 产品,DeFi 的安全问题也是大家很关心的,Smoothy 采取什么措施来保障或最大程度地提高平台的资金安全?另外,作为一个单池产品,如何防止一个币发生问题后会把池子里其他的币都换走?

首先我们的代码已经经过了两轮的审计,一轮是 Peckshield,第二轮是慢雾。此外,还加入了 48 小时的时间锁,这样团队所有的操作都会在 48 小时之后才会生效,从而提升可信度。

目前 ETH 的 8 个币,BSC 上的 6 个稳定币都是挑选的安全系数比较高的稳定币,即使这样也依次规定了可以占池子的最大比例 (流动池里的红线),从 100%-10% 不等,之后新添加进来的稳定币会有更严格的硬顶,就是最大可占总池子的大小(红线),会严格控制风险。

流动池里的黄线代表允许范围对 1:1 兑换,超过黄色范围兑换就是有滑点了(根据代币此时的价格),所以即使一个稳定币被攻击后价格突然下降,能被允许做 1:1 的兑换范围也很有限。新添加的稳定币允许的 1:1 兑换区间会更小。

除了目前的 8 个稳定币以外,新添加的稳定币需要用 SMTY 做抵押并且这部分抵押在投票后依然需要锁住,一旦代币出现了风险这部分抵押物将被用来赔偿用户损失。

Q7:据悉 Smoothy 正在进行首轮盲挖,预计什么时间结束?结束后下一步计划是什么?

首轮挖矿预计将在 4 月 20 日结束,在盲挖期间参与的所有在初始挖矿活动中和 Smoothy 交互过的钱包地址将有机会获得 AIRDROP。提供流动性的 LP 将获得兑换手续费,滑点费和存币生息的收益和 SMTY 奖励。

50% 的 SMTY 将用于社区激励包括流动性挖矿,其中 1-2% 将被用于奖励首轮挖矿活动。提供流动性的 SMTY 代币奖励将于公募结束代币上线后逐步发放。

同时,我们还将登录更多的平台,现在我们登录了 ETH 和 BSC,未来我们还将登录 HECO、Fantom、Polkadot、Tron 等。未来也将支持更多的稳定币,以及 BTC、 ETH 锚定币。

Q8:那么怎么参与 LP 提供流动性呢?

目前活动还有几天结束,参与盲挖仍然能够获得 SMTY 奖励。同时还有机会获得空投 SMTY 奖励。可以随时取出,按质押的资金量和时间来进行收益计算。SWAP 手续费是 0.04%,提币也要收取万分之四的手续费。

存入任何支持的稳定币获得 syUSD 即可。具体可以参见

https://bihu.com/article/1140513157

https://smoothy-finance.medium.com/smoothy-finance-mining-tutorial-725296969447

如果你只有单币大资金,要注意目前能允许零滑点的范围,比如 usdt 是 ~400 万,usdc 是~1500 万。如果你有多个币种大资金,选择安全模式(点击 multi-deposit without price impact) 同时存入就没关系。TVL 越高允许 0 滑点存入的资金越多。

请注意要押比较少的,别押多的,过黄线有滑点,取的时候取多的,这样就能有效避免滑点。

此外,需要介绍一下我们的记账单位 syUSD,这个不是稳定币,Smoothy 上除 SMTY 之外的其他收益都以 syUSD 的价格上涨进行体现,包括:换币费用、滑点产生的费用和利息。根据设计,除非 yfi 发生不可预知风险(如项目停摆、攻击、负利率)以外,syUSD 将保持上涨。

Q9:盲挖会不会变成新项目在前期运作的一个潮流 ?

我觉得还是要看项目的需要,首先还没有完全开发好的产品肯定是不适合的。

其次 Smoothy 做盲挖的主要目的是为了让大家亲身体验一下产品,之前我们发布说 Gas 比 Curve ypool 低 90%,滑点更低很多人都觉得不相信,怎么做到的?产品上线后,1inch、0x 都集成了,很多人做稳定币兑换的时候发现最佳路径出现 Smoothy 的概率很大。如果直接用 Smoothy 比用 1inch gas 更低,所以就用实例验证了这些特点都是已实现的,而不是画饼。

Q10:未来会不会考虑添加使用 SMTY 加速挖矿的功能,比如像 Curve 或者 FNX 锁仓加速这样?

已经设计好了,敬请期待上线。

Q11:在 BSC 这些 gas fee 比较低的链上时,感觉手续费优势并不明显,并且 1:1 锚定的兑换比例并不见得是最优选,那在这些链上 Smoothy 的优势又体现在哪里?

好问题。先回答 1:1 的问题,对于大部分稳定币(价格在 1 上下健康波动),1:1 其实是个很好的设计,Uniswap v3 把流动性集中在中间的一个区域使其近似没有滑点其实和 Smoothy 的这个 0 滑点设计有异曲同工之妙。问题是对于有些稳定币,比如 DAI 常年价格比其他人高,很少下来,1:1 就容易被套利套走。在官方把价格降下来之前我们会为 DAI 增加一个 oracle,这样就会根据他的实际价格来进行兑换,不会每次一存入 DAI 就被套利套走了。

第二个问题,gas 没有优势的前提下,Smoothy 的 narrative 切入点在哪?在 BSC 上,我觉得主要还是单池的设计,以及生息的设计。目前 BSC 上的稳定币主要是 BUSD、USDT、USDC 其他都还相对比较小,不像 ETH 已经有比较多的稳定币了,但我相信随着 BSC 的生态发展状态会有更多的稳定币登陆 BSC。提供一个池子让大家的流动性集中(尤其是市值小一点的稳定币,就很友好)不然本来他市值就不是很大,还要分散在不同的池子里这样滑点兑换起来就会很大了。

Smoothy 其实是希望提供一个平台,不仅支持大的稳定币也支持小一点的稳定币,不管是谁都可以做到两两直接互通,集中流动性,这个是设计的初衷。

Q12:不同的公链上的 Smoothy 有没有计划做到数据互通?

目前没有,比如 ETH 上的 USDT,可以通过 BSC 上的一些桥,变成 BSC 上的 USDT,然后存入 Smoothy,但 smoothy 本身不支持不同链上资产自由兑换。可能这个会是未来一个方向。

Q13:刚有说到 Smoothy 之后会支持很多种稳定币,那之后会支持一些算法稳定币吗?嘉宾怎么看目前上线的这些算法稳定币,有比较看好的吗”

前面提到 SMTY 的用途不知道大家记不记得有一点说到。SMTY 可以作为添加新的稳定币(或锚定币) 进兑换池的抵押物,以及提升该稳定币在池子中软顶(也就是保证 1:1 兑换的上限)的抵押物。

对于所有新添加的稳定币,首先经过社区投票,其次上次后都必须抵押 SMTY 保证风险,这对于算法稳定币有起重要。比如算法稳定币严重脱锚,使得池子里的一些代币(黄线内,刚上线的资产的黄线范围会很低控制风险)被套利套走,那么这些抵押物就会被用来赔偿 LP 的损失。我们并不会针对任何一种稳定币,还是通过社区投票,已经抵押 SMTY 来控制风险。

我们目前 BSC 上支持了一种算法稳定币 UST,它是 terra 的算法稳定币,表现一直比较稳定,在 1 附近小范围波动,它最好的一点是有使用的场景。目前绝大部分算法稳定币的问题是找不到是用场景,毕竟稳定币就是来给人用的。

来源链接: realsatoshi.net