Perpetual Protocol 中国区负责人尼格尔解释了 ETH 合约闪崩的原因以改进方案。

撰文:尼格尔,Perpetual Protocol 中国区负责人

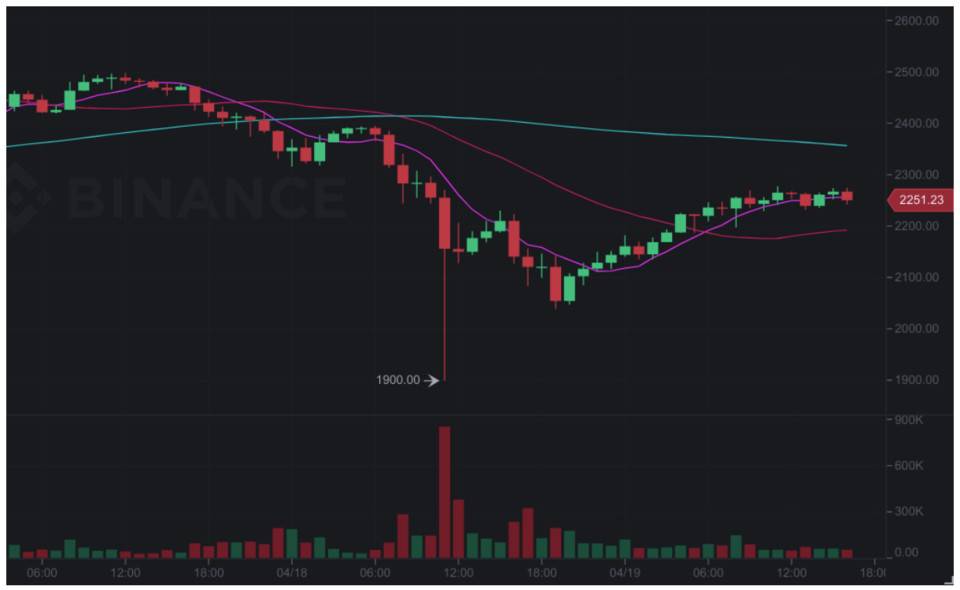

4 月 18 日上午,随着加密市场的全线暴跌,在链上的一角,Perpetual Protocol 内的 ETH 市场出现闪崩状态,最低价格被打到 880 美元,相比于中心化交易所 1930 美元的价格,显现出不正常状态。我们通过链上日志对此次事件进行了复盘,同时针对于类似事件的防范,我们也提出了一些机制的更新。最后本文将阐述针对此次闪崩的一些思考。

第一部分:发生了什么?

大约在北京时间 4 月 18 日上午 11:30 分,现货市场的 ETH 价格插针至 1900-1950 美元附近,由于永续是一个有杠杆的合约市场,触发了一个大仓位用户的清算,紧接着连环爆仓踩踏,将 ETH 价格一路向下打。而不巧的是,同时,一些注意到价格偏离的用户想要充值进行 ETH 的多单开立时,xDai 网络产生了拥堵,从以太坊一层网络向 xDai 上充值的资产桥停止了超过 20 分钟。这些综合因素,造成了此次闪崩事件。

第二部分:我们的回应

我门对于闪崩事件的对待态度是严肃的,2 月底 BTC/USDC 市场也因为市场剧烈波动而产生过类似问题,我们也针对该次闪崩事件做出了一些协议升级的措施,类似部分仓位清算,对套利机器人进行开源等等。由于开发资源的限制,我们实现了部分功能,部分仍在开发之中。好消息是,其中最重要的部分仓位清算功能的合约审计已经完成,我们将在最近择时部署。

事件发生后,团队进行了多轮的讨论,期望在未来能够尽可能避免类似情况的发生,无论从产品设计机制层面还是开发层面,我们都将会更加努力的让永续协议成为更优质的链上 DeFi 衍生品协议。

以下是我们的部分更新计划:

部分仓位清算机制

当前的清算机制是一次性平掉所有仓位,更新后将允许用户在有盈利或亏损时平掉部分仓位。

升级保证金率计算方式

当前保证金率的计算来自于标记价格,我们将会升级这一机制,变更为:当标记价格与指数价格偏离超过 10% 以上,则使用指数价格进行保证金率计算。

提高开仓上限

此举是为了能够让巨鲸用户与做市商在使用永续协议是,在市场波动时进行大仓位的开立从而使永续协议内的资产价格与外部价格靠近。

网页服务的提升

由于各种原因,网页有时会出现延迟或卡顿下限,这在行情剧烈波动时会对用户体验造成一定影响,我们将会提升网页的服务能力以满足更大范围的用户需求。

限价单功能

限价单功能将一定程度上保护用户的仓位,用户可以在开仓的同时设置限价平仓。该功能目前正在开发之中也已经进行了一轮测试,再完备测试后我们将上线该功能。

此外,针对此次事件,社区内也进行了很多的讨论,部分社区成员提议要对产生损失的用户进行补偿,目前已经有一个帖子在 gov.perp.fi 进行补偿的讨论,如果呼声较高,有可能进行补偿方案的投票。

第三部分:一些思考

这一部分更多的是笔者的个人观点,不代表永续协议团队的立场与态度。

相较于中心化交易所而言,在链上提供将资金效率放大的服务本就是一件需要勇气的事情,特别是当这一服务与交易直接相关时,将会更加的如履薄冰。作为第一个将 AMM 引入到衍生品当中,设计 vAMM 机制的协议,永续协议从上线至今的四个多月时间里,保持着生长的健壮性,也经历了一些突发的情况让团队一时需要严肃思考与面对。

大多数行情剧烈波动时,由于种种原因,中心化交易所通常会出现卡顿,宕机等问题,我无意揣测与追溯这是 B 端的人为还是 C 端的躁动造成的,但可以确定的是,在这些交易的场景下都有一只无形的手在牵引着市场的情绪,也一定程度影响着资产的价格。

这也是为什么每每此时,在 DEX 上的资产价格波动会具有滞后性和振幅的降低,很多人习惯用 GAS 费形成 DeFi 护城河来解释这一现象,但在我看来,链上资产更能反应真实的市场情绪与真实资产价格。

相似的,永续协议诚然应该尽可能的避免闪崩事件的再次发生,通过多种组合性机制对其进行防范。但我也愿意相信,在没有那只「看不见的手」对市场进行资产价格调控和情绪引导的地方——我将它称之为无主之地,在这里的瞬时资产价格也许更加真实,因为在永续协议 ETH 价格闪崩至 880 美元时,Kraken 的 ETH 价格也在 900 美元左右,是巧合还是必然是值得思考的。

我认为,当我们在这些迷雾般的问题中梳理出脉络的时候,也将会是人们的交易习惯倾向在链上,交易行为大多数聚集在链上的时刻,DeFi 的各赛道上也将会迎来下一次优质协议的涌现。