金融的本质其实是资产供需的撮合,若我们站在这个角度去分析围绕稳定币为核心构建的 DeFi 生态项目,除了「稳定」之外,更离不开价格精度和流动性,即 Oracle 预言机和 AMM 做市商。

撰文:Zoe Zhang

过去一年,DeFi (去中心化金融)发展势如破竹。

金融的本质其实是资产供需的撮合,若我们站在这个角度分析所有围绕稳定币为核心构建的 DeFi 生态项目,除了保证稳定币「稳定」之外,其本质都离不开两点:价格和流动性,换言之就是 Oracle 预言机和 AMM 做市商两个模块。

众所周知,Oracle 预言机能够为 DeFi 提供高准确性市场信息源,AMM 做市商能够在一定程度上解决市场流动性不足的问题。但在 DeFi 高速发展道路上,这两个重要模块表现并不算完美:预言机攻击和巨头操控清算拍卖现象弊端显露,大户成为既得利益者,普通用户套利机会骤减。

在区块链这个日新月异的行业,总有人面对瞬息万变的市场思考探寻新技术、新理念,而首个基于波卡生态系统的混合式抵押弹性供应稳定币 Standard Protocol,就针对 Oracle 预言机和 AMM 做市商两个模块提出自己的创新解决方案。

更稳定:混合式抵押弹性供应稳定币

Standard 有三种不同用途代币,分别是稳定币 MTR、流动性提供者代币 LTR 和治理代币 STND。

目前的算法稳定币普遍没有抵押资产作为价格支撑,导致价格无法稳定、甚至会放大市场波动的局面。基于此,Standard 协议提出可抵押的算法稳定币和基于资金池的数字资产指数解决方案。

一方面,Standard 支持跨链数字资产作为担保,希望能够避免算法稳定币因没有抵押品造成的价格不稳定问题。

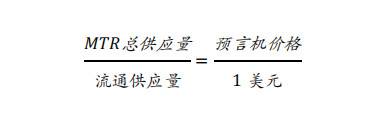

另一方面,Standard 旗下发行的稳定币 Meter (MTR) 采取混合式抵押弹性供应机制:

MTR 代币发行比率 (抵押率的倒数) 在 ε (epsilon) 范围内完全由 MTR 持有者使用投票治理。

STND 是 Standard 协议治理代币,STND 持有者可在每个发行周期投票调整稳定币 MTR 定价、总供应量和可发行量,使 MTR 与美元价值挂钩的同时,实现去中心化治理。

但当 MTR 价格超出 ε 范围时 , 触发紧急关停,该发行周期剩余时间内将不再发行 MTR。从下一个周期开始,协议将调整 MTR 的发行比率。

简而言之就是:当 Standard 协议内的资产价格上涨时,代币价格上涨 , 可通过增发代币来维持代币价格稳定在 1 美元。当 Standard 协议内的资产价格下降时,代币价格也会下降,可通过发行债券来减少流通供应的代币量 , 并将代币价格稳定在 1 美元。

通过算法稳定的代币供应量调整,Standard 协议提供的现金可以作为基础价格。MTR 可以用来估算数字资产与美元挂钩的价格。

更准确:内置去中心化预言机喂价

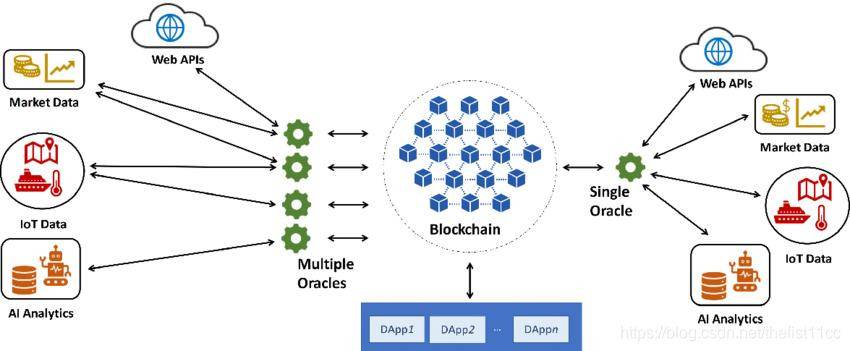

我们知道,区块链技术可溯源、防篡改等特性能够让数据更可信,但区块链无法主动获取现实世界的数据,如果原始数据就出了问题,那区块链就无能为力。

因此,区块链需要一个可靠的第三方信息源保证智能合约的正确执行,这个信息源就是预言机。

在 DeFi 世界中,预言机提供了高准确性市场信息源,因此能够提供不可篡改、可靠数据的预言机是 DeFi 发展的重要基石。

但这块基石却并不扎实:

多数预言机取价数据来源中心化且单一,而中心化的来源则很容易被伪造、篡改、修改或隐藏信息,这可能会给下游用户带来巨大的灾难。

另一个弊端在于:链下数据对价格波动的反应较慢,若推送链上数据的验证者或项目方作恶,面对此类攻击我们也只能坐以待毙,现阶段预言机还不够智能,很难及时应对和抵御。

看到预言机的重要性,Standard 协议构建了一个去中心化的预言机模块,并建立预言机提供者的奖励机制,规避现有预言机存在的问题。

一方面,Standard 协议系统上的预言机由社区成员随机抽取产生,验证者验证,保证数据来源去中心化的,因此在 Standard 协议中,价格信息来自不同的预言机客户端(如 Binance、Coinbase、HydraDX 等), 从而使价格无法被单一实体操纵。

另一方面,Standard 协议通过区块奖励来激励准确的价格反馈行为,即预言机提供者共享区块奖励。因此在 Standard 协议中,价格信息来自不同的预言机客户端(如 Binance、Coinbase、HydraDX 等), 从而使价格无法被单一实体操纵。

在每个周期中验证者和数据提供者之间的奖励保持 8:2 的比例。每个周期的区块奖励总量是该时代产生的 STND 总量的 10%(由治理决定)。使用 phragmen 算法选择预言机提供者 , 因此选定预言机提供者无需费用。区块只能记录一定数量的预言机事务。这是为了防止太多的预言机事务占用一个区块。稳定币 MTR 通过预言机生成合成资产。Standard 将预言机视为验证程序,以便在整个 DeFi 生态系统中运行。

去中心化+完善的奖励机制,进一步保证价格无法被单一实体操纵。

目前,Standard 目前已实现去中心化预言机机制并将构建去中心化金融生态,预言机提供者将成为网络验证者。

更高效:摒弃传统拍卖机制的 AMM

虽时隔一年多,但相信大家仍对去年 3 月 12 日史诗级暴跌历历在目。

2020 年 3 月 12 日 18 点起,比特币短时从 7300 美元跌至 5500 美元,13 日上午 7 点,比特币再度下行,一度跌至 3800 美元。较今年高点 1 万美元跌去了 62%。以太坊、EOS 等主流数字资产也创下了 2020 年以来的最大跌幅。

暴跌之下,DeFi 市场进入了大批清算潮。

以太坊网络首当其冲,出现严重拥堵。12 日晚 8 时至 9 时,1 小时内的网络手续费为 355ETH,前一天的同一时段仅 24.19ETH。

网络拥堵带来连锁反应,一些去中心化交易平台出现撮合延迟,有去中心化抵押平台上出现了趁火打劫者。3 月 13 日,建立在以太坊上的抵押借贷平台 MakerDAO 在进行其旗下稳定币 Dai 的 ETH 抵押品拍卖时,因网络延迟、大量竞拍者缺席,清算人通过利用 " 零竞价 " 拍卖的方式,用 0Dai 提取了 832 万美元。

此外,由于通常只有治理代币持有者才能参加拍卖,集中持有这些代币的群体的获胜机会更大,导致了巨鲸的出现,很大程度上阻止了新成员参与套利机会。

针对这一问题,Standard 提出以下优化解决方案:

当价格下跌导致质押率不足时,系统将会进行清算;但 Standard 并不进行链上拍卖,而是由智能合约将清算抵押品直接转入到 AMM 资产清算池并上架交易;

AMM DEX 全时段开放,且使用交易对稳定币有且仅有 METER。用户无需等待,可以实时、自由的购买被清算的折价抵押品,压缩巨鲸操控空间,使得普通用户获得更大套利机会。通过此种方式,Standard 清算更加高效,更能保护普通用户权益,且有效保证了市场流动性。

举个抵押物暴跌的例子:

若 1 ETH = 1500 USDT,在抵押率为 150%、清算线为 120% 的情况下,A 抵押 1 ETH 生成 1000 MTR 稳定币。

当 ETH 跌至 1200 USDT 时,清算触发,A 抵押的这 1 ETH 进入 AMM DEXETH-METER 清算池,用户可以用 1200 METER 的价格甚至更低购买这部分 ETH 实现套利。只要用户购买的价格超过 1000METER 能够覆盖最早用户抵押 ETH 产生的 METER 数量,那么相当于清算完成。

再举个 MTR 暴跌的例子:

若 MTR 价格暴跌到 0.95USDT 甚至以下,触发第一个阈值,我们是通过调节新增 ETH 抵押物的抵押率来调节新增产生 METER 的数量机制来调节;

若 MTR 价格持续下跌,比如 0.9USDT,我们触发第二个阈值,就是整个抵押资产板块全部关闭,DEX 板块依旧运转。

但因为 AMM DEX 的存在,MTR 价格暴跌情况发生概率极低:

如果 METER 价格下跌,哪怕只是到 0.99USDT,用户也可以用 METER 去低价购买 ETH,相当于 1500 USDT 的 ETH 你用 1500 METER 也就是 1500*0.99USDT 去买就买到了,然后你把 ETH 提出来再去卖成 USDT 再去买 METER 套利,能够有效保证 METER 的价格回归正常。

在 Standard 系统中,MTR 和 LTR 的持有人共同组成生态,人人都可参与套利推动生态进入一个良性循环:持有者可以通过利用资产抵押和参与套利机会来实现更大化的固定收益。伴随这个社区的壮大,STND 持有者也会受益,因为更多的交易等于更多质押奖励和费用。

更被寄予厚望的波卡 DeFi

作为第一个发展 DeFi 基础设施的公链,很多人将 ETH 视为 DeFi 的发源地,爆发一年多以来,ETH DeFi 更是全面发展,不论是稳定币、借贷、DEX、衍生品、保险、聚合器还是钱包、DAO、预言机等各个方面都基础深厚,甚至发展出了 DeFi+NFT 等新趋势。

但由于高费用、吞吐量低、速度慢的情况,ETH DeFi 也屡屡遭人质疑「并不是 DeFi 发展的优质沃土」,瓶颈之下,波卡 DeFi 的冉冉升起。吸引了更多人的目光。

波卡(Polkadot)作为新一代的区块链协议,旨在打破区块链之间的屏障,让所有有价值的区块链网络连接起来,从跨链概念提出到正式上线,市值空降 TOP5,并且生态下的众多项目也是四处开花。从性能角度来说,波卡不仅优于 ETH,而且一旦平行链插槽出来后,波卡可以快速地在一两个月之内形成一个小的闭环和一个比较完整的闭环生态;在市场活力方面,波卡 DeFi 虽不及 ETH DeFi 先发优势,但也拥有稳定币、预言机、DEX、借贷、衍生品、保险等一众项目,发展势头强劲。

而且,波卡非常重视生态建设,由波卡创始人 Gavin Wood 博士建立 Web3 基金会主要为生态中优秀的软件开发、调研、技术教育和 Polkadot 及 Substrate 的社团活动提供资金支持。Standard 协议便是韩国首个获得 Web3 基金会青睐的波卡 Substrate 生态项目,在韩国加密行业享有较高知名度。

基于波卡构建项目,相当于借势波卡生态的高性能、流量、生态资源以及跨链资产整合优势,加上自身对于稳定币生态的深刻思考,Standard 协议力求为行业带来更能满足市场发展的、标准的稳定币。

结语

据悉,Standard Protocol 即将在波卡众筹平台 Polkastarter 上进行 IDO,释放其 1 亿枚供应总量的治理代币 Standard (STND)枚的 1.3%(目前已开放白名单申请),以启动其新一代混合式抵押弹性供应稳定币的征程。

除了完成 IDO,Standard Protocol 计划于今年第二季度发布第一个版本产品,参加 Kusama 平行链竞拍,在 Kusama 上测试运行生态转接桥梁,启动收益挖矿,第三季度参加 Polkadot 平行链竞拍,第四季度推动 Standard Protocol 应用于以太坊、Cosmos 等其他生态。

未来是多链的,多链趋势下,跨链资产整合进一步加速,DeFi 也将面临更复杂的挑战。Standard Protocol 在算法稳定币的基础上做出去中心化预言机、AMM DEX 等改进,彰显了行业的创新活力以及解决问题的思维能力,我们有理由相信,DeFi 热潮才真正来临。