本月,有一位在华尔街名声远波的大人物逝世了,他曾因操纵了金融史上规模最大、最具破坏性的庞氏骗局,于2009年被判入狱150年,他就是麦道夫(伯纳德·L·麦道夫)。

烤仔创作者联盟支持。

麦道夫的去世,将十一年前结案的庞氏骗局又重新带回了大众视野,那是一场触动金融界、震惊华尔街的金融大案,在40年的时间里坑蒙136个国家、多达3.7万人,涉案金额超600亿美元,让不少普通投资者、大型金融机构、银行、富豪家族蒙受了巨大损失,给不少家庭、甚至操盘者本人家庭带来悲剧。

时隔多年,我们又能从这场骗局中获取到什么经验教训呢?如今的金融业是否有新技术新变革解决当年的骗局隐患呢?今天我们就来一起聊聊。

回看庞氏骗局,金字塔式击鼓传花

麦道夫少年有成,大学时白手起家成立了投资证券公司,并在1960年代抓住了美股繁荣的红利,1970年代推出电脑证券交易系统,公司从此名声鹊起,成为美国最大的可独立从事证券交易的交易商。之后,麦道夫本人担任纳斯达克交易所主席,他的市场领导力、敢于挑战传统模式的创新力,使他成为一名很有名望的金融顾问,同时,他还是一位乐善好施的慈善家,资助的慈善机构和公共事业遍布全美。

就是这样一位名利双收的成功人士背后却在走一条金融诈骗之路,并且可谓是“割遍天下无敌手”,把华尔街的很多金融大佬骗的团团转。

第一批受害者是麦道夫的朋友、亲戚和在俱乐部中结识的人,之后范围很快扩展到大型慈善机构、大学、全球机构投资者以及富人家庭。被他骗的客户中不乏很多名人,比如传奇人物棒球投手柯法斯、纽约大都会棒球队的东家威尔彭、重建世贸中心的纽约开发商斯维尔史坦;以及包括汇丰、瑞士银行、摩根大通、美国银行、法国巴黎银行和花旗集团在内的许多大型金融机构、银行等等。

想成为麦道夫的客户,光有钱是远远不够的,还得有人脉托关系,在很多人看来,把钱投给麦道夫已经成为一种身份的象征,这些高阶客户也为麦道夫的公司带来了名人效应,使麦道夫公司的名声日益壮大。

年化10%,收益稳定

在很多投资老手们看来,向麦道夫的公司投资,你应该担心的不是损失金钱,而是晚投资一天,就损失一天的赚钱机会。

无论市场好坏,麦道夫的客户基本上每年都能拿到年化10%的收益,有人问起过投资背后的逻辑,他都打马虎,以“不予以详细解释”、“内幕消息”等回答搪塞,如果有人反复追问投资原理,还会被麦道夫踢出局,很多富豪知道资本市场难免有有些不方便示人的手段,所以认为这一行为很合理,而且对麦道夫更加信任。

不公开、不透明

其实,这个号称稳定年化10%的投资品,内核就是一场庞氏骗局,靠后来者投入的资金为前人提供收益,金字塔式的击鼓传花模式,只要没有大规模的本金撤出,并且一直有新资金源源不断地流入,就不会爆雷,由于不公开、不透明的投资模式,骗过了投资人、骗过了监管机构、骗过了媒体,做到了40年不穿帮。

可是,谎言怎么会永远不穿帮呢?

2008年9月,全球金融危机,对冲基金和其他机构投资者迫于压力从麦道夫的账户中提取走数亿美元,截至12月,超过120亿美元的资金被撤出,而且几乎没有新现金流入,于是,骗局难再继。

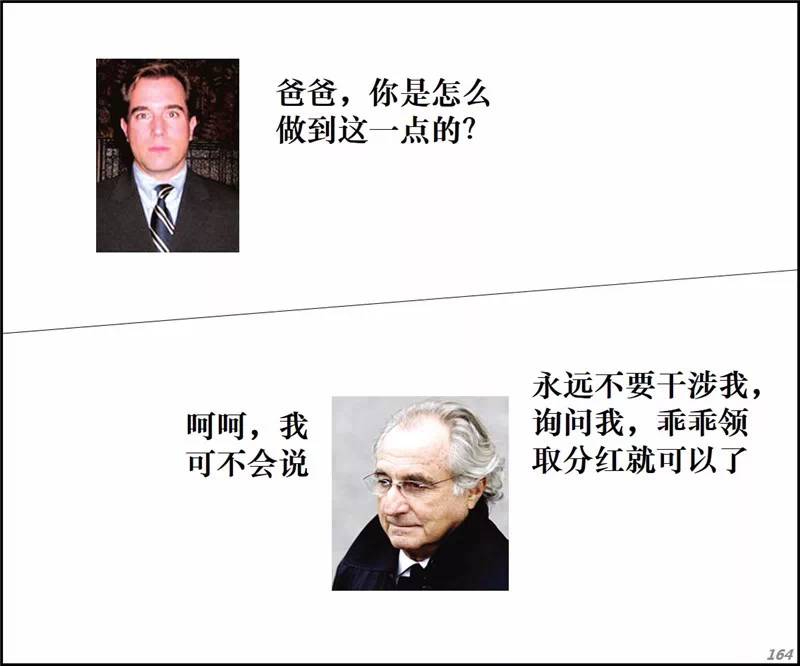

在儿子的逼问下,麦道夫终于和盘托出,自己并没有什么合理的盈利模式,这一切都是在诈骗,是一个金字塔式的诈骗,先来人赚后来人的模式,目前已诈骗500亿美元。麦道夫的儿子们报警告发了他,让这一惊天欺诈案暴露于世。

麦道夫诈骗案中的受害者众达数万,一些投资经理因把客户的钱投给了麦道夫,职业生涯断送;SEC也是颜面扫地,早在1992年就有过多条麦道夫欺诈案的线索,但均未有成果;很多人一夜之间从富裕走向破产,有人没有了居家之所,有人因亏损而绝望自杀,有人在长时间的诉讼中心脏病发作而死;连同麦道夫本人的家庭也分崩离析,自己被判150年监禁,长子两年后自杀,弟弟被判刑罚款,小儿子死于癌症,令人唏嘘。

DeFi金融变革,透明公治规避风险

上文我们提到,麦道夫织的骗局之网能长达40年之久没有破裂,一个很大的原因在于投资模式不公开、不透明。

这种暗箱操作,如果放到DeFi的世界恰好能完美解决。

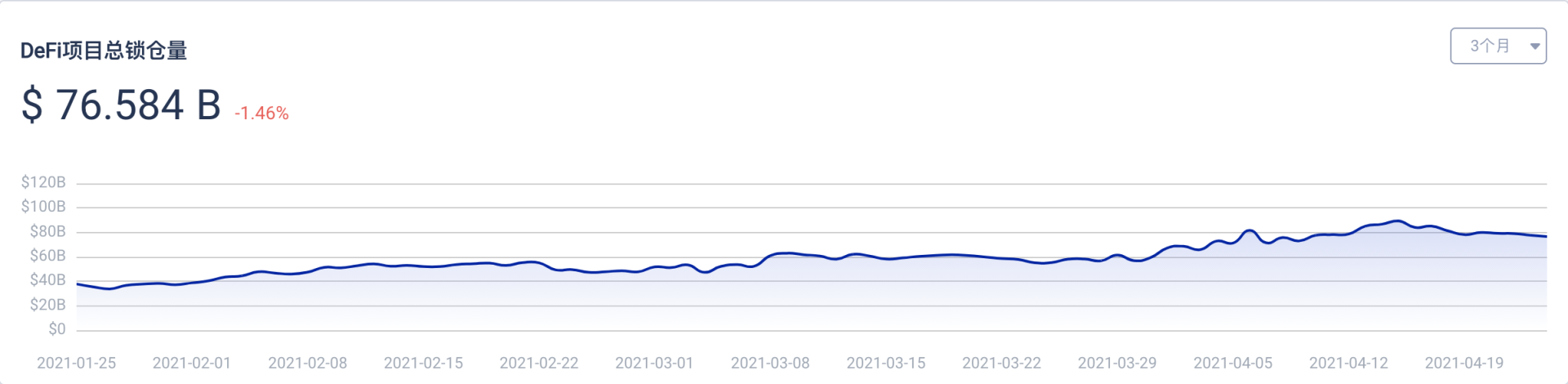

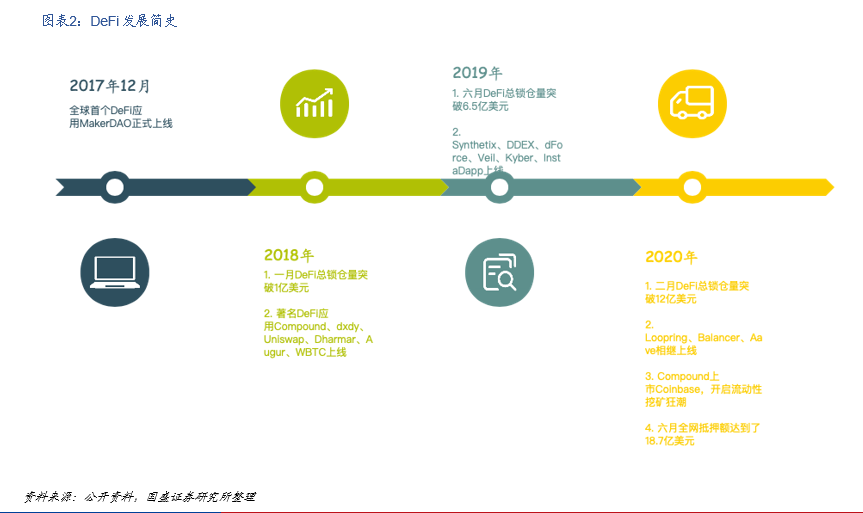

DeFi指的是区块链行业近两年非常火爆的去中心化金融,目前总锁仓量有760亿美元,这样的资金量已超德意志银行等多家老牌银行巨头的资产总量。

公开性、透明性

传统金融由中心化的团队管理,易引发与人相关的风险,就像2008年的全球金融危机。相比,DeFi不需要依托中间机构/第三方,通过消除第三方,依靠区块链去中心化的特性来创建信任。

同时,DeFi在技术上的顶层设计规避了不透明的风险,链上数据公开透明,项目是否开源、审计都真实可查,并且资金随时可充提。如果某个协议的开发团队决定关闭/终止项目,其他公司/个人都可以使用开源代码。

另外,DeFi还引入了去中心化DAO治理等公治的理念,通过DAO治理,协议的用户对主要决策制定拥有投票权,比如增加协议特征、部署新版本等等,进一步完善了DeFi项目的去中心化程度。

通过消除第三方,在底层技术上实现去中心化、数据上链公开透明、DAO公治等理念,区块链的安全性、隐私性、透明性,在DeFi上展现的淋漓尽致。目前的DeFi还处在萌芽阶段,未来我们可以期待更多的金融以及其它的应用场景,现在的DeFi只是一粒种子,以后可能会长成参天大树!

流动性挖矿,收益碾压

在复盘麦道夫庞氏骗局历史时,有一个数据非常吸引我的注意力:10%的年化收益。

这在当时看来,虽不是高到离谱,但能不受市场行情影响,年年稳定就非常难了,所以这样稳定的收益率吸引着很多人疯狂投钱入场。

但是这个收益率要放到今天的DeFi深度玩家面前,只怕他们会说:这可是我的日化(狗头)。

近两年DeFi热潮席卷加密行业,“流动性挖矿”的形式为链上资金注入了活力,不少头矿年化高达几百、上千(甚至更高),有很多矿收益都有稳定的30~40%的年化,麦道夫的10%年化,若到了现在,只怕想骗到加密行业的人,可是难喽!

所以我们看到,DeFi在一定程度上可以很好地解决中心化金融过度中心化、过度不透明带来的暗箱操作、缺乏监管的问题;DeFi上创新的金融玩法,也为投资者带来更多高收益的金融产品,诞生了一大帮“DeFi科学家”,创造出许多暴富故事。

后记

不过,即使在DeFi这样安全、隐私、透明的系统中,也存在着很多问题。比如资产完全由自己掌管,一旦没有备份好助记词/私钥,资金将无法找回;比如合约被黑客攻击;比如很多去中心化的应用并没有做到真正的去中心化;比如有些开发者留后门,捐款潜逃;比如公链拥堵,以及相应的一些安全问题。

在麦道夫这个案例中,庞大的金融骗局,最终也逃不过法律恢恢,以不正当的方式席卷钱财,最终却落个终身监禁、众叛亲离,给无数人带来了悲惨的命运。不禁让人感慨,技术变革,也需要人心其正,君子爱财,取之有道!

最后,关于金融/投资我还想说几句,不能因为前人的一些失败经验,而放弃接触这些金融领域的创新事物,要拥抱创新,有时候创新确实是会有一些风险,但与其同时,也蕴含着一些机遇和财富密码,建议在资金闲置的基础上,用一些不影响生活的闲钱投资,莫动及根本。

原创文章,作者:CoinKaola,如若转载,请注明出处:https://www.coinkaola.co/news/226812/