观点 | 单一金库模式——积木的底板

最近几个月,自动做市商(AMM)领域的创新助推了去中心化交易所(DEX)的增长。

Uniswap 放出了其 V3 产品,引入了 “集中式流动性” 的概念,资金利用率相比其 V2 产品最高可达 4000 倍提升;而 Bancor V2.1 也加入了一个有趣的代币经济学模型来解决无常损失,使用户可以注入单边流动性。

其他 DEX 也一直在不同方向探索,而其中一个得到越来越多采用的组件是 “单一金库模式”。

SushiSwap 的 BentoBox 和 Balancer V2

在 2021 年 3月,SushiSwap 启用了其单一资金库 “BentoBox”,定位是一个去中心化的 “App Store(应用商店)”,所有用户都可以把任意资产存入这个盒子,而这个盒子可以连通许多不同的应用。举个例子,BentoBox 中的资金既可以用来供应闪电贷,也可以同时在 Onsen 上参与流动性挖矿,而且 —— 在未来 —— 甚至能为 SushiSwap 的 AMM 提供流动性。

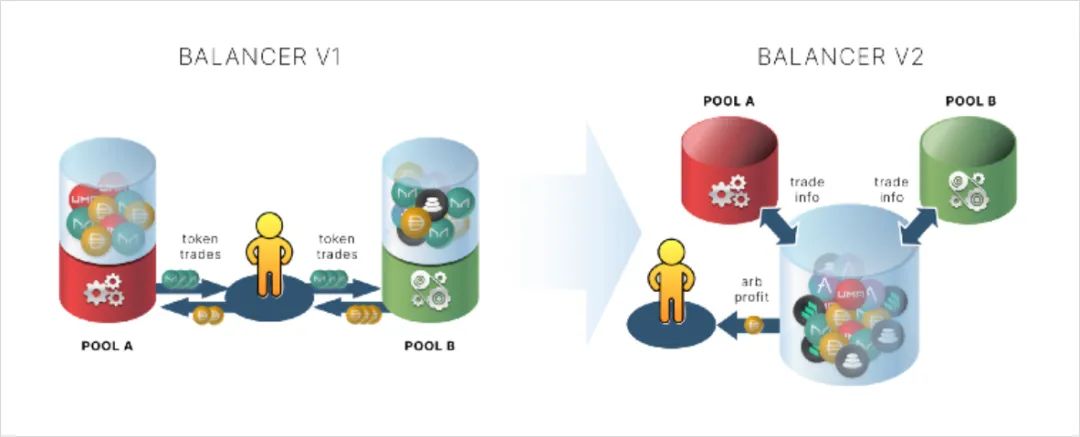

类似地,Balancer 也趁其 V2 产品推出的契机启用了单一金库模式。Balacer 的协议金库汇集了所有 Balancer 资金池的所有代币,并集中地管理它们。自动化做市商的逻辑从代币管理和记账中分离了出去。代币管理和记账由金库来做,而 AMM 的逻辑是各个池子独立的。

积木底板

单一金库可以视为积木的底板,让其它积木(不同的 DeFi 应用)可以放在上面。像 Uniswap 这样的协议致力于把一个积木做好,而其它协议如 SushiSwap 和 Balancer 则采取了不同的办法 —— 去合成这些积木。

底板安全地存储代币,并自动为它们生成一个收益率,以此降低机会成本。开发者可以直接在底板上开发,他们的 dApp 可以利用底层资产,同时吸引更多用户在整体上接受这套协议。

DEX 的圣杯是最大化资金利用效率、为流动性提供者带来最高的收益率。在本文中,我们尝试解释为何单一金库模式可以为这个目标服务。

单一金库模式的好处

Gas 效率

SushiSwap 的核心前端开发者 Omakase 称 BentoBox 是 “一个 layer 1.5 的解决方案,所有东西都可以放到一个代币金库中”。单一金库通过降低不必要的代币转账带来了 Gas 效率更高的基础设施,因为用户可以直接持有金库内的代币余额。

今天,许多 Gas 费都浪费在了同一种代币的多个授权上。有了单一金库,这样的事情就不会再发生了。只要给金库授权一次,就可以让资金接入所有在此金库上构建的协议。

此前,因为 Balancer 的 “智能订单路由算法” 的复杂性,它所带来的 Gas 费上升往往不足以打平用户从更低的价格滑点中获得的收益。单一金库就完全解决了这个问题,从而市场可以出现更优的价格。

有了 Balancer 的新金库,就可以同时对多个资金池执行交易,只有最终的净代币数量会 从金库中转出/转入金库。这将降低需要上链的交易的数量、为用户节省大量 Gas。

高频交易者也可以避免为短期的仓位而发送 ERC20 交易。这对 DEX 聚合器尤其有用。

进一步地说,利用闪电贷,套利者可以无本金套利,只需在不同资金池之间搬运信息即可,最终整个流程的效率会更高,资本密集的操作也会更少。

- 来源: Blancer 博客 -

总的来说,现在开发者可以放胆开发 dApp 而无需担心 Gas 优化的负担了。与此同时,交易者也可以放心在这些平台上交易,因为 Gas 费更少,利润更有保障。

安全且灵活的底层

通过解耦资金池的 AMM 逻辑和代币管理,单一金库模式为开发者提供了坚实的地基。底层的细节可以托付给金库,解除开发者的一部分技术负担。这样的模块化架构可以让开发团队更专注、更高效。

SushiSwap

第一个建立在 BentoBox 金库上的应用是 Kashi,可以利用 BentoBox 内的资金从事借贷和一键杠杆交易。因为所有的资金都放在集中式的金库了,它可以用内部的代币转移来减少链上交易的数量以及整体的 Gas 费。举个例子,有了 BentoBox 和 Kashi,一倍以上的杠杆只需一笔链上交易就可以完成。

MISO 也将基于 BentoBox 开发。这是一个启动器,供项目的创始人在 SushiSwap 上启动新项目。MISO 创建了一套智能合约,所以没有技术背景的创始人也可以通过启动器来发行新代币并迁移到 SushSwap 上。这个智能合约套件包括了如下功能:为项目创新新代币、锁定代币一定时间的财库功能、初始代币发行和众筹,以及新币种的流动性挖矿。

Balancer

Balancer 的代币金库现在是不同团队发明 AMM 策略和 dApp 的试验场。他们团队已经正式宣布了两个合作伙伴。

Element Finance 是一个固定利率的协议,将在 Balancer V2 上开发一个定制化的交易曲线,来避免从头到尾自建 AMM 和复制他人 AMM 的麻烦。

“Element Finance 需要实现一个自定义的不变量或者说交易曲线,但又不希望承担复制或从头自建 AMM 的技术开销。因此,我们选择在 Balancer V2 上开发。”—— Element Finance,2021 年 4 月

Balancer-Gnosis-Protocol 是一个 Balancer 和 Gnosis 之间的合作项目,把 Gnosis 的 DEX 聚合器与批量拍卖结合在一切,以缓解 MEV 问题。

BentoBox 和 Balancer 金库都支持集成了金库的 dApp 相互联动 —— 因此提供了 dApp 的协同作用和网络效应。与此同时,dApp 带来的新用户也会带来 TVL(总锁仓价值)的增长。

资金利用率

资金池(的逻辑)完全控制着它存入金库的资产。这就打开了提高资金利用率的设计空间。在得到资金池的指定之后,外部的智能合约可以完全控制该池所能控制的资产,将这些资金用于其它用途,如投票、挖矿和借贷。

SushiSwap

BentoBox 中的资产可以用来提供闪电贷,即使这些资金同时也在 Onsen 上挖矿。即使这些资金没有借出去,用户可以可以凭此获得收益率(或者说流动性提供者的手续费收益)。这就将用户在任一时刻的收益都做到了极致。

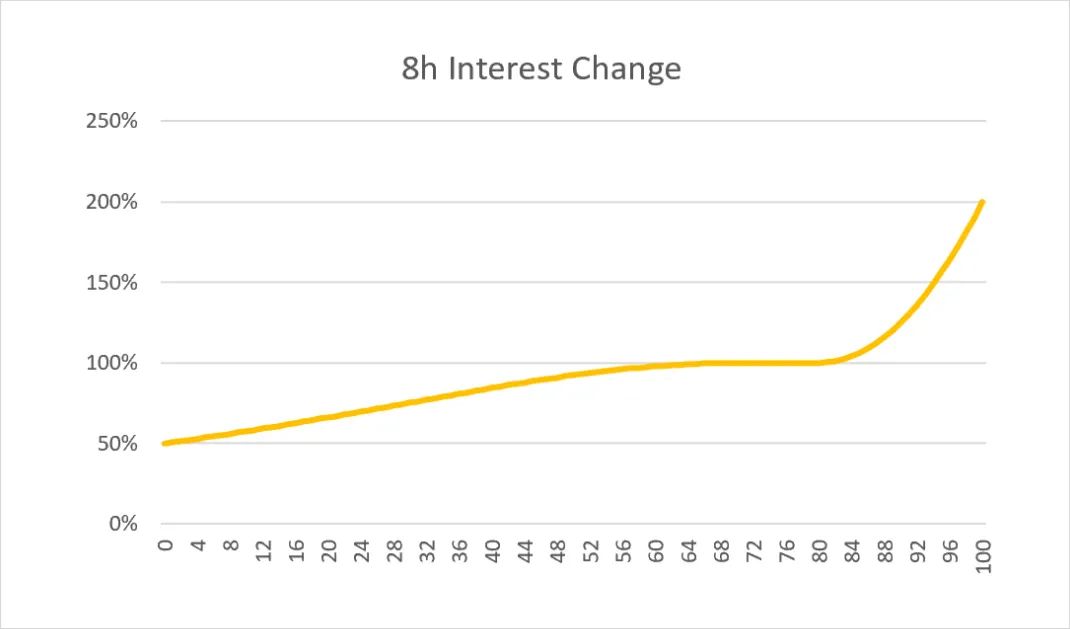

Kashi 有一个目标利用率,在 70% 到 80% 之间。利用率是当前已借出的资金与总供给资金的比值。Kashi 是使用一个随利用率而弹性变动的利率还达到目标。

- 来源:SushiSwap, BoringCrypto 博客 -

Balancer

类似于 BentoBox,Balancer 金库的资产也可以用来做闪电贷。此外,Balancer 还跟 Aave 合作开发了第一个 Balancer V2 资产管理器,可以让 V2 资金池中的闲置资产放到 Aave 中获得收益。

- 来源: Blancer 博客 -

这个动图的意思是,流动性池子中只有一小部分资产会用来交换,而大部分资产都是闲置的。有了 “资产管理器” 功能,这些资产就可以听从程序的调配,按特定的阈值存入 Aave 协议。

- 来源: Blancer 博客 -

随着时间推移,池内资产变得更加不平衡,大体量的互换就可能会失败。此时,资产管理器会自动给资金池填补 DAI 并把 WETH 发送给 Aave 来最大化用户的资金收益率。

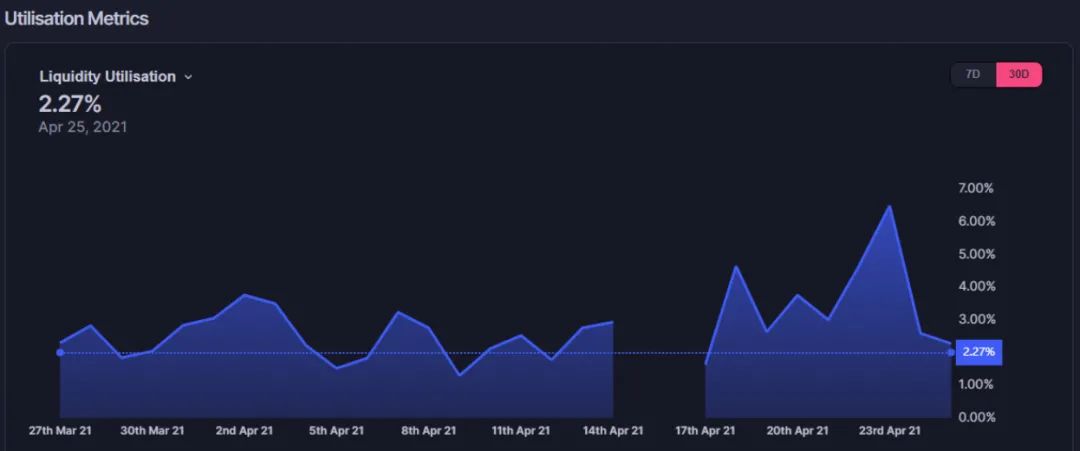

当前,AMM 的 TVL 中只有一小部分是由生产力的。我们预计,随着单一金库和资产管理器的实现,流动性利用率(池内正在产生收益的资产比例)将大幅上升。

- 来源: Blancer 仪表盘 -

单一金库模式的缺点

如果所有资产都放到一个地方,那智能合约的风险就会因其复杂性而提升。虽然毫无疑问,Balancer 和 SushiSwap 团队都花了很大力气来保证资金的安全,这样的创新仍意味着一定的风险。

实际上,dApp 和资产管理器对金库资产具有很高的权威,因此可以说代表着额外的攻击因素。相关的复杂逻辑应该得到详细的评估。

愿景和前路

“BentoBox 的创造性在于其轻盈优雅的可扩展设计。这种可扩展设计使得 BentoBox 可以作为未来登陆 Sushi 的 DeFi 协议的基础设施。不像其他协议,它创造了一种流动性的统一来源,任意用户都可以最少的授权次数、最少的 Gas 用量来触达,而且资本效率是最高的。” —— SushiSwap,2021 年 5 月

除了从金库中获得各种可见的好处外,一个值得考虑的重要因素是它为集成的协议提供的可持续的竞争性护城河。这样的优势在 DeFi 世界是很难获得的,甚至于它会让最终长成的协议复杂到无可复制。

想象 Yearn 与 SushiSwap 建立在同一个金库上,还有 Aave 和Balancer。这些复杂协议会在根本上成为参与 DeFi 世界的入口,并为用户的资产带来可持续的收益。它也会提高进入门槛,并防止未来的 DEX 蚕食 SushiSwap 和 Balancer。

在这场转变中,可以看到 SushiSwap 和 Balancer 都瞄准了被动的流动性提供者,因为更多积极主动的 LP 会随着 Uniwap V3 发布而涌入 Uniwap。SushiSwap 和 Balancer 都是散户型流动性提供者的好选择,他们只想被动地管理自己的流动性;Uniswap 则选择迎合更主动的策略,希望吸引更成熟的玩家进入这个领域。如果单一金库模式实现了其愿景,吸引来了被动的流动性提供者,出现大规模的资产迁移是意料之中。

- 由货币积木组成的 DeFi 城堡。来源: TwistedSifte -

回到积木这个比喻,SushiSwap 和 Balancer 都把 AMM 看作他们生态系统中的一块积木。他们借鉴了 Polygon 的做法(主动激励已有的 DeFi 协议比如 Aave 和 Curve 在他们的 L2 平台上部署),下一步就是激励更多的货币积木构建在单一金库上 —— 用繁多的积木来填充底板。

假以时日,这些积木会变得越来越复杂,为SushiSwap 和 Balancer 打造出不可逾越的护城河。而这块积木底板也会变成伟岸的 DeFi 城堡的坚实地基。

(完)

(文内有许多超链接,可点击左下 ”阅读原文“ 从 EthFans 网站上获取)

原文链接:

https://insights.deribit.com/market-research/single-vault-model-the-lego-baseplate/

作者: Jacob Goh & Bailey Tan

翻译: 阿剑

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...