启动时间:2020-9-15

代币:

BADGER(治理代币,ERC20)

DIGG(Rebase机制代币,ERC20)

bBadger(抵押Badger时生成)

Claws(yield dollar)

Badger是一个将BTC引入到ETH Defi生态的项目。BadgerDAO旨在成为一个汇集所有优秀开发者社区,加速打造BTC在DeFi应用中的各类产品。

使命和愿景:是创造一个尽可能对开发者最友好的环境,在这里他们可以构建自己想要的产品,同时有适当的激励措施,并保持共享所有权。所有这些都是在专注于加速比特币在DeFi中的发展。

Badger Finance核心产品是Sett Vault,它允许代币化的比特币自动获得收益;Badger DAO,专注于将比特币带入DeFi 的去中心化组织,已经在12月份正式上线,并已开启空投治理代币BADGER的发放以及流动性挖矿活动。

目前有三条产品线:

1.Badger Dao:

权力代币,拥有它基本上可以参加Badger Dao所有的事情,并且它作为统筹规划参与所有的DeFi;

2.Sett Dao:

Setts功能是作为自动DeFi聚合器,其专注于代币化的比特币资产。用户在Setts中抵押的时间越长,乘数奖励就越大。

3.Digg:

就是按照Ampl模型设置的弹性币,但锚定的目标是BTC的价格,这点很好的解除了其他弹性币容易被大户操盘的可能性;(每24小时Rebase一次,Digg的40%将流向Badger Dao的金库)

Badger DAO 基于DAO 解决方案提供商Aragon 的Company Template 构建,代币BADGER 可用于通过提案、投票来参与财务和组织决策的治理。具体来说,BadgerDAO 在治理聚合平台Snapshot 进行决策治理,一旦作出决策后,然后通过Aragon 上链生效这些治理决策。

DIGG的目标,采用Rebase机制,希望达到的目标就是在无资产抵押的情况下能够锚定BTC价格,这样一来就不需要第三方机构来担保抵押资产的价值,并以更加去中心化的方式计算投资成本。DIGG的机制以供需模型为基础通过等比例的增减供应量,来完成价格的锚定。

在 DIGG 在启动时,将引入新的Sett,其中,我们将新的Sett 统称为DIGG Setts,而原来就存在的Badger Setts 则属于非DIGG Setts。

系统将根据 DIGG 相对于比特币价格变化的实际情况,调整 DIGG 代币奖励在「DIGG Setts」和「非DIGG Setts」中的百分比比例,从而刺激 DIGG 的价格重新与比特币价格锚定。

创始团队

Chris Spadafora:运营主管。一位连续创业者,在Badger Dao 之前的最新项目是Alwayshodl.com。他还是Angelrock的合伙人,该公司为长期加密资产提供战略咨询。

Ameer Rosic:Badger DAO 运营团队的一员。也是一位连续创业者,Blockgeeks.com 的创始人。

Albert Castellana:Badger DAO 的产品顾问。他是 Stakehound.com 的联合创始人兼首席执行官。

Alberto Cevallos:技术顾问。他还是 Travala 顾问,Metl 的创始人。

Badger详细讲解

一、介绍

如果没有出现“快速致富”的尝试,那这一切都不会出现。匿名开发者(如pasta, noodle, hotdog, kimchi…等)的食物代币正在根据流行的DeFi 协议发布未经审核的分叉代码,并在数小时内获得数亿美元的收入。这些项目大部分没有内在价值或目的。

Yearn.finance 之类的项目从vc或者投资者控制,转为“fair token launch”的模式,让社区从项目启动时就握有项目的掌控权

去年的另一个主要进展是不同区块链以比特币作为抵押资产的需求,尤其是以太坊。

2020 年1 月1 日,以太坊上有1000 个比特币

2020 年9 月25 日,以太坊上有56,000 个比特币以上。

比特币是有史以来最可靠的货币。许多人甚至认为比特币是世界上最好的抵押品。如今,在DeFi中使用比特币非常受限,尤其是在比特币网络上。这就是为什么越来越多的比特币持有者将他们的比特币包裹在以太坊上,以使用DeFi协议赚取利息,或是作为抵押资产之类的操作。

问题在于在其他区块链上使用比特币的产品应用和协议还很不成熟。大多数比特币的跨链解决方案都有中心化的机构主导,我们必须信任机构保管的比特币能够完全1:1 铸造出等量在ETH上的BTC。

只有几个大的流动池可用于交易合成比特币。尽管许多借贷协议已将这些包装资产用作抵押,但目前市场上只有这些少数可信协议。

随着智能合约基础设施的成熟、DeFi 的兴起、代币公平发行的需求、比特币在DeFi中的潜力以及社群对产品所有权的渴望,我们决定创建Badger DAO。

1)Badger DAO 是什么

Badger是一个去中心化的自治组织(DAO),而这个组织的目的只有一个:构建一个加速比特币作为其他区块链抵押品的产品和基础架构。这是一个去中心化自治生态系统,来自DeFi 的项目方和人员可以聚集在一起,协作并构建我们空间所需的产品。DAO 中的所有权共享将使开发者能够采取一样的激励措施,而去中心化治理可以确保这些激励措施对所有各方保持公平。这个想法会带来较少竞争的以及更多的合作。

这就是为什么从第一天开始就从「社群主导」的计划开始很重要的原因。任何决定都是通过有控制权的投票做出的,包括Badger DAO产品的内容、方式和时间。同样重要的是确保公平分配$BADGER,以使所有参与者都有参与并受益的机会。

这样构成了确保Badger始终保持社群为主体,公平和透明的基础。

● Badger 开发者

● 社群创造的产品

● Badger 专属运营团队

● $Badger 治理代币一开始的公平分发

● 代码全部开源

Badger社区成员可以向DAO提出新的产品构想,通过视频将提案呈现给社群的所有人,如果提案通过这些阶段,进行正式投票以得到批准,则最终采纳提案。一旦获得批准,Badger DAO 营运团队将与他们合作进行开发,资助和营销。当然,这样做的目的不是让单一社群成员提出提案,而是希望许多贡献者聚集在一起创造我们所能做到最好的产品。

Badger 开发者是开放的,愿意与任何希望与其一起开发的人进行协作。

这种结构旨在为每个人提供构建所需产品的机会,无论他们是个人开发者、区块链公司、开发公司,还是只是一个有想法的人。Badger 社群推出的任何产品本质上都应该是公平、透明的,并奖励所有将产品付诸实践的人们。这包括共享费用,代币奖励等。

我们相信,与建立去中心化解决方案的集中式实体相比,社群治理可以一起更有效地构建DeFi 行业需要的产品。

2)Badger DAO 第一款产品Sett介绍

首先,为什么叫Sett?Badger 通过挖隧道和山洞并用草和树叶铺垫来安家。badger的家叫做SETT。Sett 是如此坚固且具有保护性,以至于它们已经有数百年的历史了,而且历久不衰。正是我们想为加密货币持有人所做的。

Badger是一个DAO,用于创建以比特币为中心的产品,重要的是,当$Badger 发行时,必须有一个实际的产品来管理。除了管理Sett之外,Sett将是人们赚取Badger 的唯一途径。

Setts 是专注于代币化比特币资产的自动DeFi 聚合器。受Yearn.Finance Vault 的启发并以其为基础,用户存入资产以赚取收益,然后我们的智能合约将这些资产用于执行DeFi 协议中的各种策略。通过这种方式,用户可以优化自己从仓位中获得的收益,而不必进行所有繁重的工作(多次交易、昂贵手续费等)

Setts代码:https://github.com/Badger-Finance/badger-system

在启动后的几周内,在我们的Setts 中存款的任何人都将获得收益以及$Badger。用户在Sett中投入的时间越长,他们获得的$Badger 奖励的乘数就会增加(即1x、2x、3x)。

用户可以随时提取资产,提取时需支付0.5%的费用,并从产生的利润中额外收取4.5%的费用,以支付交易费用。

启动的5 个Setts 分别为:

● Curve_sbtc_lp tokens: 复利策略

● Curve_renbtc_lp tokens: 复利策略

● Curve_tbtc_lp tokens: 复利策略

● Badger <> wBTC Uniswap LP: 复利策略

● Badger: 质押$Badger,赚取$Badger

这只是Setts 的开始。随着策略的发展和社区的团结,我们希望有更多创新的Sett 进入市场。

比特币本地存款

● 多种策略的单一资产金库

● 其他复利策略

● 不同聚合器之间帮助保留治理代币价值

● 无常损失缓解策略

● 比特币中性策略(存入比特币并避免价格波动风险)

● Rebase 弹性供应机制管理以及优化

3)Badger DAO 第二个产品Digg 介绍

确定如何开发和发布产品的优先级是非常重要的。为了结合$ Badger代币,将推出其第二个社区拥有的产品Digg。

Digg 是以太坊上的非托管合成比特币。这是一种弹性的供应加密货币,与比特币的价格挂钩。每天都会根据$DIGG对比特币的美元价值自动调整所有钱包的总量。如果Digg的价格高于比特币的价格,则您的钱包余额会增加;如果低于您的余额减少。

该产品的目标是消除对中心化机构保管我们比特币的需求,不再依赖代币智能合约中的弹性参数来维持钉住汇率。每天同一时间,系统都会调用预言机所提供的比特币美元价格,如果需要增加供应量( Digg 高于BTC ),则应该会推动Digg 的卖压,因为持有人现在拥有钱包中的Digg 数量更多。反之亦然。

$Digg的参数是通过这种方式创建的,我们鼓励优化原来的机制。我们认为这个协议还有很多工作需要被完成,以使其更接近比特币的实际汇率,例如对每个区块进行基础调整或创建其他激励因素来推动买卖压力。启动后,社区将控制此协议,我们希望看到提出这些的优化更改提案。

$Digg 代币将在$BADGER 分发的中途启动。与Badger 相似,它将有一个独立的流动性启动,用户将在我们的Setts 中质押,而Badger DAO 的代币持有人将对该协议拥有完全控制权。Badger DAO 还将控制流动性挖矿期间未分配的$DIGG 剩余供应的50%,进一步推动社区所有权。

4)bBadger 代币

当Staking BADGER 用户收到bBADGER 代币时,它是一种可组合的流动性挖矿代币。此外,在bBADGER中还提供了staking奖励,使staking奖励自动复合。这应该会鼓励对代币进行更大程度的锁定,因为不需要抵押gas,但需要解除抵押。事实上,自从DAO 通过了让bBadger 自动复合的决定以来,BADGER 的锁定率已经超过 90%。

目前,Badger DAO 团队正致力于通过将bBADGER 代币集成为其他DeFi 协议的抵押类型来为bBADGER 代币添加实用程序。这将允许用户在UMA 上铸造稳定币并获得额外收益。它还看到代币被添加到 CREAM 平台,它将允许用户使用bBADGER 作为抵押品借入资产。这有效地允许投机者利用杠杆做多/做空bBADGER。

还有一项提议是在Sushi 平台上为CLAWS 创建流动性池,并为 SLP 代币创建额外的Sett Vaults,这些代币将被创建用作稳定币的抵押品。

目前基本上所有与bBADGER 相关的建议都是在收益之上增加收益的方法。目的是利用bBADGER 的可组合性来创建具有多种收入来源的被动收入货币机器。

5)CLAWS

虽然CLAWS 被一些人描述为稳定币,但它本质上是一种“收益美元”而不是稳定币。从本质上讲,收益美元是一种有到期日的抵押资产。一旦收益美元到期,它可以在UMA 协议上以价值1 美元的抵押品赎回。在到期之前,市场决定资产的价格——但通常随着到期日的临近,它应该接近1 美元。

您会喜欢将您的CLAWS 投入到这个新的收益美元中。图片来自Badger DAO 博客。像CLAWS 这样的收益美元是抵押资产。也就是说,当用户以设定的贷款价值比较提供一些抵押品时,它们就会被铸造出来。就CLAWS 而言,有两种抵押品类型可用于铸造代币——bBadger 和wBTC/ETH SLP 代币。这将是获取CLAWS 代币的主要方法,尽管它们也可以在公开市场上购买。但是,如果在公开市场上购买CLAWS,投机者将需要小心,随着接近到期,代币将接近1 美元。

DeFi 可组合性的奇迹之一是能够使用相同的基础资产获得多种形式的收益——最大化潜在回报。CLAWS 就是这种情况。一旦用户铸造了CLAWS 代币,他们将能够将他们的CLAWS 存入Sushiswap 流动性池并收到CLAWS-SLP 代币作为回报。然后可以将这些CLAWS-SLP 代币放在专用的 Badger Sett 金库中以获得额外的奖励(以额外的UMA、xSushi、bDIGG 和bBadger 的形式)。

总的来说,CLAWS Sett 金库有近 10 个收入来源——使其本身成为一个多元化的被动收入篮子。最终,CLAWS Sett 金库将通过提供具有多个收益流的稳定资产来改变流动性挖矿游戏。

Badger DAO 的开发

4位长时间投资加密货币的投资者和朋友在今年早些时候聚在一起,提出了一个真正的社区拥有的生态系统DAO,该生态系统可以推动比特币作为抵押。

我们坚信DAO的未来,即拥有共享所有权,以及生态系统合作构建与竞争时可以创造的价值。

因此,我们与dOrg合作,该公司致力于与加密项目合作推出产品。我们共同建立了Badger 和Digg 的基础结构。代币智能合约、DAO、流动性采矿等基础设施,所有部分与智能锁之间的可组合性。

在建立目标时,我们利用了经过测试的代码作为基础,同时新增了一些小的更改。但是,它们使我们能够定义使所有内容都具有凝聚体系以及结构的特定参数。其中包括在代码级别保证和强制公平的参数。

dOrg 是一个开发团队,致力于构建自定义DAO ,DeFi 产品和Web3 工具。他们与Balancer 、The Graph、DeversiFi 和DAOstack 等行业领先的项目合作。

直到现在,创始团人出资设计和开发等一切。这包括第三方审核(与Zokyo 合作)。展望未来,Albert Castellana 和Alberto Cevallos 将在Badger 中担任顾问角色,而Chris Spadafora 和Ameer Rosic 将成为运营团队的一部分。Chris 将在团队中其他人的支持下担任首席运营长。随着运营团队扩大内部资源,dOrg 将在短期内帮助支持技术基础架构。

我们有意以这种方式进行设置。为了使任何DAO成功,都需要持续的营运支持。由于Badger 是由社区驱动的,因此我们认为社区成员应该是与我们紧密合作的对象。

这是对所有希望与Badger DAO 一起全职或兼职工作的人员的呼吁。迫切需要开发人员,社群经营者和内容创建者。

三、Badger Finance 运行机制

根据Badger Finance 公开资料显示,该项目主要由以下五个组成成分组成:

Badger DAO:自治组织;

Sett:收益聚合器;

Digg (DIGG):与比特币挂钩的弹性供应货币;

代币分发:大部分BADGER 和 DIGG 初始将通过空投分发给积极参与比特币DeFi 和社区治理的用户、DAO 早期贡献者以及作为 Sett 质押的奖励;

Assistant:项目背后支撑服务,包括预言机、优化策略收益的Keeper 以及系统监视器;(system monitor),如Badger Tree、Digg 预言机、Digg Rebaser (供应量再调整机制)、Sett Keeper 等。

Badger DAO 基于DAO 解决方案提供商Aragon 的Company Template 构建,代币BADGER 可用来通过提案、投票来参与财务和组织决策的治理。具体来说,BadgerDAO 在治理聚合平台Snapshot 进行决策治理,一旦作出决策后,然后通过Aragon 上链生效这些治理决策。

目前,Badger DAO 目前有 5 个核心聚合器 Badger Sett Vault,分别为Badger/WBTC Uniswap LP、Badger Pool、sBTCCurvePool LP、renBTC Curve Pool LP 和tBTCCurve Pool LP,以及一个针对合作伙伴策略的SuperSet Vault,为Harvest : renbtcCRV Curve LP。

1)Badger Sett Vault 产品

关于聚合器策略,由可更改策略参数的治理、策略执行者、控制器合约(Controller Contract)、优化策略收益的维护者(Keeper)、在紧急情况下可暂停策略的监护者(Guardian)等角色组成。

费用方面,核心 Badger Sett Vault 中,在项目启动后为期 8 周的流动性挖矿活动中,提款手续费为 0.5%,绩效费用为 20%(其中 50% 将分配给策略执行者),之后将取消提款手续费,届时还将增加 2% 的管理费,绩效费用保持不变。不过,Badger Sett 和Badge/wBTC Sett 无需支付费用。

针对合作伙伴策略的SuperSet Vault 的费用分为合作伙伴费用和Badger Super Sett 费用,其中,Badger Super Sett 费用为 0.5% 的提款费用、FARM 收益的 20%,没有绩效费用。

2)DIGG 的释放机制

弄清楚 DIGG 代币奖励机制非常重要,这不仅仅是因为该奖励直接和参与者的收益切实相关,更重要的是,在以太坊区块链上锚定比特币价格是Badger DAO 的核心目标,也是其建立社区的初衷,而该锚定机制是基于 DIGG 的奖励机制来维持的,也就是说,DIGG 奖励机制和Badger DAO 最终是否能为以太坊生态带来价值稳定币的映射比特币密切相关,因此,该机制的成败将直接决定Badger DAO 这个项目是否有价值。

值得注意的是,虽然Badger DAO 将实行双代币奖励机制,但只有新的 DIGG 代币奖励会根据 DIGG 与比特币的相对价格变化实行动态变化,而原来的Badger 代币奖励将维持不变,即无论 DIGG 价格如何波动,分发给所有Setts 的奖励代币Badger 都保持不变。

Badger DAO 目前已上线社区奖励提案BIP 22向社区成员征集意见,就 DIGG 代币的奖励分配进行投票和达成共识。该机制试图尝试基于 DIGG 与比特币价格的实际锚定情况,向多个Setts 分配不同比例的 DIGG 代币奖励,以稳定维持 DIGG 锚定比特币的目标价格。

在 DIGG 在启动时,将引入 3 个新的Sett,其中,2 个是 DIGG LP 和一个单资产 DIGG 质押Sett,我们将这 3 个 Sett 统称为DIGG Setts,而原来就存在的Badger Setts 则属于非DIGG Setts。

根据该提案,系统将根据 DIGG 相对于比特币价格变化的实际情况,调整 DIGG 代币奖励在「DIGG Setts」和「非DIGG Setts」中的百分比比例,从而刺激 DIGG 的价格重新与比特币价格锚定。

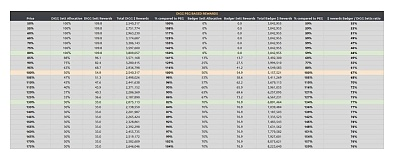

以下表格详细列出了基于 DIGG 的价格变化如何动态分配 DIGG 奖励:

总结一下就是:

当 DIGG 价格处于正常锚定水平时,也就是此时 DIGG 价格等于 BTC 价格,此时,DIGG Setts 和Badger Setts 各自分配 DIGG 总释放奖励的一半。

如果 DIGG 的价格为 BTC 价格的 80%或更低,则 DIGG 所有释放量全都分配给DIGG Setts。

如果 DIGG 的价格等于或高于 BTC 价格的 130%,则 DIGG 释放量的 70%分配给 Badger Setts,30%分配给DIGG Setts。

该机制设置的前提假设是:

1,当 DIGG 的价格低于锚定价格比特币价格时,会将 DIGG 所有释放量全都分配给DIGG Setts,这些奖励会激励 DIGG 持有人提供流动性成为 LP,并使用这些 LP 进行质押。DIGG Setts 的 APY 越高,DIGG 需求就越高,从而保持其价格尽可能锚定比特币的价格。

2,这种机制也会激励将Badger Setts 用户纳入,因为 DIGG 可使这些用户获得更多奖励,因此他们也会支持 DIGG 的价格。

3,当 DIGG 的价格高于锚定的比特币价格,系统会释放更大比例的 DIGG 给 Badger Setts,比如,如果 DIGG 的价格等于或高于 BTC 价格的 130%,则 DIGG 释放量的 70%分配给 Badger Setts,30%分配给DIGG Setts。这将激励 DIGG LP 和 Staker 降低 DIGG 的价格,以获得更大比例的 DIGG 奖励。

3)BADGER 代币分配模型

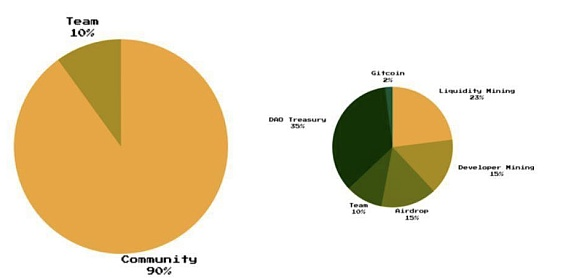

BADGER 代币总供应量与比特币一致,为 2100 万枚,55% 的代币将通过Honey Badger Hunt 空投活动、流动性挖矿活动、Gitcoin 资助空投等活动分发给参与DeFi 或社区治理的用户,35% 将分配给DAO 库存,另外 10% 将分配给团队。

Honey Badger Hunt 空投活动:空投活动在项目启动时面向 20 来个不同的社区、协议和项目空投了BADGER 供应量的 10%(210 万枚),空投对象包括资助过Gitcoin 的地址、参与过SUSHI、YAM、YFI 和 1Hive 治理,在借贷平台Compound、Aave 和Maker 上使用wBTC,去中心化自治组织 MetaCartel DAO 成员,铸造过wBTC、renBTC 和sBTC,合规DAO 项目The LAO 成员,在Curve.Fi 的sBTC 和renBTC 资金池上存储过资金,在Balancer 的wBTC/ETH 资金池上提供过流动性的地址等。无人认领的奖励将迁移到一个新的池由社区决定未来的空投对象。另外,还有BADGER 供应量的 5%会分配给在项目启动之前为Badger DAO 提供过反馈、建议、指导和运营支持的社区成员,这些奖励中的 30%会在项目发布时分发,其余 70%在将在接下来的 6 个月中逐月分发。

流动性挖矿活动:项目启动 8 周内,在 Sett 产品中通过存款进行流动性挖矿活动的用户将获得共 483 万枚BADGER 代币(总供应量的 23%),用户得到奖励将与质押资金和质押时长有关。

开发者挖矿活动:开发产品和 Sett Vault 策略的开发人员将获得 315 万枚BADGER,约占代币总供应量的 15%。

DAO 库存(DAO treasury):735 万枚BADGER 在流动性挖矿计划启动后锁定 30 天,之后将由社区决定用处。

团队:10% 的代币(210 万枚)将分配给团队,具体将每月线性释放,为期一年。

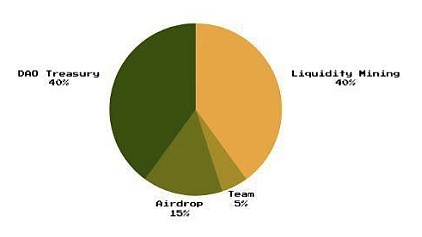

4)DIGG 代币分配模型

DIGG 总供应量为 6250 枚,55% 的代币将通过空投、流动性挖矿分发给用户,40% 将分配给DAO 库存,另外 10% 将分配给团队。

DAO 库存:2500 枚 DIGG 将供社区决定用处,不过在启动流动性挖矿后将锁定 30 日,以防止恶意操作。

流动性挖矿:根据Badger DAO 10 月份发布的公告,DIGG 流动性挖矿活动将在BADGER 分发启动后的两周后进行,也将持续 8 周。在BADGER 和 DIGG 流动性挖矿活动同时进行的情况下,用户可在 Sett 产品中同时挖矿BADGER 和 DIGG 两种代币。

空投:15% 的代币(937.5 枚)将用来空投。

团队:5% 的代币(312.50 枚)将分配给团队,每月会线性释放,为期一年。

四、附录

Badger Finance

Badger Finance是一个社区DAO,专注于将比特币引入DeFi。该DAO的首发产品是Sett,一个收益率聚合器,以及Digg,一个与BTC挂钩的弹性供应货币。

组成部分

Badger DAO Badger Finance 的治理通过具有流动治理代币的Aragon DAO 进行管理。

Sett是DAO的首款收益聚合产品,专注于创新与比特币相关的最佳收益策略。

Digg是一种与BTC挂钩的弹性供应货币,基于Ampleforth协议。

Badger治理代币($BADGER)和Digg代币($DIGG)最初将通过空投分发给对比特币DeFi 和社区治理表现出积极兴趣的用户、DAO 的早期贡献者,并作为质押奖励参与Sett。

协助传统的后端服务,为系统提供必要的更新。这些服务包括oracle者、守护者和系统监控者。

1、Sett

Badger Sett 是一种收益聚合器产品,它利用自动化策略为各种基础资产的用户存款生成收益。它们是非托管的、透明的,用户可以随时提取他们的资产。

现有的大部分 Sett 都基于Yearn Vaults V1 架构,通过新策略、新费用结构和对系统治理的修改对其进行了扩展。

根据市场上的机会自动产生收益的资本池。保险库通过将gas成本社会化、自动化产生收益和重新平衡过程以及在机会出现时自动转移资金来使用户受益。最终用户也不需要精通所涉及的底层协议或DeFi,因此Vaults 代表了一种被动投资策略。

展望未来,我们将使用基于Yearn V2 的架构开发大部分Setts & Strategies。最值得注意的是,这将支持每个 Sett 的多个主动策略。

访问控制说明

主动治理模块(当前是Dev Multisig)可以选择受信任方来持有各种权限,例如运行keeper操作或进入紧急退出模式的权限。

合约可升级的权利存在于所有集合,除非明确烧毁。

Live Setts

有两个Sett系统,一个用于核心Badger策略,另一个用于合作伙伴策略。

Native Setts

内部设置以产生 BTC 相关资产的有机收益并支持Badger 代币生态系统。

Bitcoin Variants(比特币变体)

renbtcCRV Curve LP

sbtcCRV Curve LP

tbtcCRV Curve LP

Badger Assets(Badger资产)

Badger

Digg

Badger LP

激励Uniswap和Swap上Badger资产的流动性。

Uni LP Badger<>wBTC

Uni LP Digg<>wBTC

Sushi LP Badger<>wBTC

Sushi LP Digg<>wBTC

Other LP

Sushi LP wBTC<>ETH

Partner Setts

这些金库存入我们合作伙伴的金库系统,利用他们的战略来获得有机收益,同时在上面增加Badger/Digg的激励奖励。

收获: renbtcCRV Curve LP

Yearn:wBTC

2、策略

(1)单一资产

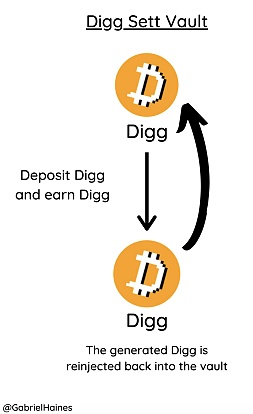

Digg Sett

当你把$DIGG存入我们唯一的$DIGG的金库时,你会收到一个叫做bDIGG的代币,它代表了你在资金池中的份额。这个代币不会重定,可以像其他标准的erc20代币一样使用。这个代币的持有者将通过我们的流动性挖矿计划不断收到DIGG奖励给他们的位置,同时使他们能够在整个DeFi使用它。

与其他金库不同,您不需要抵押 DIGG。您只需存款,您就会收到自动复利的 DIGG 奖励。

Badger Sett

概括

存入Badger 相关的Uni LP 代币,从特殊的StakingRewards 合约中接收Badger,类似于StrategyBadgerRewards。将获得的Badger的50%回收回底层 LP 中,并通过BadgerTree 分配其余部分。

附加变量

费用

不收取任何费用,因为此Sett 策略专注于为Badger生态系统提供服务。

质押

将相关LP代币存入StakingRewards合约

收成

Harvest赚得badger并将其转换为更多的底层证券。将其存入StakingRewards。

提取

从StakingRewards中提取所需数量的代币。

全部撤回(迁移)

退出StakingRewards合约,将所有标的发送给控制器。所有收获的Badger都被发送到RewardsEscrow进行分发。

3、费用

标准sett费用:

这些费用适用于链上所有的Sett,除非在例外中注明。

0.5% 提款费

该费用是从提款时提取的总金额中扣除的。

20% 绩效费(50% 给策略师)

这些费用是在收获期间收取的,并计入规定的投资回报率。

例外:

在以太坊链上持有BADGER或 DIGG的BADGER、DIGG 和Uniswap LP 设置不收取任何费用。所有BSC 设置都收取所有标准费用。

Sushiswap LP setts 都收取收获和质押的SUSHI 的 20% 作为绩效费。那些包含BADGER 或 DIGG 代币的代币没有提现费用。WBTC/ETH 有标准的 0.5% 提款费。

在 Harvest.finance Super Sett 中:Harvest 收取 30% 的绩效费以换取发行的FARM 代币。Badger为您收割这些,并收取FARM 的20%作为绩效费。请注意,BADGER无法控制 Harvest 绩效费用和FARM APY,这些可能会发生变化。取款费用适用。

4、治理

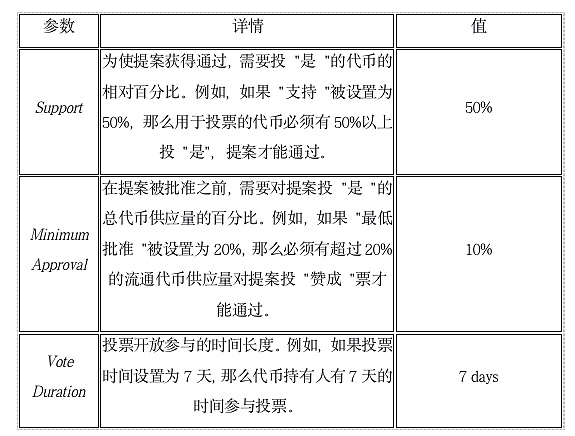

Badger DAO是基于Aragon公司模板的。

BADGER代币是DAO的原生治理代币,对未来的方向和金库的使用授予投票权。

配置

应用程序

Badger Finance DAO使用以下Aragon应用程序。

投票,用于创建和参与投票。投票可以与某项行动相联系,如铸造BADGER或转移资金,也可以是纯粹的信息。

代币,管理BADGER的供应和分配。

财务,管理组织的金融资产,包括ETH和ERC20s。

代理,使该组织能够直接与以太坊上的任何其他智能合约互动。例如,向Uniswap或Balancer池添加流动性。

关于配置的说明

DAO的初始情况值得注意的是,有大量初始供应的治理代币被铸造出来,这些代币被锁定并随着时间的推移进行分配。在Aragon DAO中,分配治理的"典型“方式是在参与者加入时为其铸造新的代币进入系统。

这种初始铸币的效果是,在DAO的最初几天,将不可能通过治理过程中的行动,因为绝大部分的治理权重将被锁定。必须至少分配最低批准百分比的代币必须被用于投票,以使提案在系统内以相对多数通过。在支持率门槛(阈值)能够在投票内使用,并且被使用之前,提案将无法立即通过。这意味着,在系统的最初几天,每个提案都必须通过相对多数通过,并在行动发生之前有7天的等待期。

为了减轻这种影响的持续时间,最低批准门槛已经降低到10%(从默认的20%)。

在前三十天,在剩余50%的代币从时间锁中释放出来之前,实际上需要20%的代币持有者达到最低批准率,100%的代币持有者才能即时通过提案。

5、FAQ

什么是DIGG

一种与比特币价格挂钩的弹性供应代币,由Badger DAO管理。

什么是弹性供应?

对于大多数资产来说,随着供应和需求的变化,价格是由正常的市场力量驱动的。供应是一个固定的投入(可以因为不同的原因而改变),但通常是稳定的,需求的增加或减少表现为价格的减少或增加。弹性供应代币(AMPL、YAM、BASED、ESD)是改变这种关系的实验,并在价格相对于目标的变化中动态地调整供应。

什么是rebasing?

Rebase是调整弹性供应资产的供应以促进价格稳定的机制

通常有相同的参数

目标价格(这来自于一个oracle,Badger有一个定制的oracle,正在研究其他的解决方案)。

当前价格(也来自oracle,可能参考流动性最强的dex池

Rebase延迟(调用Rebase 所需的最短时间)。

Rebase乘数(相对于当前和目标价格的不同,应该铸造/烧毁当前供应量的多少%。要达到目标价格需要多少个周期?)

DIGG目前与1BTC挂钩,并使用一个定制的oracle来确定供应量的必要变化。目前正在调查其他oracle解决方案,作为可行的替代方案。如果DIGG的价格高于1.05 BTC,DIGG的供应就会增加。这被称为正向回溯。如果DIGG的价格低于0.95 BTC,DIGG的供应就会减少。这就是所谓的负回调。如果DIGG价格在0.95和1.05 BTC之间,DIGG不会回调。每个DIGG持有者在每次回调时都会得到相同的供应增加或减少。然而,这种增加或减少被随后的价格增加或减少所抵消。

每次回调背后的数学原理是什么?

DIGG并不试图一下子瞄准1个BTC,而是试图在10个回溯期内完成(同时缓冲区被设置为10%)。为了计算供应量的变化,我们需要确定当前价格离挂钩有多远。这个公式是。

与挂钩的偏差=(当前价格-目标价格)/目标价格

回调金额=当前供应量*(与钉子的偏差/回调倍数)。

新供应量=当前供应量+回调金额

这是否意味着每次回调我都会获得或失去资金?

不是。所有被批准的流动性池都与每次回调同步。请注意不要向未被badger明确支持的资金池添加流动性,因为它们可能不被同等对待。由于所有批准的池子都是自动做市商,价格是池子里的相对余额的函数。只要资金池中一种资产的供应量发生变化,而另一种资产的供应量没有变化,资金池可以出售或购买的资产相对于对方的价格就会发生变化。这意味着,如果供应量在回调中增加了20%,价格将下降20%以抵消它。想象一下下面的情况。DIGG的价格是20,000美元(1 BTC),而你持有0.1个DIGG。这意味着你的DIGG持有量是2000美元。一个回调来了,而且是20%的正回调。你现在有0.12个DIGG,但价格落到16667美元,所以你持有的DIGG仍然价值2000美元。

核心

Digg核心是基于Ampleforth系统的。在智能合约层面,它由Orchestrator、uFragmentsPolicy和uFragments组成。

Orchestrator:Rebase动作的入口,可以将Rebase绑定到其他合约。

uFragmentsPolicy(即SupplyPolicy)。消耗Oracles的数据,以确定Digg代币的市场价值。拥有独特的权限来通知Digg代币的情况。

uFragments。Digg核心代币。根据ERC20维护余额/批准数据,并根据Ampleforth机制调节其显示的供应量。

6、预言机

在Digg系统中,oracle的目的是跟踪Digg相对于比特币的市场价格,并调整Digg的供应量以维持它的挂钩。

市场中位数oracle是这个数据的最终"真相来源"。

中位数oracle之所以被命名为中位数oracle,是因为它可以接受同一数据的多个来源,并将报告数值的中位数作为官方数值。

使用的实现是Ampleforth中位数oracle。

数据源

最初,一个中心化式oracle,在链上由Gnosis safe代表,向marketMedianOracle提供数据。这个中心化的oracle的可信操作者将计算Digg相对于BTC在链外的价格,并提交这一数据。

新的数据源,除了中心化oracle之外,还打算随着时间的推移添加到市场中位数oracle中。Chainlink的整合是可能的下一步。

CPI Oracle

除了marketMedianOracle之外,cpiMedianOracle在理解Digg的市场价值方面也发挥了作用。这个Oracle在Ampleforth系统中被用来跟踪消费价格指数,以了解美元在一段时间内的相对购买力。在Digg,由于BTC是挂钩的,而不是2019年的美元,CPI Oracle实际上没有被使用。与其修改经过审计的Ampleforth代码,不如通过让CPI Oracle总是返回"1 "来"禁用"这一功能。

一个不可信任的常量Oracle被部署并用作数据提供者,为cpiMedianOracle提供这种静态信息。

系统概述

MarketMedianOracle。DIGG/BTC价格的链上真相来源。

CpiMedianOracle:在Digg系统中未使用,始终返回一个。

CentralizedOracle:外部可信的服务,通过Gnosis保险箱将市场数据发布到MarketMedianOracle上。

ConstantOracle:不受信任的Oracle,总是向CpiMedianOracle返回1。

中心化市场Oracle细节

中心化oracle是一个Gnosis保险箱。

多重签名是N的1,钥匙属于受信任的参与者。

Oracle服务器拥有其中一个密钥,计算BTC/BADGER价格,并通过Gnosis保险箱提议调用MedianOracle上的pushReport(它会立即执行,因为是N个中的1个)。

剩余的N-1个密钥用于备份,以及修复从服务器上推送的不正确数据。

7、代币分配

空投

BADGER 的很大一部分将分发给通过DAO 参与表现出对DeFi 或社区治理中的比特币的热情的用户。

Honey Badger Hunt – badger总供应量的10% (2,100,000)

所有有资格获得空投的用户都可以在badger hunt中领取他们的badger。

有 24 小时的宽限期,可以要求全额。

这段时间结束后,每天可领取的奖励减少 20%。

无人认领的奖励将迁移到一个新的池中,该池可用于社区决定的未来空投。

再过 5 天后,所有奖励都已迁移。

DIGG空投

随着治理事项BIP 14在论坛的通过和snapshot投票,15%的空投部分(特殊的MEME NFT空投少约0.5%)将按照以下参数进行分配:

· 获得的badger总奖励 (55%)

· 获得badger/badger质押比率(35%)

· Badger 抵押代币随时间推移 (10%)

流动性挖掘和 Sett 奖励

Sett 的参与者可以质押他们包装的代币以获得额外的BADGER,作为早期参与收益聚合服务的激励。

badgerGeysers

Sett 中的每个参与者都可以将他们包裹的代币放入 Badger Geyser 以获得额外的BADGER 奖励。他们获得的奖励金额将根据资产抵押时间的乘数增加。 Digg奖励也将分发

最多 8 周抵押的奖励比例线性增加(1 倍到 3 倍)

流动性挖矿

流动性供应奖励将通过相同的Sett Rewards 计划提供给wbtc<>badger Uni LP 代币持有者。将您的 LP 代币添加到适当的Sett,并获得BADGER 奖励。该策略将自动将代币抵押到Badger Meta-Sett 中,以自动复合Badger 奖励并将一部分分配回您的 LP 位置。

8、BadgerTree

Badger Tree是一个中心化的奖励管理合约,利用Merkle树的魔力将整个系统的奖励分配给用户。这使得用户可以在一个地方以极低的成本实现他们从所有流动性挖矿项目、特殊Sett奖励和Badger生态系统中任何其他奖励项目中获得的收益。

可索取的价值是按照DAO决定的时间表更新的。默认的是每4小时一次。DAO选出一个或多个 "RootUpdater "账户,作为更新Merkle根的权限。

它是如何工作的

每个上传的Merkle树都指定了每个用户与他们的总累积奖励的映射,跨越奖励分配的每个代币。奖励金额是通过开源脚本跟踪链上条件和事件产生的(这样任何用户都可以独立验证)。

一个指定的监护人账户必须在任何新的Root上签字,才能正式生效。

BadgerTree合约跟踪用户认领奖励的累计金额,允许他们一次性从整个系统中认领其全部未认领的奖励余额。

每个Merkle树的完整数据,以及对用户界面友好的元数据,由RootUpdater上传至IFPS。IPFS内容的哈希值和相应的Merkle根在更新时被发布到合同上。

权限

管理员有权利添加或遥控RootUpdaters

RootUpdaters可以提出新的Merkle根和相应的IPFS内容散列值。

监护人(也由DAO选出)可以批准提议的Merkle根,并在紧急情况下暂停合同。

监护人预计将独立运行脚本以确认每个根。

其他保障措施

合约知道每个给定代币的总量应该在任何时候都可以索取。

通过BadgerTree分配的资金被保存在RewardsEscrow中,以防止恶意的根允许比预期更多的代币被认领。

在监护人通过批准交易对根部进行"签字“之前,new roots不会变得活跃。

原创文章,作者:CoinKaola,如若转载,请注明出处:https://www.coinkaola.co/news/240255/