DeFi之道丨DeFi融资活动遍地开花,散户投资者如何参与早期投资?

今年围绕DeFi的融资活动很多。dYdX最近在a16z和Polychain领投的C轮融资中筹集了6500万美元。Balancer Labs在Blockchain Capital(也刚刚筹集了3亿美元)的带领下,筹集了2450万美元的资金,实现了资金多元化。在5月底,Set Protocol也完成了一轮1200万美元的投资。

这一切都是在过去几周内完成的,但存在一个问题是,散户投资者不能参与。这些机会只对合格投资者、人脉广泛的个人和顶级投资基金开放。

虽然不能责怪DeFi协议,因为它们正在遵守规则,但是显然这需要改变。加密货币是为了向任何人开放金融服务,早期投资应该是其中之一。那么对于普通人来说,今天有哪些机会呢?

在本文中,加密投融资的数据服务商Dove Mountain Data探讨了这些问题,他们正在为加密货币投资轮建立一个全面的数据库。以下是散户投资者参与早期投资轮次并获得与a16z、Paradigm等类似的投资收益的方法。

DeFi融资:运作方式,独家性以及参与其中的方式

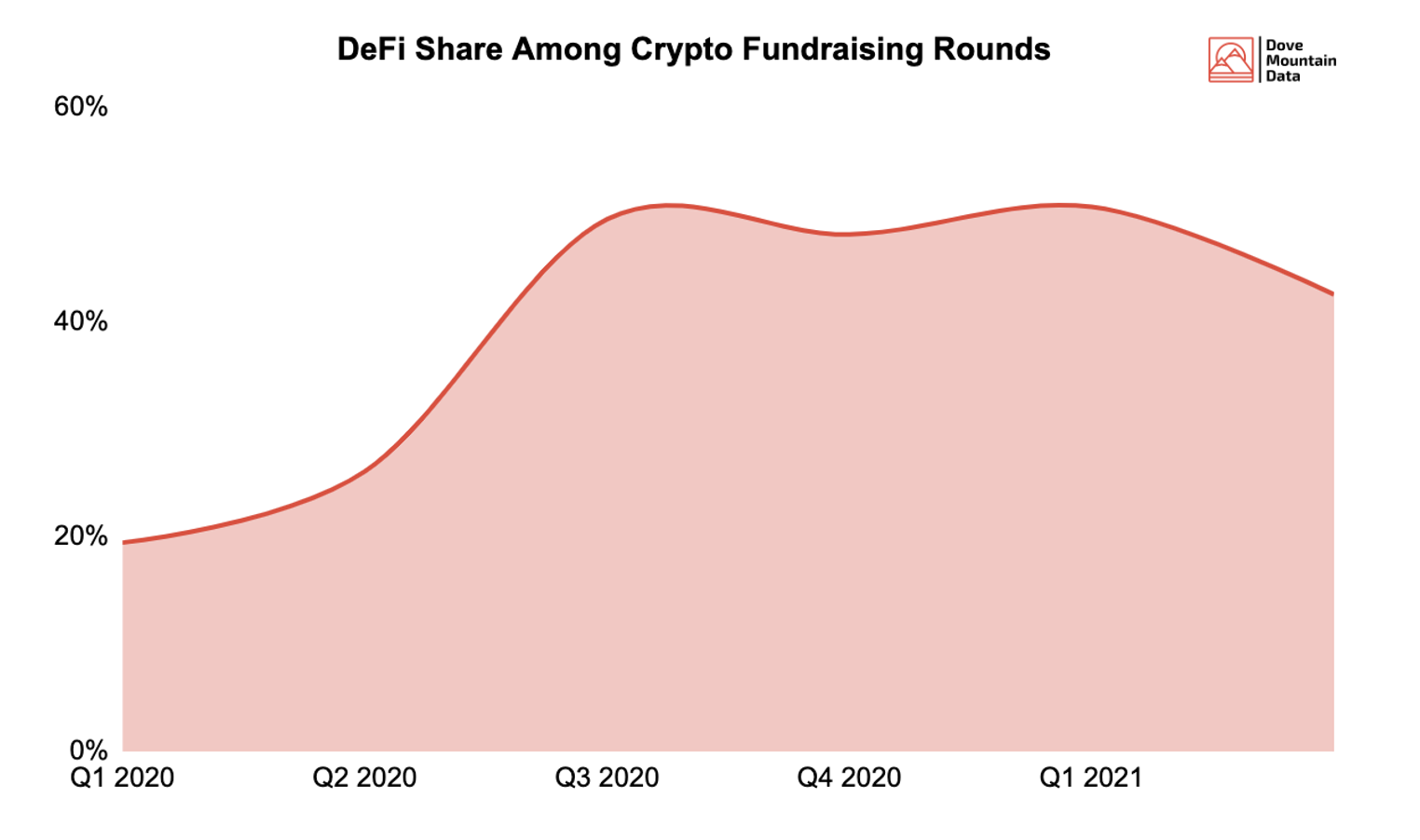

多年来,加密货币经历了大量的繁荣和萧条周期,融资市场也不例外。

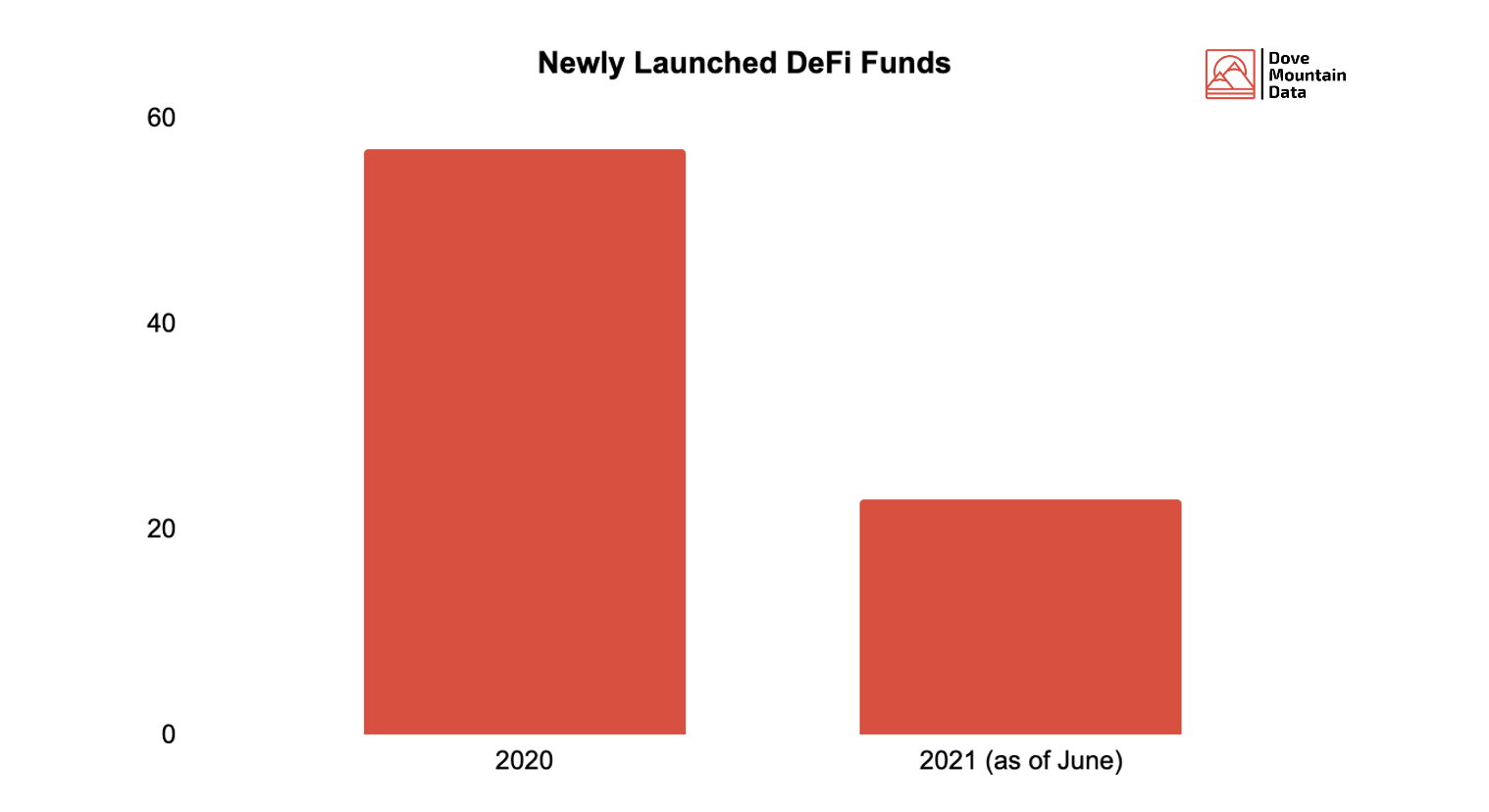

许多在2017-2018年炒作周期期间成立的基金未能在随后的熊市中幸存下来,取而代之的是专注于DeFi的小型基金。随着DeFi在过去两年中声名鹊起,a16z和USV等知名风险基金已经开始参与DeFi的融资轮(如Uniswap、MakerDAO和Compound)。

本文将介绍在DeFi如何进行融资的背景资料,为什么散户投资者难以参与,以及潜在的解决方案,将通过以下几个方面:

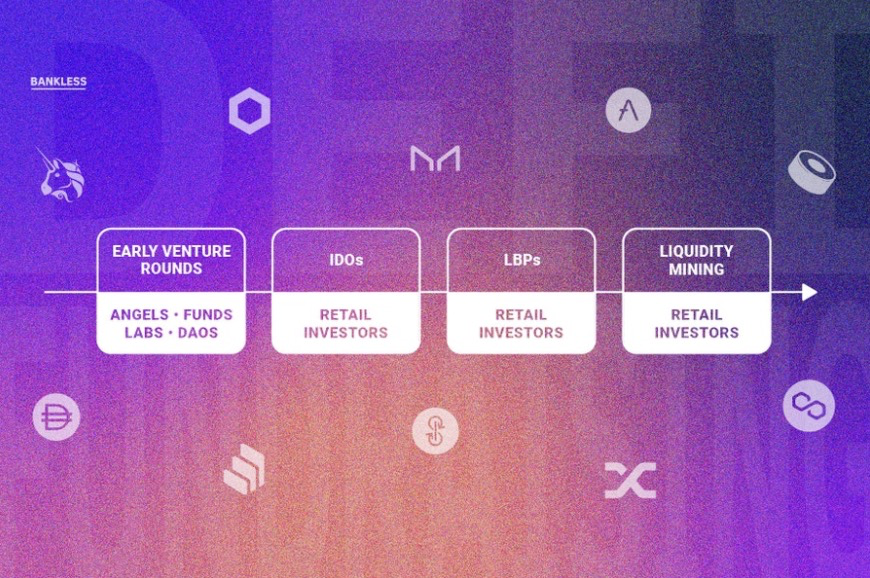

1.DeFi融资是如何运作的

2.为什么散户投资者难以参与早期融资

3.获得DeFi投资的最佳方式

DeFi融资:与传统融资不同

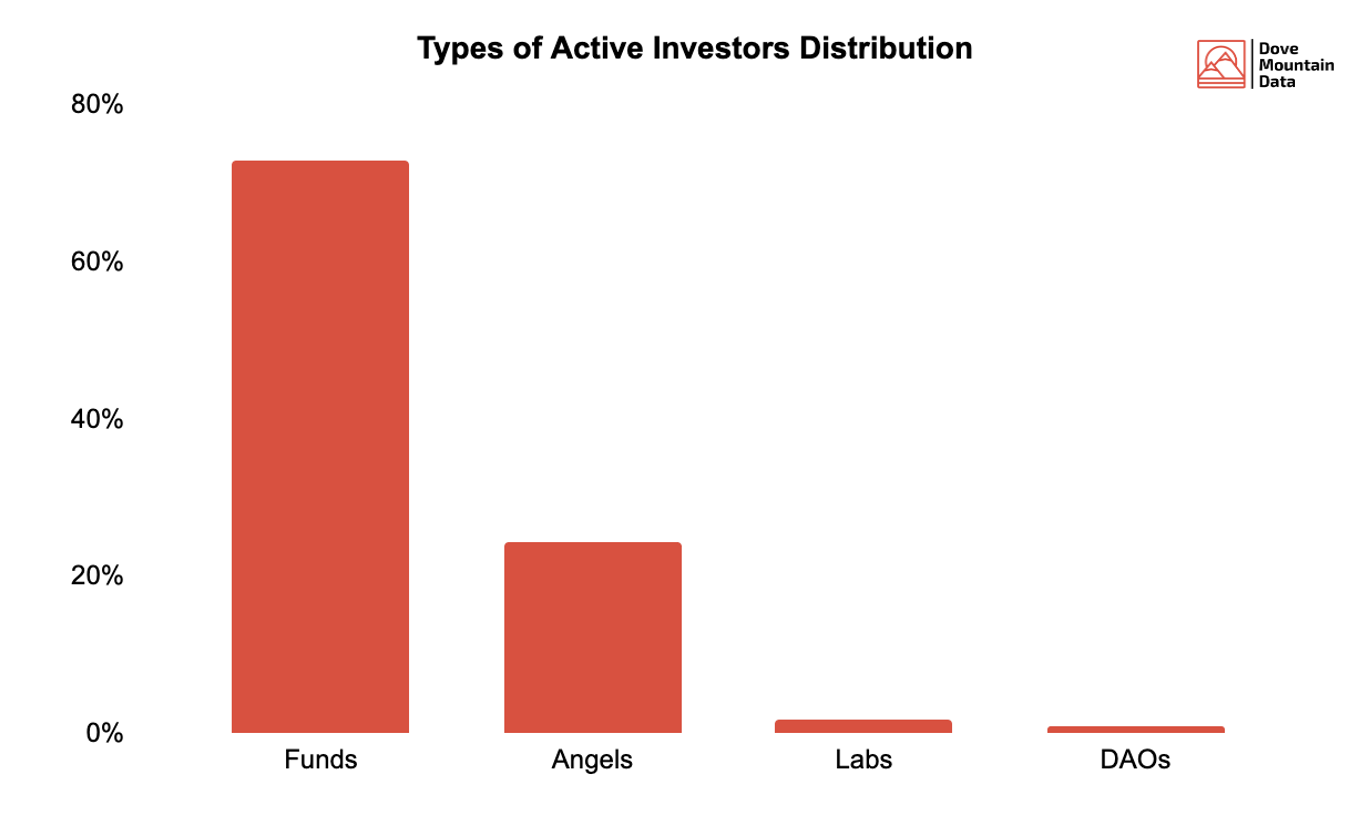

为了理解DeF融资的不同之处,让我们看看主要的参与者:基金、风险投资DAO、天使投资者和实验室。鉴于DeFi的相对新生,参与融资轮的许多投资者与传统融资中看到有所区别。

对冲基金和风险投资基金之间的区别是模糊的。基金可以利用不同的战略,其变量包括时间跨度、风险承受能力、流动性提供和收益率养殖。有些据说是 "DeFi原生"(Mechanism Capital、CMS Holdings、Spartan Group等),其他可以归类为“DeFi comfortable”或“DeFi curious”。

有趣的是,在Coinbase等成功的CeFi公司受到支持之后,越来越多的管理着大量资产的一级基金正在逐步关注DeFi。

天使投资者在这个领域也发挥着关键作用。成功的DeFi建设者、DeFi基金的负责人或加密货币高管可以(并且经常这么做)开出支票,来支持有前途的DeFi协议。这些人能够获得交易的机会,因为他们为创始人带来了明确的价值。

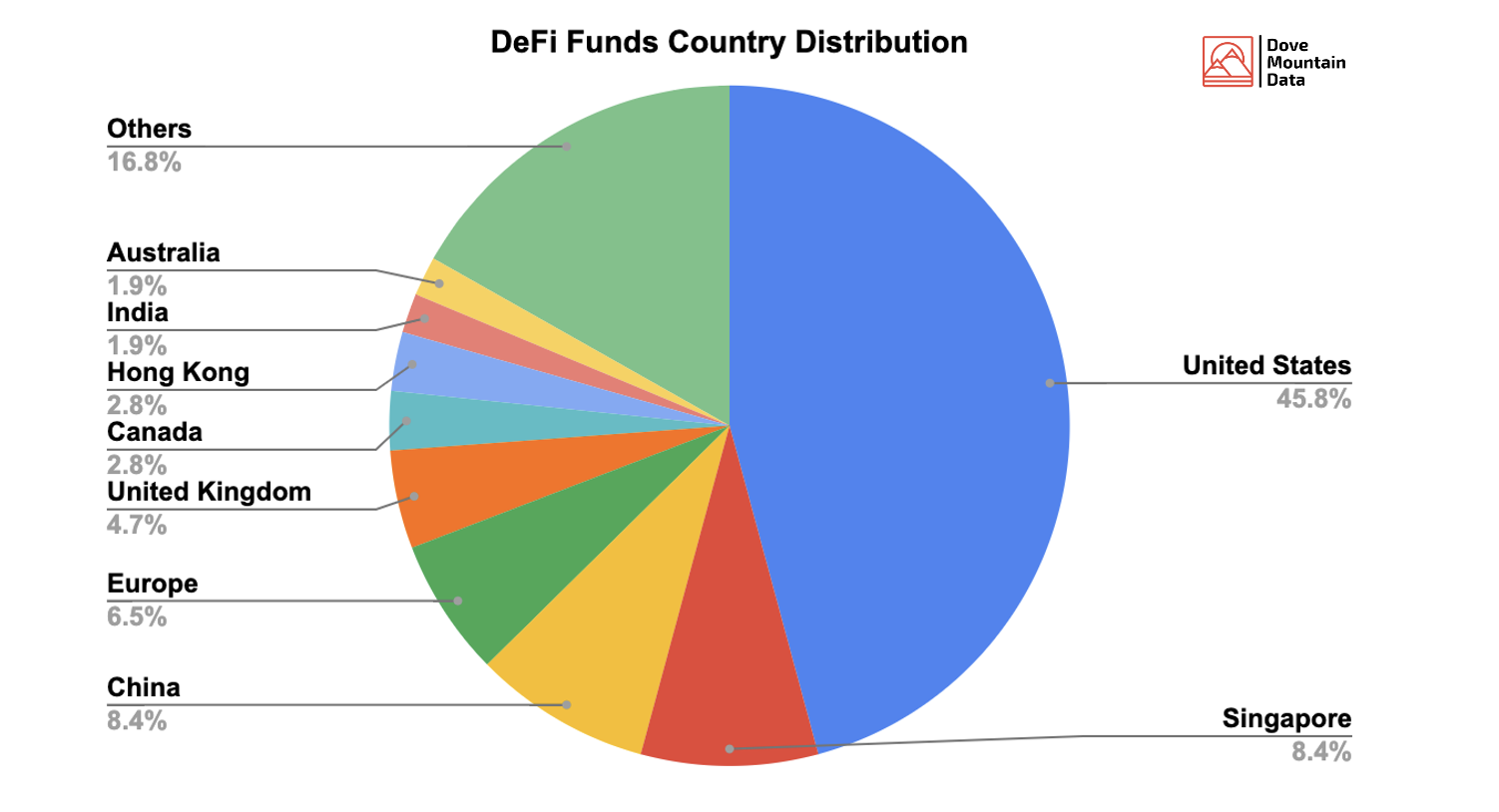

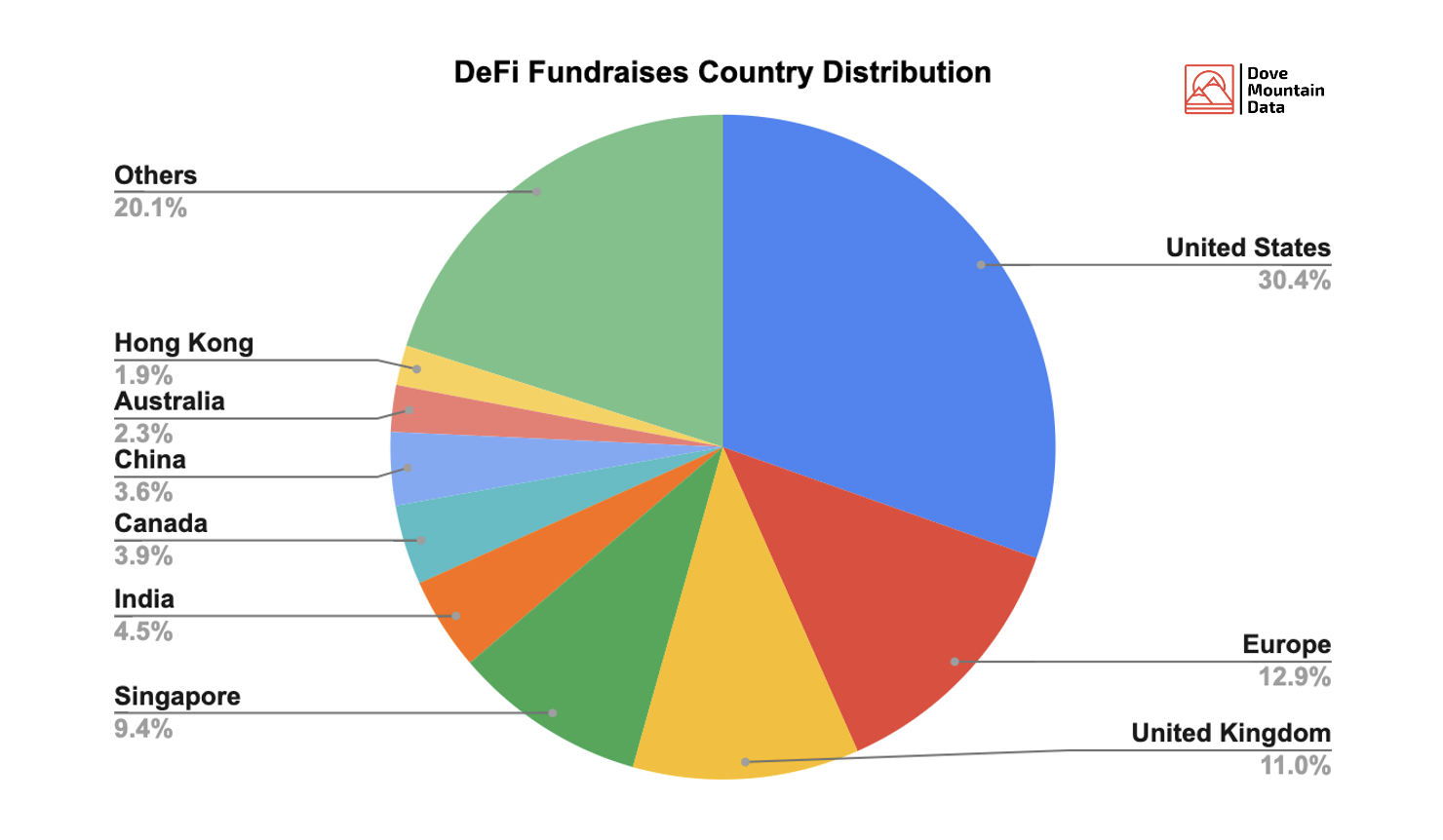

在深入研究其他类型的投资者之前,让我们看看国家分布情况。从资本的角度来看,美国显然占主导地位,持有近一半的积极投资于DeFi的基金。新加坡和中国是两个快速崛起的DeFi融资中心,欧洲紧随其后。

谈到DeFi核心团队所在地,美国所占份额较小,约为30%。有趣的是,欧洲似乎是DeFi建设者的热门之地,尽管资本份额较小。

DAO代表另一类投资者。MetaCartel Ventures是DeFi行业中最有名的,但其他如DuckDAO和The LAO也非常活跃。即使它们可以被视为链上的辛迪加(法语译词:垄断组织形式之一),但成为投资DAO的一部分可能需要一些关系,并不像人们想象的那样容易。这使得Syndicate Protocol通过推出投资DAO使投资民主化的使命势在必行。

最后,实验室和加速器是一种实践型的投资者,可以在他们提供运营专业知识的协议中获得优势。他们也可以通过直接投资作为基金运作。到目前为止,Zokyo和Ellipti已经投资了一些成功的DeFi协议。

与大多数资本生态系统的情况一样,投资者的声誉是他们最强大的资产。融资轮次是竞争性的,创始人在挑选他们的投资者时有很大的权力。在决定让投资者参与一轮融资时,创始人通常会考虑投资者的人脉和过去的投资。

Pre-seed、seed、extended-seed、private……这些都是DeFi专业投资者每天都会听到的常见术语。公开宣布的融资中有80%属于上述类别之一。即使这个领域随着dYdX等协议的发展而成熟,它在Paradigm的带领下筹集了6500万美元的C轮融资,但只有不到15%的融资是A 轮或B轮。

最常见的DeFi融资途径是从天使轮开始的,然后是预种子轮、种子轮以及所谓的私募轮,交易条件和估值各不相同。早期阶段的融资通常都挤满了以种子轮为重点的DeFi基金。

有充分的理由说明为什么社区融资在第一个融资过程中可能没有意义:正如Kerman Kohliput所说,创始人需要建立正确的法律结构,以避免创造一个充满压力的环境。

DeFi 融资的不同之处还在于其对市场波动的强烈依赖。当市场火爆时,估值可以从5000万美元到1亿美元不等,即使对于没有任何产品的项目也是如此。如此高的估值可能会对锁定和归属时间表产生影响。DeFi最近的炒作使项目估值飙升,定价将那些希望通过小额投资进入DeFi投资领域的潜在天使投资者拒之门外。

为什么散户投资者被排除在早期融资之外?

通常难以获得早期投资的原因有很多:

票面金额: 创始团队往往要求大笔最低金额(10-2.5万美元很常见),将潜在的散户投资者排除在外。

知识: 作为一个有经验的投资者,你可以利用与其他投资者的密切关系和交易分享策略。如果你不是这些圈子里的人,通常会在某轮融资宣布时(因此是在该融资结束后)首次听说。

访问: 建立品牌和声誉已经成为进入最有前途的早期项目的先决条件。每个人都知道Paradigm。当然,这对普通DeFi市场参与者来说并非如此。

增值: 创始人越来越频繁地要求投资者在代币设计、业务发展和安全审计等方面提供运营支持。经营基金和拥有现有的投资组合公司显然会使这一切变得更加容易。

如何参与进来

虽然早期阶段的筹款回合仍然是排他性的,但有越来越多的方式可以让你参与其中。

初始 DEX(去中心化交易所)产品(IDO)

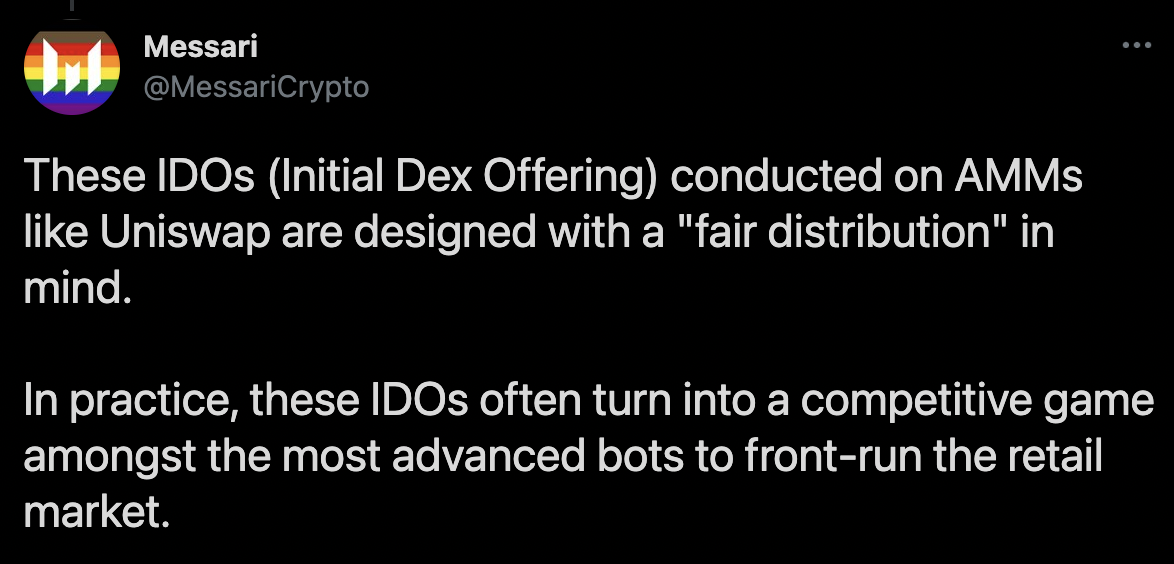

IDO是指通过去中心化交易所(DEX)启动其代币的项目。在过去的一年里,IDO已经成为DeFi项目最常见的众筹模式。IDO代表了筹款方面的改进,因为它们允许DeFi初创公司比以前基于区块链的筹款迭代更公平、更透明地筹集资金。

第一个IDO是由Raven协议于2019年6月创建的,该协议为人工智能和机器学习开发了去中心化的分布式计算节点网络。它持续了24小时,总共分配了3%的代币供应量。

不幸的是,在许多情况下,散户投资者被排除在IDO的发布之外,因为高级机器人抢在了他们的前面(参见UMA的IDO)。

由于这些机器人的存在,更复杂的IDO启动平台已经出现,为投资者提供了更多的保护。启动平台旨在帮助项目筹资,因此有一个策划方面,以确保骗局被过滤掉,为散户投资者提供更大的安全性。

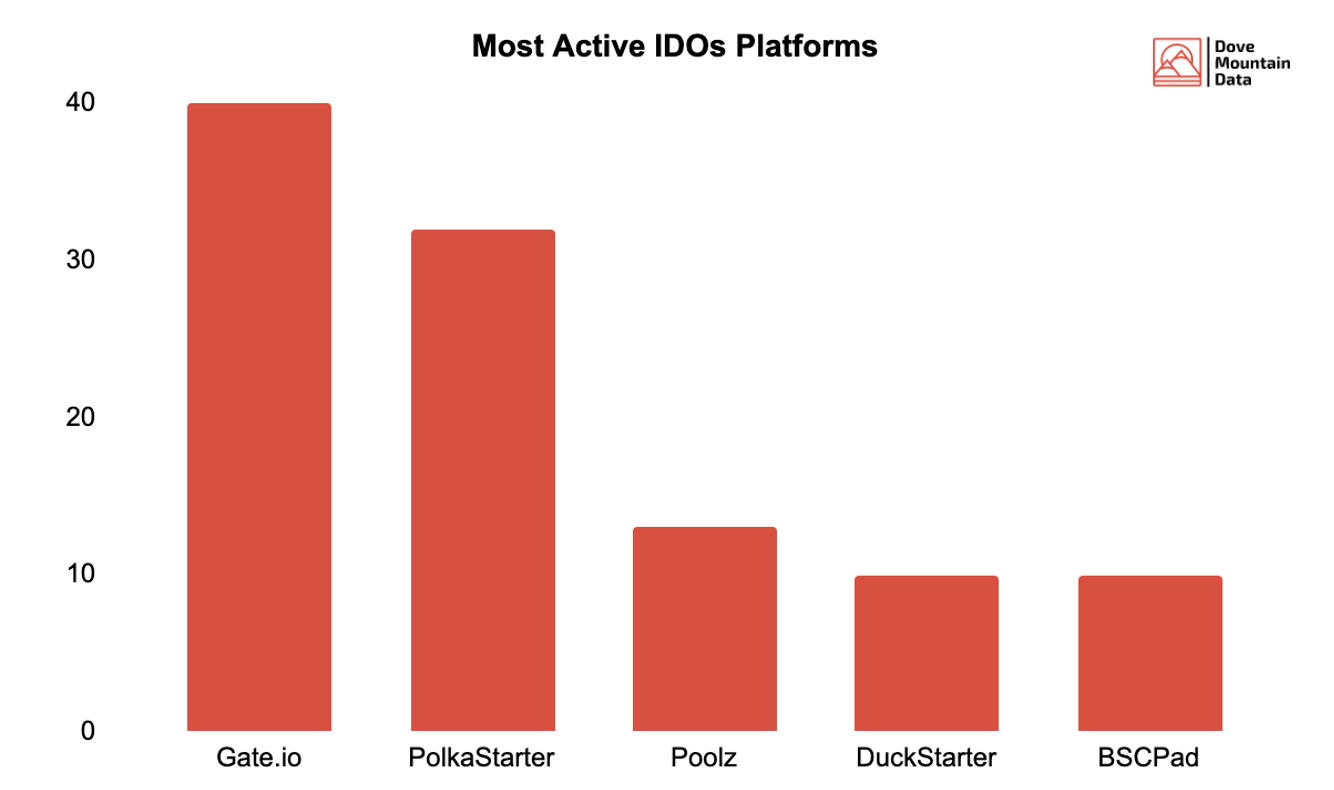

为了有资格获得分配,用户一般需要对启动平台的代币进行抵押,并参与其社区。例如,PolkaStarter提供了两个矿池:一个对所有人开放,一个只对POLS持有者开放,在这里竞争不那么激烈。

这为小型玩家提供了更具包容性的流程:不再被风险投资公司和领先的机器人淘汰,可以通过访问链上信息获得进一步的透明度以及可以利用即时流动性的优势 。

另一个新兴的趋势是在不同的生态系统中建立了几个启动平台。以太坊上的TrustSwap和DuckStarter、Avalanche上的Avalaunch、Polkadot上的Polkastarter、Solana上的Solstarter、BSCPad和KickPad以及Polygon上的MoonEdge。

来源:CoinMarketCap

建立启动平台的项目最近对投资者很有吸引力。Impossible Finance、BSCLaunch、Scaleswap、Launch X和Launchpool都宣布完成了早期阶段的融资,Hashed、Alameda Research、Lemniscap、Rarestone Capital等一级基金都参与其中。

最近,一些项目已经决定在多个平台上推出它们的IDO,以吸引更广泛的投资者,而且这一趋势正在增长,例如LossLess通过4个不同的平台进行融资。

虽然每个参与者的平均分配投资额度往往相对较低,通常为几百美元。但回报可能是惊人的。数据显示,Polkastarter IDO的平均回报率在3月达到2700%

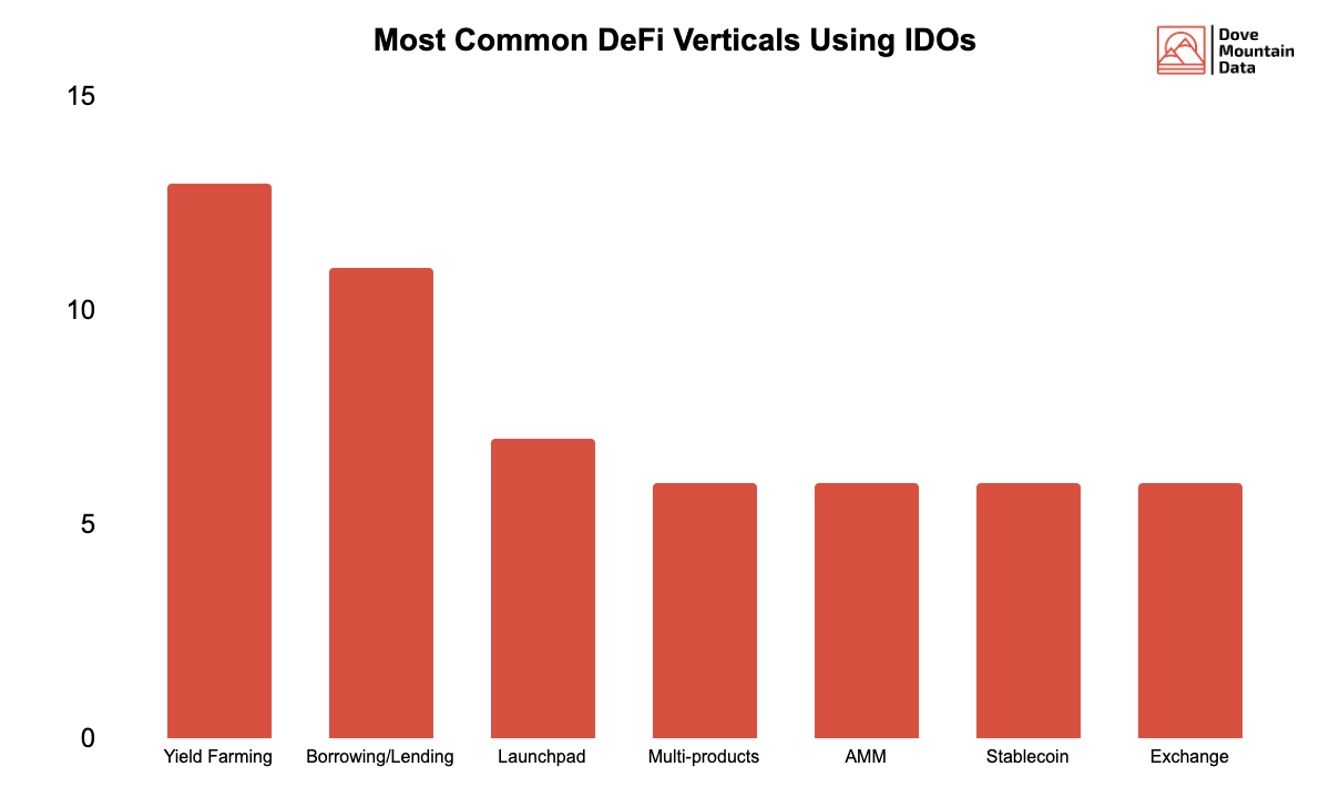

Yield Farming 和 Borrowing/Lending 协议是最常见的项目类别,通过IDO流程筹集公共资金。

流动性挖矿

流动性挖矿是一种成熟的代币分配机制,参与者将资产供应到流动性池中,并获得协议的原生代币奖励。流动性挖矿并不完美(以 YFI 发行失败为例),但它代表了一个额外的参与机会。

无论你决定通过在Uniswap、Balancer、Bancor或其他平台上提供流动性来投资,请务必进行自己的研究,因为:

- 投资者方面的任何错误都会导致损失

- 将投资的大多数项目都处于测试阶段,使用风险自负

DeFi原生可组合性使这种投资方法非常有趣,因为赚取的利润可以直接再投资到收益耕种(yield farming)中。

Balancer流动性引导池(LBP)

Balancer LBP是在Balancer上发布的代币,其中团队以他们自己的代币的高比例(因此价格高)为Balancer池播种,并随着时间的推移缓慢降低该比率(与荷兰式拍卖相当类似)。

由于Balancer的灵活性,LBP确保了平稳的价格发现,并抑制了鲸鱼使用任何会导致高价格波动和误导散户投资者的交易策略。

Balancer流动性引导池目前是最流行的替代筹款方案之一,其具备几个特点:实现低滑点;由于DAI的份额较小,初始资本要求较低;长期保持价格稳定。

越来越多的从顶级基金融资的项目已通过LBP启动。例如,Maple首先筹集了130万美元的种子轮,然后将MPL治理代币分发给1000多个新持有人,并通过其LBP筹集了超过1000万美元的资金。

同样,Radicle完成了一轮1200万美元的筹款,然后通过LBP销售筹集了近2500万美元的资金。

结论

DeFi项目比以往任何时候都有更多的融资选择。慢慢地,更多的公司开始允许散户投资者参与进来。有很多选择——IDO、代币启动平台、流动性挖矿计划和Balancer流动性引导池(LBP)都可以作为传统投资轮的可行替代方案。

然而,这仍然是一个高风险的资产类别(处于前沿),因此建议投资者在做任何决定之前一定要进行研究。

原文:https://newsletter.banklesshq.com/p/how-you-can-participate-in-defi-fundraising