DeFi半年报:独立地址增速放缓,但总锁仓量仍增长超300%

从去年6月开始,DeFi蓬勃发展已一年有余。在流动性挖矿的激励下,DeFi在资金规模、用户规模和产品规模方面都有了质的跨越。

根据 D e B ank 的统计, 2020 年 6 月 1 日至 2021 年 6 月 30 日期间, D e F i 的 总 净锁仓量从约 8.34 亿美元飙升至 568.62 亿美元,涨幅高达 6718.99% 。 其中,去年下半年的涨幅约为 860.64% , 今年上半年的涨幅约为 307.09% 。 另外,根据 D une A nalytics 的统计,同期 D e F i 的独立总地址数从约 19.87 万个扩大至 291.38 万个,涨幅约为 1366.43% 。 其中,去年下半年的涨幅约为 394.51% , 今年上半年的涨幅约为 145.95% 。

数据显示, 今年上半年,DeFi的净锁仓量和独立地址数边际增速均大幅放缓,这可能意味着DeFi已经从爆发期转入平稳发展期。 在这样的转向下, PAD ata 分析了 D e F i 两大细分领域 AMM DEX 和借贷协议中的头部应用的业务数据和用户数据,以及通过 D e F i 获得可观回报的 S mart M oney 的交易数据来回顾上半年 D e F i 的发展情况:

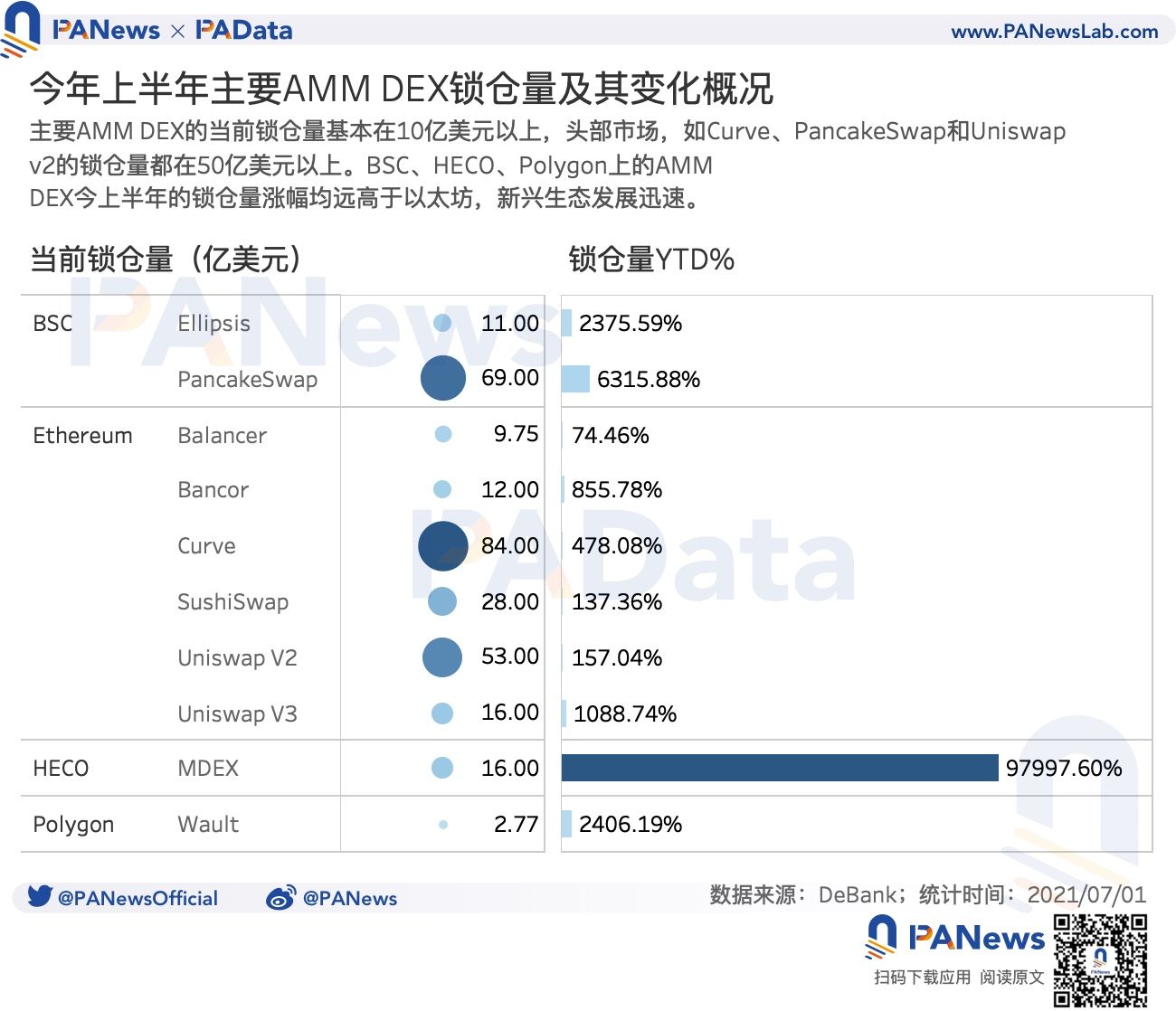

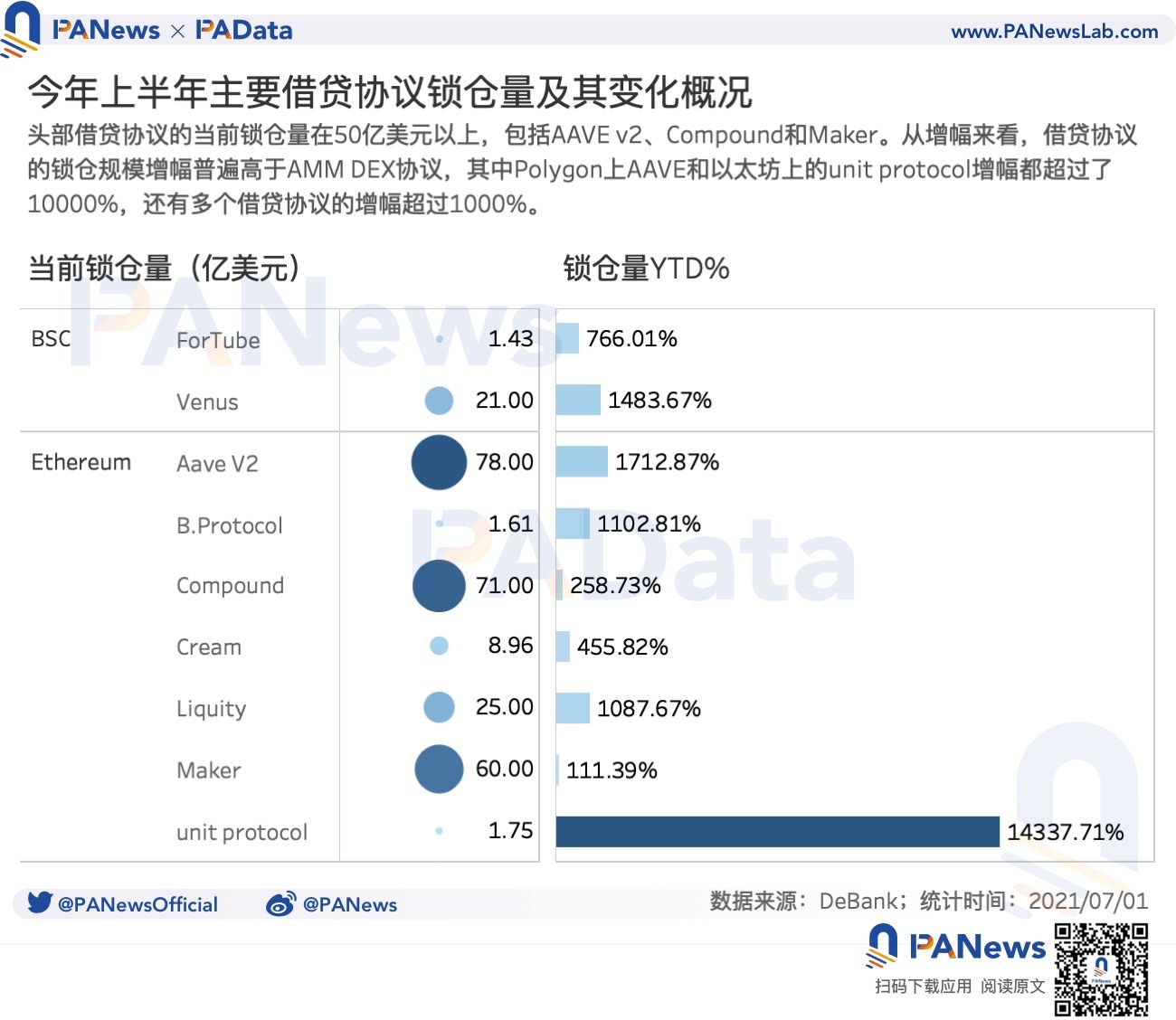

1)从资金规模来看, 上半年借贷协议的锁仓规模增幅普遍高于AMM DEX 。在AMM DEX中,头部应用的锁仓量都在50亿美元以上,BSC、HECO、Polygon上的AMM DEX今上半年的锁仓量涨幅均远高于以太坊,新兴生态发展迅速。在借贷市场中,头部应用的锁仓规模都在60亿美元以上,其中Polygon上的AAVE和以太坊上的Unit protocol锁仓增幅尤为显著。

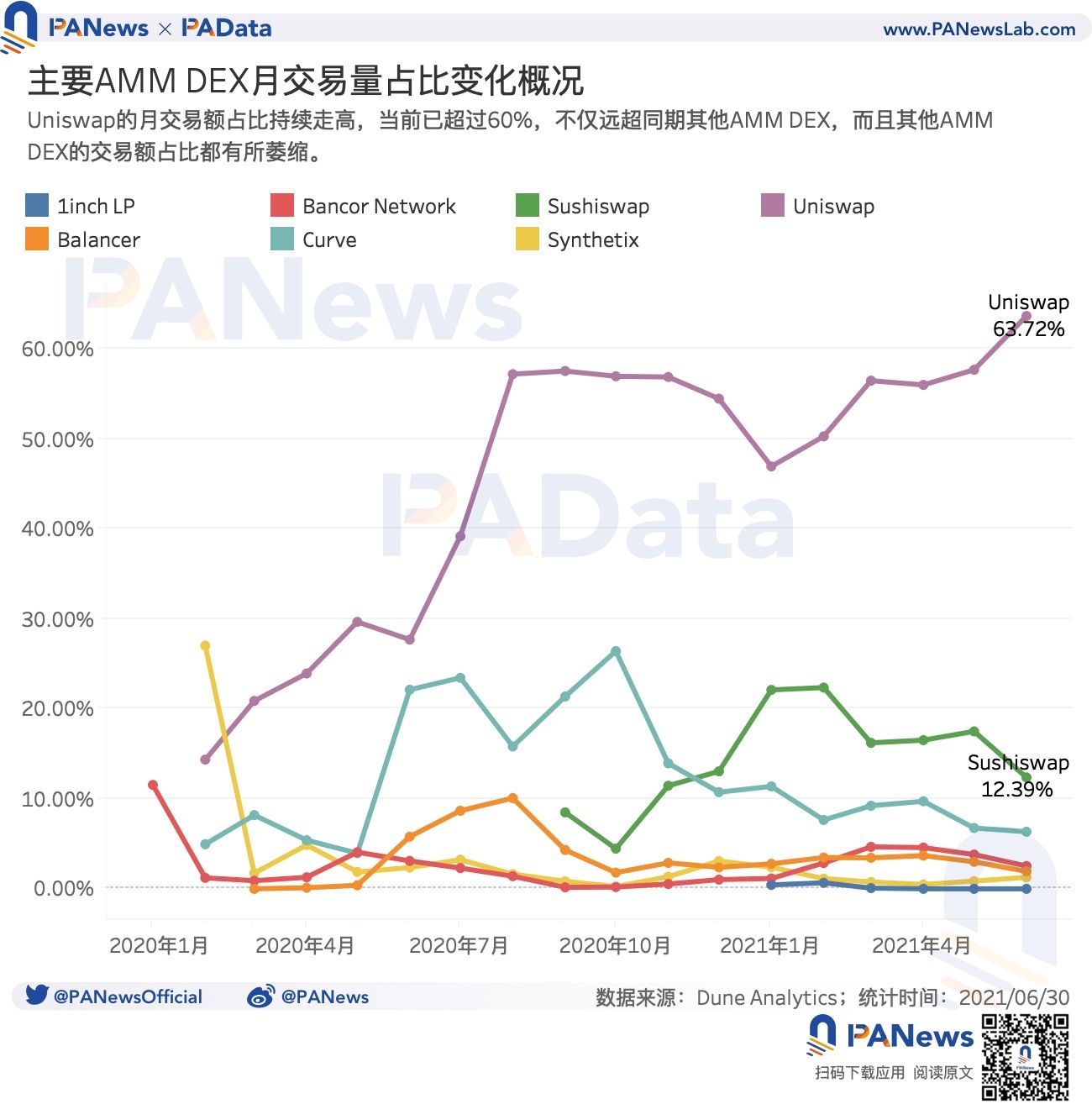

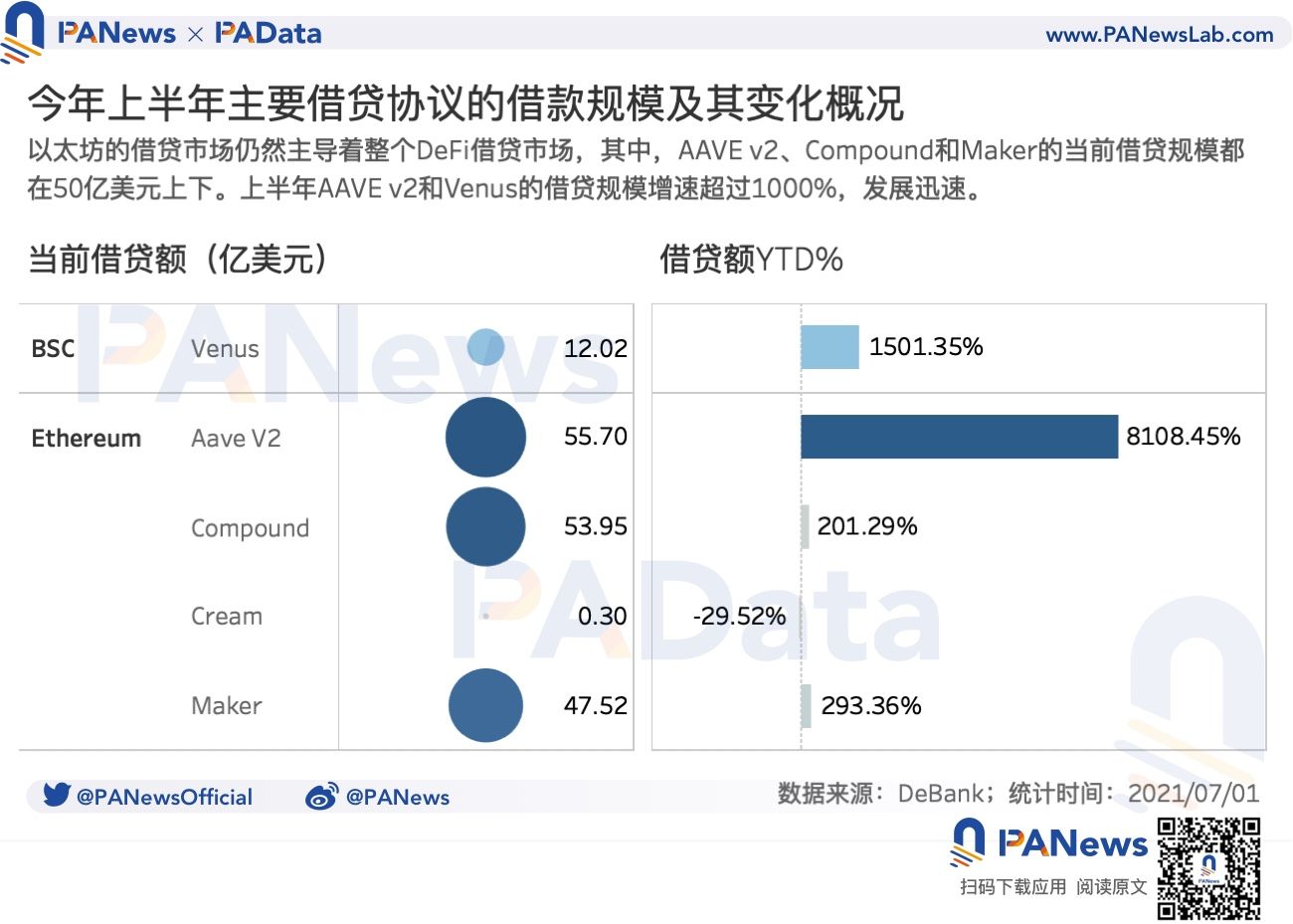

2)从交易情况来看,AMM DEX今年上半年月均交易总量约为803亿美元,上半年月均交易量涨幅约为24.12%,最大涨幅154.71%,均较去年下半年月435.85%的增速大幅下滑。其中, Uniswap的交易量占比已超60%,并呈上升趋势。 在借贷市场上,以太坊的借贷市场仍然占主导,头部应用的当前借贷规模都在50亿美元上下。 上半年AAVE v2和Venus的借贷规模增速超过1000%,发展迅速 。

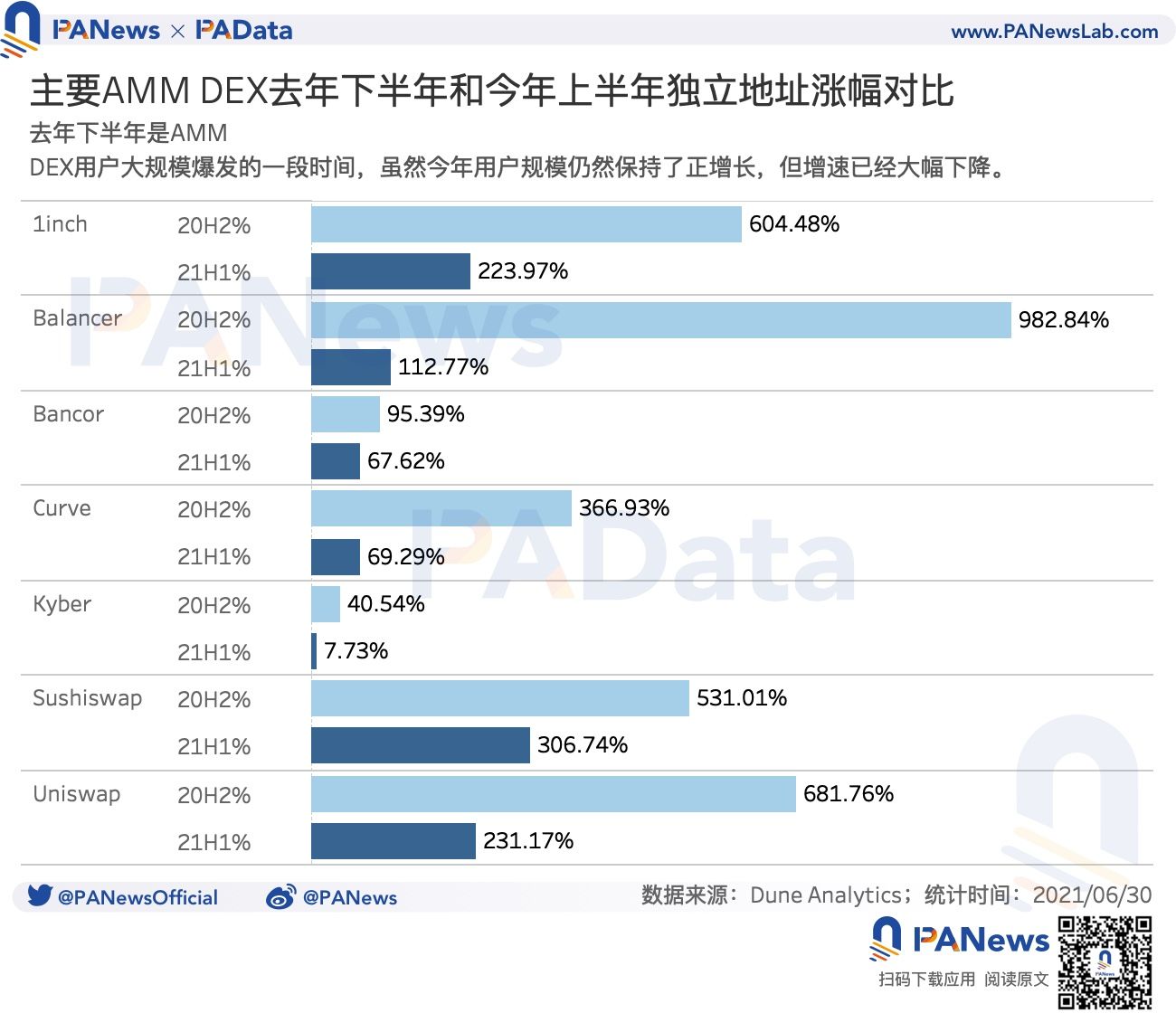

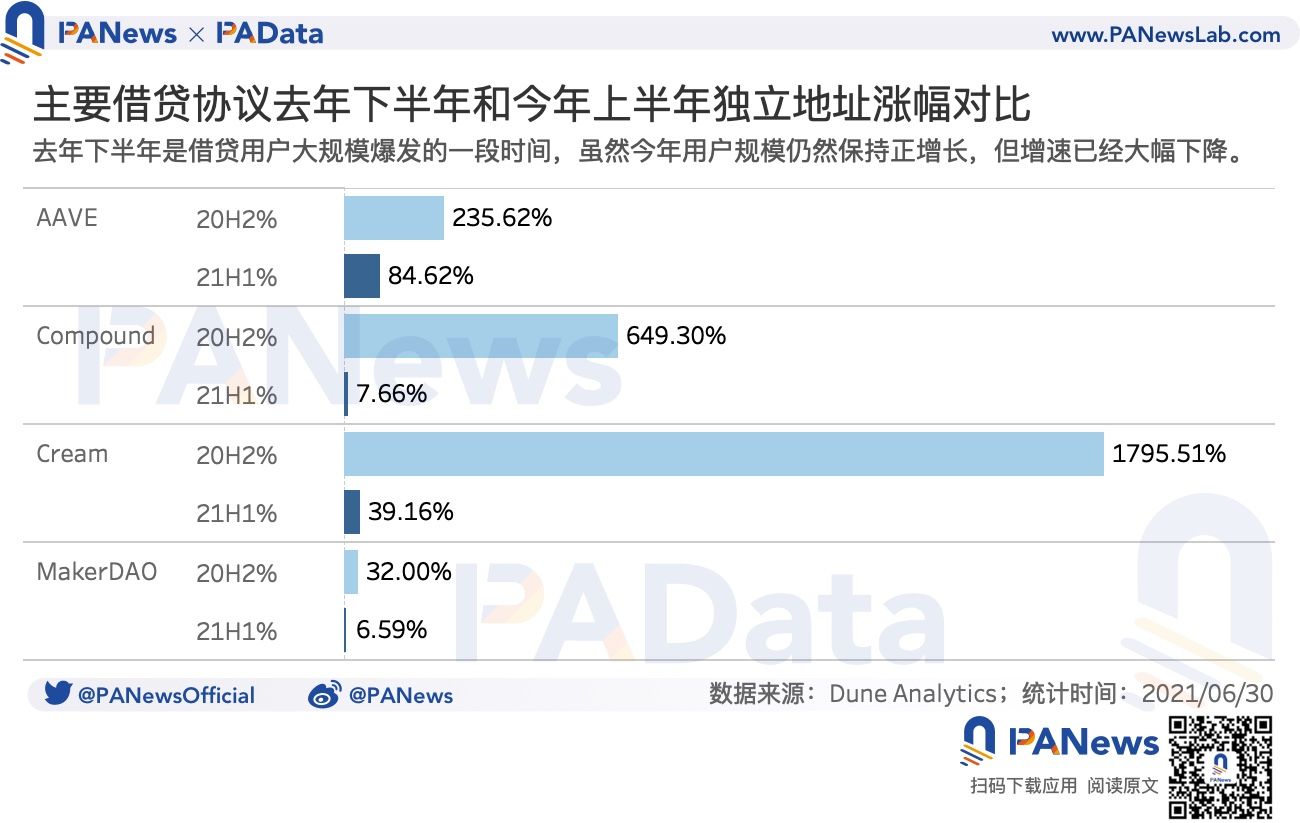

3)从独立地址数来看,无论是AMM DEX还是借贷协议,今年上半年的地址数量涨幅都要远远小于去年下半年, 用户规模增长乏力 。

上半年AMM DEX锁仓量平均增幅972.26%,

Curve锁仓量升至84亿美元排第一

根据各AMM DEX的锁仓量大小(多链协议选择锁仓量最大的版本),并综合市场声量,PAData选择了四条热门公链上的10个协议进行分析,包括Curve、PancakeSwap、Uniswap V2、SushiSwap、MDEX、Uniswap V3、Bancor、Ellipsis、Balancer和Wault。

根据统计,截至6月30日, Curve已经成为锁仓量最高的AMM DEX,约为84亿美元。 其他锁仓量超过50亿美元的还有PancakeSwap和Uniswap V2,分别达到了69亿美元和53亿美元。但除此之外,其他锁仓量较高的AMM DEX的锁仓量基本在10亿美元左右, 市场分化仍然明显 。

从今年锁仓量的涨幅来看, 10 个主要 AMM DEX 上半年锁仓量的平均(中位数)约为 972.26% 。 其中, MDEX 的锁仓量增幅最显著,这或主要受到协议冷启动后锁仓量增长较快的影响。 另外, BSC和Polygon上的AMM DEX的锁仓量涨幅也较大,都超过了2000%,这展示了新兴DeFi生态的快速发展。 相比之下,以太坊上的 AMM DEX 的锁仓量则普遍要低很多, B alancer 上半年锁仓量涨幅不足 100% , 即使涨幅最高的 U niswap V 3 , 也仅为 1000% 左右。 不过,从锁仓量占比来看,以太坊上的 AMM DEX 仍然占据绝对主导。

今年上半年,AMM DEX的月交易总量约为803亿美元,其中5月交易量最高,累计达到了1732亿美元。 上半年月交易总量涨幅约为24.12%,较去年下半年435.85%的涨幅大幅下滑。 上半年月交易总量的最大涨幅约为154.71%,较去年下半年462.26%的最大涨幅也大幅下降。值得注意的是,这样的差距已经包含了上半年资产普遍升值对美元计价的影响,币本位交易量增幅可能更小。

从更微观的层面来看,

U

niswap

的市占率(交易量份额占比)持续上升,今年从

1

月的

46.98%

上升至

6

月的

63.72%

,

扩大了

16

个百分点以上。

而同期其他

AMM DEX

的市占率大多都有不同程度的滑落,比如

S

ushiswap

就从

1

月的

22.13%

下跌至

6

月的

12.39%

、

C

urve

从

1

月的

11.40%

下跌至

6

月的

6.35%

、

B

alancer

从

1

月的

2.78%

下跌至

6

月的

1.95%

。

在今年上半年月交易总量保持基本稳定的情况下,不同 AMM DEX 市占率的相对变化 一方面可能意味着在以太坊生态上,Uniswap强者恒强 ,开始虹吸其他 平台 的交易份额, 另一方面也可能意味着其他AMM DEX启动多链布局后,带走了部分以太坊上的交易量 。

从用户规模来看,7个主要AMM DEX今年上半年独立地址的平均增速约为145.61%,尽管仍然有不错的增长,但相较2020年下半年平均471.85%的增速, 上半年AMM DEX在整体上表现出了用户增长速度边际递减的趋势 。其中,Balancer独立地址的增幅下降速度最大,去年下半年增长超982%,而今年上半年只增长了112%,其次,Uniswap和1inch独立地址的增幅也有较大下滑。

上半年借贷规模平均增速293.36%,

DAI是最大的借贷资产

根据各借贷协议的锁仓量大小(多链协议选择锁仓量最大的版本),并综合市场声量, PAD ata 选择了以太坊和 BSC 上的 10 个协议进行分析,包括 A AVE V2 (以太坊)、 Compound 、 Maker 、 Liquity 、 Venus 、 Cream 、 unit protocol 、 B.Protocol 、 ForTube 和 A AVE ( P olygon )。

根据统计,截至6月30日,资金规模最大的三个借贷市场分别是AAVE V2、Compound和Maker,锁仓量分别达到了78亿美元、71亿美元和60亿美元。另外,Venus、Liquity和Cream的锁仓量都在十亿美元级别,但剩余3个协议的锁仓量则仅略高于1亿美元。 借贷市场的分化程度较AMM DEX市场更为明显 。

从借贷协议锁仓量的增速来看,上半年, P olygon 上的 AAVE 和以太坊上的 U nit protocol 增幅显著,上半年锁仓量分别翻了 4000 倍和 100 倍以上,除此之外,还有多个借贷协议的增幅超过了 1000% , 包括 AAVE V 2 ( 以太坊)、 V enus 、 B.Protocol 和 L iquity 。 从整体情况来看,借贷协议的锁仓规模增幅普遍高于 AMM DEX 。

上半年借贷协议的借贷规模也有较大增长。截至6月39日,AAVE V2、Compound和Maker的借贷规模分别达到了55.70亿美元、53.95亿美元和47.52亿美元。 三大主要借贷市场均位于以太坊生态中,这展示了以太坊DeFi生态的可组合性目前仍然高于其他生态 。

上半年 5 个主要借贷市场的借贷规模平均(中位数)增长了 293.36% , 其中, AAVE V 2 ( 以太坊)和 Venus 的借贷规模增速超过 1000% ,尤其是 AAVE V 2 ( 以太坊),上半年的借贷规模翻了 82 倍,发展尤为迅猛。 值得关注的是, AAVE 的闪电贷业务发展良好,根据 A avewatch 的监测,截至 6 月 30 日, AAVE V 2 闪电贷借贷规模约为 40.72 亿美元,约占总借贷规模的 73.11% , 上半年的增幅达到 130.58% 。 另外, C ompound 和 M aker 的借贷规模增速也都在 200% 以上。

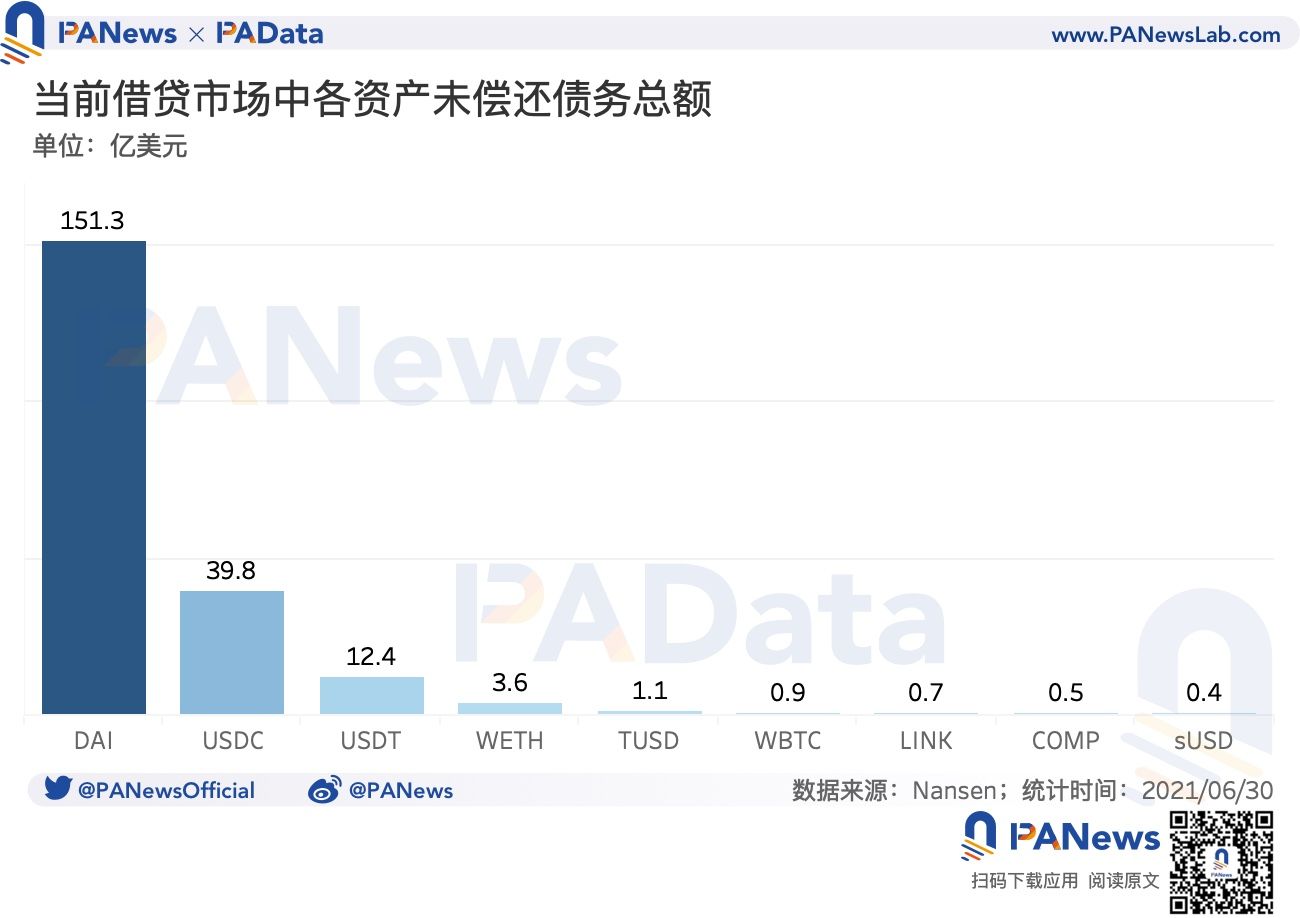

从当前各资产的未偿还债务情况来看, DAI、USDC和USDT等稳定币是主要的借贷资产 ,其中,DAI当前的未偿还债务规模约为151.3亿美元,另两大稳定币当前的未偿还债务规模分别为39.8亿美元和12.4亿美元。其他资产的未偿还债务都未超过4亿美元。

今年上半年,各借贷协议的用户规模也出现了如AMM DEX一般的边际增速递减趋势。 整体上看, 4 个统计范围内的借贷协议今年上半年的平均增速仅约为 23.41% , 而去年下半年的平均增速则要高达 442.46% , 整体边际增速减弱的情况较 AMM DEX 更明显。 其中, C ream 和 C ompound 的增速降幅最显著,前者今年上半年的增速较去年下半年的增速下滑超过 97% , 后者下滑超过 98% 。

DeFi潮流新风口:从链上数据看跨链桥的发展新方向

总锁仓额突破131亿美元,9月独立地址总数超12万个

Bitwise 向美SEC提交比特币策略ETF申请,旨在投资比特币期货和其他金融产品

PANews 9月15日消息,根据一份公开的监管文件,资产管理公司Bitwise 下属部门 Bitwise Index Services 向美国证券交易委员会(SEC)递交了比特币期货交易所交易基金 ETF申请,新基金名为Bitwise Bitcoin Strategy ETF。旨在投资比特币期货和其他金融产品。该文件称:“该基金不会直接投资于比特币,虽然该基金主要通过间接投资于在 CFTC 注册的商品交易所交易的标准化、现金结算的比特币期货合约来获得比特币敞口,但它也可能投资于集合投资工具和加拿大上市的提供比特币敞口的基金”。文件显示,ETF 还可能投资于现金、美国政府证券或货币市场基金。US Bancorp Fund Services 将担任转账代理和管理人,而美国银行将担任托管方。据了解,美国证券交易委员会(SEC)至今还未批准任何比特币 ETF 基金。此外,美证监会主席 Gary Gensler 表示该机构更有可能批准比特币期货 ETF 而不是现货 ETF,因为期货 ETF 将投资于芝加哥商品交易所(CME)提供监管的比特币期货产品,而比特币现货则不受监管。来源链接

知情人士:因需求强烈,Coinbase计划发行的债券或增加至20亿美元

PANews 9月15日消息,有知情人士称,此前计划发行15亿美元债券的Coinbase会将交易规模提升至20亿美元,因为至少已经有70亿美元的订单涌入。其他知情人士表示,等额的7年期和10年期债券将分别以3.375%和3.625%的利率发行,低于最初讨论的借贷成本。彭博社表示,固定收益投资者对该产品的热捧,代表了加密货币不再是一个专属于风险资本的行业,因为养老基金和对冲基金在内的专注投资债务的投资者都希望参与到此次的投资中。此前根据 Coinbase 提交给美国证券交易委员会(SEC)文件显示,Coinbase 将通过私募发行 15 亿美元于 2028 年和 2031 年到期的有担保高级票据,这些票据将由 Coinbase 的全资子公司 Coinbase, Inc. 提供全额无条件担保。来源链接