站在NFT的垃圾堆上展望未来:为什么NFT市场需要一次完全的洗牌

来源:LD Capital

作者: LD Research

原标题:《站在NFT的「垃圾堆」上展望未来 》

这个世界上无数的区块链玩家,拿着自己的钞票冲向 DeFi 与 NFT 的市场,并且在市场下跌中损失惨重。这正是我们所处于的大泡沫时期的真实写照。在这篇文章中,我不会像一些自认为是学者的人们,以研究者的身份铺设形而上学的理论,也不会以某一学科的专家角度试图通过繁杂的术语将读者带到名词深坑里。我将通过 NFT 的历史发展以及稀缺性的角度,来解释为什么 NFT 市场需要一次完全的洗牌。

讲讲 NFT

今年的 NFT 市场可以说达到了前所未有的鼎盛时期,而 NFT 真正的转折点是 Beeple 拍卖自己的画 :The First 5000 Days[1]。在这之后,明星们都开始试图进入 NFT 市场发行自己的 NFT。在这个阶段,NFT 的买卖双方各有所想,NFT 的卖家希望从 NFT 中赚一大笔钱,而这些买入 NFT 的投机者何尝不是呢?这个阶段虽然 90% 的 NFT 买家还是投机者,不过至少,这其中必然会存在一部分粉丝追随偶像进入了区块链市场,并且愿意为明星的 NFT 买单,在这个情况下,虽然投机行为仍然占据主导地位,但其中已经涌现了真实的市场行为了。在粉丝从别人手中购买 NFT 的时候,真正构成了一个供需交换这样的供需交换,这样的交换一旦多起来,那么我们就可以说,NFT 真正领导着加密市场从泡沫转向实用的一次变革,而这样的变革带来的是一种独特的价值:使用价值。

其实加密市场早在 2015 年就已经出现了使用价值。在 Vitalik 宣布 以太坊 主网上线的时候,数字货币的功能性就已经彻底超越了法币,诞生出了法币不具有的新价值:使用价值。虽然整体架构以及思路和 比特币 类似,但以太坊将分布式共识的设计带到了代码层面,让分布式执行的程序变得可信,而这种暴力解决形式化验证困难的技术也完全统治了加密货币市场。正因如此,以太坊从功能与价值上与比特币彻底划清了界限,不再像是比特币一样毫无价值,而是摇身一变,变成了智能合约的燃料,只要智能合约的价值持续存在,那么作为它的燃料,ETH 一定是最具有使用价值的一种资源。

正如生物进化一样,在市场蓬勃发展的阶段,总能诞生出千奇百怪的应用场景与项目,而这些项目又会在市场崩溃的时候被悄悄淘汰。随着 ETH 诞生的明星项目:以太猫出现了。在 2018 年的市场中,也一度火爆到将以太坊堵到 gas 费飙升,未确认交易数在以太猫上线后的短短几天,从 2000 以下一度飙升到 12000[2]。几乎一半以上的交易里都塞着几只长得千奇百怪的喵星人。这些千奇百怪的猫,一如现在爆火的 CryptoPunks 一样,毫无价值。大部分 token 项目都会保持自己的加密货币是通缩而且具有明确总量的来让交易者相信自己的代币可以升值,讽刺的是,这样的通缩机制又将 token 一脚踢出了货币的行列,因为一旦升值期望足够高,那么货币就失去了一般等价物的属性,转而变成了投机者的乐园。而以太猫直接将这个 token 的总量设为 1,这样将每个 token 的稀有价值提升到了极致,但一只猫可没得卖,于是以太猫又利用随机性,来诞生无数种这样的 token,给人一种每一只猫都是唯一的珍贵宝贝的错觉,这也是如今人们购买一些 NFT 的原因,毕竟「你是我的唯一」这件事是烙印在人类灵魂里的追求。

Figure 2. Pending Ethereum transactions after CryptoKitties’release

至此为止,一种新玩意儿出现了,加密猫为加密货币带来了一种新的演化可能。有的人心想,为什么我不把自己的 token 设置成唯一的呢,当越来越多的人意识到,可以通过调节 token 数量让自己的 token 更加珍贵的时候,ERC721 标准应运而生了。这个标准首次定义了单个 token 的代币形式,这种具有唯一性的代币被称为 NFT。它们都有独立性 ID,每个都不一样。以至于虽然现在的标准已经变成了 ERC1155,但是所有的 NFT 似乎都在炒作一个概念:稀缺性。

讲讲稀缺性

NFT 从性质角度上分类,NFT 可以分为两类类型:链上稀缺性 + 名人稀缺性,链上稀缺性 + 链上随机性。第一类不用说,今年各种名人已经陆续发布了各种各样的 NFT,这类利用了现实世界的名人的稀缺性加上区块链创造的稀缺性,这两者似乎可以天然的混合起来,创造更稀缺的假象。而 CryptoPunks,Meebits,Hashmask 等项目利用了稀缺性组合的方式,试图制造新的稀缺性,这种随机性与稀缺性的结合似乎能够带来更多价值,但区块链玩家们显然已经陷入稀缺性的陷阱之中,丝毫没有意识到,区块链上的稀缺性并不存在,并且根本无法撑起这样的高价格。为此,我提出了一个思想实验:戒指问题

戒指问题

Drapunir 戒指是传说中奥丁的金戒指,他的特点是每 9 天就会多出 8 枚,而装它的戒指盒不会增加。那么如果你是一个区块链收藏家,你会购买属性优越但是总数较大的奥丁指环,还是毫无作用,但只有一个的奥丁指环戒指盒呢?在现在的市场环境中,毫无疑问,戒指盒才是投机者们争抢的目标,因为它们相信这种合约定义的稀有性会给戒指盒带来无穷的增值潜力。

这个问题的答案揭示了现在区块链上最匪夷所思的一点 : 区块链上的价值衡量标准与真实世界是不同的,区块链奉稀缺性为王,丝毫不顾它有什么使用价值,或者定义为什么,这反映了区块链上稀缺性与真实价值之间的冲突。而这个不同点完全成为了阻碍 metaverse 发展的第一大障碍,虚拟世界无法发展出健康的价值观,也就无法发展出一个健康的虚拟世界。

由戒指问题,我们可以得出一个结论,区块链行业内的玩家本质上没有变化,他们只是从炒币转为炒 NFT,所有的 NFT 买来都在等他升值,也没有人每天会去欣赏自己买来的 NFT,他们把 NFT 当成是炒作的战场,名人们也乐于看到这一点,这会让他们发售更多的 NFT,并且赚一大笔钱,所有人都还是在炒作稀缺性。这场金融游戏中的输家永远是买家,他们其中的某些人花费高价买入 NFT 后希望它能够升值,但再也卖不出去,最终忍痛以低价出售。从方式来讲,NFT 就是典型的定时炸弹,一群人传递定时炸弹,最终炸弹一定会在某个人手中炸开,而其他人全是赢家,只有最后被炸死的人亏的精光。而现在所有入场 NFT 的玩家也是在赌,自己不是最后一个拿到定时炸弹的人。所以,只有能够被使用的,具有使用价值,或具有现实世界不具备的艺术价值的(例如 VR/AR 绘画),在区块链上才能够真正闪耀自己的价值。

真正的 NFT 该是什么样子?

有的文章会告诉你,NFT 应该具有互通性,具有可交互性和可编程性。这样说似乎非常笼统,并且对于玩家难以理解。NFT 只需要具备一个特点:可以被使用,就可以了。之所以这样说,是因为 NFT 之于 Token 的最重要不同即为 NFT 可以类比于区块链上的物品,NFT 的出现也可以终结无休止的以币换币的场景,NFT 能够带给区块链真正的使用价值,让使用价值诞生在区块链上,回溯到我四年前的写的一篇稿件,当时我提到,类比于比特币,以太坊真正的让加密货币领域诞生了一种不同于现实世界的货币价值:使用价值,以太坊能够作为智能合约这种极具价值设计的工具的燃料,那这类燃料必然宣告着一个时代的诞生。可惜的是,这之后鲜有真正有价值的代币出现,非常令人遗憾。不过今年的 NFT 热潮中,让我看到了真正的机会,一个由 NFT 将使用价值彻底带入区块链的机会,只要 NFT 使用产生刚需,那么区块链的牛熊,波动性都会发生前所未有的变化,整个币圈市场的基本盘一定能被提升到新的高度。

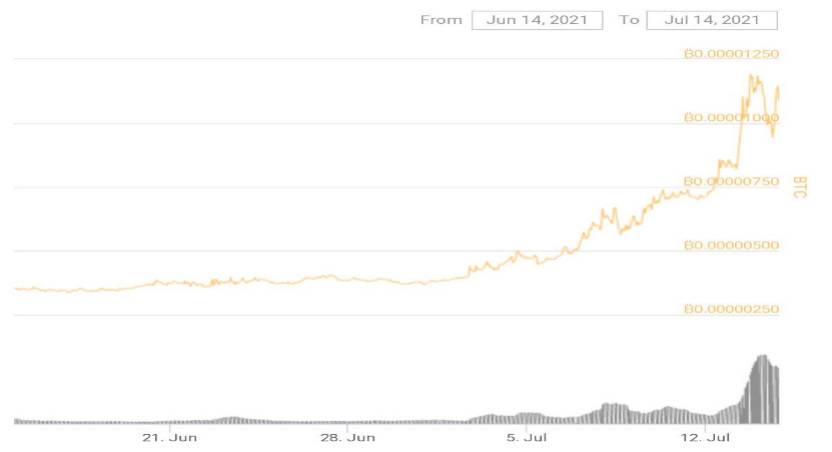

NFT 的第一个最佳使用场景就是游戏和 metaverse。NFT 完美的契合了游戏里面的道具属性,例如 Axie Infinity 中的 Axies,这类游戏往往具有抵抗市场波动的特性 [3],在近日的波动行情中,Axies Infinity 的治理代币 AXS 的价格无视主流币的大幅波动,逆势上涨 477%,其游戏代币 SLP 也在近一个月上涨近 154%。因为娱乐才是每个人的刚需,这一点在 Axie Infinity 上体先的非常明显。在我看来,如果一个游戏真正想要做成世界级,必须要把 NFT 或区块链当成游戏的一个模块,而不是创造一个完全依赖于 Dapp 的游戏,区块链真正赋能游戏行业的是它很棒的入口流量和全球化的支付渠道,而不仅仅是智能合约。现在很多的 NFT 游戏也大多是 DeFi 的模式,并且链上只存储一张图片的链接,只要游戏停止运营,当你再打开你的钱包,看到的只有一串难看的数字。再过一段时间,你可能也无法想起来它到底是什么,有什么作用了。这也因为现在道具类 NFT 不存在属性更新以及其他额外功能,RPG 游戏中的道具依赖于智能合约创造,但属性又由中心化服务器控制,如果想要更改属性只能利用「繁殖」来完成。这也是 ERC1155 存在的一些局限。

Figure 3. Price of AXS comparing with BTC, from CoinGecko.com

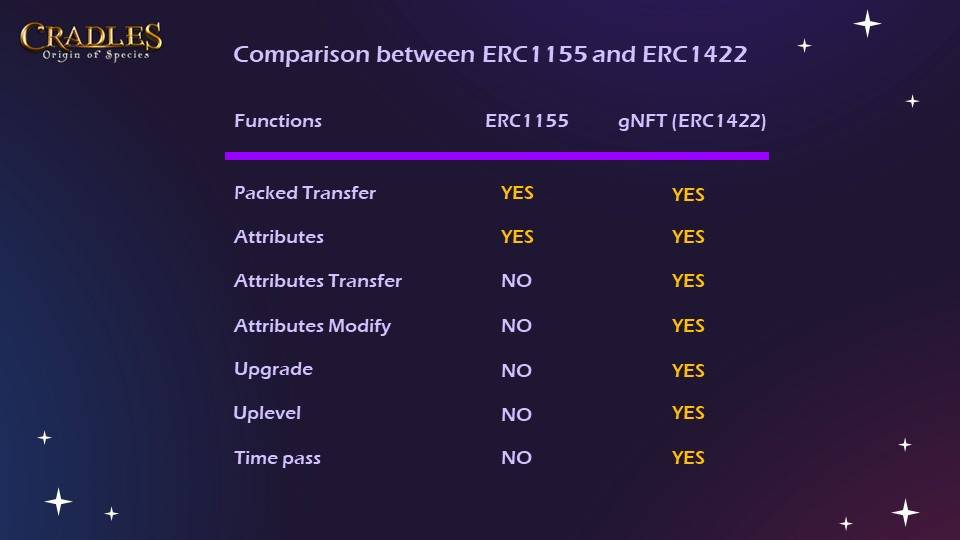

为此,Cradles 团队在提案中提出了一种的游戏 NFT 新标准:ERC1422,该提案能够让有关道具的所有属性存储,升级,加强,转移,都能够以低 gas 费通过智能合约完成,几乎用智能合约做到与传统游戏一样丰富的道具属性以及功能。这种创造力是跨时代的,这种对于 ERC1155 合约的扩展和升级也是下一个 NFT 时代真正需要的,也是构建一个完备 Metaverse 的充要条件,值得一提的是,Cradles 游戏中具备的时间以及空间概念也是区块链游戏历史上第一次对现实世界的仿真,游戏内的时间可以真实流逝,甚至能够让 NFT 产生变化。在这个方面,毫无疑问,Cradles 这个新星项目已经超越了时代,看到了一种可能的未来,那就是 Metaverse 对世界的仿真。只有将现实的仿真与创造作为基础,Metaverse 才能绽放出和游戏世界不一样的光芒,或许走在这一条仿真并超越的路上,我们也才能真正的触摸到虚无缥缈的 Metaverse 世界。

NFT 的另一大应用市场是软件技术及服务行业。其实很多区块链从业者以及玩家都会陷入 metaverse 陷阱和投机者视角,实际上,NFT 的最大应用场景绝不仅仅是游戏,metaverse,或者我们老生常谈的数据确权,数据流转凭证。软件行业是急需被 NFT 所革新的,软件行业或者是高可用 DAPP 行业才是 NFT 和 tokens 的真正出口。越来越多的大国将加密货币市场封锁,因为为了维持大国社会稳定以及法币地位,这是很容易理解的。而这反而给了一些不显眼的小国家机会,今年已经有两个国家:把比特币设为法币,这是跨时代的,而这也宣告着,数字货币永远不会消失,永远都会有一个出口。在没有大国封锁的时代,没有人愿意把公司设立在小国家,因为大国显然有更多的人力资源和资金供企业发展,但是现在开始,一定会有越来越多的另一群优秀企业从小国家成长起来,因为在大国对数字货币的打压下,市场上的数字货币急需一个合法出口,而一些优秀的扎根小国家的企业则是最良好的出入口之一,他们不仅可以更便捷的兑换虚拟货币,同时销售软件所得的虚拟货币又能够合法的兑换成法币,而软件行业这一庞大需求,无疑会使得大批在加密货币市场「空转」的 tokens 得到释放,软件这种已经被传统互联网验证的强需求正是区块链上所缺少的。人们用虚拟货币购买软件服务与软件使用权,小国家的软件公司将虚拟货币兑换为当地法币,带给小国家难以想象的 GDP 产出。这样的大型供需市场正是现在区块链所不具备的。

一个出色的小国家软件公司,或一个杀手级大型 metaverse 游戏,无论哪个先出现,都将标志着区块链,标志着加密货币从投机主义走向实用主义。无论任何软件公司以及游戏项目,都应该把区块链看做是功能的一部分,而不是全部,并依据区块链提供的便捷接口和功能,将传统与创新结合,吸收传统行业的优点,去其糟粕,最终,让实用主义的点点星光真正降临在加密货币市场,降临在区块链上,最终汇聚成一片星河。

NFT 绝不是加密世界的终点,我们终将越过它,寻找下一座宝藏,但未来我们回顾过去,它为区块链世界上带来了真正可以具有使用价值的物品,指引我们真正理解并发展使用价值,在越过这座山峰之后,我们也会看到,NFT 带给我们的整片浩瀚星空,一个全新的时代,一个属于每一个投资者,每一个区块链玩家,也属于每一个互联网用户的新时代。

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...