今日,《财富》杂志发布了以「加密 VS 华尔街」为主题的系列封面报道,其中在「基于加密的 DeFi 正在占领华尔街」的报道中,作者以亲身经历描述了 DeFi 产品的使用体验,对 DeFi 在传统金融市场的影响力进行调查分析,同时概括了部分传统金融机构的应对方式。

作者 | Robert Hackett

编译 | 胡韬

今年夏天,我迈出了成为「degen」的第一步。这个词——「degenerate gambler (堕落的赌徒)」的缩写——来自 1.5 万亿美元的加密货币世界,在那里,厚脸皮的投机者已经接受了它作为一个可爱的术语。我迈入了其中一家俱乐部,一个由纯数字组织举办的「Pool」派对,总有一天,它会很乐意取代你的银行。

该活动是由一个名为「PoolTogether」的应用程序运行的「无损彩票」项目。两年前共同创建该项目的 Leighton Cusack 更喜欢游戏的另一个名字:一个与奖金挂钩的储蓄账户。虽然传统的储蓄账户在所有储户中只支付微薄的利息,但 PoolTogether 经常向少数赢家发放大笔奖金。

截至 7 月底,这款应用的总存款接近 2 亿美元,每周发放近 10 万美元的奖金。虽然这让 PoolTogether 听起来有点像赌场,但它的大部分活动都涉及到扮演银行的角色。这款应用可以吸收存款、放贷和支付利息。

但这不是一家银行。这里没有钢筋混凝土拱顶,没有出纳员,也没有主管。事实上,没有一家公司控制着这个项目。PoolTogether 令人难以置信的是,该系统完全依靠软件运行。Cusack 和一群在线合作者使用开源代码和加密货币部分快速开发了这款应用程序,建立了一个漂亮的网站,并将其全部推出。该程序在以太坊上运行,这是一个全球计算机网络,共同列出了一个分布式账本,每周都会通过这个账本发放利息和大奖。

PoolTogether 是去中心化金融或 DeFi 的一个典型例子,DeFi 是变化莫测的加密经济中蓬勃发展的一部分。PoolTogether 和类似的项目正在吸引一代精通技术的修补工、加密货币的早期采用者、开箱即用的思想家,偶尔还会转向另一种基本上独立的金融体系。在这个体系中,他们可以根据自己制定的规则,借入、放贷、储蓄和投保。

虽然不是最大的 DeFi 项目,但 PoolTogether 的结构是这个新兴世界的典型。存入资产的人以代币的形式赚取忠诚度积分,让他们对 PoolTogether 的方向进行投票。随着时间的推移,储蓄者会积累更多的项目代币,即使他们从未赢得过彩票抽奖。人们可以在加密货币交易所上出售这些代币来赚取利润,这是参与的另一种激励。(在我参与的时候,一枚代币的交易价格约为 10 美元,低于 3 月份 32 美元的高点。)

这是一个全加密的世界:在几乎所有的 DeFi 项目中,存款和收入都是以加密货币计价的,而不是法定货币。此外,需要注意的是,资产不在保护「正常」账户的联邦保险制度的覆盖范围内。

作为一个在很大程度上不受监管的经济领域,DeFi 随着 BTC、ETH 等加密货币的需求而爆炸式增长。大部分交易活动都发生在第二大加密网络以太坊上,它的区块链附带了一种内置的编程语言 Solidity,这使得构建所谓的去中心化应用变得很容易。目前,这个生态系统的用户主要是对加密货币感到满意和狂热的人——尽管它存在风险和法律上的不确定性。

但这种与世隔绝的状态可能不会持续下去。DeFi 代表着一种协调一致的众包努力,旨在让数字代币发挥作用,为人们提供持有代币的财务理由,而不仅仅是猜测价格走势。加密市场最早的主要投资者之一 Olaf Carlson-Wee 表示,加密货币「最终不仅仅是一种新的黄金或一种新的货币」。他认为 DeFi 具有「惊天动地的重要性」,并补充道:「这不仅仅是资产的问题,而是所有的金融工具。」

而这一事实反过来可能为主流消费者铺平道路。在不太遥远的将来,人们预计美联储将决定是自己铸造数字美元,还是由私营行业为此类发行提供支持。 这两个举措都可以向大众开放基于区块链的服务,而今天不断发展的 DeFi 基础设施可能会塑造一个新的金融秩序。

这种可能性正在吸引越来越多的老牌金融公司涉足 DeFi 行业。起初只是玩物——粉丝们称 DeFi 工具为「金钱乐高」,因为它们很容易组装——现在却把更广泛的商业世界拉入了它的轨道。在这场大规模的财富重组中,书呆子们掌握了主动权。他们正在把 Brooks Brothers 的西装换成区块链。软件终于开始蚕食金融了。

DeFi 使用区块链作为弹弓,向华尔街的巨人投掷石块。 这项技术的承诺一直是,通过用任何人都可以监控的共享的、即时更新的分布式账本取代中介机构,使交易成本更低、效率更高、更公平。

虽然银行有办公时间,并遵守节假日,但 DeFi 从不睡觉。机构使用文书工作和委员会来做出决定,而 DeFi 依赖于算法。虽然「OldFi」电汇和股票交易结算可能需要几天时间,但基于以太坊的交易相对即时,通常需要大约 5 分钟才能最终确认。

「它快速、开放、未经许可、透明。」Mike Novogratz 说。他以前是一名对冲投资人,现在经营着一家名为 Galaxy Digital 的加密投资和金融服务公司。他表示, 更少的中介机构也意味着更少的系统性风险。 「如果我们能看一看区块链上共享的信息,并看到贝尔斯登公司的抵押贷款风险敞口,我们就不会在 2007 年发生抵押贷款危机。」

对于每一种传统的中心化金融产品,都有一个与加密货币相关的 DeFi 版本,要么已经推出,要么正在开发中。刚进入加密市场吗?在 Uniswap 的去中心化交易所购买一些代币。借钱?看看 AAVE 的「闪电贷」吧。保险?Nexus Mutual 有你的保护方案。想要高收益的储蓄吗?利用 Compound 贷款,这是 PoolTogether 依赖的贷款协议之一。

在这些操作的中心,没有摩根大通的追逐,也没有纳斯达克。这一切都只是代码。软件开发人员和代币持有者的社区——拥有由各种加密项目分发的虚拟代币的人——运营着这一节目。Aave 法律顾问 Rebecca Rettig 表示, DeFi 的承诺是 「让个人在自己的财务状况上拥有自主权」。

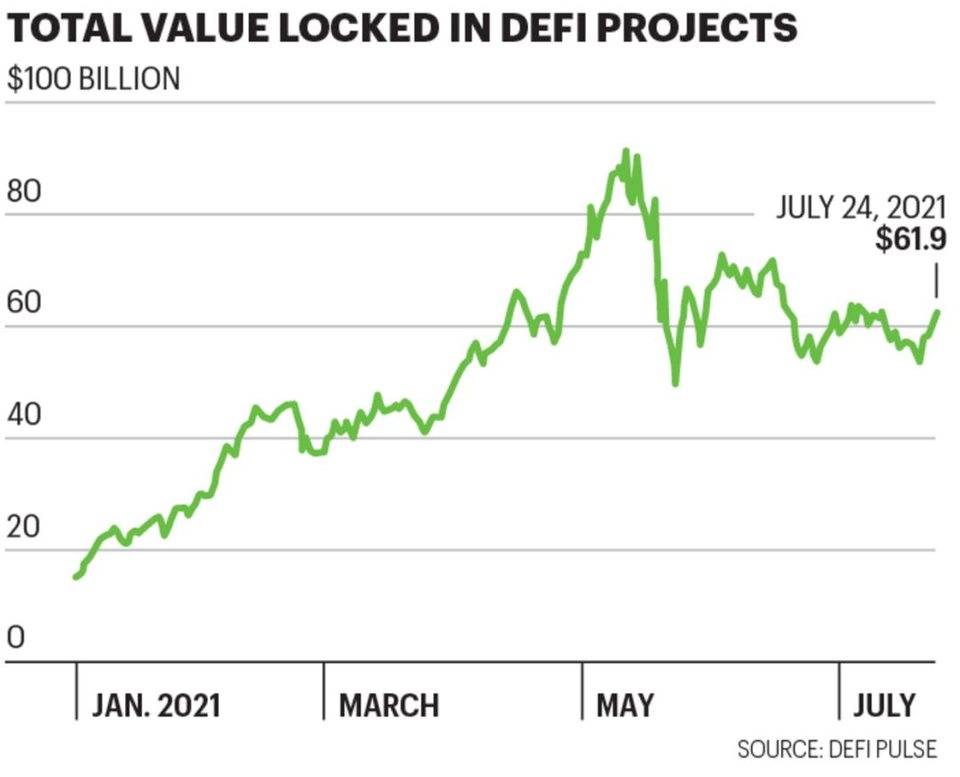

DeFi 在很大程度上仍在经历成长的烦恼,尤其是因为它建立在以加密货币的基础上,而加密货币的价格是出了名的不稳定。锁定在 DeFi 项目中的总价值在 5 月份达到了 900 亿美元的峰值,然后随着加密货币价格的暴跌而暴跌。

尽管如此,截至 7 月下旬,这些基于区块链的项目存款总额超过 600 亿美元,而 2020 年初还不到 10 亿美元。如果所有 DeFi 应用程序都被认为是一家银行,按管理的资产计算,它将跻身美国前 50 名。

很难说到底有多少人参加了 DeFi 活动。创建区块链钱包是任何项目的通行证,不需要身份证 (这一功能让许多监管机构感到震惊),而且许多用户拥有多个钱包。尽管如此,根据 Dune Analytics 的数据,与 DeFi 协议交互的钱包数量在过去一年里从近 30 万飙升至 300 多万。加密钱包提供商 MetaMask 在 7 月份统计了全球 800 多万个活跃钱包。

加密货币交易所 Binance.US 的首席执行官 Brian Brooks 表示,考虑到 DeFi 从对冲基金、财力雄厚的投资者和散户爱好者那里吸引了如此多的资本,「它再也不能被忽视了。」在特朗普总统执政的最后一年担任美国最高银行监管机构的 Brooks 认为, 区块链应用对银行和经纪商的影响将与互联网和亚马逊对实体零售商的影响一样——迫使它们要么在一个新的科技驱动的游戏中竞争,要么灭亡。

「这提出了一个问题,即我们是否真的需要这些机构来履行这些中介职能。」Brooks 说,「如果我是美国银行的掌门人,我会感到担忧。」

如果大银行的首席执行官们感到担忧,他们也不会公开表态。但老牌机构正开始探索 DeFi——假设年轻客户对加密和应用驱动的金融服务都很满意,最终会要求它。 金融科技公司们已经相信了要来的呼声。

在 6 月份的一篇博客文章中,美国最大的加密货币交易所 Coinbase 的首席执行官 Brian Armstrong 写道:「今天加密用户正在使用的产品将在一年内被主流客户使用,几年后将被机构使用。」支付巨头 Square 在 7 月份宣布,它正在筹建一项专注于比特币的 DeFi 业务。PayPal 首席执行官兼总裁 Dan Schulman 表示:「我们正处于一场重大转变之中。」使用加密技术使金融系统现代化的时机已经成熟。

老保守派也加入进来。摩根大通、富国银行和高盛等公司通过向加密初创企业注入数百万美元,对冲了未来可能出现的无银行未来。信用卡时代的巨头 Visa 已经与最新的联邦特许银行之一 Anclage 合作,接受以私人发行的数字代币进行的商业支付,比如与美元挂钩的美元代币。公司可能会开始越来越多地与这样的门户进行反向交易,即使它们自己的业务完全以美元结算。

Anclage 的联合创始人兼总裁迪奥戈·莫尼卡表示,银行「希望与这些千禧一代建立关系,他们是即将从婴儿潮一代手中继承数万亿美元的下一代……这个年龄段的人对这些传统的、中央集权的金融机构有很大的不信任。」他总结道,银行将别无选择,只能通晓法律:「这只是它们如何、何时和在哪里进入的问题。」

按美元价值计算,P2P 贷款约占 DeFi 市场的一半。它还推动了它最诱人的卖点之一:为存款转化为贷款的储户提供更高的收益率。DeFi 利息来自象征性应计收入和被动贷款收入的组合,它可以达到两位数的百分比。即使是个位数的收益率也超过了传统储蓄账户的全国平均利率,每银行利率仅为 0.06%。

Current 银行的首席执行官 Stuart Sopp 告诉《财富》杂志,他的业务计划通过整合 Compound 业务来获得更高收益。对于 Sopp 来说,这是一个简单的决定,与加密浪潮无关,而完全与数学有关。「金钱是唯利是图的。」说,「它会去收益最好的地方。如果你能获得 5% 的收益率,而且相当安全,那么资金就会转移。」

然而,这些债务收益率背后的机制有点混乱。令人瞠目结舌的利率主要是由于银行的避险情绪、技术滞后以及在加密货币方面的监管担忧。在很大程度上,银行不会向加密货币借款人提供信贷。即使是比特币亿万富翁也难以使用数字代币作为抵押品。这让供需失衡——特别是考虑到许多加密「鲸鱼」渴望对更多加密货币进行杠杆押注。

在幕后,包括对加密友好的对冲基金在内的新富们支付溢价,从 Compound 和 Aave 等 DeFi 协议以及加密企业 BlockFi 和 Celsius 等专业贷款机构获得贷款,这些贷款转向 DeFi 项目以获得流动性。对于借款人来说,支付相对较高的利息——比如 10%——比出售加密资产并遭受 37% 或更高的短期资本利得税打击要好得多。与此同时,高息贷款意味着储户的回报远远高于正常水平。

这里有一个悖论。随着加密货币和 DeFi 的成熟,如此高的收益率可能不会持续下去:随着银行对数字代币资产越来越放心,加密投资者将发现更容易以更低的利率借款。与此同时,在一个「产量农民」迅速采取行动寻找最高收益的世界里,并不存在无风险的回报。 在加密世界里,快速流动的资金可能意味着代币价格的大幅波动。

从不良贷款中获得超高收益的广告并不少见,通常是由供求关系和疯狂的价格投机推动的。一家名为 Iron Finance 的项目今年曾显示出惊人的回报率。但在 6 月 16 日,代币 TITAN 在 16 个小时内神秘地崩溃了,它的价格从 64 美元暴跌到几乎为零。Iron Finance 声称,它是「世界上第一次大规模加密货币银行挤兑」的受害者,指责鲸鱼发起了大规模提款。但 Reddit、Telegram 和 Discord 等聊天论坛上充斥着恶作剧的指控。

加密货币和不当行为并不陌生:根据区块链分析公司 CipherTrace 的数据,从 2019 年到 2021 年 4 月,人们在与加密货币相关的欺诈和网络犯罪中损失了 65 亿美元。马萨诸塞州民主党参议员 Elizabeth Warren 称加密货币为「投资的狂野西部」,她告诉《财富》杂志,当涉及 DeFi 时,风险被放大了。「在那里,匿名开发者可以在没有透明度或责任的情况下,通过砸盘等骗局来欺骗投资者。」

在一个以权力下放作为哲学支柱的社区,问责制是一个需要解决的重大问题。早在 2019 年,Compound 联合创始人 Robert Leshner 就常常醒来时冒冷汗,担心自己的责任。如果代码有 bug,他和他的团队能弥补损失吗?「我害怕离开这所房子,因为我认为有人会绑架我,试图偷走院子里所有的钱。」Leshner 告诉《财富》杂志。

Leshner 的解决方案类似于退休。他的团队创建了一个治理代币 Comp,并将协议的控制权交给 Compound 社区,交给获得和拥有 COMP 代币的人。现在是集体责任。

对于大多数 DeFi 项目,Compound 的模型是标准的:基本单位不是一个注册公司,而是一个 DAO,或去中心化自治组织。 这些项目的共同点是没有人负责,或者说,每个人都在不同程度上负责。 每个代币持有人都有权对协议的管理决策进行投票,比如更新代码、设置与利率计算相关的参数,或者向开发人员提供资金以构建新功能。

在实践中,通常是全职爱好者和机构投资者参与了大部分投票,而不是普通用户。 无论如何,他们有一个共同的目标:随着越来越多的人使用协议,协议背后的数字代币变得更有价值。建立一个更好的项目,参与其中的每个人都会变得更富有,这样的想法就开始了。

然而,这些代币本身也有风险。它们的波动性增加了任何 DeFi 项目的风险: 如果你的加密货币为你赢得 9% 的利息,但你的本金价值下降了 75%,你就不是赢家。

还有一个尚未解决的法律问题,即代币是否只是另一个名称的证券。美国证券交易委员会已在多个场合作出决定,认为这是正确的。Ripple 及其管理人员因涉嫌以 XRP 数字代币的形式出售未注册证券而被 SEC 起诉。同样的逻辑,如果应用于 DeFi,可能会极大地改变其运行方式。

「我认为 2021 年的秋天将非常类似于 2017 年和 2018 年我们收到的监管调查,当时大量的信息请求和传票从 SEC 发送给早期加密创新者。」Crowell&Moring; 律师事务所区块链业务负责人 Michelle Gitlitz 说人们可能已经尽力遵守法律,而政府和监管机构可能根本不同意。

与此同时,DeFi 的先驱们继续在一种技术成熟与「degen 」相结合的氛围中进行实验。

当我把 15 枚 DAI (一枚与美元挂钩的代币)存入 Pooltogether 资金池中,一起参加抽奖时,数字五彩纸屑和彩虹彩带像雨点一样落在屏幕上庆祝。我和 3500 万美元的其他存款在一起。我有 1/468660 的机会成为分享 25000 美元的五个赢家之一。

在我等待结果的时候,我进入了 Discord 社区电话会议,这是一个聊天应用程序,许多 DeFi 项目将其用作虚拟总部。PoolTogether 的 Discord group 群组有近 6000 名成员,这天有几十名成员在通话中。在某一时刻上,谈话转向了营销努力。合作者正在寻找一种方法,向普通用户解释为什么他们应该把他们的「婴儿潮一代的钱」投入到 PoolTogether 中。一位化名为 Oops 的参与者解释说,他在向他的父亲推销 DeFi 储蓄的优点。「我试图说服他改变一些事情。」Oops 说。

聊天进行时,我查看了一下彩票。网站上弹出一条消息:「啊哦!发生了一个错误,我们已经接到通知。」便条上写道,「别担心!你的资金是安全的,这只是一个用户界面问题。」

回到电话会议里,有人问 Oops 的爸爸是否被说服了。「我必须进一步教育自己。」这位父亲怀疑地说。

至于我呢?当我稍后回来查看时,我知道我没有赢。不过现在还为时过早,也许下次我会走运。

值得看看:

全景式解读 DEX 行业格局与发展趋势

全球最大加密基金 a16z 是怎样炼成的?

纽约时报万字长文复盘:NFT 如何掀起一场时代潮流

一文读懂 DeFi 衍生品市场六大方向及底层发展逻辑

读懂 DeFi 四大金融原语的演变:流动性、杠杆、风险和套利

这是「链捕手」的第 404 期文章,

欢迎转发朋友圈,转载请务必联系后台,感谢阅读。