众所皆知,今年下半年相对主流的财富密码可能当属链游 Axie Infinity (AXS)了,不管是代币收益回报还是协议基本面,都极其惊艳!

就其代币收益回报来看,近一个月来,其涨幅超过 10 倍,而比特币只是在 3~4 万美元之间走了个来回;

AXS vs BTC 价格走势对比 | 来源:TradingView

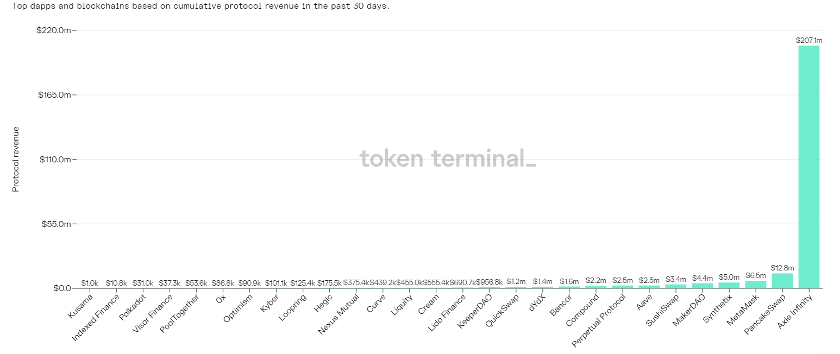

就其协议基本面来看,据 Token Terminal 数据显示,过去 30 天内 Axie Infinity 协议收入已超 2 亿美元,是全网协议收入排名 2-10 位收入总和的 6 倍以上。

而了解 Axie Infinity 的过程中,就必不可少地会了解到 Delphi Digital 。

Delphi Digital 是国外一家专业的加密研究和区块链风险投资公司。可以说, Axie Infinity 的火爆少不了 Delphi Digital 的助攻:

• 2018 年 9 月 7 日,Delphi Digital 已经接触了解了 Axie Infinity,并编写了第一份研究报告;

• 2020 年第一季度,Delphi Digital 团队参与协助设计了 Axie Infinity 代币机制的设计;

• 2020 年 10 月份,Delphi Digital 投入了 473.5 ETH 深入参与到游戏内部,并且编写了对应的投资说明报告;

• 2020 年 11 月份,Axie Infinity 获得86万美元治理代币 AXS 销售战略投资,Delphi Digital 为投资方。

• 随后,Delphi Digital 几乎也成为了圈内推广 Axie Infinity 的主力军,不仅在推特上掀起“边玩边赚”的风潮将 Axie Infinity 推向主流,同时也积极推出各种研究报告以及数据基本面分析。

「 方法论:如何寻找财富密码 」

可能很多投资者每天都游走在各种信息流渠道中,试图从中提取潜在的财富密码,但是有时候我们可能有点舍近求远了,与其在各种混杂的二手信息泥流中大海捞针,为何不先去专业的投资研究机构的投资组合中挑选呢?

相对于个人投资者,那些专业的投资研究机构对行业趋势更加有洞见,对项目团队更加了解清晰,这基本上已经帮我们筛选掉了 99% 的劣质项目,减少了踩坑机会,接下来就取决于投资者个人的投资策略以及行业洞见了!

值得一说的是,现在圈内比较好的投资机构对待投资组合项目已经不单单是投钱而已了,在完成项目的早期投资后,他们通常会力所能及地在各方面为项目提供帮助,如项目代币经济的设计,项目的市场运营甚至参与设计协议功能。有人称其为“研究驱动型的孵化投资”,也有人戏称其为“保姆式投资”。近期最典型的例子应该数 “ Paradigm 研究团队与 Uniswap 创始人合作设计新做市模型 TWAMM ,用以改善大型以太坊交易” 了。

这种投后的协助扶持本质上也是对项目长期看好的一种表现,更是一种长期与项目共进退的态度,而不是急于完成资本退出。对于个人投资者来说,也算是对投资组合项目的二次筛选。

这就形成了我们挑选潜在财富密码的一个方法论:寻找投资机构早期投资后,后期仍然持续扶持的项目投资组合。若这些项目投资组合是多个投资机构的投资组合中的交集,那更佳!这个方法论听起来可能并不惊艳,但可能却被大多数投资者所忽略。

目前,加密货币行业内较为活跃的知名投资机构包括:Framework Ventures、Electric Capital、 1confirmation 、Paradigm、Multicoin Captical、Three Arrows Capital、DeFiance Capital、Delphi Digital等(排名不分先后)。

每个投资机构的投资组合都是其对行业未来趋势的一种下注,像Delphi Digital、Multicoin Captical这样的理论驱动型投资机构,对于想进行跟随投资的个人投资者来说可能更加友好,因为对于其投资组合,他们通常都会编写对应的投资报告,来阐述他们的投资理论。

按照上述我们挑选潜在财富代码的方法论,具体的行动实践应该如下:

1. 关注各机构官网的投资组合(portfolio)页面中属于代币投资的项目;

2. 结合项目的基本面、机构在各渠道对项目的提及率,以及项目在各机构中的交集(覆盖率),进行筛选优先级排序。

3. 根据优先级列表,进行长期跟踪,伺机买入!

「 错过的财富密码!未来的财富密码? 」

笔者根据上述的方法论以及行动实践,结合个人的主观价值主张,挑选出了三个项目(注意:仅供参考,不构成任何投资建议)放在本文进行举例说明,它们分别是:

• Perpetual Protocol

• Visor Finance

• Tokemak

Perpetual Protocol 在本文中是作为“错过的财富密码”的案例,其余两个是作为“未来的财富密码”的案例,也不是说机构的投资组合中没有比这两个项目更好更佳的标的,而是综合考虑项目自身的阶段以及在市场中的知名度等因素,笔者会倾向于选择那些早期、小众的项目,毕竟这样也是之所以是黑马/财富密码的重要前提。

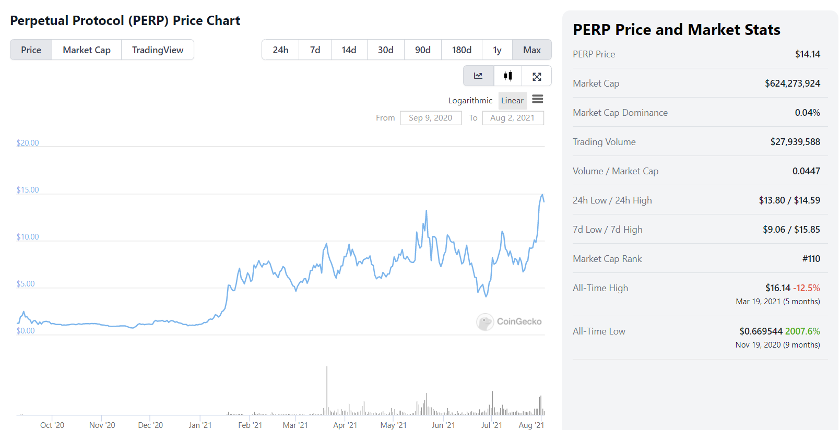

Perpetual Protocol 是一个建立在以太坊上的去中心化永续合约协议,可以说,Perpetual Protocol 就是我们上述挑选潜在财富密码方法论的典型案例,业内多家知名投资机构参与早期投资,如Multicoin Captical、Three Arrows Capital、DeFiance Capital、Delphi Digital等,并且在后期项目上线后,各投资机构的社交渠道上少不了相关的运营(奶)以及协议上切实的帮助(参与早期代币设计、协助设计Perpetual v2 )。

既然我们说 Perpetual Protocol(PERP) 是错过的财富密码,那就必须得先拿出一点真凭实据来:

Perpetual Protocol(PERP)是 2020 年 9 月 DeFi Summer 的第二波热潮阶段,在 Balancer 上以 LBP 的形式进行对外代币出售分发的,当时 LBP 的参与者的持币成本在 1~2 美元之间,LBP 结束后 PERP 代币陷入了为其数月的横盘,期间最低探底 0.67 美元,随后在大盘的强势上涨下,逐步突破了 10 美元关口,而近期更是在 V2 的利好推动下,再度创新高,站上了 15 美元的关口,而比特币距离前高,已经下跌了约 40%。

对于个人投资者来说,PERP 是一个十倍币;对于早期机构投资者来说,PERP 是一个百倍币,而且 PERP 代币与大盘的相关性不强,甚至走出了自己的独立行情。

你说这样的代币表现,算不算财富密码呢?肯定是算的,只是现在项目也不再早期,价格也完成了一定涨幅,所以对于没上车的投资者,它就只能勉强进入“那些年错过的财富密码”队列了。

那现在回头看,我们能发现 Perpetual Protocol 身上哪些成为财富密码的特质吗?

答案是肯定的,不过在此之前,我们还是先简单精要地介绍一下 Perpetual Protocol:

Perpetual Protocol 是一个建立在以太坊上的去中心化永续合约协议(赛道),其V1版本使用虚拟AMM(vAMM)定价的设计(创新性),实现了无需做市商提供流动性、也无需做市商作为对手方,即可进行的永续合约交易。在6月底,Perp公布了以Uniswap V3式聚合流动性为核心的架设于以太坊二层网络上的V2版本(持续优化能力)。

现在,或许我们能够回答 Perpetual Protocol 成为财富密码的特质了:

• 赛道前景:去中心化衍生品赛道未来潜在市场规模巨大;

• 创新性:独特的协议产品设计是项目成功必不可少的因素;

• 持续优化能力:行业早期,团队的产品迭代能力至关重要;

• ……

「 Visor Finance」

简单来讲,Visor Finance 目前是一个面向 Uniswap v3 的主动流动性管理工具。

我们知道 Uniswap v3 通过引入集中流动性做市等功能后,虽然提高了资金效率,但也推高了做市的专业化要求,用户从 v2 的被动做市需要转变为 v3 的主动做市,而这就是 Visor 的切入点,Visor 可以作为 v3 LP 主动管理的代理工具,为用户和项目定制更灵活的做市策略。

从这个角度出发,或许 Visor 并不是一个大项目,它只是寄生于 Uniswap v3 流动性的管理工具。可是 Uniswap v3 流动性是一块大蛋糕呀,若 Visor 能够在主动做市策略这一细分赛道做大做强,依旧能够具备很大空间的成长性。这或许也是 1confirmation、Digital Currency Group、Blockchain Capital、Electric Capital等投资机构参与战略融资的主要原因。

本文我们暂不深入展开 Visor Finance 的协议机制,毕竟说的是财富密码,所以我们将侧重点偏向代币经济相关。

Visor 代币为 VISR,总量 1 亿枚,其中原计划 30% 用于 Balancer LBP 拍卖(Balancer LBP 价格约 0.4 美元,实际拍卖三千万代币并未完全售出,差不多只售出一半),20% 用于提供流动性,25% Visor NFT 铸造流动性奖励,5% Gas 费历史奖励,10% 补助金奖励,10% 开发和运营。根据 Coingecko 的数据显示,当前流通量大约 2500 万。

Visor 的代币经济模型也相对简单。Visor 每隔 X 小时就会将 v3 LP 的费用收入进行再投资,而 Visor 会收入这笔再投资费用的 10% 作为协议收入,用于回购 VISR 并分发给 VISR 质押者。也就是说,VISR 上涨的动力取决于 VISR 的回购量,而 VISR 的回购量又取决于整体协议的 TVL(第一要素)以及资金池的交易量(第二因素)。

目前市场尚未充分认识到 Uniswap v3 的优势,同时主动流动性管理的意识也尚未深入到投资者交易者内心,再加上 Visor Finance 协议也刚上线不久,综合考量以上等因素,我们认为 Visor 的 TVL 未来势必能够得到大幅增长,从而大幅提高协议收入回购 VISR,推动价格上涨。当然,同时我们也得留意主动做市管理赛道的其他竞品的出现来瓜分市场份额。

「 Tokemak 」

Tokemak 的目的是打造一个去中心化的流动性引擎,收纳聚合闲置代币流动性,引导部署流动性去向。简单地讲,Tokemak 将 DeFi 的流动性进行模块化,充当 DeFi 领域中的流动性基础设施。

对于市场上的闲置代币流动性来说,获取收益的方式可能有很多:

• 存入借贷协议:收益低,资本效率低;

• 组 LP 做市:复杂费心,专业要求稍高;

对于市场上的需要流动性的参与者来说,获得流动性的方式可能有如下:

• 流动性挖矿:以奖励分发项目原生代币为主,埋下后期通胀隐患;

• 中心化做市商:去中心化金融依赖中心化做市商,这本质上就是亟待解决的问题。

而有了 Tokemak,流动性提供者(LP)可以将资产存入代币池中,以 TOKE 代币的形式获得收益。而那些需要流动性的参与者,则在 Tokemak 协议中充当流动性引导者(LD:Liquidity Directors)的角色,通过将自己的 TOKE 代币质押到特定的代币池中,而这种质押权将作为投票权,他们可以将流动性引导到他们希望的渠道(新 DeFi 项目、DEX、CEX等)。

Tokemak 协议具备一定的创新性,瞄准了市场上至关重要但尚未完善的流动性赛道,这或许也是资本青睐的原因。今年 4 月份 Tokemak 完成了400 万美元融资,Framework Ventures 领投,Electric Capital、Coinbase Ventures、North Island Ventures、Delphi Ventures 和 ConsenSys 参投。

Tokemak 当前也处于早期阶段,尚处于 TOKE 代币首次公开发行的 DeGenesis Event 阶段,但早早就筹集了目标金额 2400 万美元,截止撰稿时,筹集资金已超过 3000 万美元。

尽管在资金的热捧下我们更应该合理调整对 TOKE 代币的未来预期,但鉴于 Tokemak 协议的定位以及未来 DeFi 行业的长足发展,Tokemak 依据是一个值得长期跟踪的项目。

「 总结 」

本文尝试性地去探索猜测一种从投资机构的投资组合中挑选潜在财富密码的方法论,并根据笔者个人的主观价值主张,探索了解了 Perpetual Protocol、Visor Finance、Tokemak 这三个项目。当然,加密货币行业的财富密码也并不循规蹈矩,也不乏类似 Yearn( YFI ) 这种公平分发零预留、 Alchemist (MIST)这种没有“开发团队”,没有公司,没有路线图的特殊存在。希望大家在未来的加密货币旅途中,都能抓住梦寐以求的财富密码。