P2E爆发,准备好迎接一场新的加密行业的狂欢了么?

如果说加密经济 2020 年属于 “ 流动性挖矿 ” 带动的 DeFi ,而今年则属于 play to earn (以下简称 P2E ) ” 。这种全新的加密经济商业模式正推动着 GameFi autumn 的到来。

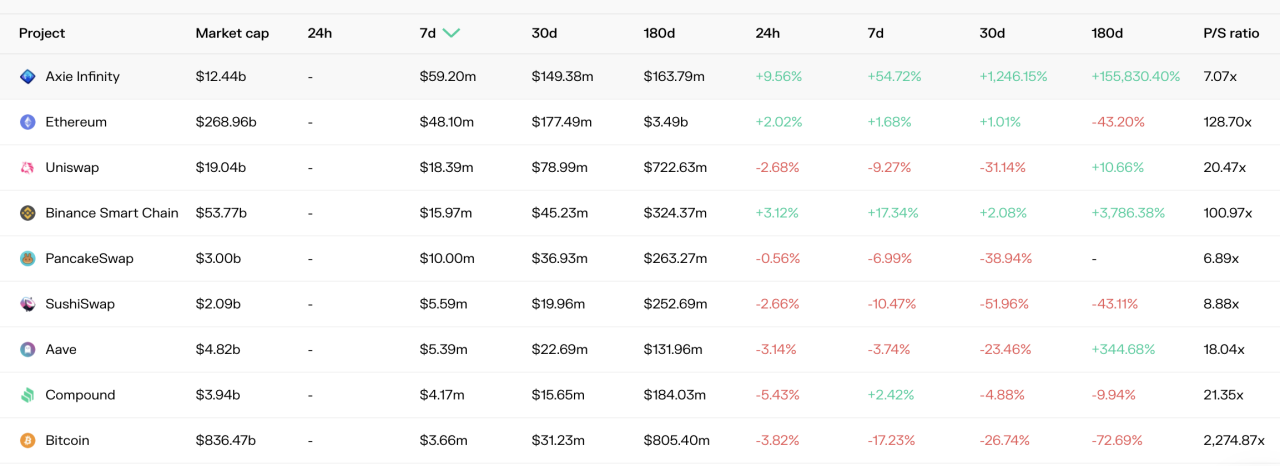

以龙头

Aixe

为例,根据

Tokenterminal

的数据,其过去

7

天的收入已经达到

59.2M

美元,超过以太坊、

BSC

等公链,更是碾压

DeFi

龙头

Uniswap

。

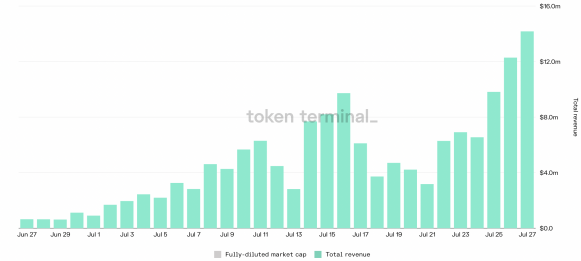

并且从近一个月数据看,其收入也是保持稳定增长,并不是突然爆发。

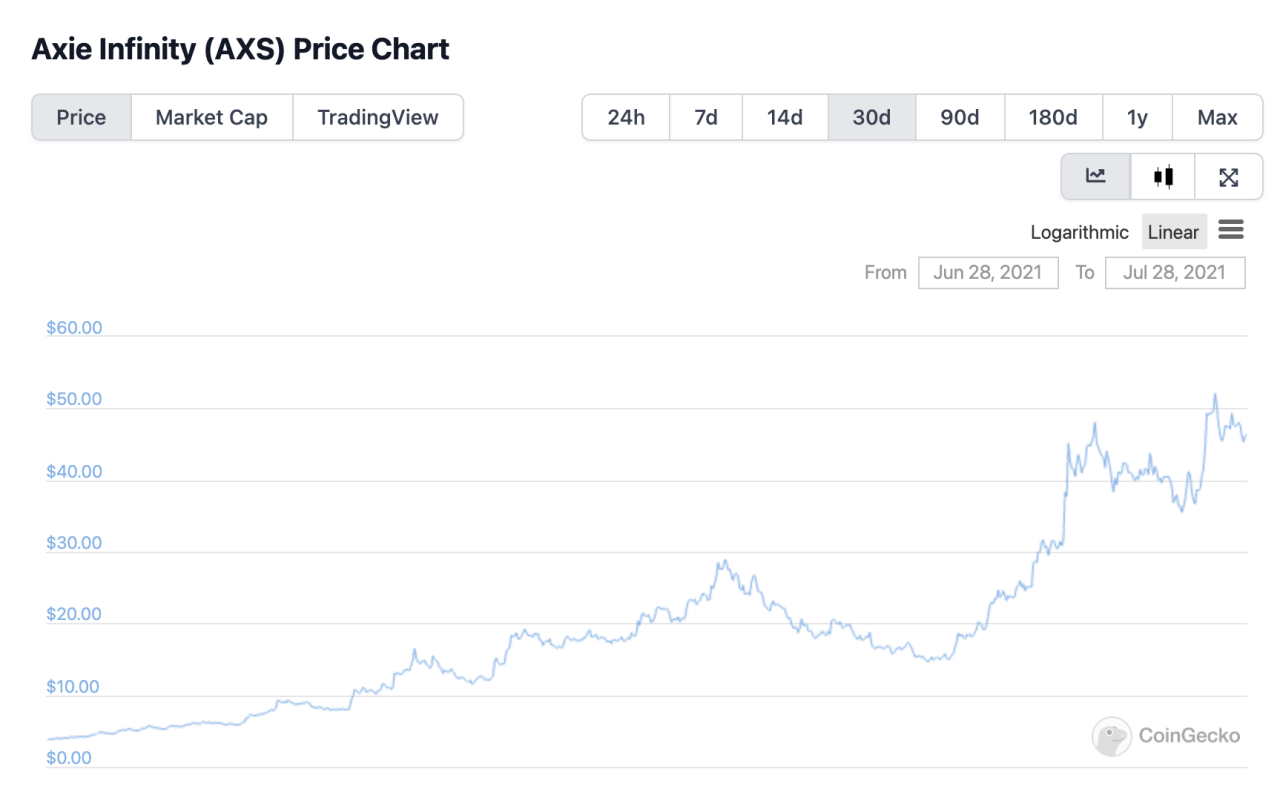

其代币表现更是惊人。在近期大盘表现不佳时,根据 coingecko 的数据, AXS ( Axie 平台币)近一个月涨幅超过 10 倍。

Axie 的火热表现也带动了一系列 GameFi 代币 ” 横行 “ ,更有一大波正在路上,估计很快我们就能见到一大波山鸟虫鱼的 Game Token 。尽管大盘相对冷清, GameFi autumn 的到来或不远矣。

在印象里,区块链

+NFT+

游戏早已成为行业共识,却一直不温不火。究其原因,除了游戏体验一般,可玩度不高,优质游戏稀缺外,游戏行业本就迭代的快,即使在传统游戏行业,能够保持长期火热的游戏也并不多,即使是游戏平台,也不得不依靠不断推出新的游戏满足用户的需求。但抛开印象流,这波

Game

热潮,是四月的

“Meme“

重现,短暂高潮然后归于沉寂,还是能够像去年的

“

流动性挖矿

”

一样带动整个区块链游戏的发展呢?

一

.

什么是

P2E

?

顾名思义,

P2E

即

“

边玩边赚

”

,而且玩的方式多种。在热门游戏

Axie Infinity

中,

Bankless

梳理了五种赚钱方式,有兴趣的可以看看这篇文章。(

引领

P2E

模式:一文了解热门链游

Axie Infinity

的五种正确玩法

)

(这个汇集了鱼 / 猫 / 鸟 / 龙等特征的萌宠对战游戏已经成为了菲律宾等地玩家常见的谋生手段)

尽管不同游戏的玩法不同,但一般可以总结为以下四种模式:

1. 与 DeFi 的流动性挖矿结合起来,为提供流动性者提供奖励;

2. 通过游戏获取游戏中的 NFT 道具,用户可以在公开的可交易的市场( opensea 等)交易;

3. 真正的投入去玩游戏,赚取游戏中 token ,随后在二级市场上交易;

4. 通过某种方式共享游戏平台产生的收益,比如持有平台币,加入游戏工会,租赁 NFT 等方式。

“Paly to earn” 已经激发了区块链游戏产业全新的活力,它不仅让老游戏玩家可以在享受游戏乐趣的同时体验 NFT 与赚钱带来的乐趣,对新游戏玩家来说也有莫大的吸引力,毕竟通过玩玩游戏就能赚钱比传统打工方式强多了;

P2E 也为游戏工会带来了新的价值来源,就在前天, AXIE 上的第一大工会 YGG 还通过发行治理代币的方式完成了融资。其 2500 万代币在短短 3 分钟内被 32 个地址全部认购,融资 1250 万美元,这是在牛市也难以见到的 “ 盛况 ” 。根据介绍, YYG 组织方式为 DAO ,所有者为全体投资人和玩家,投资人负责初始投资,玩家负责参与游戏打金,公会盈余又被再投资以购买游戏内的虚拟资产与土地。

那么问题来了。资本市场从不缺少新的故事,但持续下去则非常难,看起来非常美好的 P2E 会是昙花一现吗?

二 .P2E 的本质 — 流动性挖矿的延伸与演变

加密经济的核心是加密货币;加密经济的去中心化也是加密货币的去中心化,这取决于加密货币的分配方式,而这也是大多数加密货币项目面临的最大困扰。

而去年的 “ 流动性挖矿 ” 则为解决这个难题打开了新的局面。无论是所谓的公平启动,还是部分激励,加密货币的分配从项目方主导演变为了用户主导,大多数普通用户也能够通过积极参与获取项目的代币,或参与项目的治理或在二级市场上变现。而代币的分配越去中心化,代币的价值发现就越合理。这也是流动性挖矿改变了加密货币行业并且能够持续的原因。

而从 “ 流动性挖矿 ” 的视角去看待 P2E ,似乎能够更加的理解这种模式。从本质上而言, P2E 不就是流动性挖矿的延续么?且相比 DeFi 受众有限,场景有限而言, P2E 玩法更加多样,没有任何用户门槛,这或许能部分解释 P2E 模式更够在短时间内被广泛周知的原因。

而另一方面, P2E 还解决了流动性挖矿没法解决的另一个问题:项目的价值流转及再分配问题。当然对于大多数 DeFi 项目而言,本身就能够实现,比如 DEX 或借贷平台将手续费分配给流动性提供者。但是对于游戏行业而言,长久以来存在用户为游戏贡献的流量与收入,与游戏提供给用户的体验而言不匹配的矛盾。而 P2E 模式,则是对这个矛盾的改善。

所以 P2E 的本质,可以归结为一是改变了区块链游戏代币的分配方式与治理,使之更加去中心化;另一方面则改善了游戏本身价值的流转及财富的再分配的问题,使得玩家,普通用户(非玩家,以其他方式参与),游戏平台(项目方),甚至炒币者,都能相对公平的一起 play 。

不过, 这种模式能够持续多久 ?

三 . 从流动性挖矿看 P2E 的可持续性

如果说 P2E 是流动性挖矿的延伸和扩展,我们不妨从流动性挖矿来看 P2E 模式的可持续性。

2020 年 6 月 16 日,借贷协议 Compound 率先开启流动性挖矿,短短 20 天内,锁仓金额从约 1.8 亿美元增至 6.5 亿美元,用户增至约 6000 。此后, Synthetix 、 Balancer 、 Curve 等一众 DeFi 项目纷纷开启流动性挖矿计划, DeFi 总锁仓量激增,从 6 月 16 日的约 10 亿美元,暴涨到 9 月 27 日的约 151 亿美元,不到 4 个月时间上涨 14 倍。

分叉于 Uniswap 的 Sushiswap 通过 “ 吸血鬼攻击 ” 与流动性挖矿,在短暂的时间内,将排名第一的 DEX Uniswap 的流动性近乎掏空,最终 “ 逼迫 ”Uniswap 发币并且也开始了流动性挖矿,才使得流动性与用户回流。

此后,越来越多的项目推出,越来越多的矿工入局, DeFi 用户也迎来了爆发性增长。率先入局的矿工不仅可以享受大量几乎免费获得的代币,还能获得因用户涌入及使用率提升,导致币价不断上扬带来的巨大收益。

然而市场没有免费的午餐。在先入局玩家的巨大抛压下,不少项目的代币价格开始暴跌,并引爆了矿工离场, TVL 暴跌,币价再次暴跌的 “ 死亡螺旋 ” 。

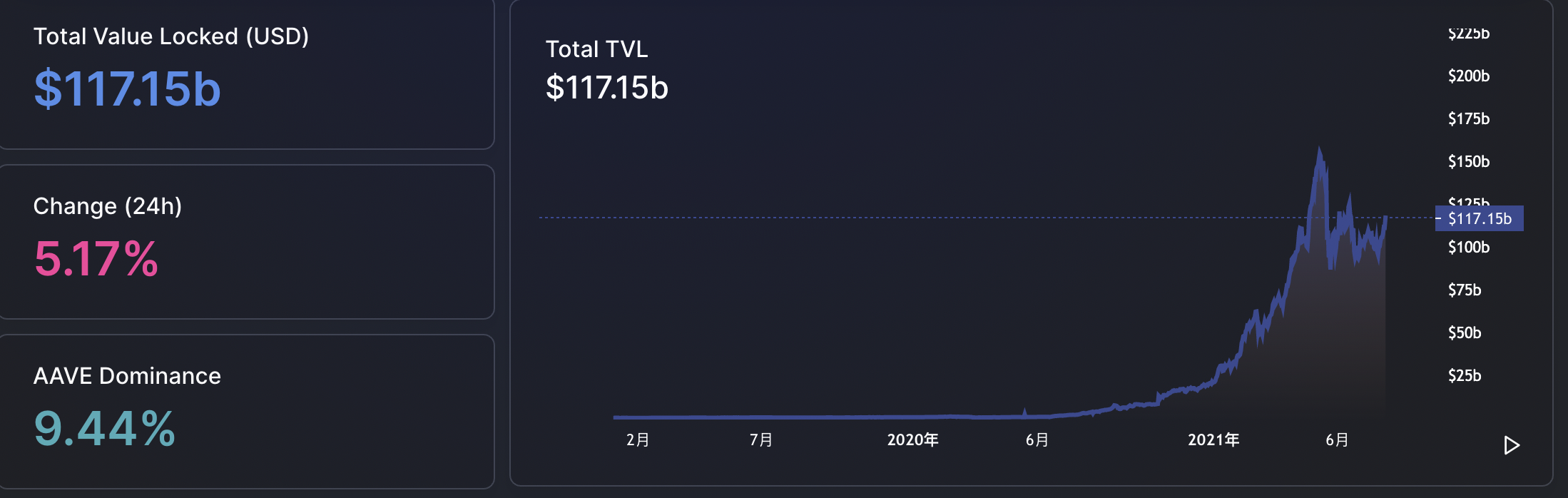

然而故事并没有就此结束。根据

DeFi Llama

的数据,

DeFi

协议中的总的

TVL

一直保持着稳定增长的趋势(近期在大盘的影响下有所回调),并且整个

DeFi

行业呈现

“

百花齐放

”

的局面,老牌的优质

DeFi

稳步发展,同时伴随着各种新型创新的

DeFi

协议的出现。

DeFi

代币的价值也不断被市场认可,

Uniswap

市值曾一度稳定在所有加密货币市值前十行列。

尽管这波 DeFi 的成功,流动性挖矿功不可没,然而 DeFi 的成功,并没有依赖流动性挖矿。 DeFi 的成功更多是技术进步带来的创新,是加密经济的本质需求。对于头部的 DeFi 协议而言,即便离开流动性挖矿,也依然在不断发展中。而且流动性挖矿也没有消失,已经成为加密经济内最适用的分配代币的方式。

DeFi 的发展或许能为 P2E 能否持续带来一些启发。在 P2E 里, 我们已经看到了巨大的财富效应及用户对加密经济的参与度。并且相比流动性挖矿,其玩法更是能够与 NFT 、 DeFi 等紧密结合。可以预计,接下里,或许我们又将见证一场新的加密经济商业模式带来的新的财富盛宴。

但天下没有免费的午餐,财富效应的放大也必然伴随着风险。一些可预见的风险包括:参与流动性挖矿带来的无常损失风险;代币价格上升导致新玩家们的成本提高;随着游戏参与者的增多,财富效应稀释,必然有人离场;随之而来的币价下跌则进一步加速这个过程,游戏进入死亡循环;游戏机制的不合理导致 P2E 无法维持。另一个潜在的风险还在于, DeFi 的某些基础设施已经在行业中不可替代,而游戏本身作为一种产品,是可以被替代的。

因此就其财富效应的持续性而言,可能不及流动性挖矿。但作为一种新的加密经济商业模式,它为加密经济游戏行业带来大量的用户与参与度,而这毫无疑问对加密经济游戏行业的发展有巨大的促进作用,在很长的一段时间里,被游戏甚至其他加密经济行业广泛采用。

比特币突破11万美元再创新高:价值投资现在入场晚不晚?

作者:Daii编译:白话区块链昨天,比特币价格突破11万美元大关,点燃了市场的热情,社交媒体上充斥着“牛市回来了”的欢呼。然而,对于那些在7.6万美元时犹豫不决、错过入场机会的投资者来说,这一刻更...

慢雾:Cetus被盗2.3亿美元,解析攻击手法及资金转移情况

作者:Victory & Lisa背景5 月 22 日,据社区消息,SUI 生态上的流动性提供商 Cetus 疑似遭攻击,流动性池深度大幅下降,Cetus 上多个代币交易对出现下跌,预计损失金额超...

合约巨鲸James Wynn:从贫民窟到加密大玩家,12亿美元的疯狂赌局

作者:Frank,PANews近期,曾经的PEPE大佬摇身变为合约巨鲸,频频在Hyperliquid开出数亿美元仓位的合约引发了市场的围观。作为为数不多在Hyperliquid上公开身份并活跃在社区...