DeFi中的银行挤兑:Iron Finance惨败的教训

那么 DeFi 中的第一次大规模银行挤兑是怎么发生的? 为什么创建一个有效的算法稳定币这么难? 我们可以从 Iron Finance 的惨败中学到什么? 您将在本文中找到这些问题的答案。

算法稳定币

Iron Finance 最初于 2021 年 3 月在币安智能链上推出,旨在为部分抵押的算法稳定币创建一个生态系统。

众所周知,构建算法稳定币很难。 大多数项目要么完全失败,要么因努力维持与美元挂钩而陷入无人问津之地。 因此,构建算法稳定币已成为 DeFi 的圣杯之一。

实现算法稳定币显然会彻底改变我们今天所知的 DeFi 空间。

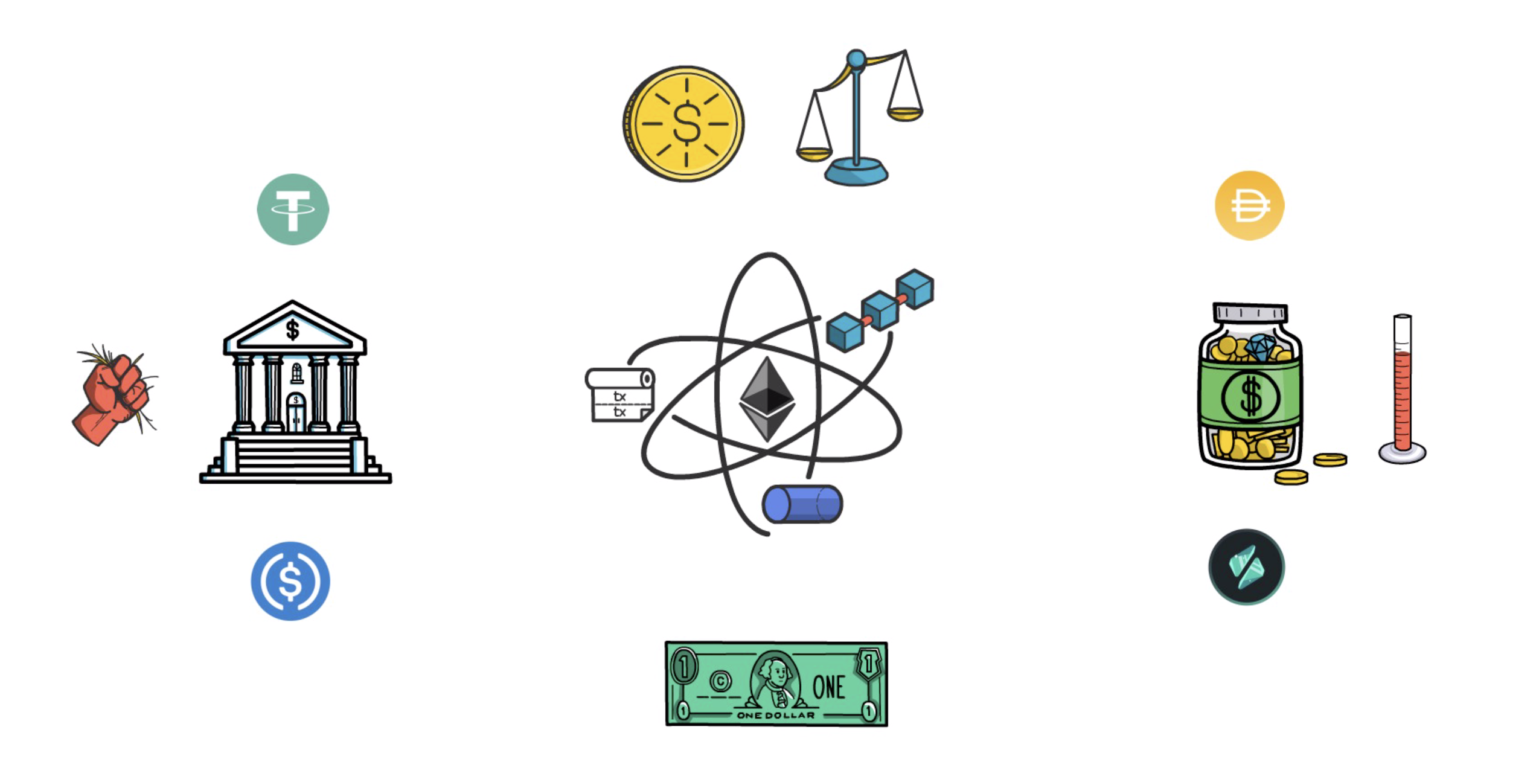

当前的生态系统严重依赖于具有重大权衡的稳定币。 他们以中心化或资本效率低下为代价保持与美元挂钩。

例如,USDC 或 USDT 的托管是完全中心化的。另一方面,像 DAI 或 RAI 这样的稳定币需要大量抵押品,这使得它们的资本效率低下。

IronFinance 试图通过创建一个部分抵押的稳定币 - IRON 来解决这些问题。

IronFinance

尽管在此过程中遇到了一些小问题,例如在短时间内 IRON 与美元脱钩或 ValueDeFi 漏洞影响了一些 Iron Finance 用户,但该协议仍在继续发展前进。

回想起来,从这些问题中恢复最有可能在协议设计中建立了错误的信心,因为其用户认为他们正在打造一个“经过实战测试”的项目。

2021 年 5 月,IronFinance 扩展到 Polygon,并开始获得越来越多的关注。

锁定在该协议中的总价值迅速从数百万美元增加到数十亿美元,在最终崩溃之前超过了 20 亿美元。就在上周,Iron Finance在Polygon 协议上的原生代币 TITAN 的价值从 10 美元升至 64 美元,进而导致银行挤兑。

这种抛物线增长主要是由极高的收益耕种收益和随后对 TITAN 和 IRON 代币的高需求推动的。收益耕种农民能够从提供稳定币流动性对中享受大约 500% 的年利率:IRON/USDC 和更不稳定的货币对(如 TITAN/MATIC)的年利率约为 1700%。

为了进一步推动这种抛物线增长,著名投资者马克·库班 (Mark Cuban) 在他的博客文章中提到了 IronFinance。这进一步使该项目合法化并引起了更多关注。

2021 年 6 月 16 日,该协议经历了大规模的银行挤兑,导致 TITAN 价格暴跌至 0,并导致数千人遭受重大经济损失。

在我们开始展开导致 IronFinance 崩溃的所有事件之前,让我们尝试了解该协议是如何构建的。

值得注意的是,审查项目的设计(包括失败的项目)很重要,因为它可以让我们更好地了解 DeFi 中哪些有效,哪些无效。它还可以更轻松地评估经常重用现有系统的许多元素的新协议。

协议设计

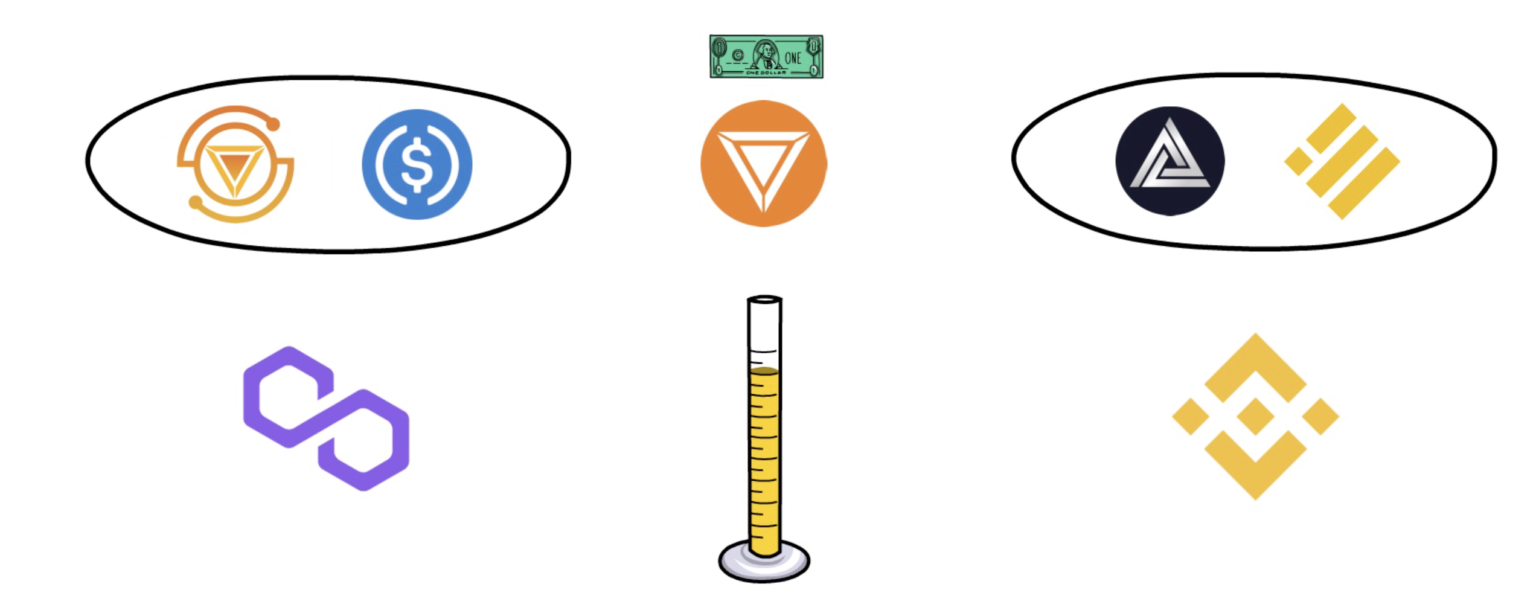

IronFinance 协议是围绕 3 种类型的代币设计的:

- 它自己的部分抵押稳定币——IRON 应该保持与美元的软挂钩,

- 它自己的代币:Polygon 上的 TITAN 和 BSC 上的 STEEL,

- 用作抵押品的成熟稳定币:Polygon 上的 USDC 和 BSC 上的 BUSD

Polygon 上的 USDC 和 TITAN 或 BSC 上的 BUSD 和 STEEL 的组合旨在使该协议随着时间的推移减少稳定币抵押品的数量,从而使 IRON 部分抵押,从而提高资本效率。

该协议虽然在 Polygon 和 BSC 上使用不同的代币,但在两个平台上以类似的方式工作,因此为了进一步简化本文,我将在解释中跳过 BSC 代币 BUSD 和 STEEL。

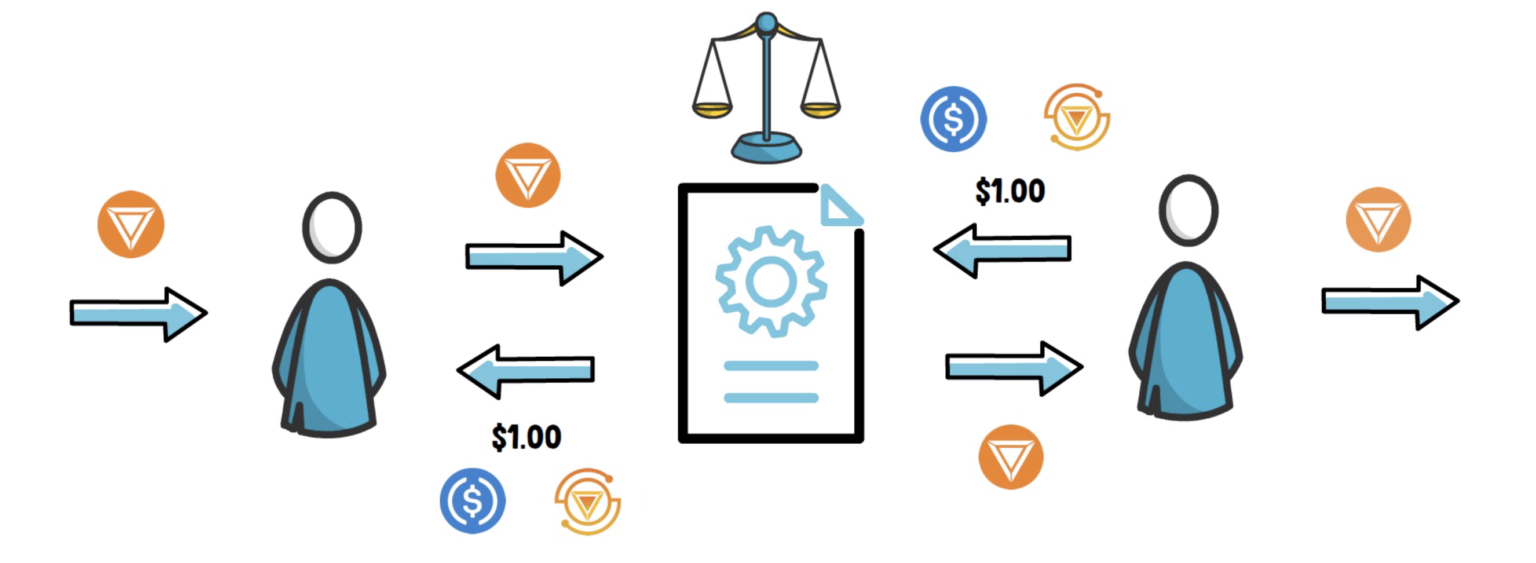

为了实现 IRON 代币的价格稳定,该协议引入了一种依赖于市场激励和套利者的 IRON 铸造和赎回机制。

每当 IRON 代币的价格低于 1 美元时,任何人都可以在公开市场上购买它,并以约 1 美元的价值以 USDC 和 TITAN 的组合形式兑换。

每当 IRON 代币的价格超过 1 美元时,任何人都可以以价值约 1 美元的 USDC 和 TITAN 铸造新的 IRON 代币,并在公开市场上出售新铸造的 IRON 代币,从而将 IRON 的价格推回到 1 美元。

为了更好地理解铸造和赎回的过程,我们必须引入目标抵押品比率(TCR)和有效抵押品比率(ECR)的概念。

铸造功能使用目标抵押品比率来确定铸造 IRON 所需的 USDC 和 TITAN 之间的比率。

例如,假设 TCR 为 75%。在这种情况下,铸造 IRON 所需的 75% 的抵押品将来自 USDC,25% 将来自 TITAN。

该协议从 100% TCR 开始,并随着时间的推移逐渐降低 TCR。

TCR 可以根据 IRON 价格增加或减少。一方面,如果 IRON 的时间加权平均价格大于 1 美元,则 TCR 降低。另一方面,如果 IRON 的时间加权平均价格低于 1 美元,则增加 TCR。

赎回机制使用有效抵押比率来确定赎回 IRON 时 USDC 和 TITAN 之间的比率。 ECR 计算为当前 USDC 抵押品除以总 IRON 供应量。

如果 TCR 低于 ECR,则协议有多余的抵押品。另一方面,如果 TCR 高于 ECR,则意味着协议抵押不足。

例如,如果 ECR 为 75%,每次赎回 IRON 时,用户将获得 75% 的 USDC 抵押品和 25% 的 TITAN 抵押品。

重要的是,每次有人铸造 IRON 时,抵押品的TITAN 部分都会被烧毁。如果有人兑换 IRON,则会铸造新的 TITAN 代币。

正如我们所见,整个机制虽然有点复杂,但应该可以工作——至少在理论上是这样。

现在,让我们看看导致 IronFinance 崩溃的事件是如何发生的。

事件展开

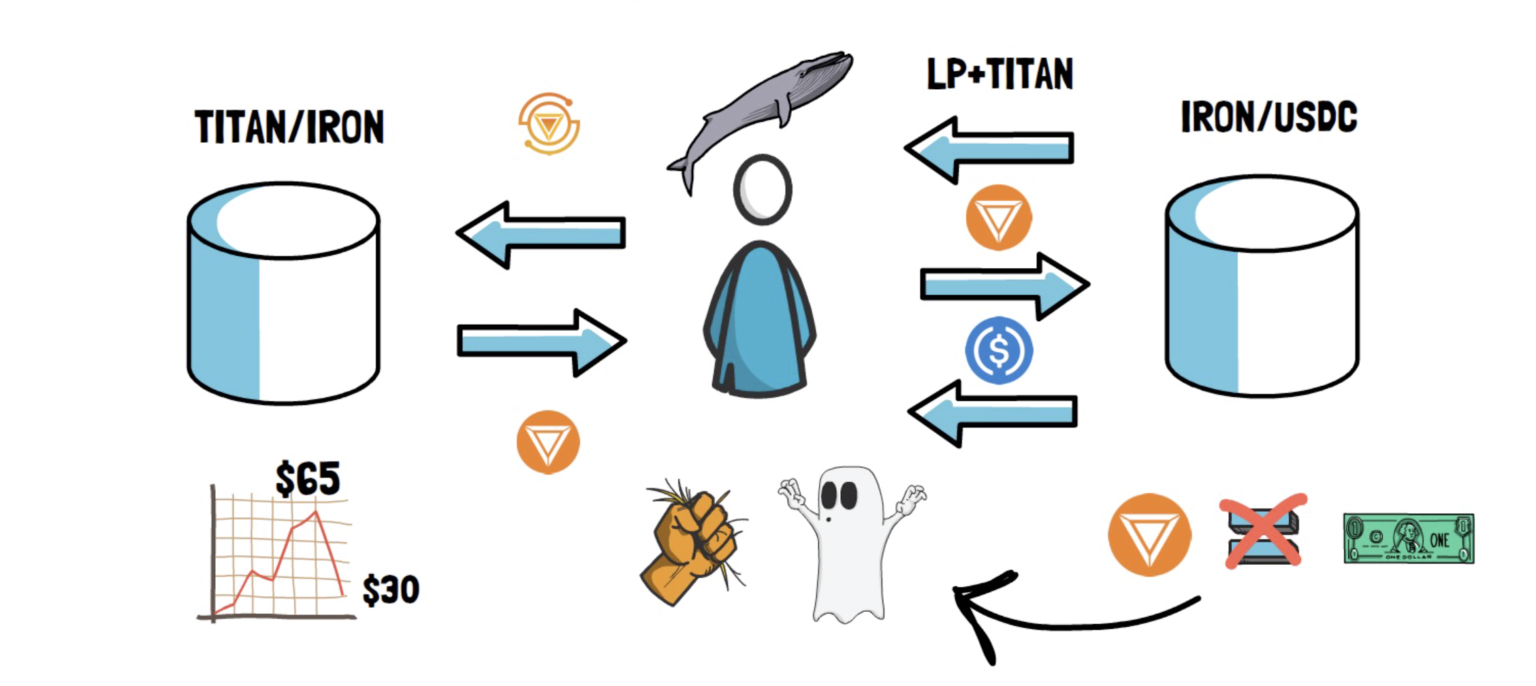

2021 年 6 月 16 日世界标准时间上午 10 点左右,该协议背后的团队注意到,一些较大的流动性提供商(又名“鲸鱼”)开始从 IRON/USDC 中移除流动性,然后开始将他们的 TITAN 出售为 IRON。 他们没有赎回 IRON,而是通过流动性池直接将其出售为USDC。 这导致 IRON 价格与美元价值脱钩。 这反过来吓坏了并开始出售其 TITAN 的 TITAN 持有者,导致代币价格在大约 2 小时内从 65 美元左右下跌至 30 美元左右。 TITAN 的价格后来回升至 52 美元,IRON 完全恢复了其挂钩。

这一事件虽然非常严重,但考虑到该协议有过原生代币价值急剧下降和 IRON 短期脱钩的历史,这并没有那么不寻常。

同一天晚些时候,一些鲸鱼再次开始销售。这一次不同了。市场恐慌,用户开始大量赎回 IRON 并出售他们的 TITAN。由于 TITAN 价格急剧下降,用于报告 TITAN 价格的时间加权价格预言机开始报告仍高于 TITAN 实际市场价格的旧价格。

这造成了一个负面反馈循环,因为价格预言机用于确定在赎回 IRON 时必须铸造 TITAN 代币数量。

因为 IRON 的交易价格低于 1 美元,所以用户可以以 0.90 美元的价格购买 IRON,然后以 0.75 美元的 USDC 和 0.25 美元的 TITAN 赎回,然后立即出售 TITAN。这种情况为 TITAN 造成了死亡螺旋,将其价格推至几乎为 0,因为 TITAN 价格越低,为了对应赎回资本的正确金额,需要铸造 TITAN 代币就越多。

TITAN 价格接近 0 暴露了协议中的另一个缺陷——用户无法兑换他们的 IRON 代币。这后来由团队修复,用户能够从他们的 IRON 代币中收回价值约 0.75 美元的 USDC 抵押品。

不幸的是,TITAN 持有者并非“仅仅”承受25% 的损失,反而蒙受了更惨重的损失。这也包括 TITAN 流动性提供者。

这是因为当 50/50 流动性池中的一个代币变为 0 时,无常损失几乎可以达到 100%。流动性提供者最终会失去池中的两个代币,因为非 TITAN 代币已售罄,而 TITAN 的价值却越来越低。

这种情况暴露了 Iron Finance 机制中的一个重大缺陷,导致我们可以称之为 DeFi 中的第一次大规模银行挤兑。

与采用部分准备金系统的银行类似,在任何时候都没有足够的资金来覆盖所有储户,Iron Finance 协议没有足够的抵押品来覆盖所有铸造的 IRON。至少当用作总抵押品 25% 的 TITAN 代币在几分钟内变得一文不值时,情况并非如此。

Iron Finance的惨败还向我们展示了为什么 DeFi 协议不应该完全依赖于人为协调,尤其是在某些情况下激励措施违背协议的情况下。理论上,如果人们只是在短时间内停止销售 TITAN,系统就会像以前一样恢复。在实践中,大多数市场参与者的驱动力是获利,而协议中存在的套利机会使他们充分利用了这种情况。这也是为什么所有 DeFi 协议都应始终考虑最坏情况的原因。

学到的教训

与 DeFi 中的大多数主要协议失败一样,总有一些教训需要学习。

就 IronFinance 而言,有一些重要的要点。

首先,我们总是要考虑在最坏的情况下协议会发生什么。这通常涉及协议中使用的代币之一急剧失去其价值。

当协议停止扩展并开始收缩时会发生什么?如果收缩比扩张快得多怎么办?

必须始终完全理解协议设计的另一个重要元素是价格预言机的使用。他们会报告过时的价格或受到闪电贷攻击的操纵吗?如果是这样,哪些基本协议机制依赖于这些预言机,以及它们在预言机遭到破坏时会如何表现。

下一教训是,在池中提供流动性,其中至少 1 个资产可能降为 0,这意味着我们可能会损失几乎所有的资本,即使第二个代币没有损失任何价值。

另一个教训,关注名人及其投资可能是有风险的。强大的力量伴随着巨大的责任,不幸的是,即使只提到某个协议或代币,也会导致人们投资于他们不完全理解的东西——不要成为那个人,并始终确保你做自己的尽职调查。

高风险协议的一个很好的指标是收益耕种中极高的 APR。如果某些事情看起来好得令人难以置信,通常需要考虑一些风险。

最后但并非最不重要的是,构建算法稳定币很困难。我希望有一天我们可以看到一个功能齐全的算法稳定币在规模上与 USDT 或 USDC 竞争,但这很可能需要一些时间和数百次失败的尝试。如果你想成为这种代币的早期采用者,那很好,但请记住,数字并不站在你这边。

下一步是什么

那么,当谈到 Iron Finance 和算法稳定币时,下一步的发展是什么?

目前,协议背后的团队正计划对情况进行深入分析,以了解导致这种结果的情况。

很难说 Iron Finance 背后的团队是否会决定修复现有协议的缺点并重新启动它。

从历史上看,失败协议随后发布的第二个版本通常没有原始版本那么吸引人。 Yam Finance 是这种协议的一个很好的例子。

IronFinance 倒闭后,仍有大量资本坐在场边寻找其他高风险机会。看看这些资本下一步去哪里会很有趣。

那么您如何看待 IronFinance 的惨败?你看好算法稳定币的未来吗?

原文:https://finematics.com/bank-run-in-defi-iron-finance-explained/

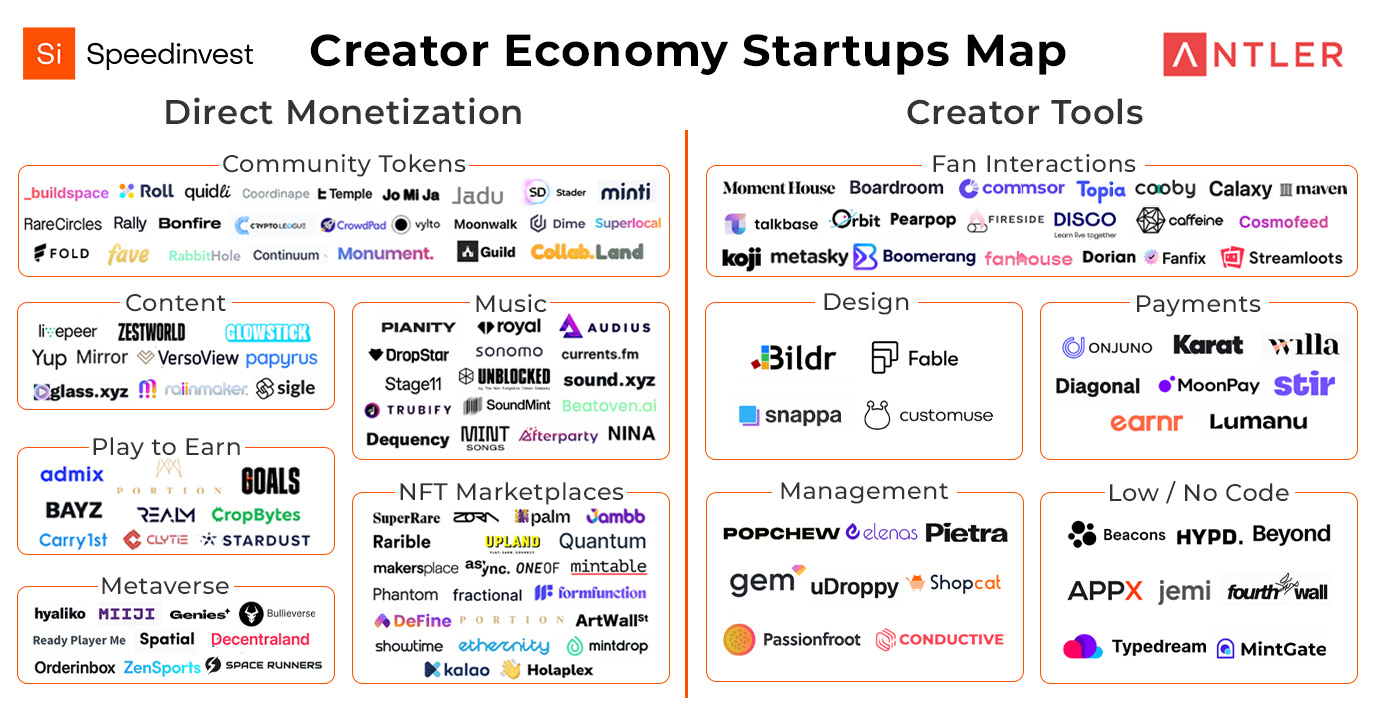

Web3 新创作者经济报告:144 个创作者经济平台 + 100 家 VC

这份创造者经济报告的目标是为该领域的创始人和 VC 提供讨论该主题的一般框架和见解。...

融资新闻丨元宇宙游戏开发商Gamefam完成2500万美元融资,Konvoy 和 Play Ventures 领投

3月23日,Gamefam宣布筹集了 2500 万美元的风险投资,用于在 Roblox 上开发游戏,这是用户生成内容增长的另一个迹象。Gamefam 的首席执行官 Joe Ferencz 在接受 G...

融资新闻丨金融科技平台Jeeves完成腾讯领投1.8亿美元融资,将探索稳定币转账

3月23日,开销管理平台 Jeeves 在中国投资者腾讯牵头的一轮融资中筹集了 1.8 亿美元C轮融资,用于实施稳定币转账。此次融资的其他参与者包括 a16z、斯坦福大学和 GIC,使公司的估值从 ...