Strips Finance 通过对冲等方式将浮动利率转换为固定利率,从而锁定收益,其首个 DeFi 产品是以太坊上的「利率互换交易系统」。

撰文:李科

今年 6 月利率衍生品交易平台 Strips Finance 完成由 Crypto.com Capital、Finlink Capital 和 Mechanism Capital 领投的 250 万美元种子轮融资,DeFiance Capital、Pnyx Ventures、DeFi Alliance、Magic Ventures、Darren Lau 也参与了本轮融资。

在传统金融中,利率互换交易(如以浮动利率变换固定利率)占场外衍生品交易量的 80%,但目前的 DeFi 版图中,这样的利率衍生品交易平台才刚刚出现。

Strips 的目标是要做最大的稳定收益交易平台,所谓「稳定」就是通过对冲等方式将浮动利率转换为固定利率,从而锁定收益。Strips 推出的首个 DeFi 产品是建立在以太坊上的「利率互换交易系统」(IRS,Interest rate swaps)。

Strips 不仅将传统金融的利率互换概念引入区块链,而且还创建了一种「永续利率互换」系统,并设置 1-10 倍杠杠,用户可以通过该系统对冲利率收益、杠杆流动性挖矿收益、进行利率套利。

利率互换市场体量巨大,美国利率互换市场交易量是股票交易量的 24 倍。Strips 项目方希望借助其丰富的金融市场专业经验,通过布局利率交易市场让其成为去中心化金融的重要一环。

有点抽象?什么是利率互换(IRS)

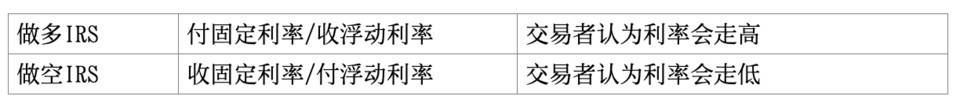

利率互换(Interest Rate Swap)也叫利率掉期,本质上是一种合约,属于衍生品的一种。为了便于理解,可以把固定利率理解为开仓价,把浮动利率理解为平仓价。

如果预计未来利率会上涨,就可以在开仓时以固定利率买入(Pay Fixed)做多,在平仓时以浮动利率卖出(Receive Floating),从中获取收益。

如果预计未来利率会下降,就可以在开仓时以固定利率卖出(Receive Fixed)做空,在平仓时以浮动利率买入(Pay Floating),从中获取收益。

Strips 允许用户以 1-10 倍杠杆开仓,因此用户就可以用比较低的保证金撬动比较大的寸头,扩大其收益,当然同时也放大了风险。

市场中借方、贷方基于风险对冲、保值、套利的需要,存在将固定利率和浮动利率在不同方向上进行互换的需求,因此产生了利率互换。

总之,利率互换是一种流行且流动性强的金融衍生工具,交易对手双方根据指定的相等名义金额互换固定利率和浮动利率。将固定利率交换为浮动利率可以达到对冲、投机和管理风险的目的。利率互换可以减少或增加利率波动的风险敞口,或获得比没有互换时更低或更高的利率。

Strips 利率互换平台的作用

对用户而言,使用 Strips 的利率互换平台可以实现一些特定目的:

对提供流动性挖矿用户来说,锁定高 APY%

投资者预计挖矿收益利率会单边下降并希望获取稳定的收益时,可以在 IRS 中做空,开仓时以固定利率卖出(即收取固定利率),仓位名义金额与其真实挖矿质押金额保持一致并设置杠杠倍数,在平仓时以浮动利率买入平仓(支付浮动利率),从而将实际回报从浮动利率「转换」成固定利率。

对于 DeFi 借贷用户来说,对冲风险锁定利息

当贷款者认为市场利率在一定时期内会单边上升时,可以通过做多的方式,在 IRS 中开仓时以固定利率买入(支付固定利率),在平仓时以浮动利率卖出(获得浮动利率),在 IRS 中做多获得的收益就可以对冲在实际借贷中因利率上升带来的损失,而达到实际以固定利率支付利息的效果。

对套利者里说,进行高杠杆利率交易

对于非借方,也非贷方的纯套利者来说,如果他预计未来一定时期内浮动利率会呈现下降趋势,那么他可以在 Strips 上利用杠杠做空浮动利率(即收固定、付浮动);如果他预期浮动利率会上升,那么就进行反向操作做多浮动利率 ( 即付固定、收浮动)。Strips 通过 1-10 杠杆放大了套利者的收益和风险。

Strips 利率交易系统的使用场景

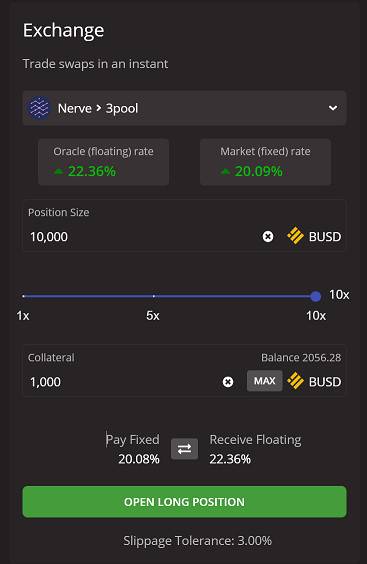

场景 1. 以高达 10 倍的杠杆率轻松做多或做空利率

通过简单几步,用户就可以以高倍杠杆进行利率交易

- 连接 metamask 钱包

- 选择市场(Nerve > 3pool)

- 输入仓位(Postion)大小

- 选择杠杆倍数 (1–10x)

- 选择开多头 / 空头头寸

- 确认 metamask 上的交易

如果交易者目前持有多头头寸,将受益于市场利率的上升。市场利率完全由市场参与者的供求决定。反之亦然,如果交易者目前持有空头头寸,她将受益于市场汇率的下降。

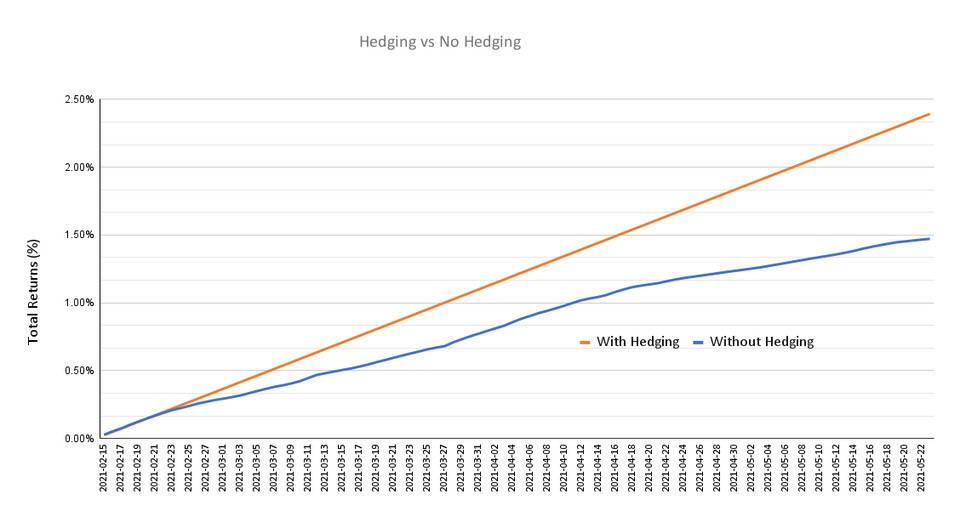

场景 2. 对冲锁定高 APY%,从流动性挖矿策中锁定高 APY%,避免随着时间的推移 APY% 下降。

例如,在 Compound 上存入 USDC:

- 仅流动性挖矿时:如果选择在 2 月 15 日至 5 月 23 日期间在 Compound 中质押 1 千万美元,获得蓝线所示的利率 1.47%。

- 如果对冲流动性挖矿:除现有的挖矿收益外,可以通过在 Strips 上做空和互换利率(IRS)来锁定未来的收益。总的来说,对冲流动性挖矿策略将在同一时期内将回报从 1.47% 提高到 2.5%。

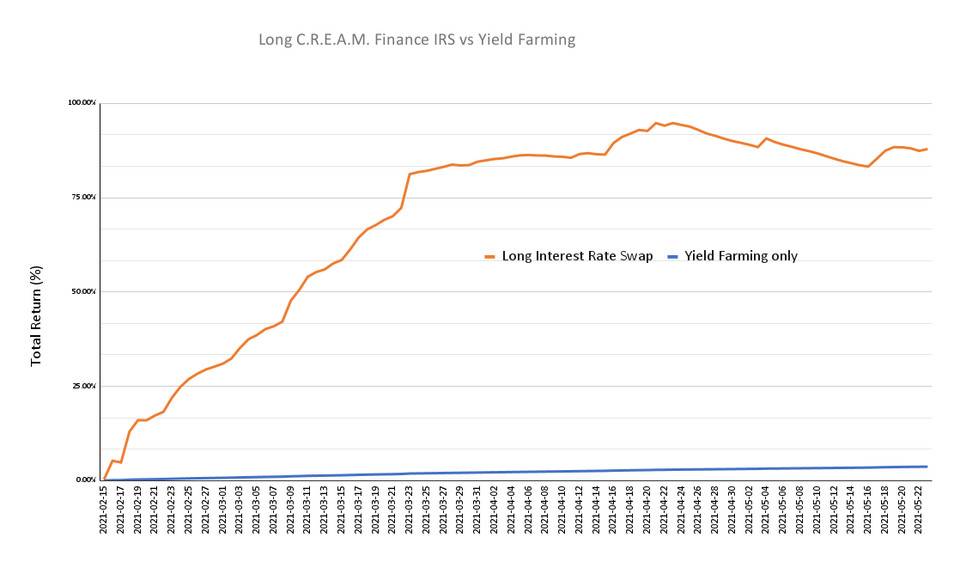

场景 3. 预测利率变化方向(或流动性挖矿利率 APY%)并下注套利。

可以通过在 Strips 交易,来对利率变动进行定向押注。以 cream.finance 为例:

- 仅流动性挖矿时:在 2 月 15 日至 5 月 23 日期间将 USDC 投入 cream.finance,能够获得 3.7% 的利息,如图中蓝色显示。

- 如果利用杠杆做多利率:做多 cream.finance 利率交易(付固定,收浮动);支付固定 APY% 并在同一时期接收浮动 APY% 将获得 88% 的净回报。

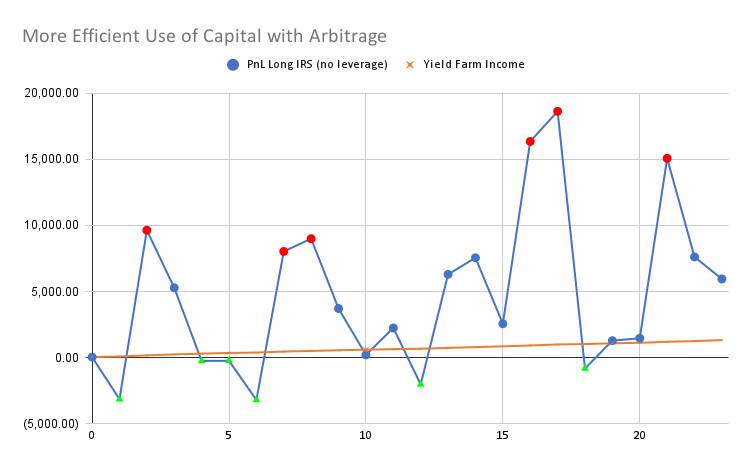

场景 4. 从流动性挖矿中释放「锁定」资本,并从套利中获得更高的回报率

现有的「流动性挖矿」协议要求质押标的资产以获取收益。使用 Strips,不需要持有标的资产,只需要将头寸的 10% 作为抵押品,即可实现利率交易套利,而且还实现在不同的 DeFi 协议间实现利率交易套利。

比如:

- AAVE 的 USDC 利率为 3.5%

- Compound 的 USDC 的利率为 6%

- 交易者可以:通过利率互换(interest rate swap)做多 AAVE USDC

- 交易者可以:通过利率互换(interest rate swap)做空 Compound USDC

场景 5. 套利「基差」交易

通过 Strips,可以以 10 倍杠杆交易永续合约的资金费率。对于基差交易者,这意味着可以通过在 Strips 上对冲头寸资金费来「锁定」利润。

比如:交易者目前持有空头基差头寸

- 交易者目前在币安上做空 BTC-0924 和做多 BTC-PERP 永续合约

- 交易者目前正在支付 BTC-PERP 永续合约的每 8 小时资金费率(一文读懂资金费率)

- 交易者可以在 Strips 通过 IRS 做多 BTC-PERP 资金费率并支付固定利率,同时获得 BTC-PERP 永续合约的每 8 小时资金利率(浮动利率),因此将浮动利率转换为固定利率。

还可以在衍生品交易所之间的套利资金费率

假如:

- Binance 上的 BTC-PERP 永续合约的资金费率目前为 12%

- FTX 上的 BTC-PERP 永续合约资金费率目前为 6%

- 交易者:可以通过利率互换做多 FTX BTC-PERP 资金费率

- 交易者:可以通过利率互换做空币安 BTC-PERP 资金费率

Strips 的自动做市商 AMM 及其回报率

Strips 的利率交易系统完全基于自动做市商 AMM,市场价格完全由供需决定,流动性提供者可以在 AMM 中提供流动性以获得市场 75% 的交易手续费和扮演做市商的角色。

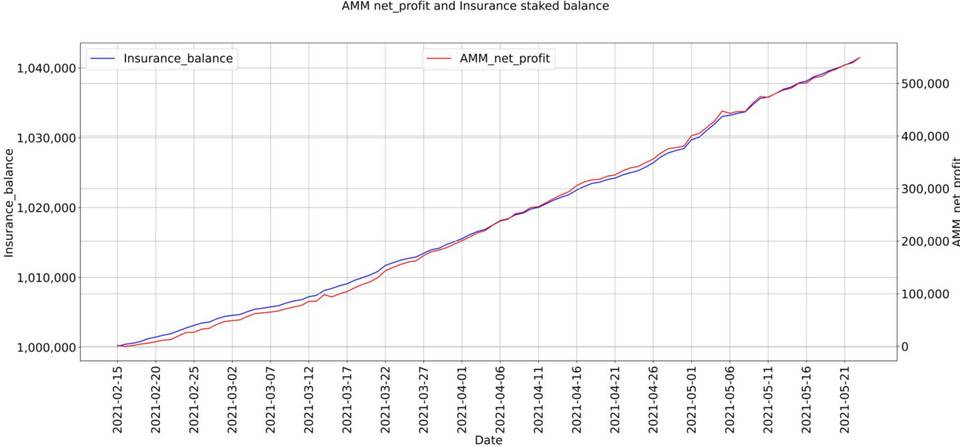

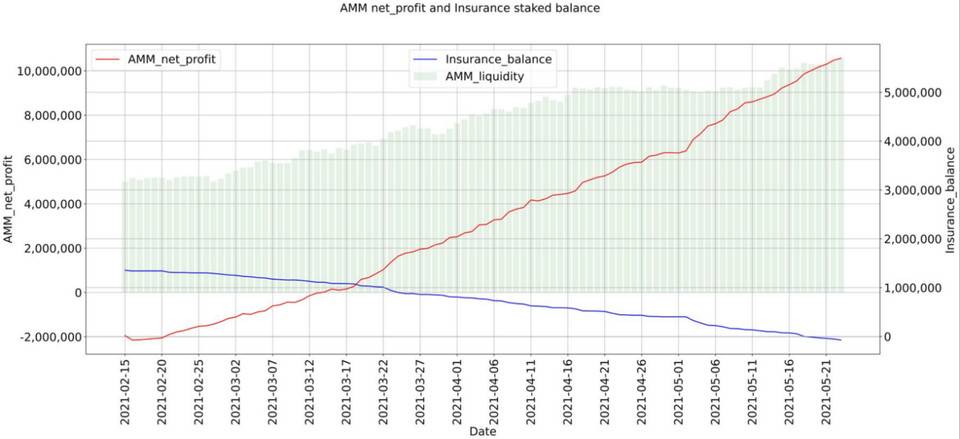

Strips 表示通过运行 800 多个历史市场波动和 10 倍市场波动的模拟市场,Strips 的 AMM 实现了:

- AMM 年化投资回报率达到 22%APY

- 5.64 的夏普比率 (一种评价投资收益和风险的绩效指标)

- 55 的 Sortino 比率(同上)

基于 2021 年 2 月 15 日至 2021 年 5 月 23 日的 Compound、AAVE 等公司的历史数据,共 5 个市场。

Strips 团队表示为了测试其 AMM 的稳健性而将 AMM 置于各种压力市场条件下。使用比历史高 6 倍的标准偏差,发现 AMM 可以在 100 天内达到+200% 的回报率。

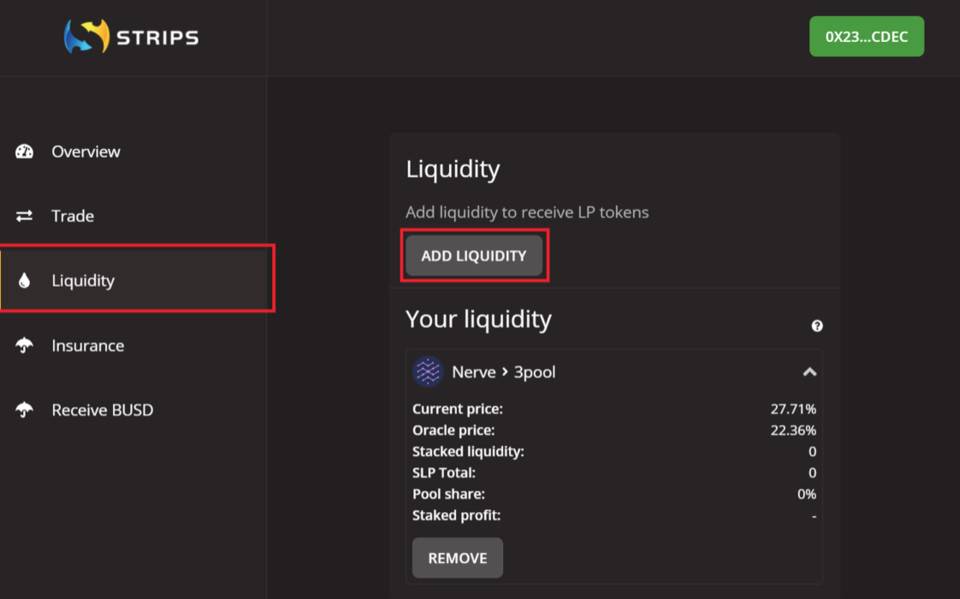

在 Strips AMM 中添加流动性

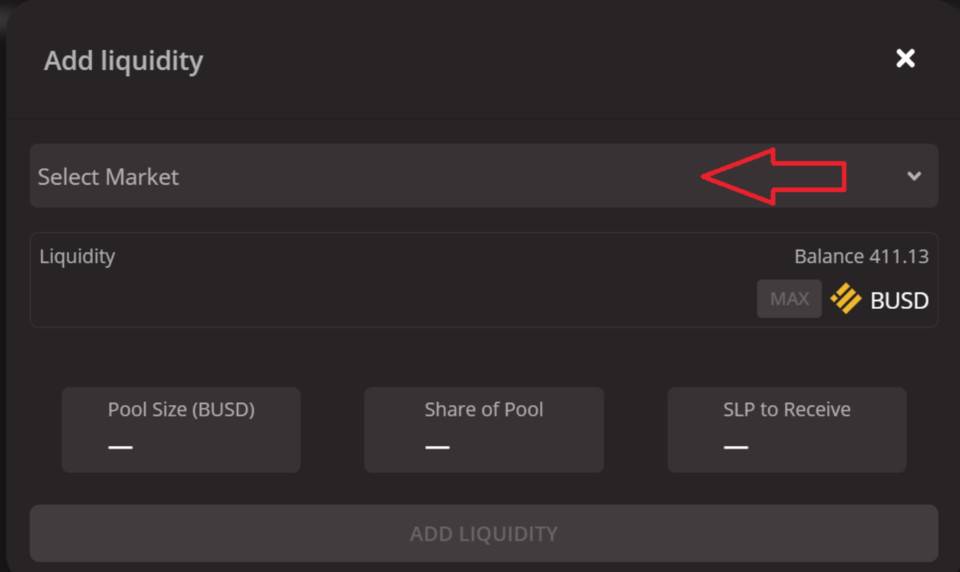

在左侧选择 Liquidity,再点击 ADD LIQUIDITY 以增加流动性

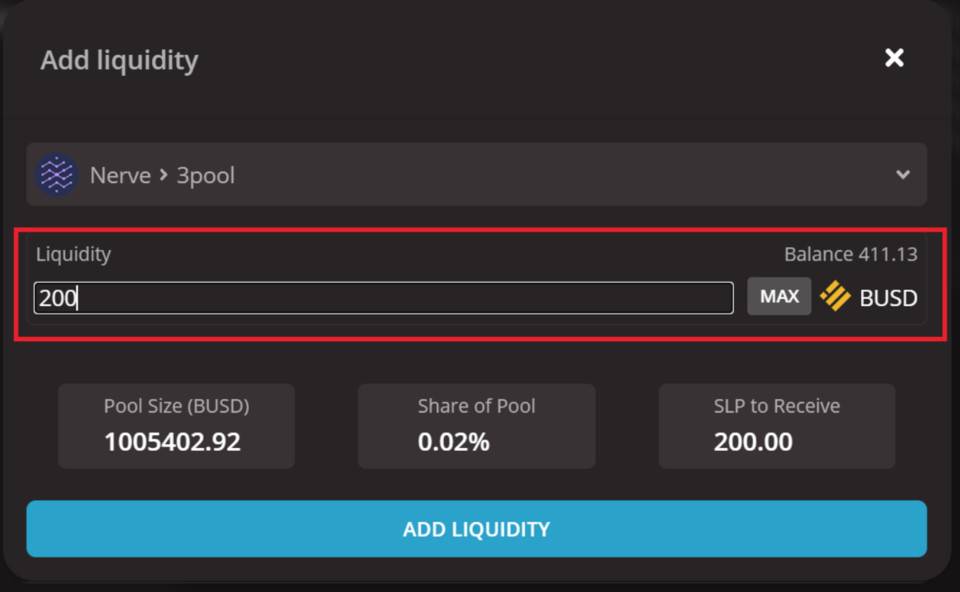

选择要添加流动性的市场

输入提供流动性的金额(目前仅支持 BUSD),并从 Metamask 钱包进行确认。

保险池

为了保证所有交易者得到全额偿付,Strips 设置了一个保险基金池来充当市场高度波动时的最后一道防线。这是最后的流动性,并让市场保持偿付能力。

如果交易者的保证金比率低于 3.5%,交易者的头寸将被清算,保险池将接管仓位并自动平仓。

当交易者头寸被自动清算时,需向保险支付一小笔手续费。同时市场 5% 的交易手续费和 AMM 收益也将划入保险池。

但是,并非所有市场都包含在保险池中。为了让市场得到保险的保障,社区治理必须获得 66% 的选票才能通过。

项目进展与发展方向

目前 Strips 已经完成利率互换交易、流动性添加、保险池等基本模块的开发,并已发布其 0.3 测试版本 ,用户可以在测试版上体验并反馈意见。

目前用户可以选择 1-10 倍杠杆进行交易,未来可能会通过社区治理投票增加杠杆倍数。

未来 Strips 计划引入其它利率衍生品交易,比如利率期权、波动率市场、永续债券和永续期货合约等。