八维视野:区块链上的现金流——可编程债券(三步曲)

区块链上的现金流-可编程债券(三步曲)

Cashflow on the Blockchain

作者:Jesus Rodriguez @ Invector labs

翻译:Apatheticco @ 巴比特专栏

编译&制图:魏然 & Kiki @ 八维资本

Part I: Tokenized Debt and Security Tokens(通证化债务和ST)

别人经常问我证券型通证的哪些方面最令人兴奋,而我总用一句话来回答:“我们现在还没有涉足的方面”。我倾向于把证券型通证视为创造新一代证券的推手,而这些证券在现实世界是不存在的。从这个角度来看,我对打造一种新形式的加密证券更感兴趣,而不是只是对传统证券做一个数字化的包装。作为一个实用主义者,我清楚的知道,要搭建一套完善的基础设施还需数年的时间,但是仍有一些实际的案例可以加速这方面的发展。在 这些案例中, 我 认为通证化的债务或现金流为释放证券型通证的潜力提供了多种可能性。

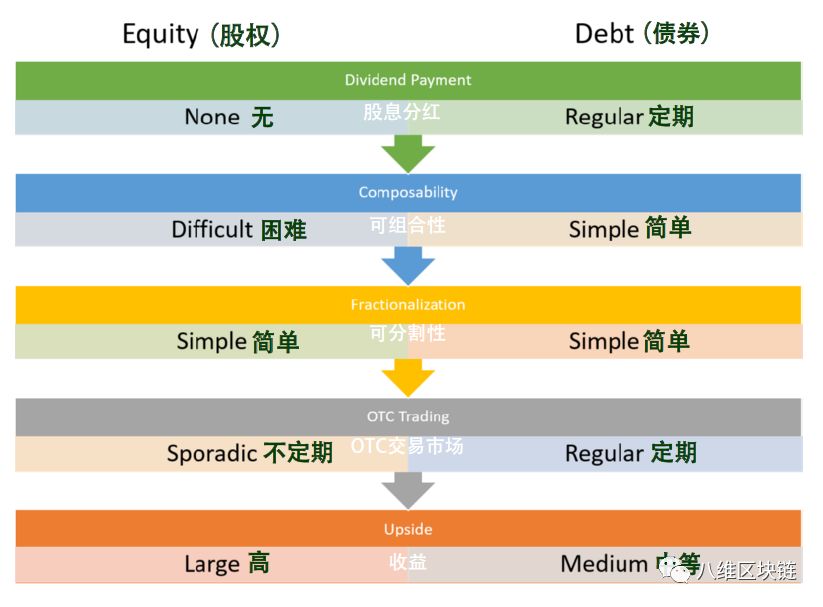

现存的这一代证券型通证集中于创建某种基础权益(股权)的载体。尽管在技术上很简单,通证化的股权仍然是一个非常局限的工具,我们缺乏给其他资产类别提供流动性和二级市场的基础设施。金融市场的历史告诉我们,流动性和落地应用是通过短期活动和交易建立的,并不是长期投资。在此种背景下,我们需要一种易于理解的,对于普通投资者来说用户友好的,还能提供明显的短期利益的证券型通证,才能为生态系统提供推动力。债券有潜力成为将证券型通证引入主流投资者视野的那把钥匙。

通证化债务的独特优势

绝大多数资产类别都有债务的部分。 房地产资产可以表示为债务和股权的组合,大多数公司的结构也是如此。从这个角度来看,将世界通证化的探索在很大程度上是对债务进行通证化的行为。通证化债务直接带来的优势如下:

1) 普世 性:债务是一种与贸易本身一样古老的普遍概念。大多数国家都采用类似的债务工具,这让通证化债务工具可以在全球流通。

2)市场规模:债务市场规模巨大。仅在公开市场,债券和固定收益类产品就占100万亿美元,每日交易额达1000亿美元。这很轻松得就能超过全球股票市场的估值,这还不包括私人债务工具,如汽车贷款、学生贷款、信用卡债务等等。

3)短期收益:通证化债务还会支付股息。投资者会更愿意投资证券型通证,因为他们知道即使他们进行任何交易,也会按季度获得收益。

4)可组合性:债务很容易组合。将一系列通证化的房地产租赁汇总成代表债务抵押债券(CDO)的加密证券较为简单。这种工具的链上表示也有助于为其底层结构、证券持有者、风险管理以及在这种衍生形式中混入的其他元素带来更多透明度。

5) 可分割性 :它们也可以分割成更简单的表示形式。可分性可以使新的投资者群体立即获得通证化债务工具。

6)场外交易:世界上大多数债务工具都是在场外交易的(OTC)。债券通证可以通过提供简化的交易数字印记(digital footprint)来补充此模型。

7)期货和衍生品:对于大多数加密资产而言,期货和衍生品仍然是一个难以实现的目标,但是通证化债务可能是它的完美载体。债务是一种相对简单的资产,可以作为期货工具进行建模,也相对较容易理解。

下面的图表在证券通证背景下比较了债务和股权工具:

通证化债务的构建模块

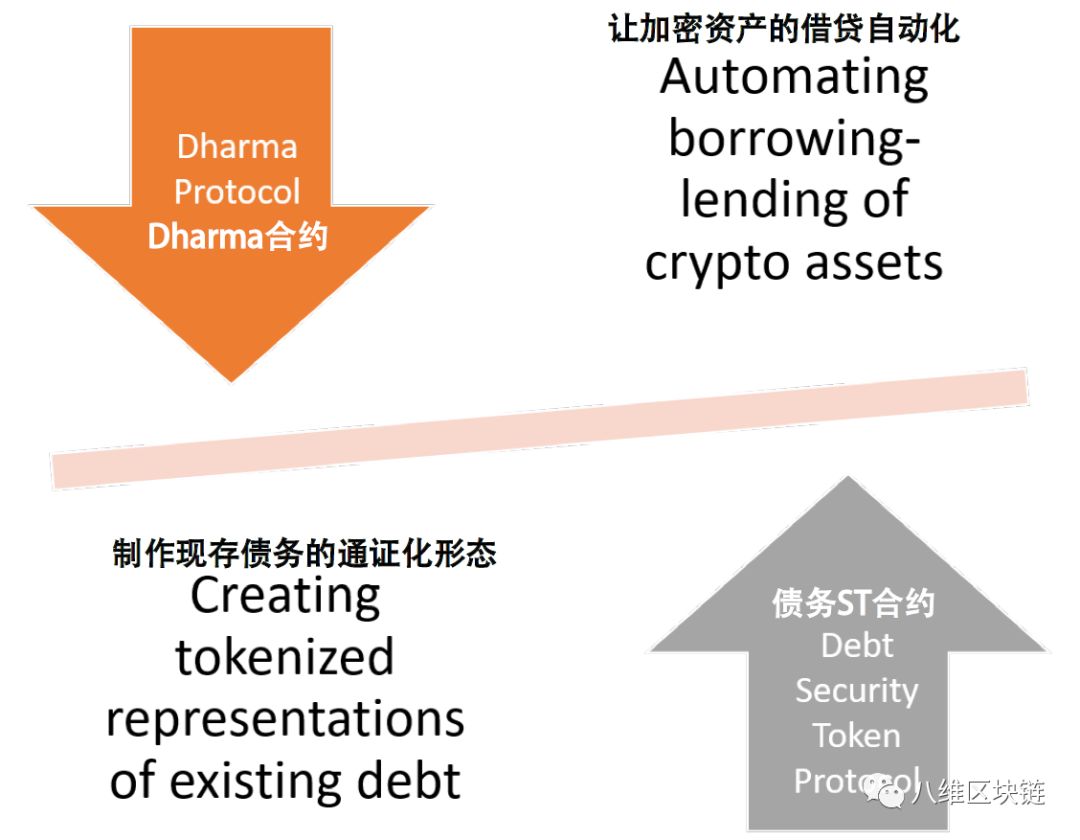

讲完了好处以后,我们可以开始思考如何落地实施这种新形式的加密证券了。不幸的是,这是整个事情变得复杂的地方,因为债务证券没有原生合约(protocol)。像Dharma这样的协议为基于债务的证券通证提供了灵感,但它们必须经过严格调整后才能适用于真实场景。Dharma和债务证券通证协议之间的区别在于前者专注于将加密资产的借贷自动化,而后者则专注于创建现有债务工具的通证化表示,并使现有债务合约中的条款自动化。

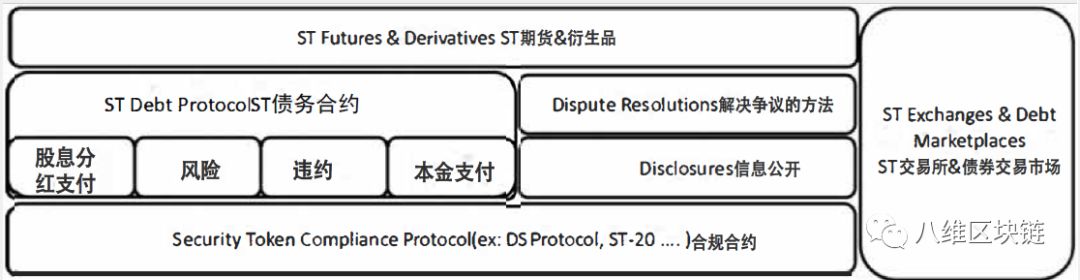

如果Dharma不是我们所需的解决方案,那么我们需要什么样的合约?债务证券通证合约(ST Debt Protocol)可能不仅仅是一种合约,而是几种合约的组合, 囊括了通证化债务的不同动态。 在较高的层级上,证券通证中的通证化债务的架构可以如下图所示:

Part II: A Protocol for Tokenized Debt(通证化债务合约)

基于债务的证券通证目前发展面临的一个主要障碍是: 缺乏一个可以将债务工具的生命周期抽象化表示的链上合约。 基于股权的证券通证类似于对于“股票”的半静态表示(semi-static),但 基于债务的加密证券在其生命周期中表现出更多动态行为 ,例如到期兑付股息或违约行为。

因此,基于债务的证券通证将需要一个新的合约,以通证的形式描绘出这些债务独具的特征。像Dharma这样的针对加密资产的债券合约对我们有所启示,但和将现实债务通证化所需的合约还是有所不同。

ST Debt Protocol的作用是用过智能合约的形式,实现债务工具中各参与主体间的可编程交互。要创建此类协议,我们需要首先了解不同类型的债务证券通证及其相应的参与者。

债务证券通证的形式

债务工具的生命周期可以通过三个主要角色之间的交互来概括:

债务工具可以以两种主要形式实现,具体取决于承销过程是在链上还是在链下发生:

·通证化的链下债务:发行代表链下债务(债券或房地产租赁)的链上通证;

·原生链上债务:债务通证,其从承销到到期的整个生命周期都是在链上进行的。

我们预计第一代债务证券通证将主要是前者—“链下债务产品”的通证化表示,但合约将逐步发展,以至可以支持创建100%的链上债务。

无论我们将链下的债务工具通证化还是创建链上基础设施,我们都需要一个包含债务交互主要组成部分的合约。

架构一个债务证券通证合约

债务证券通证合约(ST Debt Protocol) 需要将债务工具生命周期的各要素整合进来,主要元素包含:

·到期日:每个基于债务的证券通证都应具有到期日,在相关债务到期日,发行人将向通证持有人支付通证的票面价值;

·票面价 值 :票面价值是到期时相关债券的价值。

·利率:利率是发行人在通证生命周期内向通证持有人支付的名义金额。利率可以根据通胀水平进行调整;

· 成熟期 :需要根据特定成熟期定期支付利息;

·评级:债务通证评级是描述债务通证质量或风险的值。通常,评级越高,利率越低;

·收益率:这是债务通证持有人在到期日可以获得的总回报。

将上述的组件放在证券通证中,我们可以为基于债务的加密证券描绘出一个简单的结构。

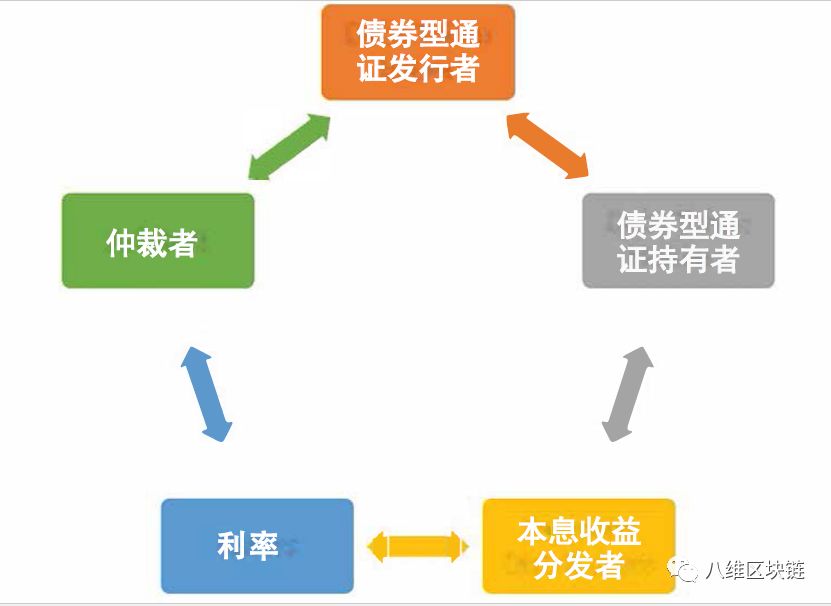

债务证券通证合约需要超越通证结构本身,并模拟债务工具中不同参与者之间的交互。在较高的层级上,该类型的协议应该存在以下角色:

·债务通证发行人(Issuers):创建通证化债务工具的实体

·债务通证持有人(Holders):拥有债务通证的实体

·本息、收益的分发者(Payment Distributors):为债务通证持有人分发利息和收益的实体

·评级者(Raters):发布与特定债务证券通证相关的质量或风险评级的实体

·仲裁者(Arbiters):在违约的情况下,负责解决债务通证发行人与持有人之间纠纷的实体

让我们通过一个案例看一下整个流程:

假设一家名为IssuerA的hard money loan(通过房产抵押而非依据借贷人信用获得贷款的借贷)公司将一笔贷款通证化,面值为1000美元,季度利息为10%,5年到期。代表信贷机构的Rater(评级者)对贷款进行评级,评级为AAA,表明相关资产具有很高质量。 IssuerA将分发10,000个通证。两个人HolderA和HolderB都购买了1000个通证。在第一季度末,该协议将通过Payment Distributors向HolderA和HolderB支付10美元。如果IssuerA没有支付后续款项,则债务合同将被锁定并发送给仲裁员来解决。

的确,这个例子过于简化了,但希望能够表达出证券通证债务协议背后的一些简单形态。

证券通证中第一代可能非常简单和局限。但随着行业的发展,我们会看到新形式的债务证券通证,它们将创造出现在还不存在的创新型债务工具。

Part III: Reimagining Debt with Security Tokens(重新想象基于ST的债务)

加密证券的神奇之处在于它不仅能让我们创建现有资产类别的链上数字形态,还允许我们 创建在现有财务流程限制范围内无法实现的新证券工具 。证券通证将解锁一个与其名称一样有趣的概念: 可编程债务。

可编程债务

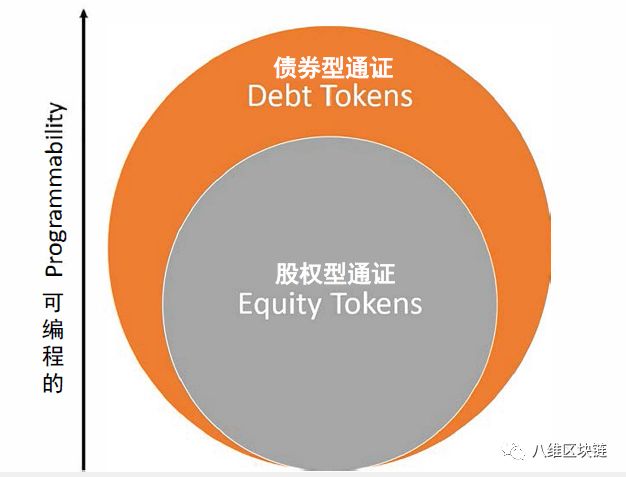

证券通证中可编程性的潜力似乎与基础资产的行为丰富度成比例增加。

股权资产的行为是基于一些非常有限的动态,如买入、卖出和持有,而债务工具还可以表现出诸如股息支付、违约、承销或收益再平衡等行为,为解锁证券通证的潜力提供了更广阔的视野。

下面,本文列举了一些新型的基于债务的证券通证,这些通证利用可编程性的好处来实现新功能,同时还为通证持有者提供直接的好处。

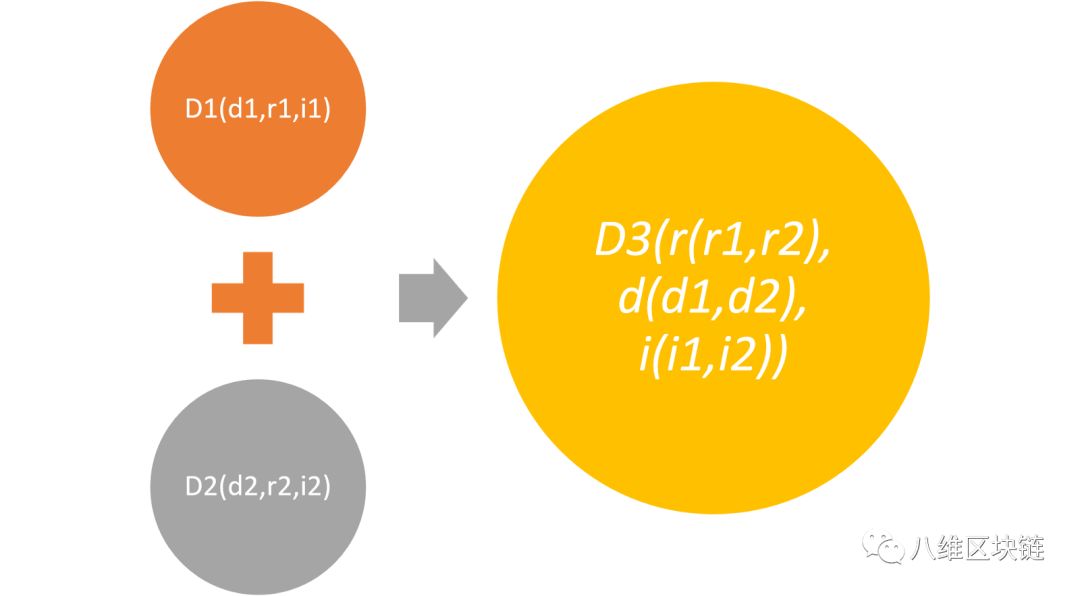

可组合的债务产品

债务工具本质上是可组合的。从数学上讲,如果D1(r1,d1,i1)和D2(r2,d2,i2)是两个具有不同风险水平、股息支付和利率的债务证券通证, 我们可以建立一个新的债务通证D3(r(r1,r2),d(d1,d2),i(i1,i2)),将基础证券通证组合成单个可交易单元。 组合的债务证券通证是加密衍生品的形式,可以产生令人难以置信的强大功能,以对冲不同的市场条件,平衡不同级别的风险和股息模型。创造债务抵押债券(CDO)等组合债务产品是一件工作量很大的事情,但是像Set这样的区块链协议已经提供了技术基础,让我们用几行代码就可以将债务通证组合成新形式的加密证券。

可分割和组合的债务产品

除了易于组合之外,基于债务的证券通证也需要是可分割的。通证持有者可以获得债务加密证券的一小部分,这将使他们获得与其特定持股相关的股息支付、利率和风险敞口。

债务-股票ETF通证

交易所交易基金(ETF)是可以将单一证券下的债券和股票结合起来的工具。 借鉴ETF世界的一些概念,我们可以设想将债券和股票通证的篮子组合成一个单独单位的证券通证,以平衡特定市场和投资者的风险和回报。

实时股息分配

债务产品的股息分配是在诸如季度或年度的长周期中完成的。以债务为基础的证券通证没有传统债务工具的限制,可以以更及时的方式向债权人分配股息。 想象一下,一个债务加密证券代表了一系列房地产租赁,这些租赁通过编程在每月租约到期时向证券持有人分配股息。 无论商业模式的可行性如何,这种债务工具在传统金融市场中是无法构想的。

通证化激励

债务证券通证另一个令人着迷的一个方面是使用加密经济学(Token Economy)来激励债务参与者之间进行良性互动。想象一下,每当债务发行人按时支付股息时,协议都会使用加密通证来奖励他们。类似的加密模型可用于激励承销商,评估通证化债务工具的审计师,或调节不同参与者之间纠纷的仲裁者。

基于债务的证券通证的路线图

在三篇文章中,我们讨论了基于债务的证券通证的许多不同方面。我们绘制出了在未来半年和一年内债券型通证发展的时间表,梳理了可能实现并且终将打开债务证券通证世界大门的各个标志性事件。以下是时间表:

基于债务的证券通证有可能成为解锁流动性和接入主流投资者的第一种加密证券形式。从债务证券通证协议的基础开始,债务工具提供了一个独特的画布,可以试验证券通证中最雄心勃勃的概念。让我们一同开启这个伟大的实验!