stETH出现脱锚迹象,机构卖出,投资者该如何抉择?

来源:深潮TechFlow(ID:Tech-Flow)

作者:coryklippsten

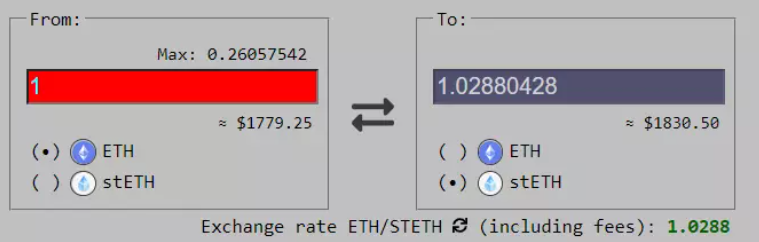

$stETH 正在逐渐脱锚,目前已经脱钩约 3%, Curve 的池子中已经变得非常不平衡,有 75% 都是 $stETH。昨天,Alameda Research 退出了他们的头寸,卖出了近 50,000 美元的 stETH,顶着巨大的滑点…… 究竟发生了什么?本文综合 Small Cap Scientist 和 Cory Klippsten 的研究分析。

$stETH/$ETH 挂钩的情况很糟糕,流动性迅速耗尽,这篇文章汇总了一些想法,希望能让更多的人关注这个问题。

$stETH 是将 ETH 质押在 LidoFinance 的质押版本,旨在保护 $ETH 合并后的安全。$stETH 得到 $ETH 1:1 的完全支持,在几个月后合并之前,它的流动性非常低,但这不是问题,因为有一个存在一个 Curve.Fi 流动性池。

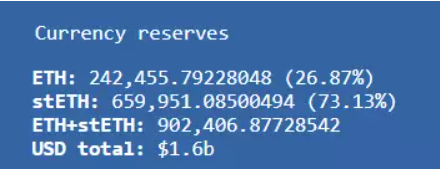

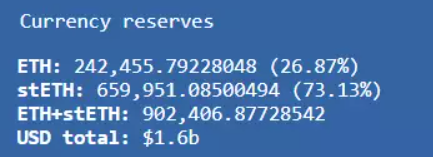

但是现在这个池子已经变得非常不平衡,有 75% 都是 $stETH,有史以来最高的比例。这导致 $stETH 已经脱钩约 3%,并且差距还在放大,其速度取决于 LP 和 A Factor 资产的失衡情况。

由于 $stETH 得到了 ETH 1:1 的支持,而且合并只有几个月的时间,买入套利并持有 $stETH 似乎是一个不费脑子的事情。

这与 $UST 有很大不同,那么为什么人们要退出呢?

我发现 AlamedaResearch 昨天退出了他们的头寸,他们在几个小时内卖出了近 50,000 美元的 stETH,并承担着巨大的滑点退出......Alameda 的行动总是来得很早。

Lido 的 7 位投资者创造了 stEth / Eth ,有点类似于 Luna / UST 的机制,这 7 位投资机构分别是:A16z、Alameda (FTX / Sam Bankman-Fried)、Coinbase、Paradigm(Coinbase 联合创始人)、DCG(GBTC 的所有者)、Jump 和 Three Arrows(拉升 Luna/UST 的同一批人。)

他们是 Lido (stETH) 的七大投资机构,持有大量的仓位,贸然退出可能会导致大规模的挤兑。

当查看其他一些大量 $stETH 持有者时,就能发现不少蛛丝马迹,从 CelsiusNetwork 开始...

$stETH 作为 Celsius 主要的一部分收益来源,就像为 BlockFi 提供收益率的 GBTC 套利交易一样,但当溢价变成折价时,它就消失了,这种质押 Eth(stEth)游戏是 Celsius 和其他散户的主要「收益」来源。

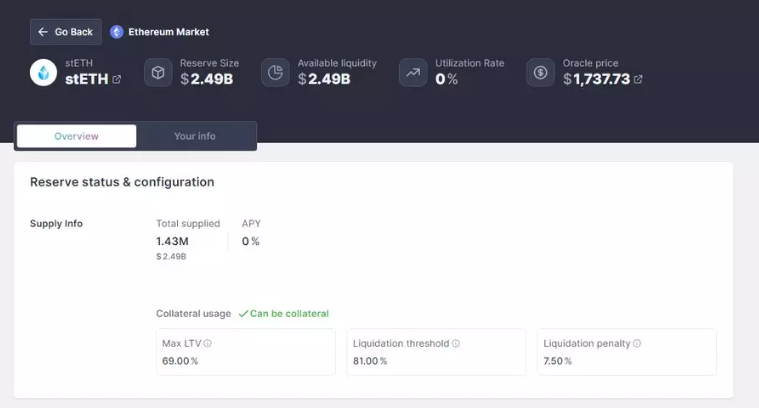

Celsius 拥有庞大的头寸,包括拥有近 45 万个 stETH,价值 15 亿美元,他们使用 Aave 存入了 $stETH 作为抵押品,并积累了大约 12 亿美元的债务。

这不算什么问题...... 但是。

CelsiusNetwork 正在迅速耗尽流动资金来偿还正在赎回头寸的投资者。数十亿的资金处于非流动性头寸中,他们通过巨额贷款来支付客户的赎回。

一个数十亿美元的基金为什么在流动性方面苦苦挣扎?因为 CelsiusNetwork 在过去一年中遭受黑客攻击,损失了大量资金,这使得事情变得更糟......

最初是在 StakeHound Exploit 中损失了 7000 万美元,又在 BadgerDAO 的前端漏洞中损失了 5000 万美元。

除此之外,还有 5 亿美元的客户存款存在最近倒闭的 LUNA /UST 庞氏骗局中。他们对客户的资金如此鲁莽,这让我大吃一惊,而这些仅仅只是被公开的。

投资者试图以每周约 5 万枚 ETH 的速度赎回他们的头寸,这意味着 CelsiusNetwork 有两个选择:

-

将他们的 $stETH 出售为 $ETH,然后兑换成稳定币以提高流动性。

-

以 $stETH 作为抵押品,贷款偿还客户。

让我们来看看第一个选择。他们的头寸约为 450,000 美元,但从 Curve steth/eth LP 来看,仅剩下约 242,000 美元的流动性。 每卖出一次,池子就会远离 1:1 的锚定,他们会遭受一定的滑点损失。

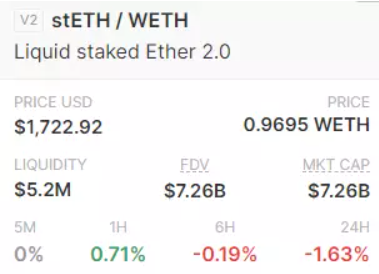

Uniswap 上还有大约 500 万美元的 stETH 流动性,我无法追踪 CEX 流动性的规模。 CEX 流动性、UniSwap、Curve 和其他都无法完全处理掉他们的头寸。

$stETH 仅与 $ETH 配对,在 FTX 上与 $USDC 配对的一小部分除外。这意味着 $stETH 只能兑换为 $ETH,然后再换成稳定币。不仅如此,他们还有大量的 $stETH 抵押贷款,而这些数十亿的抛售压力正在使抵押率变得不那么健康。

再让我们看看选择 2,针对他们的 $stETH 头寸贷款并借入稳定币。CelsiusNetwork 已经有超过 10 亿美元的债务,AaveAave 有近 25 亿美元的 $stETH 被用作抵押品,情况也不妙。

假设 $stETH 严重脱钩或市场状况变得更糟。Celsius 被清算,借贷变得越来越昂贵,他们的抵押品由于市场状况而失去价值,脱钩使得价格更遭受打击,流动性也会枯竭,负反馈循环......

需要考虑的一件事是,我不确定 Aave 的清算在 stETH 成为非流动性资产的情况下会如何进行。

他们是为这些资产负责,还是被迫在几个月内不流动,同时处于 $ETH 价格下跌的情况下?他们该怎么做?

在他们被清算之前,CelsiusNetwork 很可能会冻结赎回。他们只剩下几周的资金,由于挂钩、借 / 贷费用,他们损失惨重,而且还有合并被推迟的风险。他们什么时候冻结赎回?

我们不要忘记,在这种情况下,它们并不是唯一的其他鲸鱼。 当其他鲸鱼闻到血腥味时,他们可以逼迫 Celsius ,使他们在做空期货市场的同时清空其他头寸。所以 Alameda 抛出 5 万个 stETH 并大量换成稳定币……

还有其他鲸鱼,例如 Swissborg,他们的资产管理平台拥有大约 8 万个 stETH(1.45 亿美元)。

看看 Swissborg 钱包,他们在 $stETH Curve LP 中有 2700 万美元,还有 5 万 2 的 stETH 可用(9100 万美元)。 如果他们卖出 Curve 中的头寸,Celsius 几乎跑不掉。鲸鱼正在离开…… 谁会先出来?

看看今天的交易,已经有一些大规模的出售,包括这个 24000 个的 stETH(420 万美元)的 TX。

通过 Zapper 查看,然后在推特上快速搜索,你会发现,这正是 FTX 上 Celsius 的取款 / 存款量,仅今天他们就抛出了超过 5 千个 stETH。

看了看之前的 Celsius 钱包,我会开始关注 Celsius 的其他头寸,随着 stETH 的流动性越来越低,他们将需要进行清算。

大量散户正在利用杠杆在 Aave 上进行套利交易,如果 ETH 价格崩盘,这可能会变得非常糟糕。每个人都需要用抵押品来弥补他们的杠杆,并卖出他们的其他头寸。

如果我是 VC 或做市商,我会因为 Celsius 而设立一个目标

-

清算它们并做空

-

打破 $stETH 挂钩,银行挤兑开始,$ETH 价格暴跌,然后在合并前低价买入 $stETH。

==

欢迎加入鸵鸟区块链Telegram社群