USDT 会暴雷吗?

自5月以来,作为吃到美元“放水”红利的加密市场就没消停过:先是Luna的400亿美元金融帝国崩塌;然后ETH2.0全球最大去中心化节点 Lido 衍生品脱锚;美国最大加密银行 Celsius陷入流动性危机;再到最近掌握百亿美元加密资产的三箭资本被大规模清算,流动性危机引发多米诺骨牌效应。

而就在昨晚,传统金融对冲基金正在做空稳定币USDT,昨晚行情的下跌一部分是因为美股的带动,更多是市场上的恐慌

要了解USDT是不是会暴雷,要先回答两个问题:

1.USDT资产储备质量的流动性如何?

2.USDT有没有可能像 2008 年的货币市场基金一样,出现超大量赎回潮?

我们知道 USDT 资产储备一直有在改善,T-Bill 的占比是最高的(到了 2022Q2 大概率已超过 60%),而过去一个多月 USDT 也已经证明了短期间大量赎回的能力。

单就 5/12-5/15 赎回潮的表现,可以说 USDT 的流动性甚至比一些类银行单位还要好。

那么来到第二个问题,假设市场超级恐慌,出现超大量的赎回潮(譬如一周内赎回超过 80% 的发行量),USDT 会不会脱钩?

答案是大概率会,快速赎回意味着需要短期大量卖出资产,稍有滑价都会产生脱钩的问题。

事实上所有 Stablecoin 都过不了这关,要是真的发生这种超级黑天鹅,你换到 USDC 也没用。

但 USDT 不一样,USDT 作为老牌 Stablecoin,其作用早已远远超过了 Stablecoin 本身,所有 USDT 交易对造市商都必须持有 USDT 才能运作(无论合约、现货都是,这个量体起码是 100 亿美的规模)。

很多 OTC 出金管道、甚至黑市的交易都必须仰赖 USDT。

简单来说,比起可能会因为信心崩溃而树倒猢狲散的货币市场基金,USDT 有很大一部分的人根本不会逃(或是说逃不了),这样的比例我粗略估计至少占 USDT 发行量的 20% 左右。

此外,USDT 的赎回也不是任何人都可以申请,只有经过白名单验证的机构才可以直接跟 Tether 交易,把 USDT 换成美金。

这也导致当极端行情出现,USDT 也不太可能短期就被掏光家底,砸锅卖铁滑价滑到天边去。

USDT 的储备中有 85% 是 cash &cash equivalent,这部分可以视为「能在短期内迅速卖掉换成现金」的部分,而 85% 当中有一半以上是流动性很高的 T-Bill。

现在,USDT 不是 100% 美金存储的事情已经是公认的事实,不仅不是全部美金,官网上也清清楚楚地写着 Tether 接受欧元、人民币等法币,大家根本不计较。

甚至还有一个现象大家可能没有注意到,glassnode 数据统计显示,在 312 大跌的那天,BitFinex、Huobi 这些主流交易平台的比特币开始加速流出,BitFinex 流出了 66%,Huobi 流出了 24%。表面上看,可以理解为投资者离场了,或者提到钱包了。那有没有一种可能,是交易平台超额抵押了比特币给 Tether,换出了增发的 USDT,而大跌以后交易平台需要给 Tether 补仓,以保证 Tether 不会把抵押物清算,所以才有大规模的比特币流出。这完全是有可能的,但对于 USDT 有影响吗?没有影响,就好像 MakerDAO 与 DAI,大家知道 USDT 依然是 1 美金就够了。

监管问题也难以动摇大家对 USDT 的认可,频繁出现的监管消息也只让 USDT 在小范围内波动。

这中间不是只有能直接跟 Tether 交易的套利机构会买,市场其他不怕死的投机性买盘也会介入,就像 UST 有一大堆根本不会套利的人只是想赌他会回 1 美元,这些买盘让 UST 硬是拖了一周才真的爆掉跌到 0.5 以下。

这种投机性买盘的介入在 USDT 只会更强,从 2017 以来行业已经经历过太多次 USDT Fud。

综上所述,USDT 会暴雷吗?

我觉得机率很低,那些避险基金大概率要赔掉做空的利息,但如果被他们乱 fud 出一个小坑(let's say ~0.95)他们及时平仓还是会赚钱的。

所以他们拼命在 Fud,懂了吗?

如果有不同见解,所有平台均为六六财说,欢迎留言讨论。

下周必关注|美国副总统万斯将出席Bitcoin 2025大会;FTX开始赔付超50亿美元资金(5.26-6.1)

Huma Finance、Sophon等多个项目迎来TGE。

WSJ 特稿: 起底 Witkoff 父子,如何为特朗普打造加密帝国?

Steve Witkoff 是特朗普的多年好友,自担任特使以来,他环球奔波处理外交事务。与此同时,32 岁的儿子 Zach Witkoff 及其顾问团队至少前往四个国家,推进旨在让 World Liberty Financial 成为行业领袖的加密交易。 这对父子在阿联酋的平行交易,鲜明体现了 World Liberty Financial 的商业努力如何与政府公务相交织。

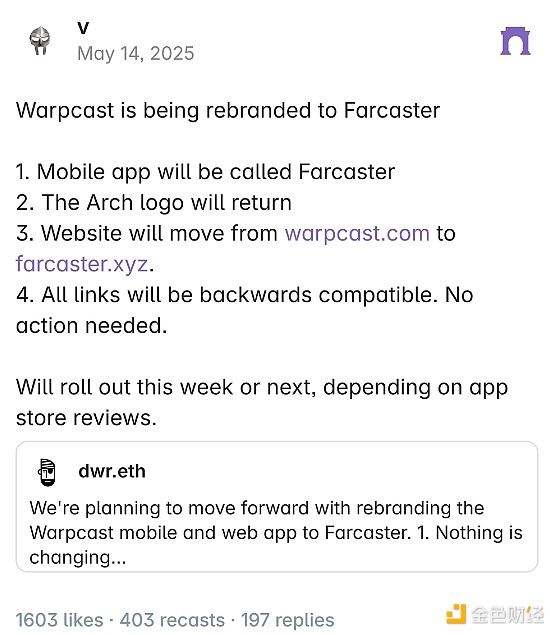

Farcaster近期有哪些新动态?

来源:Bankless编译:邓通,金色财经Farcaster 生态系统发展迅速,最近推出了新的空投、新的区块链和新功能。让我们快速回顾一下其中的一些重大亮点。Warpcast 品牌重塑:Farc...