作者 | Terry

作者 | Terry6 月 29 日, 美国证券交易委员会(SEC)拒绝灰度将其 GBTC 转换为现货比特币 ETF 申请后,灰度宣布已对美国证券交易委员会提起诉讼。

作为 20221 年之前一举一动都备受行业瞩目的老牌机构,能够加入灰度信托列表一度就被视为是巨大利好,但去年以来的灰度却声量渐小,包括 Tether、 Microstrategy 等老面孔,在如今的大环境之下似乎都接连碰壁,这批曾经的机构都怎么了?

01

「明牌巨鲸」的负溢价 GBTC

作为数字货币集团 DCG(Digital Currency Group)于 2013 年专门设立的子公司 ,灰度从诞生之日起便是加密世界举足轻重的机构代表,也是最大的加密「明牌巨鲸」之一,多年来一直以信托基金的方式为投资者提供合规的加密货币投资渠道。

截至目前灰度仅比特币信托的管理规模(AUM)就超过 129 亿美元, 仍是最大的加密货币托管机构之一,且除比特币外,目前的单一信托基金还包含 ETH、BCH、LTC、XLM、ETC、ZEC、ZEN、SOL、BAT 等。

其实早在今年 3 月份的时候,灰度(Grayscale)母公司 Digital Currency Group(DCG)宣布董事会已授权 DCG 实施一项股份回购计划,涵盖 GBTC、ETHE 等加密货币信托。

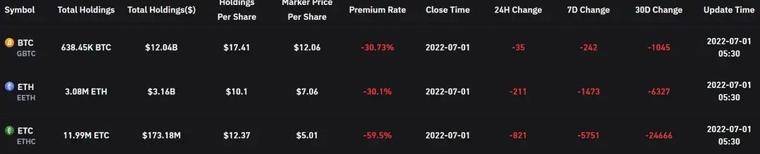

但如今过了三个多月,截至 7 月 1 日的 Coinglass 最新数据, 灰度比特币、以太坊等信托产品负溢价几乎处于历史新低 ,其中,灰度比特币信托负溢价达 30.73%,以太坊信托为 30.1%,ETC 信托的负溢价更是达到了离谱的 59.5%。

从负溢价的角度看,这对曾经在一级市场以现金或是 BTC、ETH 的方式参与 GBTC、ETHE 信托私募的投资者伤害很大, 因为目前的灰度加密货币信托并不能直接赎回其标的资产——尚没有明确的退出机制,暂时不存在「赎回」或「减持」。

那等这些投资者过 6 或 12 个月后(GBTC、ETHE 的解锁期),手中解锁的 BTCG、ETHE 份额在美股二级市场出售,按目前的负溢价只能是亏损。

不过有人也因为负溢价而在二级市场大量买入 GBTC。 BlockFi 曾向 Three Arrows Capital 提供了约 10 亿美元的贷款,抵押品就是三分之二的比特币和三分之一的 GBTC (目前 BlockFi 已进行了清算)。

而 Three Arrows Capital 作为 GBTC 的大买家, 很大概率上就是赌将来 GBTC 变为 ETF 或是开通兑换后,负溢价扳平,自己好获得期间的收益差。

因此灰度才在明面上积极推动 GBTC、ETHE 等信托产品变为 ETF,以此打通资金和兑换的渠道,将负溢价扳平,以此对投资者交代, 可惜 Three Arrows Capital 没有等到这一天。

不过其实负溢价对灰度而言,仍算是稳赚不赔的买卖,因为灰度的收入只来自于托管费用:其中 BTC 信托的费率最低,为每年 2%,其他单币种加密货币信托产品的管理费为每年 2.5%。

按照此比例,在如今上百亿美元的资产规模下,单管理费这一项的收入都数亿美元。

02

「稳定币巨头」Tether 的焦虑

6 月 22 日,稳定币发行商 Tether 发文,称将于 7 月初推出与英镑 1:1 挂钩的代币 GBPT,最初将基于以太坊网络发行。

此前 Tether 已分别推出与美元挂钩的 USDT、与欧元挂钩的 EURT、与墨西哥比索挂钩的 MXNT,甚至还有法币之外的黄金稳定币 XAUT, 但至今仍没有一款产品可以复刻 USDT 的辉煌 ,甚至连基本盘 USDT 都开始面临被超越的焦虑:

6 月 17 日至 24 日期间,其竞争对手 Circle 发行 31 亿 USDC,赎回 25 亿 USDC,一周净增 6 亿枚 USDC 的新流通。

而 CoinGecko 数据也显示, 当前 USDC 总市值约为 556 亿美元,过去 30 天内上涨 3.2%,USDT 总市值约为 661 亿美元,过去 30 天下降 8.5%。

其实作为「加密世界最大的灰犀牛之一」,早在 2017 年 Tether 就收到了美国商品期货交易委员会(CFTC)的传票,但即便遭遇了 2018 年 10 月 15 日那次「空仓也被割」的信任危机,USDT 也依然凭借「大而不能倒」的姿态活了下来。

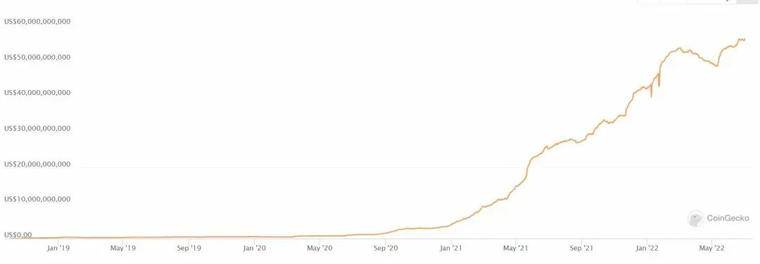

甚至 USDT 敏锐抓住 2020 年下半年开始的「DeFi Summer」的机会,通过激增的 DeFi 原生场景大幅增发,进一步与市场深度绑定。 正因如此,曾经最被寄予厚望的「挑战者」USDC,其实在 2021 年之前市场的信心也是寥寥。

直到 2021年,一切开始变得不同,USDT 之外,USDC 的增长几乎远超 DAI、BUSD、TUSD、PAX 等所有其它稳定币,甚至有直逼 USDT 的势头。

截至目前,USDC 的流通量已从一年前的 250 亿美元增长到 550 亿美元以上,流通量增长近 2 倍,USDT 占比更是以历史性地首次降至 50% 以下——而 USDC 已经开始逼近 USDT 的总市值(达到USDT总市值的80%以上)。

这在稳定币的发展历史上可谓是从未有过的事,如果不出意外,按目前的增长趋势此消彼长,USDC 可能在 2022 年就可完成对 USDT 的逆袭。

包括 5 月份 UST 崩盘以来 USDT 所面临的信任危机,都让 Tether 的风险在未来几个月急剧增加——尽管目前储备的 47% 以上是美国国债,商业票据投资组合已锐减到 110 亿美元,但只要商业票据占比还没有降至 0,对空头而言都是随时可伺机分食的猎物。

03

买买买的 Microstrategy

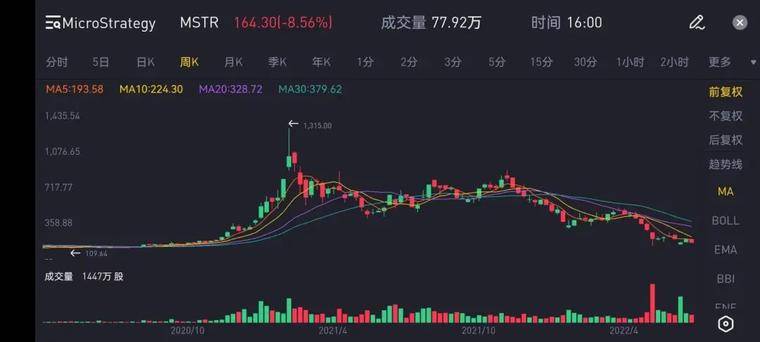

此外, 近日除了面临清算或陷入流动性危机的 Three Arrows Capita、BlockFi,比特币的老屯家 MicroStrategy 也因其高额浮亏而备受瞩目。

就在 6 月 29 日,MicroStrategy 再次以约 1000 万美元购买了 480 枚比特币,平均价格为每枚比特币 20817 美元。

截止发文 MicroStrategy 共拥有 129699 枚比特币,总花费约 39.8 亿美元,持仓均价为 30664 美元,也即目前的市场价格,MicroStrategy 总浮亏已逾 13 亿美元。

不过虽然目前的二级市场价格远远跌破了它的成本价, 但据披露,MicroStrategy 有 2.05 亿美元的定期贷款,需要维持 4.1 亿美元作为抵押品,而它有 115109 枚 BTC 可以质押,所以只有当比特币的价格低于 3562 美元,MicroStrategy 的比特币才可能面临清算。

与此同时,豪赌比特币的背后,其老板 Michael Saylor 的身价也大幅缩水,2022 年 4 月,福布斯估计 Michael Saylor 的净资产为 16 亿美元,如今已跌至 5 亿美元, 而 MicroStrategy 的股价也几乎跌回了两年前的起点。

如今回头看,灰度买入、Tether 增发、Microstrategy 买买买,这些曾经在 2020 年曾被当作拉动场外增量资金的「牛市发动机」, 在如今的大环境之下,不仅不再奏效,甚至成了一颗颗随时可能引发行业海啸的潜在风险点。

顺风时的积极因素会被放大,只有退潮时的坚持才更难能可贵。 对于仍处于高速发展的行业而言,破除对巨鲸布局的执念,祛魅机构,或许会是这个特别的周期中,我们所能收获的最大经验之一。