纵观市场局势:以太坊、NFT和DeFi的千丝万缕

作者:陈一晚风

出品:鸵鸟区块链

从去年5月份起,游戏、NFT和DeFi就成为了一个强大的组合,玩家可以任意在在游戏中兑换BTC或ETH等加密货币或其他山寨币。例如,当Axie Infinity在新冠疫情期间成为主流时,拉丁美洲的大多数玩家将他们的SLP代币转换为稳定币,然后通过交易所转换为法定货币。

GameFi 是一个包含去中心化金融或DeFi元素的游戏市场,它正在以真正革命性的方式颠覆游戏行业。与此同时,它还吸引了全球VC和投资者的目光。而Staking是DeFi的核心吸引力,允许玩家锁定他们的代币,从而建立对该特定代币的兴趣。当然,同时希望代币价值会随着时间的推移而增加。

这些游戏代币和资产向其他生态系统的可转移性不仅增加了DeFi的流动性,还让玩家坐在驾驶座前,带来传统游戏无法提供的许多好处。

NFT——现实世界的DeFi

在经历了像BAYC和Doodles等流行NFT系列的价格飙升后,以太坊的创造者Vitalik Buterin却表示,这些应该具备其他更有意义的赋能。除了排他性和数字所有权之外,很难发现这些看起来像jpeg的资产的真正用途。然而,将NFT引入DeFi对于加密社区和整个主流来说是开创性的,因为这可能最终成为大规模采用的关键。

NFT服务于艺术以外的许多目的。将金融效用添加到不可替代代币作为可交易资产将多样化和扩大用户可以使用它们做的事情。它还将为包括现实世界DeFi在内的大量新资产铺平道路,使其更加有形和相关。

近日,Uniswap宣布收购NFT 市场聚合器Genie,实现了在Uniswap上买卖NFT。不需要再去转到其他网络,省时间的同时也节省了成本。此次收购由Uniswap Labs进行,对Uniswap协议、Uniswap治理或UNI代币没有影响。在新的Uniswap NFT体验可用之期,Genie 用户还可以继续使用Genie网站的服务。

Uniswap是DeFi领域最大的巨头,TVL 超过 47.7 亿美元,是加密领域最可靠和最值得信赖的品牌之一。以太链在Uniswap中锁定的金额最高(45.8 亿美元),其次是Polygon、Arbitrum和Optimism。NFT与DeFi的结合正式开始于Uniswap收购Genie——第一个NFT市场聚合器。

随着Uniswap开始入局NFT交易,Opensea的垄断也迎来了全新的挑战。首先Uniswap进军NFT可能会带来一种新的NFT,它不仅依赖于稀有性因素和排他性,而且还依赖于实际的金融效用以及我们已经对这些NFT所做的一切。

游戏是将NFT、加密货币和DeFi联系在一起的粘合剂。借助NFT,玩家可以在区块链上真正拥有自己的游戏内资产,进行交易并通过在二级市场上将其作为收藏品出售来赚钱。同时,游戏需要DeFi来实现这些游戏代币/资产的可转移性。Uniswap成为NFT市场是一项重大发展,尤其是OpenSea等业内其他参与者已经采取类似举措将NFT和DeFi结合起来的情况下。

信贷危机接踵而来,DeFi暴雷

随着宏观环境继续恶化,全面降低风险偏好,熊市开始瓦解。然而,加密货币的内生因素加剧了崩盘,经历了第一次大规模的信贷危机。虽然这场危机背后的大量债务是通过不透明的中心化贷方解决的,但整个加密空间都在链上感受到了影响。

随着价格开始暴跌,不可持续的做法变得越来越明显。这始于Terra的UST及其20%APY。

一年多以来,Terra的团队通过其Luna Foundation Guard(LFG)提供的“收益储备”向Anchor产品的储户提供了非常高的利率补贴。机构和零售参与者都向Anchor存入了资金,该公司一度积累了超过200亿美元的锁定总价值(TVL)。

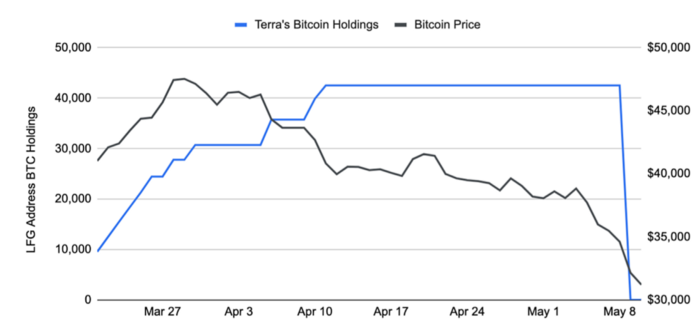

许多中心化贷方(例如Celsius)向存款人提供8-12%范围内的稳定币高收益,利用这些存款的一部分在DeFi中产生收益,为他们追逐更高的回报以从价差中获利。虽然在2021年的牛市期间,高于此范围的收益率广泛可用,但在2022年变得稀缺,导致贷方寻求风险更高的选择,以与仍在为客户提供高利率的其他人竞争,这推动了Terra和UST,领先的贷方和基金,如三箭资本 (3AC),在倒闭后实现了巨额亏损。UST对超过10亿美元比特币的支持导致了进一步的压力,因为他们成为了被迫卖家。

强制去杠杆化

随着股票继续崩盘,加密货币紧随其后, DeFi 的强制去杠杆化开启,但由于系统中的高杠杆率受到了更大的打击。在一条现已删除的推文中,3AC的首席信息官Su Zhu建议Michael Saylor通过借入稳定币并将其换成UST以获得20%的APY来获得他的比特币收益。

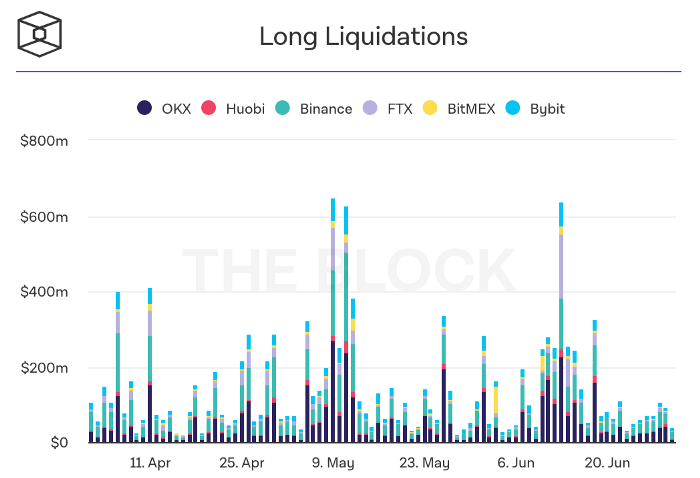

随着UST内爆,3AC过度杠杆暴露,因为他们无法在接下来的几周内偿还给BlockFi、Genesis、Voyager和可能其他人的贷款。根据多个消息来源,Celsius和3AC等机构的破产管理都超过了100亿美元,导致其最大资产比特币和以太坊被迫抛售和大规模清算。

stETH崩盘

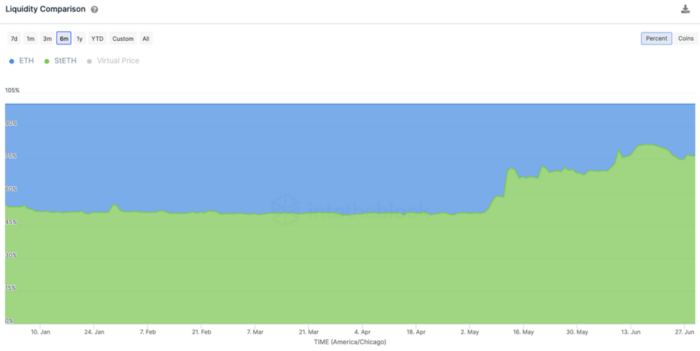

除了UST,另一家最拥挤的交易机构在杠杆的推动下进行的交易涉及Lido的质押以太币(stETH)。价值数十亿的ETH以1比1的价格换取stETH,获得4%-5%的被动收益率。这很奏效,直到市场对流动性的需求随着去杠杆化而急剧增长。然后由于机构被迫出售以弥补其他头寸,stETH的价格跌至0.93 ETH。

负反馈循环

去杠杆导致流动性失衡并进一步去杠杆,以stETH抵押品借入数百万ETH以获得接近10%的杠杆质押收益率。随着stETH的价格下跌,借款人被迫将其出售以换取ETH以支付抵押品,这进一步降低了价格并导致Curve池中的流动性提供者撤回他们的ETH以避免过多暴露于stETH。

stETH的流动性下降,最终池中只有20%的ETH(与预期的50/5p拆分不同),使得销售滑点更加严重。stETH交易变得拥挤,加上背后的杠杆作用,情况很快变得更糟。然而,随着合并的临近和stETH价格的回升,我们可能会开始看到隧道尽头的曙光。

Terra、Celsius或3AC等机构则不能这样说,它们的生存机会都很低。这些以冒险行为为首的机构在牛市期间蓬勃发展,但随着价格暴跌并与他们一起摧毁了其余的加密货币空间,这些机构暴露无遗。最终,作为一个行业,加密货币最终从第一次债务危机中从传统金融中吸取了同样的教训。

以太坊合并的潜在“威胁”

以太坊节点运行在客户端之上,更容易理解为软件引擎,没有这些节点将无法验证区块和交易数据。有许多客户用多种语言编写;然而,矿工、节点运营商和验证者往往倾向于选择那些声誉良好的少数人。毕竟,写得不好的客户端会影响哈希率、验证者正常运行时间、证明、区块提议频率,并且在最坏的情况下对验证者来说,会带来削减风险。

合并后,以太坊的共识层和执行层都将在Beacon链上运行,每个层都有自己的一组客户端,并且每个都有自己的客户端多样性问题。具体来说,这样做是为了确保不会出现不需要的和不正确的区块提议。在所有条件相同的情况下,这优于单一客户端方法。

以太坊当前的状态规模给客户团队带来了挑战,无论他们是在构建新客户端,还是维护现有客户端。客户由经常轮换的小型团队大力维护,而且通常工资太低。开发人员认为,州的规模极大地增加了客户工作的复杂性,并且对客户团队没有足够的金钱激励。

未来的以太坊升级(例如无状态和状态到期)并非直接旨在帮助客户多样化,可能会给当前和未来的客户团队带来很大的缓解。将以太坊的状态缩小到可管理的大小主要通过降低硬件要求和减少同步时间来帮助分散验证者网络,但存在许多二阶效应。虽然很少讨论,但可以合理地假设未来针对以太坊状态规模的 EIP 将大大降低客户端开发和维护的复杂性和工作量。

质押池市场年轻且发展迅速。与硬件高度特定于每个矿池的挖矿不同,在启用提款后,质押者的转换成本将降至最低。在2021年的大部分时间里,stETH是DeFi中唯一可用的流动性抵押衍生品。

诸如Rocket Pool的rEth等竞争代币将如何发展,或者长期分布在哪里,还有待观察。保留大量质押ETH缓存的交易所会产生其他问题,并可能使那些因以太坊无银行性质而拥抱以太坊的人幻想破灭。

目前, 以太坊 能够摆脱客户多样性和中心化问题。在接下来的几个月和几年中,这种奢侈将消失,并且根据社区的反应,这些问题将得到缓解或忽略。