永远不要在危机中错过绝佳机会,熊市将持续多久?市场见底了吗?

1.市场已经投降,但最糟糕的阶段(同时也是积累阶段)尚未到来。

2. 比特币和加密行业的相关性有所下降:比特币的采用规模变小,但越来越多的应用将采用区块链和加密技术。

3. 随着即将到来的以太坊合并, 2022 年底之前发生市场动态的重大转变。合并将使 ETH 成为第一个具有实际收益率的数字原生通缩生产资产。ETH 在加密市场的占比(ETH.D)将取代 BTC 在加密市场的占比(BTC.D),成为观察市场的关键指标。

4. 我们不太可能在今年内看到区块链可扩展性的指数级改进,但基础设施领域正在积极尝试各种新的设计。

5. 更多的数字内容和社交互动将在链上生成。与我们今天的碎片化体验相比,下一波采用将建立在更完整的 Web3 和 Web2+ 体验之上。

什么是「好危机」?

「黑天鹅」事件是指不可预见且不太可能发生的事件,通常会产生极端后果,而「灰犀牛」指的是一种非常明显但却被忽视的威胁。

加密货币 2022 的危机时刻

「灰犀牛」——所有贷款机构的风险背对背贷款。没有人知道有多少背对背贷款是通过贷款机构发放的。大多数人认为 Genesis、Nexo、Celsis、Blockfi 的规模已经到了大而不能倒的地步。

「黑天鹅」——三箭资本破产,可能要偿还 30 亿美元的债务。

一连串的恐慌抛售和清算事件始于 2022 年 5 月 8 日,当时 UST 开始出现脱锚迹象,并伴随着 LUNA 崩盘。一个月后,据华尔街日报报道,三箭资本的 Su Zhu 和 Kyle Davies 开始考虑进行资产出售和寻求救助。在 UST 脱锚之前,三箭资本管理着 30 亿美元的资产。

三箭资本的破产造成的多米诺骨牌效应影响了牌桌上的许多玩家,包括 Celsius 和 Blockfi 在内的 CeFi 机构宣布停止提款。当有关大型加密基金违约的消息传出时,每个人做的第一件事就是从同行那里提取资金和加密资产,以测试所有交易平台和借贷/场外交易公司的偿付能力。由于流动性问题,破产情况导致 Blockfi、Celsius、Maple Finance、Voyager Digital 和 Finblox 限制提款或停止提款。限制提款的出现进一步使市场担心没有一个交易对手是安全的。因此机构抛售加密资产和 Stablecoin,从银行提取现金。这一系列动作引起了流动性的剧烈缩水,天塌下来没有人敢顶上去做英雄。

2022 年 6 月 22 日,Voyager Digital 宣布,若三箭资本拖欠超过 6.5 亿美元的贷款,Voyager 将对其采取法律行动。为阻止熊市蔓延,FTX 提高了 Celsius、Blockfi 和 Voyager 的信贷额度。然而即使这样也难以挽回局面,许多公司到 2022 年底仍将面临破产。

SEC 和 MSA(新加坡金融管理局)可能会正式调查和起诉三箭资本、Blockfi、Celsius、Rari Capital 和算法 Stablecoin 项目。我们期待监管部门能对所有交易平台和 CeFi 服务提供商进行更严格的监管。大机构的诉讼纠纷和破产将持续至少一年,同时这也延后了 BTC 现货 ETF 的合法进程。我们会看到公众在至少 1 年内对加密货币失去信心。这是 CeFi 的雷曼兄弟和贝尔斯登时刻。2022 年 6 月 29 日,FTX 首席执行官 SBF 声称,一些较小的交易平台「走得太远了」、「资不抵债」,而且不太可能「得救」。尽管他后来澄清说这是他对实际意思的夸张表达,但我们确实看到多个小型交易平台面临倒闭和破产。

过去八个月的加密市场崩盘是外部宏观经济环境和内部灰犀牛的综合影响。然而,打不倒你的只会让你更强大。这些是对加密行业的压力测试,毕竟我们的愿景是建立一个高效且无需许可的市场。

市场见底了吗?

近期市场动荡的幅度在许多方面都超过了历史水平。伴随着 BTC 创下 17,708 美元的新低,其 RSI 指标也达到了 BTC 交易历史上最低的超卖区域。6 月 19 日至 7 月 3 日的两周标志着 BTC 价格首次连续 14 天低于其 200 周移动平均线(2.2 万美元)。所以盘旋在许多人脑海中的问题是:我们已经达到(以年为周期)底部了吗?

以下是 Glassnode 总结的一些链上和技术指标,可以帮助确认我们目前在历史周期中所处的位置。

梅耶倍数(Mayer Multiple)0.6(对应比特币价格为 23,380 美元),此交易价格是 200 天移动平均价格的 60%,只有 3.4% 的交易日接近或低于这个水平。

已实现价格(22,500 美元)是 Token 供应的总成本基础,通常在底部形成期间提供阻力。只有 14% 的交易日收线在该价格下方。

200 周移动平均价格(对应比特币价格为 22,390 美元),该指标历史上在熊市的最终投降阶段提供了支撑,只有 1% 的交易日低于该价格指标。

均衡价格(17,980 美元),该指标反映了与比特币支付的价值相匹配的市场价格,减去最终实现的价值。只有 3% 的交易日收盘价低于该指标。

Delta 价格(对应比特币价格为 15,750),它是已实现价格和历史平均价格之间的差额,收盘时从未突破这一价格指标,为熊市提供了最终支撑。

有历史可供参考固然是是很好,但金融市场并不缺乏市场事件的程度远超统计推断的情况。虽然发生的概率仅有 0.3%。统计数据不会推动市场发展,但实际需求、流动性溢价和情绪会。

图 1:USDT 供应萎缩

过去的两年中,加密行业受益于由大流行引发的货币政策大放水。整体的 Stablecoin 供应从 2019 年的 20 亿美元,增长了近 50 倍,于 2022 年 3 月达到峰值 990 亿美元。随着货币政策收紧,加密市场的流动性也在萎缩。总体供应较历史高点下降了 11%,其中 USDT 的供应共计下降了 20%,尤其明显。

加密领域肯定有巨大的创新,但去中心化金融和 NFT 的本质也为我们所经历的流动性游戏创造了完美的加速器。

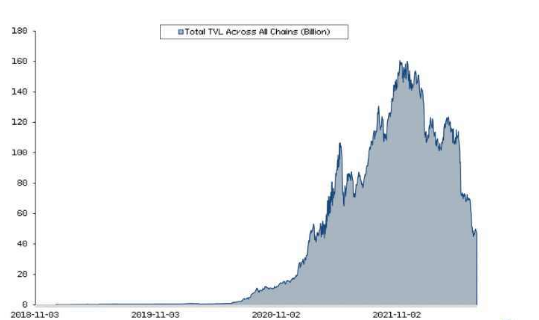

图 2:各条链上的总 TVL 变化

加密的核心组成部分是任何价值类型的 Token 都可以实现无需许可的发行,包括这些 Token 的衍生品也可以。耳熟能详的 DeFi 指标总锁定价值(TVL),通常被用来证明 DeFi 协议或智能合约平台的经济活力,它非常具有误导性,因为加密货币中没有任何事物是被「锁定」的。因为我们在锁定一个 Token 的同时,可以通过发行他的衍生版本,来「解锁流动性」。流动性成为了一个自欺欺人的指标。只要参与者一直增加系统性杠杆,TVL 就可以保持持续增长。

但是永动机这种东西是不存在的,或者说永动机会在受到外部冲击时停止工作。货币政策不得不收紧。流动性外逃导致去杠杆。在萎缩的市场中过度杠杆化的参与者与实际流动性不匹配,直接出局。

加密货币的长期趋势

所谓长期趋势是在较长时间内(10 年及以上)朝着一个大方向发展的趋势。我们认为加密货币仍处于大规模采用的早期阶段,这种长期趋势将在未来十年持续。那么下一个十年的加密货币与上一个十年会有什么不同呢?

比特币和加密行业的相关性有所下降:比特币的采用规模变小,但越来越多的应用将采用区块链和加密技术。

2018 年,主导我们行业的叙事还不是我们能否在智能合约平台上推出另一个杀手级应用。BTC 是唯一重要的 Token,我们对以太坊智能合约的容量和 2017 年 IC0 发行的无用 Token 无能为力。智能合约,货币乐高,互操作性和可组合性这三个特性,推动了大规模创新,使我们走出了上一个熊市,但仍未从 2017 年的大规模投降和产品失败尝试的尘埃中崛起。

比特币曾经被视为加密资产中唯一的圣杯,其特点是社区对 BTC.D 的痴迷,该指数计算 BTC 市值在加密总市值中的市场份额。它是加密资产类别中的「安全天堂」,加密 OG 选择在市场低迷期间囤积 BTC 来进行价值存储。