Tornado Cash遭制裁后,谁最难受?

来源:蜂巢Tech(ID:fengchao-caijing)

作者:茉莉

自 8 月 8 日美国财政部外国资产控制办公室 (OFAC) 宣布制裁混币器 Tornado Cash 后,不少加密资产服务商纷纷与 OFAC 列出的受制裁地址「划清界限」,甚至直接冻结了与这些地址有交易痕迹的地址账户。

为遵守合规、正常运行,加密服务商的行为造成了用户麻烦,一些没有直接使用过 Tornado Cash 的用户的资产也被冻结。制裁行动正在波及更广泛的加密市场,特别是 DeFi。

由于大量 DeFi 应用支持美元稳定币 USDC,该中心化美元稳定币的发行方 Circle 冻结受制裁地址后引发加密社区担忧。行业人士认为,稳定币中心化发行方的行为很可能导致 DeFi 的溃败。

去中心化稳定币 DAI 的发行协议 MakerDAO 开始意识到风险性,其联合创始人建议 DAI「去美元化」。而对审查的担忧开始因 Tornado Cash 事件蔓延向以太坊社区。

超 6.74 万 ETH 从 Tornado Cash 流出

Tornado Cash 被美国财政部外国资产控制办公室(OFAC)制裁 后,直接打击了该工具发行的原生代币 TORN 的价格。第三方加密资产数据平台显示,TORN 的交易价格在 8.83 美元附近,在过去 20 多天里下跌了 71%。

2019 年上线的 Tornado Cash 是以太坊上首批提供私密交易的去中心化应用程序之一,它接受用户匿名支付 ETH 版的加密资产后将它们合并到诸多地址后并进行混合,从而达到无法确定加密资产原始所有者的目的,以此来为那些重视隐私的人提供投资和利用加密资产的方式。

数据平台 Dune Analytics 显示,Tornado Cash 内有近 348 万 ETH 存款,存入的总额为 76 亿美元。

执行制裁 Tornado Cash 的监管机构是美国财政部海外资产控制办公室(OFAC),该机构的使命之一是对威胁美国国家安全和对外政策的经济和贸易执行制裁,包括恐怖主义、麻醉品交易、跨国毒品、大规模杀伤性武器扩散等威胁。

8 月 8 日后,俗称混币器的 Tornado Cash 及与它相关的 44 个以太坊地址被列入「美国特别制定国民名单」中,拥有这些地址的个人和组织的财产及权益将被冻结,与这些地址有关的个人或实体业不得与它们交易。制裁的原因主要是 Tornado Cash 正在成为犯罪分子利用加密资产洗钱的工具。

8 月 24 日,区块链安全服务商 PeckShield 在社交媒体上披露,自 Tornado Cash 被列入制裁名单以来,该平台已流出 6.74 万枚 ETH,协议合约内 ETH 数量从 18.95 万枚降至 12.21 万枚,降幅达 36%。

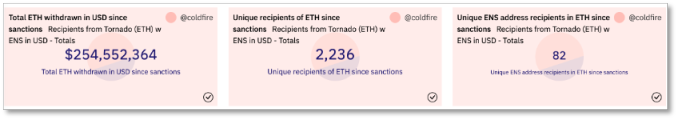

Dune Analytics 统计的出逃 Tornado 的 ETH 价值

Dune Analytics 数据统计,自 Tornado Cash 被制裁后,出逃的 ETH 价值超 2.5 亿美元。Tornado 成为 OFAC 的眼中钉后,连锁反应不断出现。

8 月 8 日,合规美元稳定币 USDC 的发行方 Circle 冻结了 Tornado Cash 用户钱包地址中的 USDC 资金。8 月 9 日,大规模的「投毒」事件发生——有人将与该工具有关地址内的加密资产发送到了别人的地址内,造成他人的加密钱包受到污染,导致大量的地址被 DeFi 协议封禁了前端交互功能。

这也说明,中心化的、去中心化的加密资产服务商都受到了此次制裁事件的影响,而更深远的担忧正在出现,最焦虑的是 DeFi 协议们。

Tornado Cash 被制裁将如何影响 DeFi?

要知道,搭建在以太坊上链上的 Tornado Cash 可以混合一切符合以太坊智能合约标准的加密资产,这就直接导致了以太坊链上最主要的应用场景 DeFi 协议们将受到制裁事件的影响。虽然 ETH 是去中心化流通的,但 DeFi 中的其他主流基础资产 USDC、USDT 等美元稳定币是利用以太坊网络生成的,而它们的发行主体是中心化的公司 Circle 和 Tether。

美元稳定币可以说是 DeFi 当中最重要的资产基建,无论是当前应用最广泛的加密资产去中心化交易应用(如 Uniswap)、借贷应用(如 Aave)还是合成资产应用(如 Curve),都需要美元稳定币的介入,因为用户除了需要一个衡量工具来明确自己所拥有的加密资产价值外,稳定币还是 DeFi 应用内重要的结算资产和质押资产。

就连以太坊链上最大的去中心化美元稳定币 DAI 都允许质押 USDC、USDT 来生成,它的价格也直接与美元挂钩。

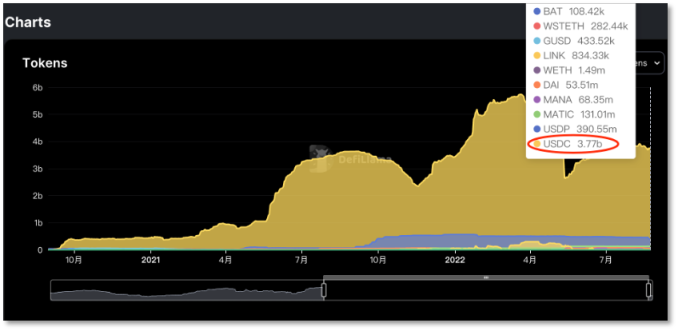

数据平台 DeFiLlama 显示,截至 8 月 31 日,DAI 的发行协议 MakerDAO 的质押总价值(TVL)为 80.6 亿美元,其中 37.7 亿美元的质押资产是 USDC,占到了总 TVL 的 46.7%。在 MakerDAO 的整个质押历史记录中,USDC 质押率的高位时常占到一半以上。

MakerDAO 内质押最多的资产是 USDC

MakerDAO 是以太坊 DeFi 市场中最重要的组成,长久以来,它是该市场资金规模最大的 DeFi 应用。仅 8 月 31 日一天,它的 TVL 就占到了整个以太坊 DeFi 市场的 13.37%,由它生成的 DAI 流向了绝大多数的 DeFi 应用中。

Tornado Cash 被制裁后,Circle 封禁用户地址的行为说明,全球最大、最著名的美元稳定币发行主体有能力立即冻结任何人的帐户。这暴露出一个苗头,审查机关可以直接通过监管中心化的稳定币发行主体来干预 DeFi。

一些行业人士担心,如果 Circle 被迫冻结更多资产,可能会引发多米诺骨牌效应,摧毁整个 DeFi:由于 USDC 被用于 Uniswap 交易、Aave 贷款抵押、DAI 稳定币,假如政府决定取缔 DeFi 的三大支柱,而 Circle 同意了,那么整个 DeFi 行业将立即崩溃,因为冻结的资金无法再支撑 DeFi 应用内资产的自由流动,流动性受限时,加密金融的风险随之而来。

加密社区再现抗审查舆论

MakerDAO 深知自身对于以太坊 DeFi 的角色,它已经从 Tornado Cash 事件中看到了隐患。

8 月 26 日,MakerDAO 的联合创始人 Rune Christensen 在他的博客文章中建议,DAI 脱锚美元,协议要继续走去中心化的道路,以限制未来潜在的审查攻击面。

Christensen 特别对 DAI 严重依赖 USDC 表示了担忧,因为 Circle 在 Tornado Cash 事件中的行为已经表明会按照美国法律行事,「我们低估了风险加权资产(RWA)的影响,对加密资产的实体打击可以在没有提前通知的情况下发生,即使是合法、无辜的用户也无从幸免。这违背了我们过去理解 RWA 风险的两个核心假设,威权主义的威胁比我们预想的要严重。」

他认为,去中心化的 MakerDAO 需要减少监管打击对协议的影响,「唯一的选择是通过减少 RWA 敞口到总抵押品的最大固定百分比,以限制攻击面——这需要 DAI 自由浮动,远离美元。」 由于 DAI 是在以太坊上去中心化发行的,Christensen 在提到 MakerDAO 作为一个链上协议「无法遵守监管的要求」时表示,「我们必须选择去中心化的道路,这一直是 DAI 的意图和目的。」

对审查的担忧甚至已经开始从 DeFi 层面蔓延至以太坊社区。虽然,只要区块链的可操作性不消失,智能合约就会长久地运行下去,包括各种 DeFi 应用和 Tornado Cash ,但如果监管通过制裁区块链的节点服务商干预以太坊,社区该怎么应对?

已经有人在以太坊社区以投票的方式提出了这种假设。作为应对方案,一种是将这种审查制度视为对以太坊的攻击,然后通过广泛共识去烧毁被控节点的权益;另一种是容忍审查制度。

不少人将票投给了抗审查的方案,以太坊创始人 Vitalik Buterin 在社交网络上亮出了他的立场——将控制节点的审查视为对以太坊的攻击,并对这些验证者进行惩罚,以避免以太坊「被掌控」。同时,Vitalik 还表示,「加密世界支持自由拥有私有财产权,而不是由那些拿着『枪』的人决定炸掉别人的房子,偷走别人的冰箱。」

一直以来,「去中心化」就被视作抗审查的核心,它以分散对抗集中,这种抗性更多地体现在技术层面,部分体现在政治层面。比如,避免一个大型服务器被攻击而导致整个网络的瘫痪。

以太坊向 PoS 机制转型时,也在网络合并期间向用户建议,最好能运行一个节点,这对保护以太坊网络的去中心化运行、保护用户的资产安全十分有价值。Tornado Cash 受制裁所带来的对 隐私 保护、对区块链生态的打击,或将让加密社区更加珍视「去中心化」的价值。