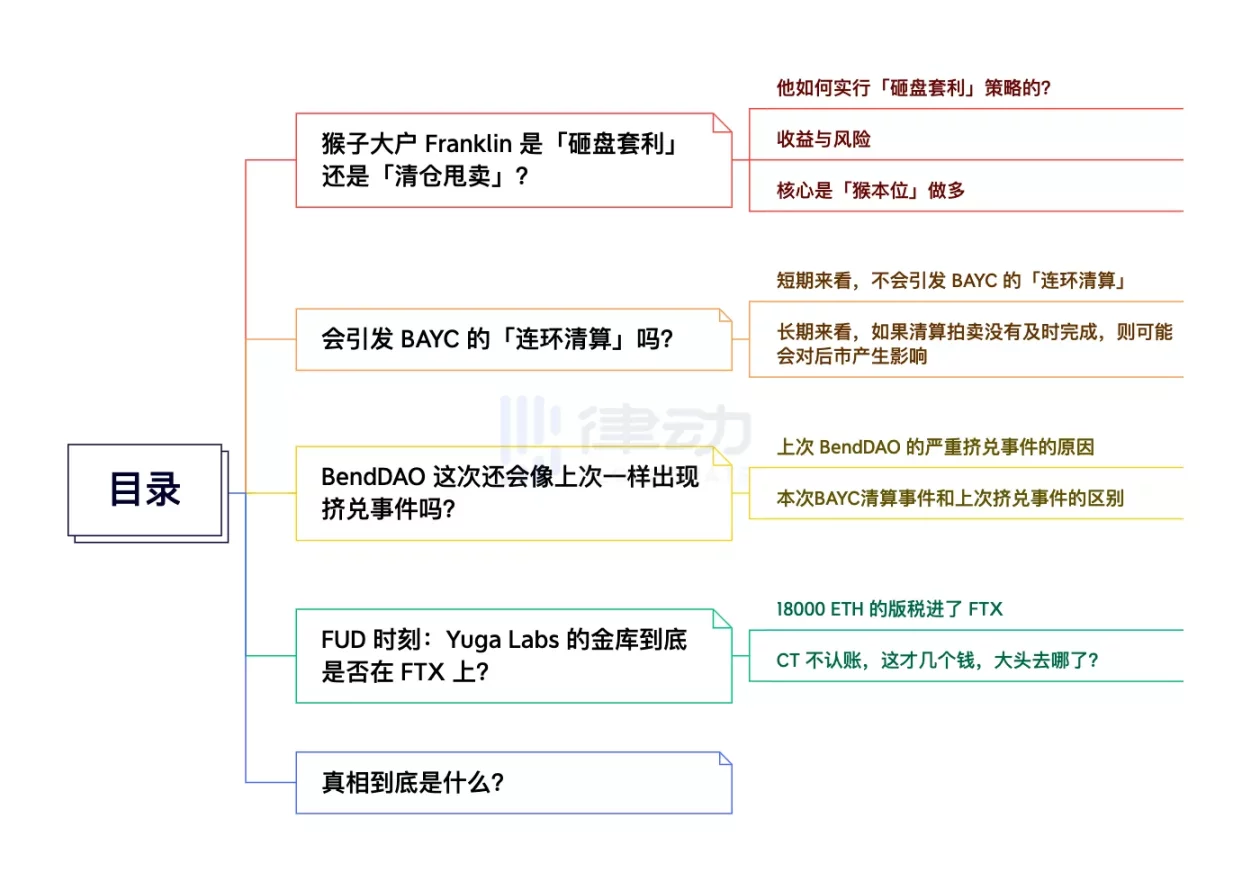

BAYC 大崩盘:一夫当关,万夫清算

撰文:0xLaughing、Cookie

来源: 律动 BlockBeats

前有加密熊市悄然而至,后有 Luna 暴雷大厦崩塌,现在全球第二大的 FTX 交易所短短几天就从行业翘楚变跌落神坛,每个消息都不断挑动着加密市场的神经,NFT 市场也不例外,但是现在一家独大的 Yuga Labs 似乎也坐不住了。

自从 5 月初的「猴子地」发售结束后,Yuga Labs 旗下的 BAYC 似乎一直在走下坡路。根据 NFTGO 数据显示,BAYC 市值已从 4 月末的 42.98 亿美元跌至 14.35 亿,跌幅高达 66.6%,地板价也从 145ETH 的最高点一路下跌,在几个小时前一度跌至 48.5ETH,近 7 日跌幅高达 28%。

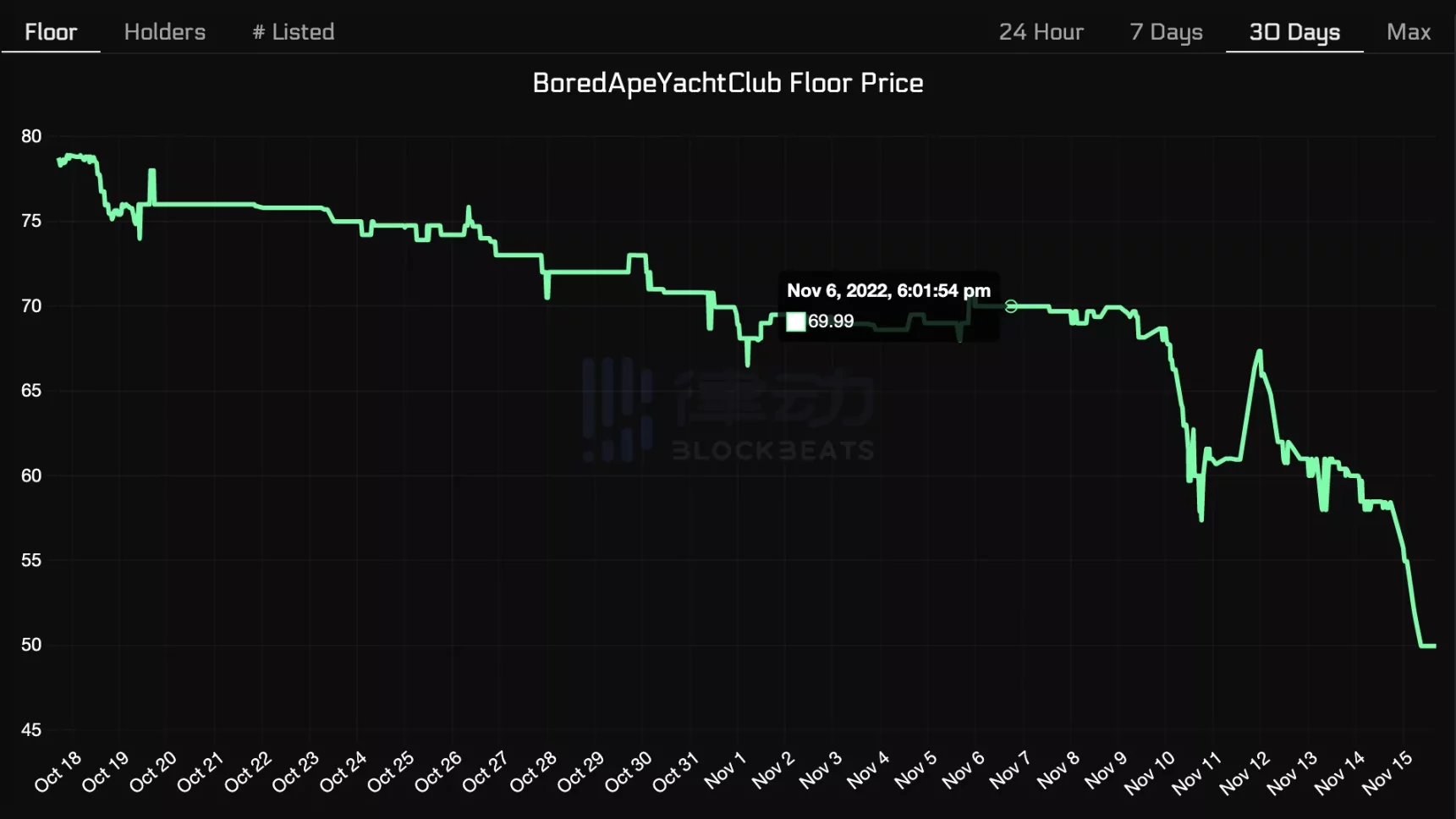

BAYC 的地板价和挂单数

BAYC 作为龙头 NFT,一直处于高价(即使现在以 52ETH 的地板价计算也值 6.6 万美元),身处加密熊市,几乎所有的 NFT 都有着不同程度的下跌,BAYC 的持有者们想售出套现,于是造成了地板价的下跌,这是一个很合理的解释。

但是最近这 24 小时的交易数据却并不寻常:地板价跌破 50ETH(从上面地板价的 K 线图可以看到显著下降),24 小时跌幅达 8.55%,交易量激增超过了 2700ETH。

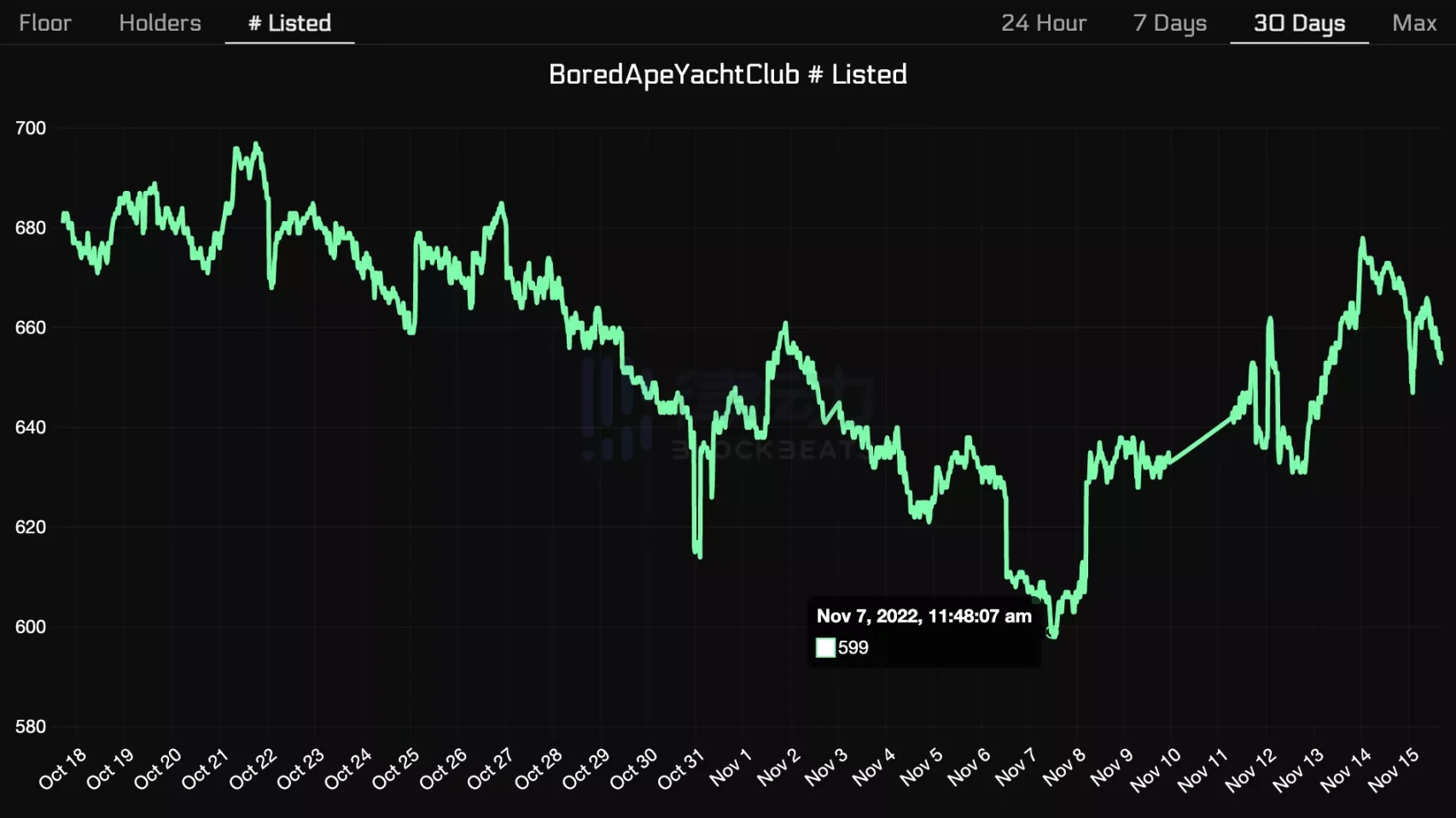

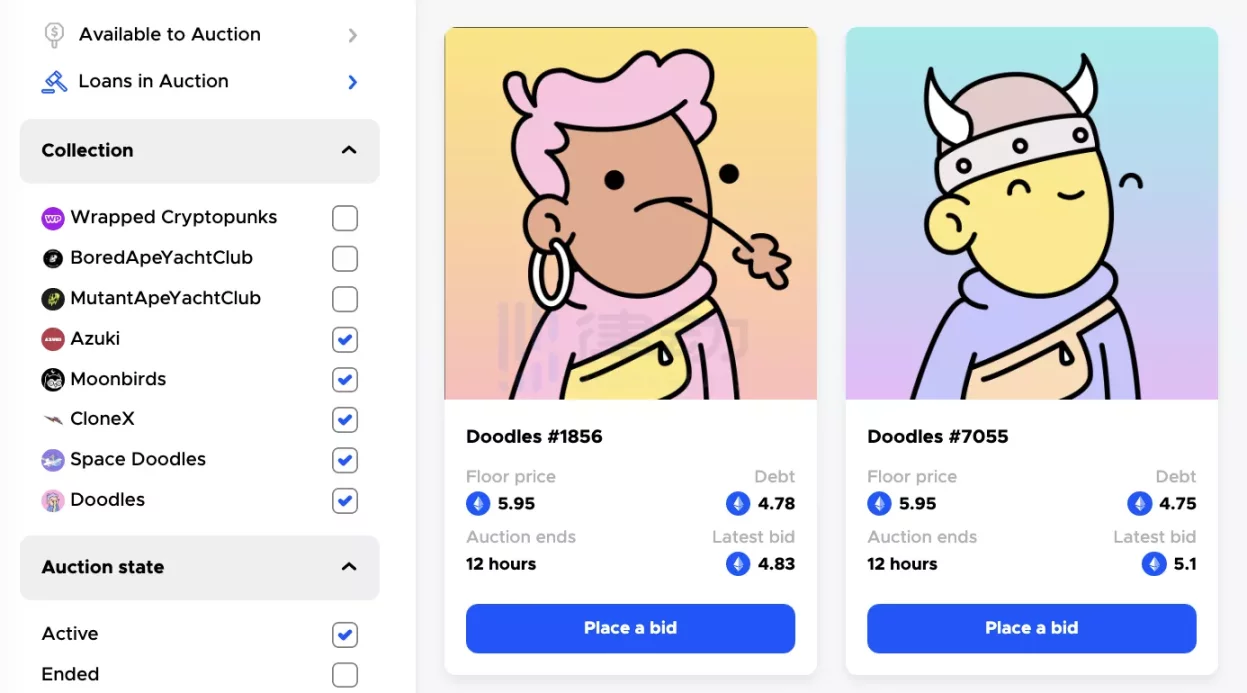

正在 BendDAO 中清算拍卖的 BAYC 们

由于地板价的下跌,导致了 NFT 借贷平台 BendDAO 中抵押的 BAYC 直接触发清算拍卖程序,还有大量 BAYC 处于触发清算拍卖的边缘。

这时发现了有人「操控」地板价来引发 BendDAO 触发拍卖清算,更令人意外的是,这个幕后的「大空头」是 BAYC 的第 7 大持仓者 Franklin 。时值 FTX 崩盘,聊聊这起「砸盘套利」事件和 Yuga Labs 背后的 FUD 和真相。

猴子大户 Franklin 是「砸盘套利」还是「清仓甩卖」?

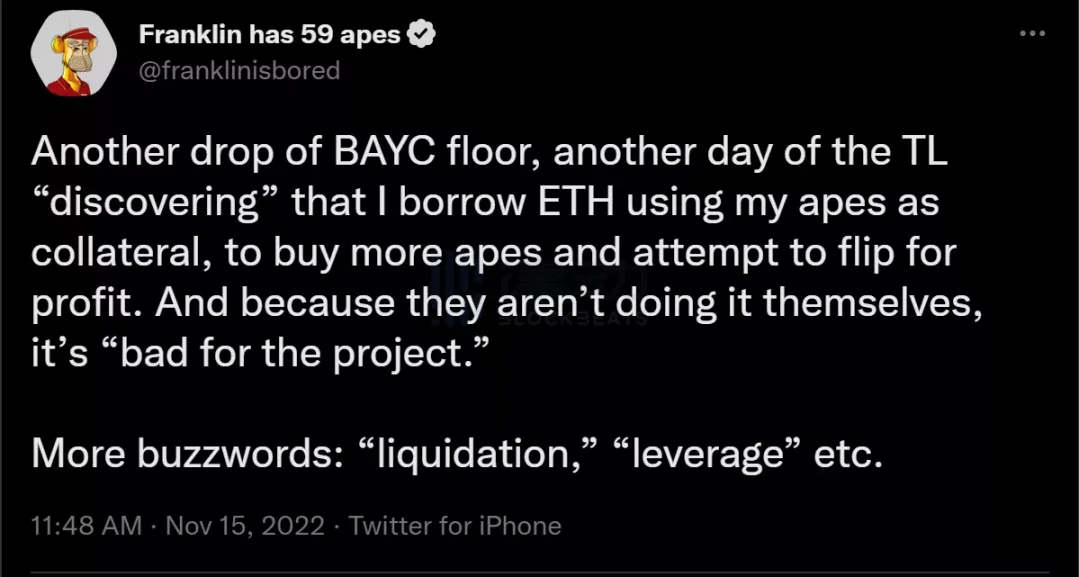

Franklin 对质疑的回应

先说结论:没有「清仓甩卖」,而是「砸盘套利」。

Franklin 执行这套策略已经很久了,即使 BAYC 的行情不好下跌时,他也能获得十分可观的收益。无需过度 FUD,因为致命的点不是「下跌」而是「没有承接」,而目前看无论是 BAYC 的成交还是 BendDAO 的清算拍卖出价都没有出现明显的停滞。

他如何实行「砸盘套利」策略的?

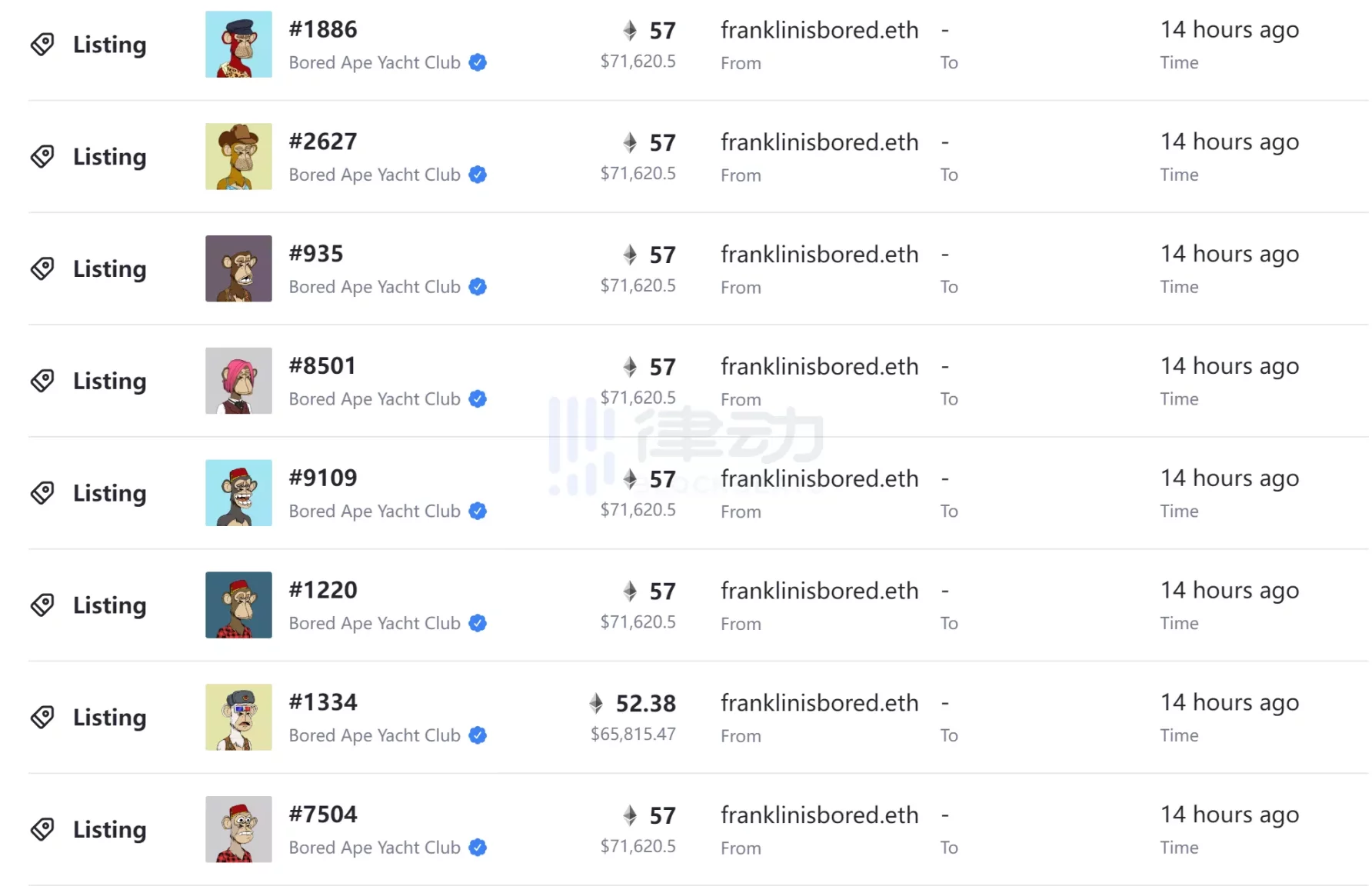

部分被 franklin 挂出的 BAYC

Franklin 是一个猴子大户,在今天之前他持有 58 个 BAYC,为第 7 大持仓人,充盈的 NFT 持有量给了他实施这套策略的空间。

首先,Franklin 以地板价附近的价格挂出了一堆 BAYC,然后又接了几个较低的 Offer 实打实地卖掉了几个。在最近风声鹤唳的情况下,这波操作看起来就像是「清仓甩卖」,挂单激增引发了其他持有者的恐慌,于是出现了比他挂单更低的价格,进一步推低了地板价。当 BendDAO 的预言机喂价后,低地板价触发了 BendDAO 的清算。

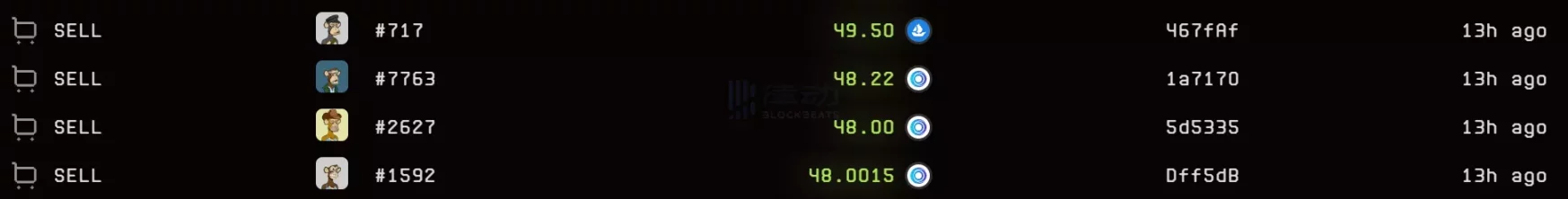

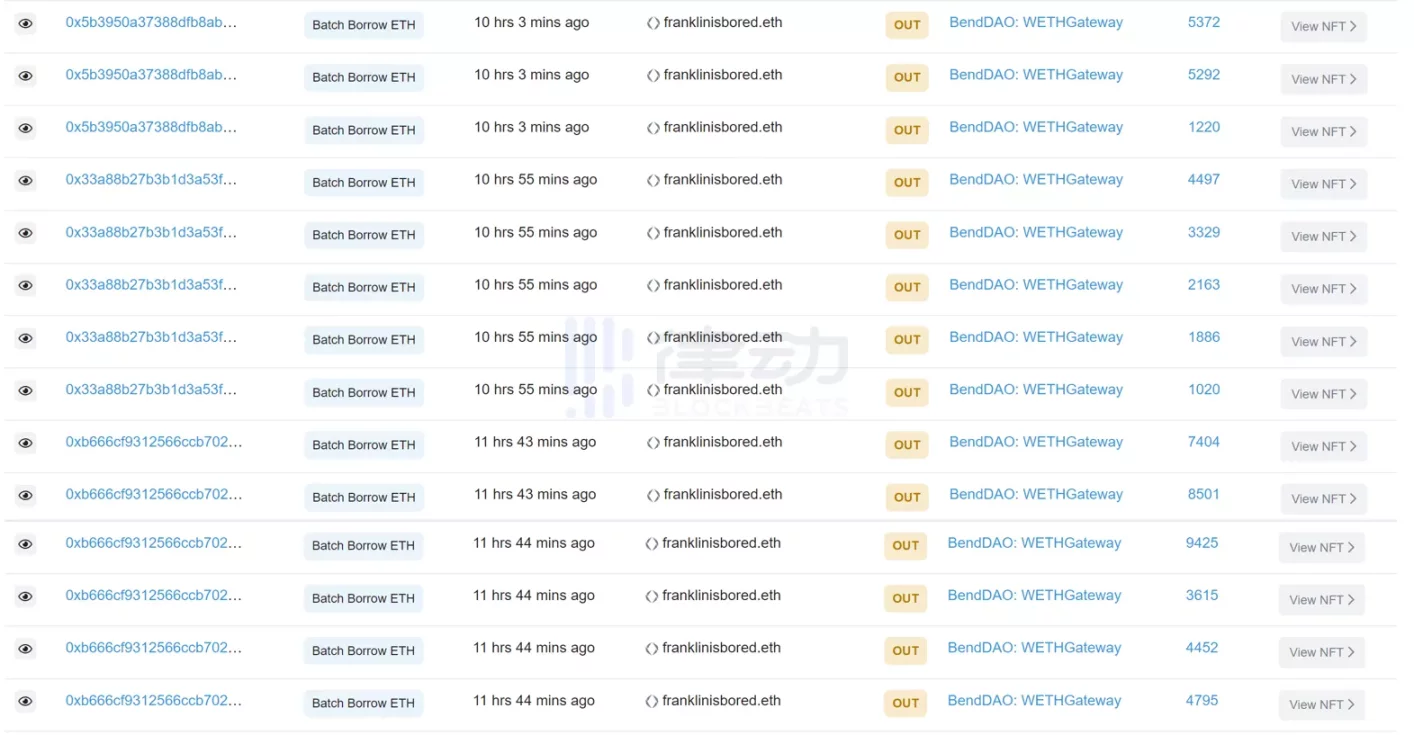

实际他只通过接低价 Offer 出售了 4 个 BAYC,14 个 BAYC 被用于抵押贷款

然后,他又把自己的 14 个 BAYC 放到了 BendDAO 进行抵押贷款。拿着这笔贷款以及卖掉上面 4 个 BAYC 得到的 ETH,他在 43.8 - 44.3 ETH 的价格区间对 BendDAO 上 7 个正拍卖清算的 BAYC 进行了竞标。

接下去,有三种情形都能让他满意:

- 借方在拍卖清算开始后的 24 小时内偿清一半以上的债务,这时候作为第一个出价竞标的人,就能获得借方支付的价值为债务总额 5% 的奖励金。(以 45E 债务计算,奖励金为 2.25E)

- 借方不偿清债务,Franklin 赢得拍卖,顺利完成低吸高抛。(即 44E 拍卖成功,再去二级市场以地板价 50E 卖出)

- 借方不偿清债务,Franklin 没有赢得拍卖,可以收手或者继续砸盘地板价直至完成第 2 种情形。

风险点:

如果在他以 44E 拍卖成功时,地板价已经跌到了低于 44E,则会产生亏损,但这种情况概率较低。

核心是「猴本位」做多

本质上 Franklin 的这套策略是短期看空但「猴本位」做多,他认为自己接的那 4 个低价 Offer 售出不亏,不仅能在 BendDAO 上拿到「第一竞标奖励」,还可以参与清算拍卖完成低抛高吸。但是如果 BAYC 的地板价没有办法反弹回去,他的这个策略就不奏效了。

会引发 BAYC 的「连环清算」吗?

短期来看,不会引发 BAYC 的「连环清算」

在 DeFi 中,往往是由利空消息引起了以比特币、以太坊等主流数字资产价格下跌,导致一部分 DeFi 生态中抵押资产资不抵债被清算。而清算抛售过程,引发主流数字资产进一步下跌,这也令更多资产因资不抵债被清算,如此往复导致数字资产被「连环清算」,价格进入了「死亡螺旋」。

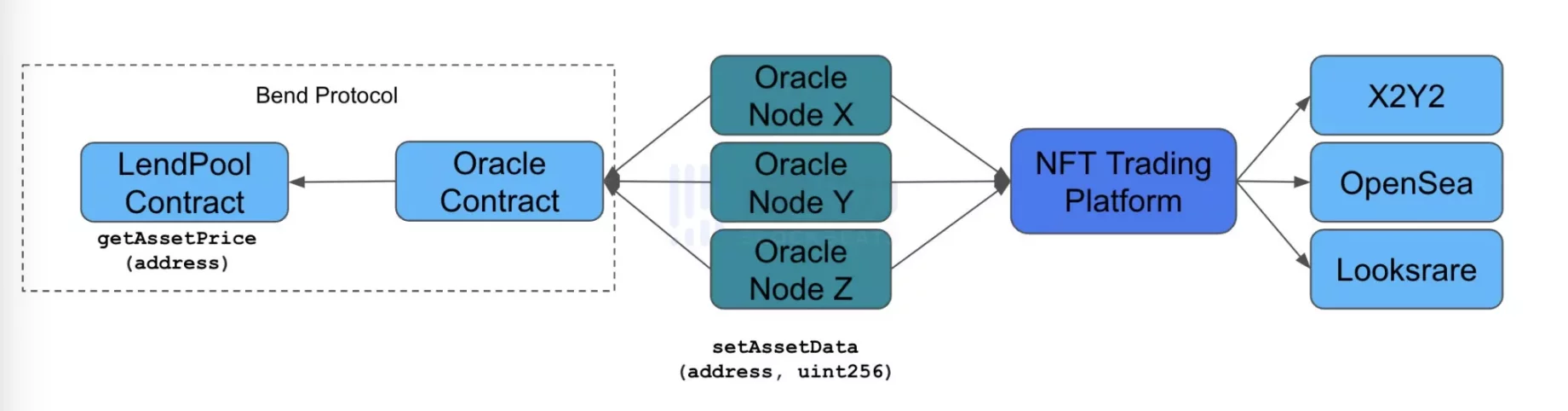

而 NFT 借贷市场在被清算时与 DeFi 市场是不同的,这里主要是由于 BendDAO 的预言机喂价来源。

BendDAO 的预言机喂价机制

BendDAO 的预言机喂价是链下节点从 OpenSea、Looksrare、X2Y2 获得的地板价数据,而正在拍卖清算的 NFT 并不是挂单到 OpenSea 等 NFT 交易平台出售,因此也就不会拉低这些二级市场的地板价后把价格数据喂给预言机,造成平台内部的抵押的 NFT 被进一步清算。也就是说,BendDAO 清算拍卖的成交价格并不会喂给自己。

长期来看,如果清算拍卖没有及时完成,则可能会对后市产生影响

Luna 暴雷影响深远,FTX 崩盘余波未平,同时 NFT 市场处于寒冬,与上次 BendDAO 的挤兑事件不同,现在的「第一竞标奖励」有助于消化清算拍卖,也就是说不愁没人来买,但是当大量 BAYC 在 BendDAO 上触发清算拍卖并以低于二级市场地板价的价格成交,反复以相同的策略来「砸盘套利」,可能会造成地板价的进一步下跌,触发更多清算拍卖。

更差的情况,如果地板价快速跌到了借款人的债务额以下,没有了套利空间可能会使得 BAYC 们一直处于无人赎回或拍卖的状态,长期来看 BendDAO 可能会形成一个类似于 OpenSea 等 NFT 交易平台的挂单墙,降低了其他 NFT 交易平台的流动性,造成二级市场的地板价进一步下跌,进入恶性循环。

BendDAO 这次还会像上次一样出现挤兑事件吗?

也是先说结论:大概率不会。

从《 BendDAO 资不抵债,NFT 终于也要迎来次贷危机了吗? 》参考 8 月时 BendDAO 的严重挤兑事件,当时 NFT 市场遇冷,NFT 的地板价持续下跌,这造成了后续可能会出现更多的 NFT 出发清算拍卖流程,对市场信心不足或恐慌的贷款人选择将大量 ETH 流动性撤出 BendDAO 的借贷池。

与此同时,很多 NFT 的地板价已经快速跌穿其债务价格,受到拍卖规则的限制(要求出价必须高于地板价 95% 且必须高于债务价格),大部分处于清算拍卖的 NFT 要么无法出价要么无利可图,失去套利动力的清算人选择持币观望,这导致了大量 NFT 没有人参与拍卖,进一步加剧了流动性挤兑。

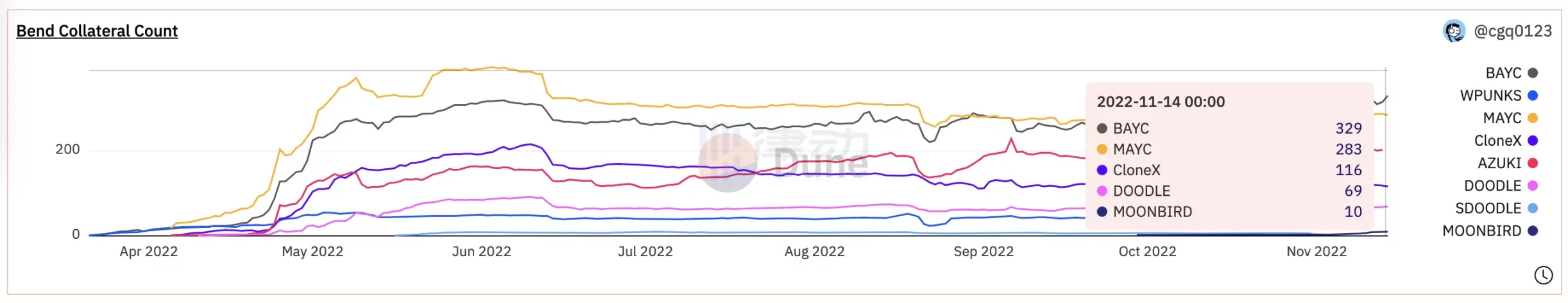

BendDAO 中抵押的蓝筹 NFT 总览(图源:Dune@cgq0123)

BendDAO 里质押的其他蓝筹也不少,但目前只有 2 个 Doodles 在被清算拍卖

在当时,是整个 NFT 市场表现差造成地板价下跌,导致了 NFT 交易者的信心不足;危机伊始的少量坏账问题未能及时解决,造成了后来借贷池流动性提供者的恐慌踩踏。

截止发文,根据 Dune 数据,BendDAO 的借贷池中还有 31,422 枚 ETH,储备状态良好

而这次,仅仅是 BAYC 出现了较为严重的清算拍卖现象,而且在那次事件后,BendDAO 从机制上做了改良,对清算阈值、拍卖周期、投标限制、基础利率等做出调整,同时对 UI 界面中可能引发误会和恐慌的显示页面做出改进,现在「砸盘套利」的关键点之一「第一竞标奖励」也是改良的措施之一。

总结:上次发生挤兑是市场和 BendDAO 机制共同造成的「天灾人祸」,而这次 BAYC 大规模清算拍卖似乎只是因为「大空头」Franklin 想要「砸盘套利」而导致的,「一夫当关万夫清算」,其他蓝筹 NFT 表现良好没有短时间大幅下跌,BendDAO 储备状态良好,因而不会出现像上次一样严重的挤兑事件。

除了 BAYC 以外,还有 5 个 MAYC 也处于清算拍卖状态,大量 MAYC 处于触发清算边缘。问题又来了,昔日独占鳌头的手里两大旗舰项目清算拍卖的背后,他们的持有者们为什么如此恐慌,Yuga Labs 是不是出现了什么问题?

FUD 时刻:Yuga Labs 的金库到底是否在 FTX 上?

FTX 崩盘,恐慌也在向着那些与 FTX 密切相关的项目们蔓延,NFT 龙头 Yuga Labs 首当其冲。

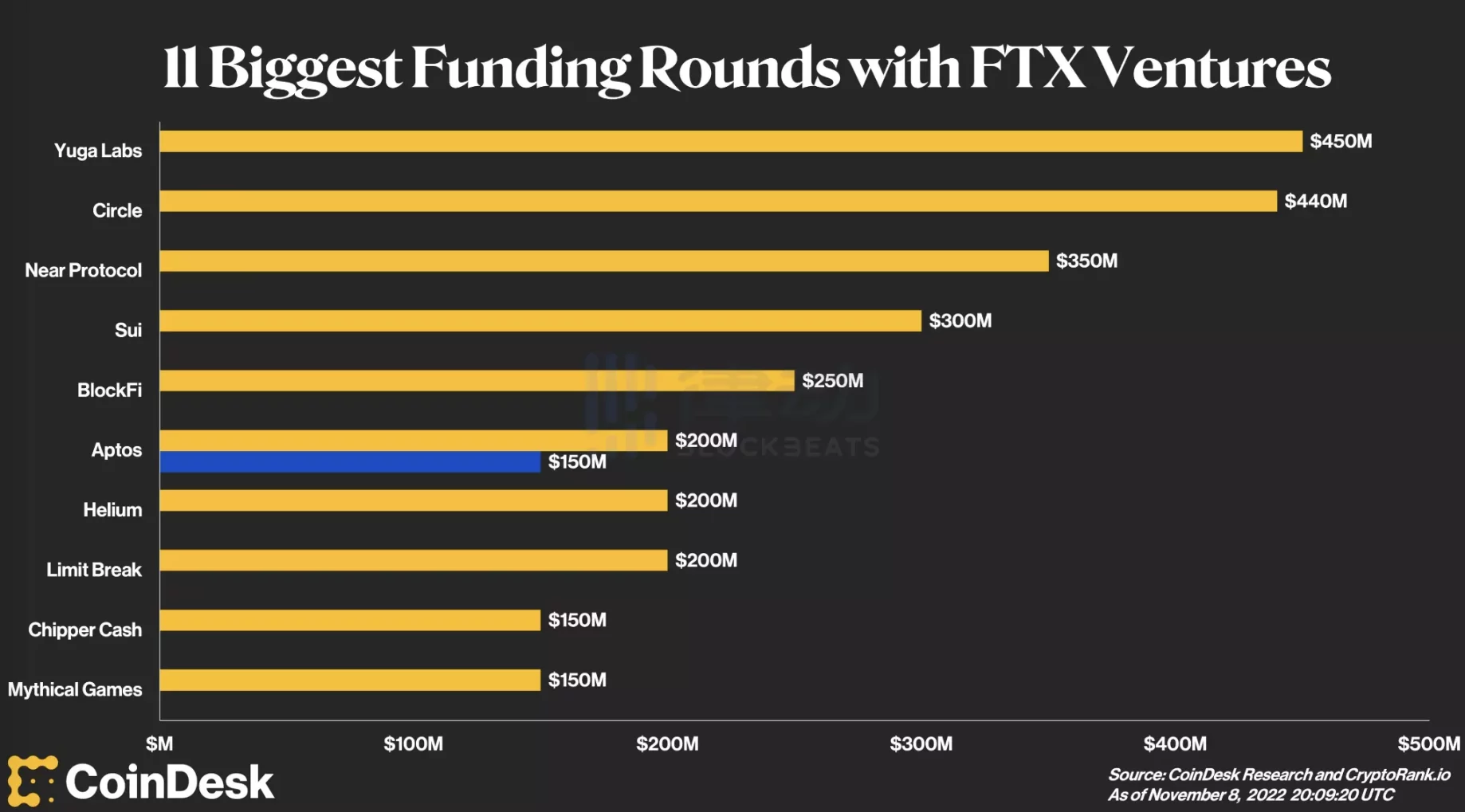

FTX Ventures 参与的融资最多的几个投资项目以及它们对应的融资金额

11 月 8 日,CoinDesk 总结公布了 FTX Ventures 参与的融资最多的几个投资项目以及它们对应的融资金额,排在首位的便是 Yuga Labs。据 报道 ,在今年 3 月 Yuga Labs 以 40 亿美元估值完成 4.5 亿美元融资,a16z 领投,FTX、Animoca Brands 等参投。

巨额融资可见其关系密切,那么 Yuga Labs 融到的钱放在了 FTX 上吗?

18000 ETH 的版税进了 FTX

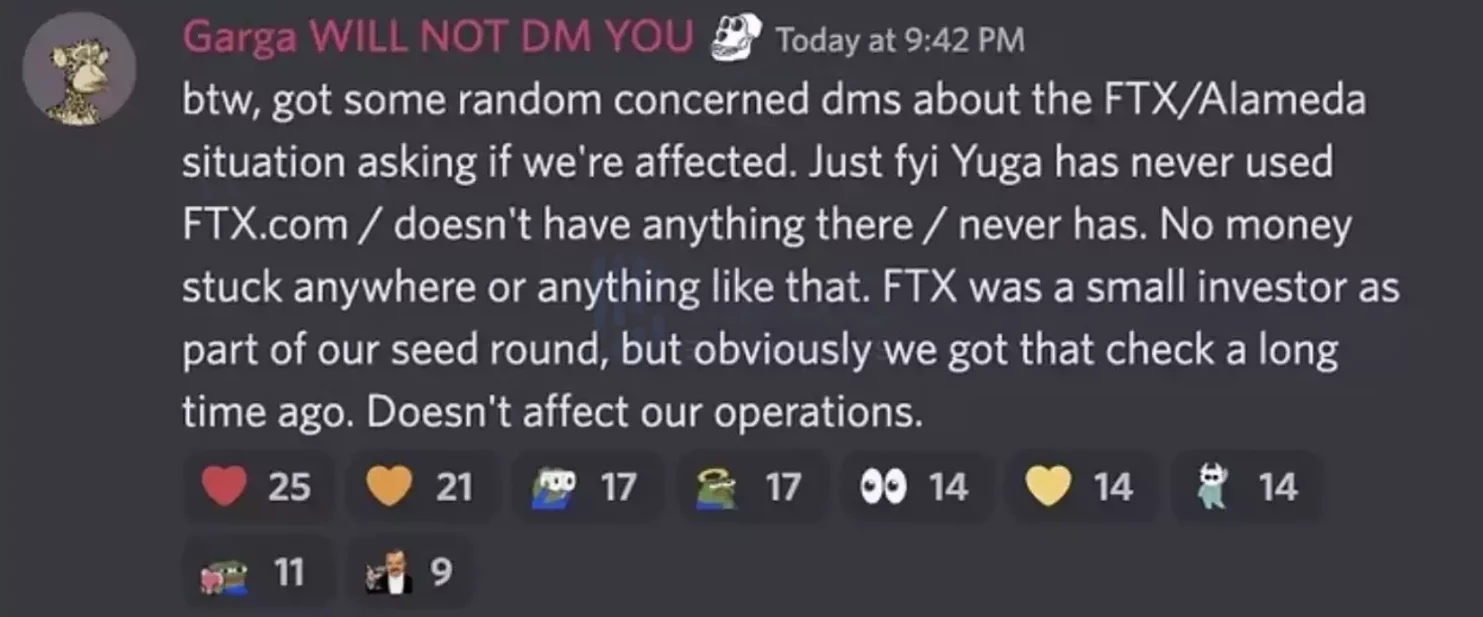

Yuga Labs 的联合创始人 Garga 的回应

面对质疑,Yuga Labs 的联合创始人 Garga 11 月 11 日 在 Discord 中发言表示,整个加密市场都在关注 FTX 和 SBF 所引发的严重后果,但 Yuga Labs 在 FTX 上没有任何资金。他写道:「顺便说一句,市场上有些人询问我们是否受到 FTX/Alameda 事件的影响,Yuga Labs 从来没有使用过 FTX. com,在上面也没有任何资金和资产。虽然 FTX 是 Yuga Labs 种子轮融资的一个小投资者,但很明显,我们很早以前就收到了他们的支票,这不会影响我们的运营。」

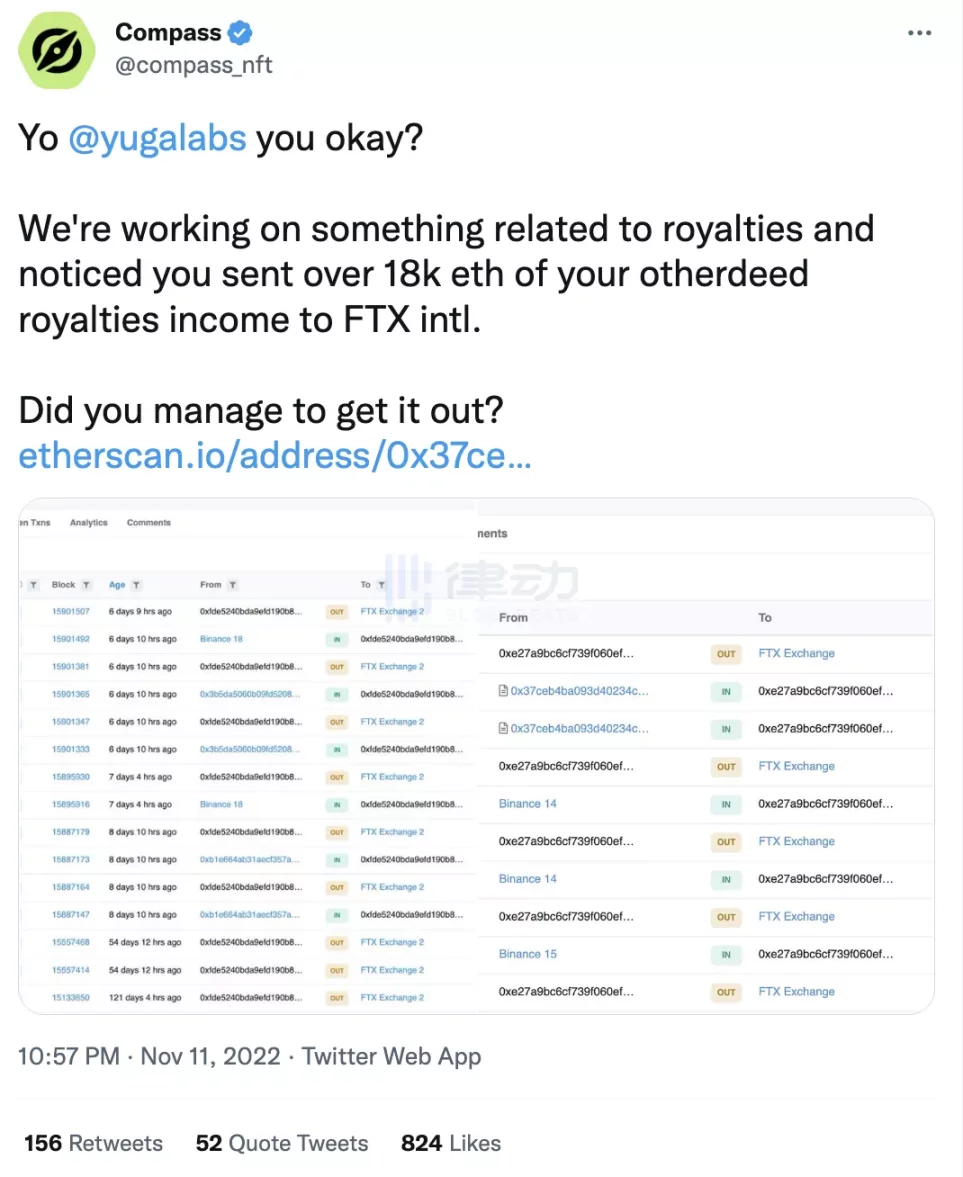

NFT 分析平台 Compass 公布链上记录质疑

仅仅一个小时后,NFT 分析平台 Compass「发难」:公布了 Yuga Labs 版税收入的地址交互记录,发现有超过 18000 ETH 发送到了 FTX,有 57,473 个 $APE 也发送到了 FTX。

显然,Garga 的「安全声明」似乎说了谎,无法让人信服。

Yuga Labs 另一位联合创始人 Wylie Aronow 对于「谣言」的回应

11 月 12 日,Yuga Labs 另一位联合创始人 Wylie Aronow 在个人 Twitter 再次声明:「FTX 的事件没有影响到我们。尽管可能我们的一些合作伙伴使用过,但我们从未使用过。我们在 FTX 上有一些资金,但我们在本周早些时候已经将其移出。」与此同时,Wylie Aronow 公布了 取款链上记录 ,发现确实在 11 月 9 日将 19,666 枚 ETH 从 FTX.US ( 在 etherscan 上显示为 blockfolio) 转移到了 Coinbase。

Wylie Aronow 的意思是 OpenSea 将版税发送到了 FTX 钱包,而不是 Yuga Labs 官方所为。另外他还似乎嘲讽了那些 FUD 的人为「精神错乱」和「业余的 etherscan 侦探」。

CT 不认账,这才几个钱,大头去哪了?

只是「打字证清白」似乎无法服众

事实上,即使 Wylie Aronow 公布的这近 2 万枚 ETH 转账记录是真实的,它的价值也只有 2000 多万美金,与此前融资的 4.5 亿美元相差甚远。相比较整个国库而言,它只是九牛一毛,那么大部分资金去哪里了?

Wylie Aronow 说:「其他的都在银行账户和买成了美债。感谢关心我们的朋友,我们很好。」

「etherscan 侦探」们无法给出证据,Yuga Labs 也只是「打字证清白」,相较于 CEX 们都在凑钱做默克尔树证明储备金充足,Yuga Labs 的声明似乎缺少了说服力。

真相到底是什么?

昨天晚上 Yuga Labs 宣布收购 WENEW Labs 及其旗舰 NFT 系列 10KTF

更激进的「谣言」认为在这个时间点 Yuga Labs 公布收购了 10KTF 的消息似乎也是在「逞强」:看,我们还有钱收购,快停下你们的 FUD 吧。

如果 Yuga Labs 真的在「FTX 暴雷」中损失了大部分资金,那 BAYC 的持有者们的恐慌似乎就可以理解了,毕竟没有资金支持,即使是龙头可能也活不过加密寒冬。

人心惶惶之时,有的嘲讽「像信任 FTX 一样信任 Yuga」,有人「君子不立危墙之下」,真相是什么呢?时间会给出答案。