APE 质押开启,投资者应该如何参与?

12 月5 日,Yuga Labs 携手Horizen Labs 正式上线了ApeStake.io 网站,也开启了Ape Staking 为期一周的预质押阶段。正式的Ape 代币staking 激励将从12 月12 日开启发放,并且基于8 日预质押的数据,预期的APY 收益为1000%+。

尽管距离正式挖矿开始还有一些时间,并且届时预期APY 收益率在更多的APE 代币和BAYC/MAYC/BAKC 系列NFT 参与质押后将会有所下降,但是对于投资者和NFT 收藏家来说,此次APE 质押都是一个不容错过的投资机会。评抬Web3团子

本篇文章就会详细阐述APE 质押的官方细则以及参与风险注意事项,并总结投资者可以参与质押的四种方法。

APE 质押官方细则,官方渠道如何参与

Ape Staking 最早的方案AIP 4&5 遭到了社区投票否决。在此之后经历了大量的社区讨论,直到AIP 21&22 的表决通过,Ape 质押的活动细则才算是形成了社区共识并且开始准备流程。

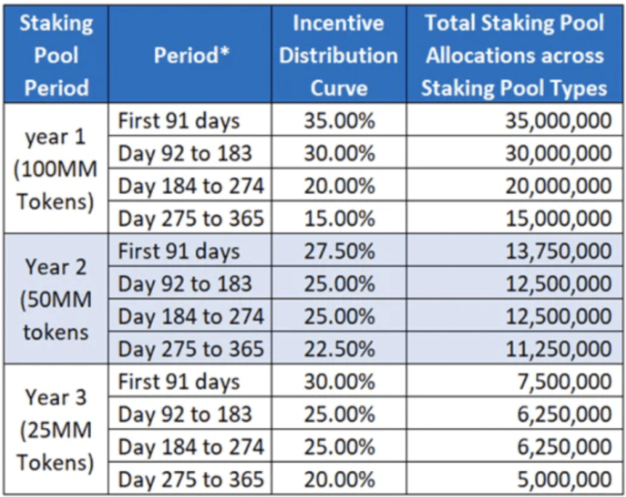

下图为为期三年的Ape Staking 活动每个季度APE 代币激励的释放量,可以看出早期参与者可以获得更多的APE 代币激励,以及更高的预期收益率。

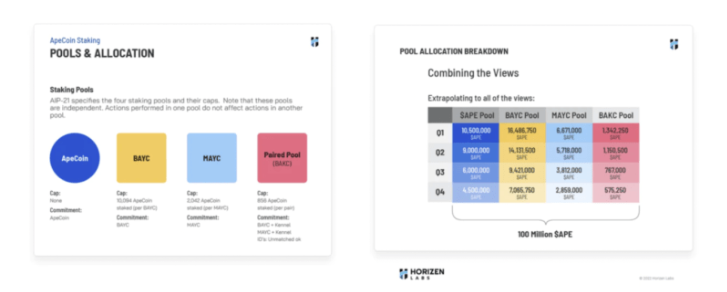

而APE Staking 的活动参与形式,又划分为了4 个互相独立的质押池:APE 代币质押池、BAYC 池、MAYC 池、和BAKC 配对池。Ape 代币质押池中可以直接质押任意数量的APE 代币,因此参与者的收益取决于投入的APE 代币占总池子的比例。而BAYC 和MAYC 质押池,NFT 更像是一个盛装APE 代币的容器,需要APE 代币与其配对参与APE 质押挖矿,其挖矿份额由配对的APE 代币数量决定,并且每个NFT 都有配对的APE 代币上限。BAKC 则是必须先与一个BAYC/MAYC 进行配对,才能配合APE 代币参与质押。

具体APE 代币抵押上限以及每个资产池的APE 代币释放量请参考下图。

如果你选择通过ApeStake.io 直接参与质押挖矿活动,请注意如果你在质押期间出售了对应的Ape NFT,那么你将会丧失所有的配对质押的Ape 代币。因此,请记住在交易发生前,一定要取消质押Ape NFT,并回收所质押的所有Ape 代币,防止被套利者攻击。

以上为大家介绍了通过官方的途径参与Ape Staking 的活动细则,但是请大家注意这样的前提是,你必须同时拥有BAYC/MAYC/BAKC 的NFT 以及对应上限的APE 代币,才能达到最高的预期收益率。那么如果你只拥有对应的NFT 或者APE,又或是你想获得更高的预期收益率和更多的流动性资金的话,那么你还有三个更优的选择:ParaSpace,BendDAO 和Binance NFT。

从ParaSpace 参与APE 质押

ParaSpace 这个名字大家可能比较陌生,因为确实是NFT 借贷市场的一个新玩家,但是其姊妹项目Parallel Finance– 波卡生态第一大借贷协议,大家肯定并不陌生,开发团队同样为Para Labs。

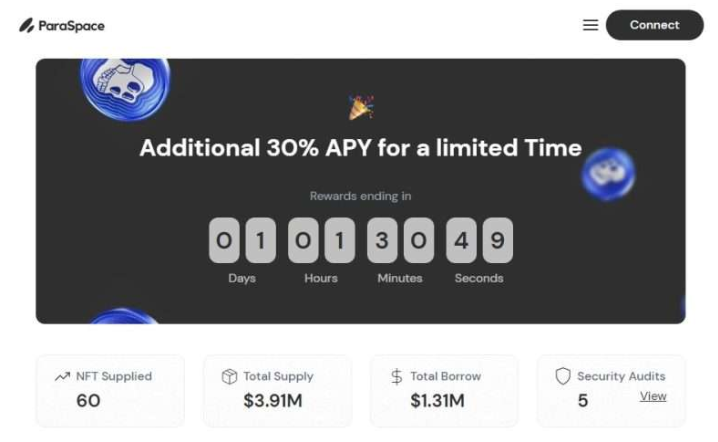

Para Labs 进行多链部署+ 多市场布局的第一个探索就是ParaSpace– 基于以太坊生态的创新性NFT 借贷平台,这一战略布局有一点类似Uniswap Labs 最近进军NFT 交易市场的逻辑。作为其打开以太坊NFT 借贷市场的第一战,ParaSpace 团队也为Ape 质押开发一整套产品,并且在预质押阶段就开启了APE 代币额外的30%APY 挖矿奖励,以激励早期用户参与。

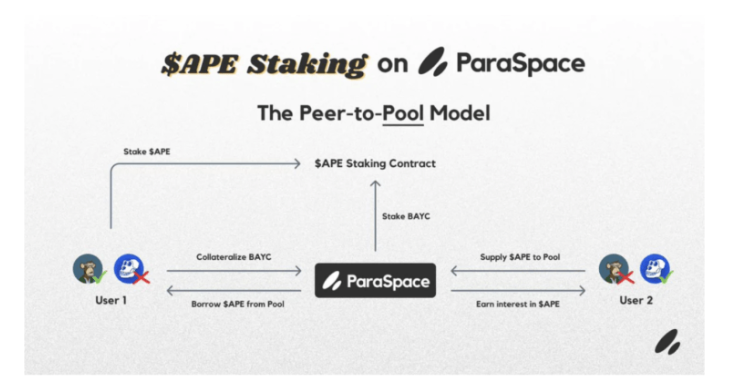

ParaSpace Ape Staking 与下文将要分析的BendDAO 一样,都是以NFT 抵押借贷作为平台的基础逻辑,再配合此次Ape Staking 的机制,让NFT 的持有者可以通过抵押借贷获得额外流动性资金的同时,参与Ape 质押流动性挖矿从而获得不断的APE 代币挖矿奖励。但是ParaSpace 采取了创新性的Peer-to-Pool 的模式,极大地提升了资本利用效率。

首先,Ape NFT 的持有者在ParaSpace 平台上质押NFT 后,可以从APE 借贷池中借出所需配对的APE 代币与其NFT 进行配对,而无需找到特定的APE 代币持有者,让其把代币质押配对给自己的NFT,极大的降低了市场摩擦。同时,APE 代币的持有者只需向ParaSpace 借贷池中存入自己的APE 代币,就可以获得以借贷利率形式获利的APE 质押激励。

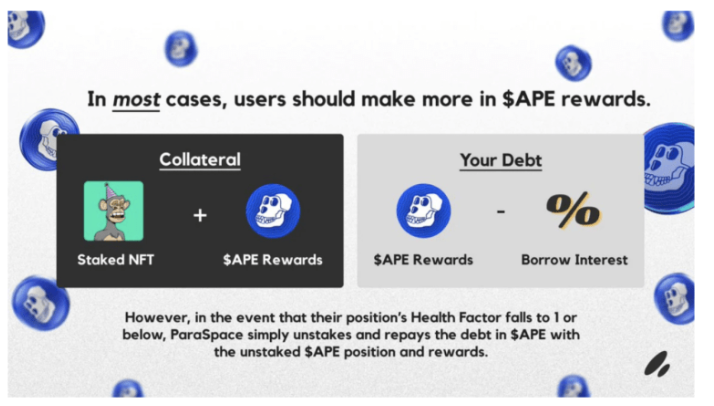

以NFT 借贷形式来进行的APE Staking 配对挖矿在机制上存在着Ape NFT 被清算的风险,但是ParaSpace 也非常巧妙的解决了这一问题。首先,APE 代币的币价与Ape NFT 的地板价本身就有着比较强的关联性,所以清算风险本身就要比NFT 抵押借贷ETH 的模式要低。同时在极端情况,清算流程要开启时,ParaSpace 会自动赎回已经质押的Ape NFT,但是会从其质押奖励中扣除必要的部分,保证APE 代币借贷的偿付性,同时Ape NFT 本身也不会真正进入清算拍卖流程。

在此之外,针对前一部分提到的质押期间如果Ape NFT 被出售,原持有者同时也会损失已经配对的APE 代币的风险,ParaSpace 也通过开发的智能合约规避了这一风险。任何通过ParaSpace 质押挖矿的Ape NFT,如果在质押期间发生了交易行为,那么在交易的Transfer 发生前,ParaSpace 会自动解除质押并归还所有的Ape 代币。从根本上杜绝了官方机制中的这一Bug 的发生,也保证了自己APE 借贷池的安全性。

关于用户最担心的合约安全性层面,虽然ParaSpace 是全新的NFT 借贷平台加上为Ape Staking 开发的新合约12 月10 日在主网上线,但是其合约已经经过了0xQuit,Certik,trailofbits,以及secure3io 的安全审计,同时另外几家头部的安全审计公司也在进行最后阶段的安全审查,包括了SlowMist ,VeridiseInc,和Quantstamp。

针对想要直接参与Ape 质押,但是被ApeStake.io 由于地理位置被限制的用户,ParaSpace 业开发了一个直接与官方质押合约交互的前端界面(usape.para.space/),方便被限制的用户使用。

从BendDAO 参与APE 质押

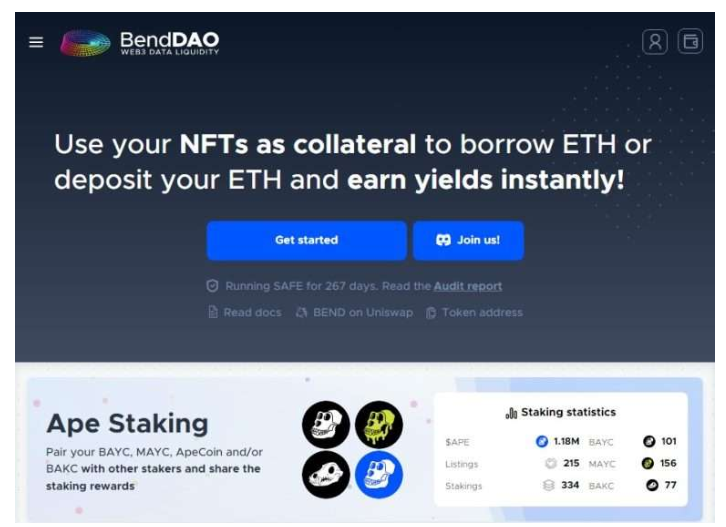

BendDAO 对于绝大部分的NFT 蓝筹玩家都不陌生,平稳运行了近9 个月的时间,在此期间BendDAO 也经历了蓝筹NFT 价格的剧烈波动导致众多NFT 进行清算的问题。在不久前也曾经被行业质疑是否会成为蓝筹NFT 价格进入死亡螺旋下降的罪魁祸首以及坏账的解决能力等,但是伴随着产品不断迭代升级,以及通过社区提案决策修改重要参数等努力,BendDAO 用数据和时间证明了其在NFTFi 领域的龙头地位。因此在Ape Staking 的活动中,BendDAO 也是一个非常重要的第三方参与平台。

BendDAO 对与支持Ape Staking 的产品规划始于一个社区提案,并且也通过后续的另一个提案投票决定了BendDAO 将会收取的APE 质押协议费率为4%,可以称得上是NFTFi 领域DAO 治理的一个标杆案例了。

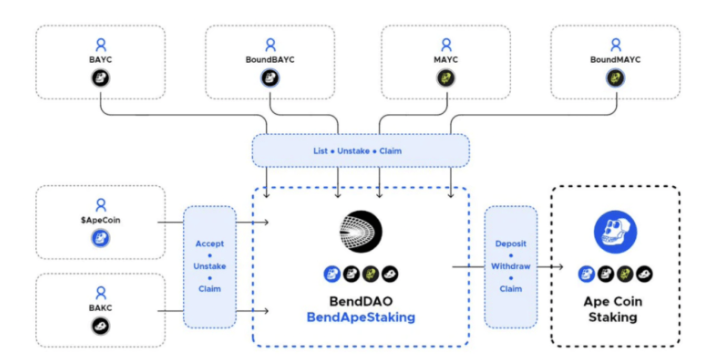

BendDAO 采取的Ape Staking 产品设计思路,不同于ParaSpace 的Peer-to-Pool 逻辑,而是采取了一种用户自由度更高的Peer-to-Peer 模式。当每一个BAYC/MAYC 存入BendApe 质押平时时,NFT 的持有者自由可以设定几个参数:1,Ape NFT、APE 代币、BAKC 配对质押者每个角色分得的总APE 代币奖励的百分比。2,APE 代币质押的数量要求。

对于APE 代币的持有者来说,他们可以选择任意一个Ape NFT 配对进行质押,但是最重要的选择依据肯定是Ape NFT 持有者预先设定的奖励分配比率。

这就是BendDAO 的Peer-to-Peer 配对挖矿模式,给予了用户最大的自由性,但同时也带来了一些配对摩擦较高的问题,比如奖励分配比率的设定。如果设定的APE 代币质押利润份额较高,那么大概率能保证有充足的APE 代币参与配对质押,但是Ape NFT 持有者分得的利润可能就比不上其它平台的预期收益率;如过APE 代币质押利润份额较低,那么又可能出现这个Ape NFT 没有APE 代币愿意与其配对质押的情况。所以极有可能出现在Ape Staking 活动正式开始之后,Ape NFT 持有者根据其它平台预期收益率的情况,不断赎回并重新调整奖励分配比率的问题,使得不同角色的用户都不能获得长期的稳定收益。

从Binance NFT 参与APE 质押

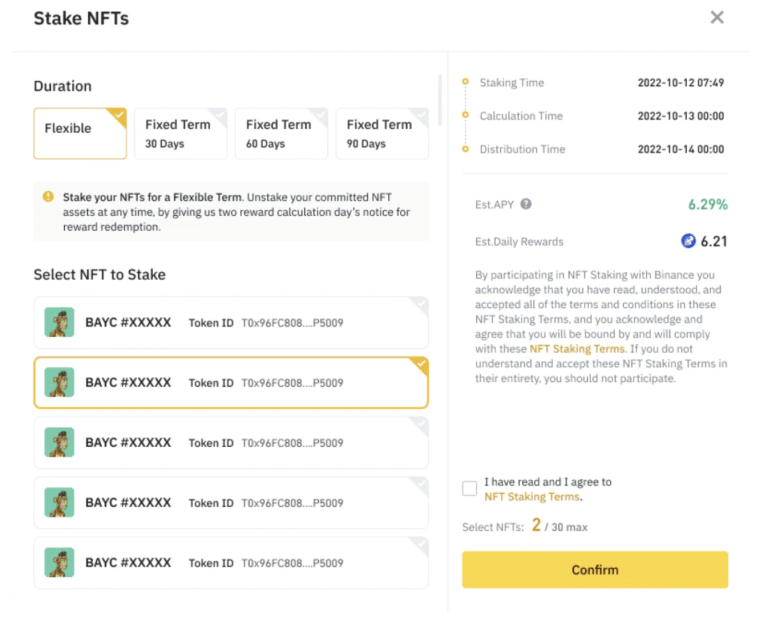

中心化交易所在Ape Staking 的活动中也找到了自己的切入角度。Binance NFT 于12 月6 日发布公告,宣布将于12 月12 日开启Ape NFT 质押活动。

活动的规则在这几个Ape Staking 项目中可以说是最简单直接的。用户只需在Binance NFT 平台质押BAYC 和MAYC NFT,即可获得每日的APE 代币挖矿奖励。相当于为Ape NFT 的持有者提供了一个中心化的质押服务,而用户无需担心APE 代币的配对质押规则,就可以在Ape 质押活动中获得收益。

用户可以选择以活期形式或者30 天、60 天、90 天的固定期限质押BAYC 或MAYC NFT。尽管在官方公告中没有提及不同质押期限的收益率区别,但是可以预期的是,更长时间的固定期限质押应该对应更高的预期收益率。

值得注意的是,在质押开始之后,用户如果想要取回已经质押的Ape NFT,官方公告上提醒活期质押的赎回过程会花费48 小时,固定期限质押的提前赎回的流程则会长达7 天,并且会损失掉这7 天的APE 挖矿收益,这对于波动性极大的NFT 市场来说,并不是一个用户体验友好的质押赎回机制。同时相比于ParaSpace 和BendDAO 的所有流程都通过智能合约进行的「DeFi」形式和众多审计报告的保障,Binance NFT 的中心化质押机制也存在着一定的中心化操作风险,但Ape NFT 的持有者也可以通过官方渠道随时通过链上数据查询自己的BAYC/MAYC 是否参与了质押。

Binance NFT 目前还没有公布其具体的获利方式和收益预期,包括其如何与APE 代币配对参与Ape 质押(这部分APE 代币的来源应该是Binance Earn 的APE Staking 活动),并且会从中分得多少利润,这些都还是未知数。因此具体的质押收益率只能等12 月12 日活动正式上线后,用户才可以进行一个直接的比较后,做出自己的决策。但是预估届时的收益率应该高于官方纯NFT 质押的收益率,但是低于NFT + APE 代币配对的收益率。

结语

尽管说,对于Ape Staking 活动的设计,APE 生态的NFT 用户与持币用户都是褒贬不一。但是作为一个DeFi 研究员,我很欣喜的看到了NFT 原生项目在更多的融合DeFi 赛道的设计思路,也包括前一段时间大火的Art Gobblers,借鉴了DeFi 项目OlympusDAO 的(3,3)模型。

同时NFTFi 赛道更是如此:交易即挖矿的LooksRare 和X2Y2,在此基础上升级为Listing + Bid 即「挖」盲盒的Blur.io,以超额抵押借贷为产品底层逻辑的ParaSpace, BendDAO 和JPEG'd,这些项目为NFT 赛道的底层流动性提供了巨大的支撑并且提升了整体的资本利用效率。

相信随着整个NFT 生态对于结合代币经济模型的不断探索,以及NFTFi 赛道的buidler 们的不断努力和结合NFT 本身特性的机制创新,我们会很快收获更具吸引力的PFP 系列,用NFT 承接的RWA 链上投资机会,定制化的金融票据等等,NFT 一定会在未来的链上金融体系承担起更重要的角色。