GBTC|灰度效应:负债骨牌与DCG 崩溃的推手

灰度的GBTC 曾是牛市催化剂,同时也是这次熊市里的深水炸弹。今天,让我们深入了解最近的一些丑闻,以使当今发生的事情更有意义。

我们重新整理了一下两年前的故事,始于2020 年,我们称之为「灰度效应」

当我们回顾这些画面时,我们发现2020-2021 年是牛市运行的开始,但同时,也埋下了推动2022 年熊市出现的祸根。

如今,熊市还在继续。

也许,Twitter 和媒体上的加密货币旁观者目前正无可奈何地等待着最终的末日降临,并希望它早点到来。因为那个数位货币集团(DCG)帝国正在自我崩溃…..一个拥有现在臭名昭著的灰度比特币信托基金的帝国……

而这些早期线索向我们展示的是,我们正在进入一个完整的循环,过去的各种催化剂现在正在解体,我们看到了双刃剑的另一面。

因此,今天,让我们深入了解最近的一些丑闻,以使当今发生的事情更有意义。

泡沫的起始

在我们开始之前,我想谈一件事。

我提到我们正在原地踏步,在任何人暗示两年半前的所有进步现在已经消失之前,我想迅速消除这种恶性想法。

这已经不是两年半以前,今年发生的事并不会让这个行业倒退三到四年。

以这样的恶性方式思考,也许暗示了一个人的信仰起源—— 源于投机。我认为,这种方式对整个社会来说是无益的。我们很快就会看到,这种行为带来的许多坏处。

因此,虽然当前的气氛是阴沉和反思,但我们不要忽视每周都在以惊人的速度发生的技术突破……这种创新是事实。它是行业的内在力量,不会因为投机行为被推回几年前。

如果有的话,在Githubs、论坛和热切的团队中上升的能量就像一座准备喷发的火山。任何挡在它前面的东西都无法减缓它的进程。而一旦这种能量被释放到世界上,会诞生最肥沃的土壤,使未来变得更加光明。

这个行业的创新和发展是任何行业中最自由的力量,它是一种在自由、真理和自我主权中烘托出来的力量。这些是不会简单地失去信仰的真理……而且它们是今天失败的头条新闻没有体现也没有提及的真理。

因此,如果「征服的目的是避免做与被征服者相同的事情」…..让我们回顾一下过去,希望能帮助我们向前迈进,不要让过去的错误在明天困扰我们。

我们没有倒退,只是明白了目标的距离。

第一幕—— 起始

它始于2020 年的DeFi 之夏。每个深陷链上交易困境的加密用户都开始了解收益农场、保险库、流动性聚合、合成代币、收益代币等等。

在这些代币和1,000% 以上的短期收益率产品的喧嚣中,我们的内部交易和警报AI 系统对比特币现货市场上发生的异常需求进行了深入研究。

这对我们来说是一个重大警报,因为现货需求将价格推向新的范围。衍生品将我们推向区间的高点和低点。对于任何回忆起2020 年的人来说,对2020 年3 月低点的恐惧被烙印在交易员的脑海中。

当我们回顾过去时,我们发现有些讽刺的是,一种以收益率代币为形式的新物种出现,让生态系统中最大的鲸鱼能够在不被注意的情况下四处游荡……

这些鲸鱼是引发18 个月牛市的原因。

而今天,当价格回调到接近18 个月前的市场位置时,我们意识到所有开始这一切的杠杆,正在退出舞台。这就是我们之前提到的双刃剑。

开始这个周期的人与登上头条新闻的是一个人。

那么,我在这里指的是谁,指的是什么?

让我们拉出一条在2020 年夏天引起我们兴趣的推文。当时它比其他任何一条都更吸引我们,只是因为这种看涨的态度很可能与AI 所挑选的东西有关。

这是一条现已删除的推文,来自三箭资本(3AC)的负责人。

这是3AC 帐面上的一个片段(可能有对冲),他们正在不断增加多头仓位。根据图片,Zhu 的这张截图反映了他大约开了2340 ETH 的合约。当时的总金额刚刚好是100 万美元。

对于一个数十亿美元的对冲基金来说,这可能是一个非常小的头寸。但当时的3AC 还不是十亿美元的对冲基金。

根据nymag 的报道中的一段话,该报道引用了3AC 的年度报告,「根据其年度报告,三箭的主要基金的回报率超过了5900%。到该年年底,它管理着超过26 亿美元的资产和19 亿美元的负债。」

这意味着3AC 盈利约7 亿美元……这也意味着这两家公司在2020 年某个时候的收益超过5,900%,管理着约1,150 万美元。

这使得该截图更能反映出一个建立在信念上的超额赌注。

随着3AC 对对冲不感兴趣的事实浮出水面,这个ETH 头寸是3AC 要做的一个指标。我们甚至不知道BTC 看涨选择权是什么样子的—— 那是一个流动性更强的期权市场。

我认为他的BTC 选择权头寸要大得多,因为任何当时在Deribit 交易的人都能证明存在巨大的价差。对于任何建立七位数以上头寸的人来说,需要相当长的时间来填补,特别是在流动性差的ETH 选择权合约上。

这就是为什么我们在上面的片段中也看到了如此多的合约和到期日。

好吧,那么再深入了解一下这个位置,我们还知道在那条推文发布之前发生的一些事情。

首先,3AC 购买了超过2100 万股的灰度比特币信托(GBTC)。我们知道这要归功于2020 年6 月2 日美国证券交易委员会的文件。

灰度是数位货币集团的一个实体,它占领了市场,到目前为止总共积累了536,000 个BTC。

他们独特的结构是使其成为可能的原因。它的结构本质上是为了囤积比特币。BTC 和美元(然后用来购买BTC)流入,不能提出。

Grayscale 实现这种单向流动的方式是他们分配份额的方式。经认可的投资者或「富人」可以注册私募以接收份额。

然后,这些经认可的投资者可以向Grayscale 提供BTC 或美元。作为交换,Grayscale 给他们同等价值的股份。如果每股等于0.001 BTC(实际上是0.00095085),那么每交给Grayscale 一个BTC,认可的投资者就会收到1000GBTC(减去少量费用)。

问题是私人投资者必须等待6 个月才能在市场上出售GBTC。这就是非认可的散户投资者投机的地方,也就是那些不那么富有的买家。

用股票换取BTC,这似乎很公平,但实际上,这并不公平。这是因为GBTC 几乎总是以溢价交易。在股票市场上寻求纯粹投资BTC 的非认可投资者或散户投资者支付的不是公允价值。

这就是我的意思…最近GBTC 收线于28.25 美元。根据BraveNewCoin 流动性指数,比特币收于22,830 美元。根据Grayscale 网站,每个GBTC 份额等于0.00095085 BTC。意味着GBTC 的公允价值为21.71 美元。目前的价格有30% 的溢价,只是因为买家并不富裕。这30% 的溢价直接流向了交出BTC 的合格投资者。

这种策略是灰度公司创建信托的方式,其中比特币基本上以一种单向流入的方式进入信托。哪个拥有比特币的合格投资者对增加比特币余额不感兴趣?价格是5,000 美元还是20,000 美元并不重要。只要有溢价,BTC 的价值就会增长。

在六个月内,这是一个几乎无风险回报,回报率为30%,一年则为69%。

这是相当可观的,自然的经济压力应该会将这一溢价降至0%。然而,出于某种原因,我们还冇有看到这种情况发生。

这意味着3AC 很可能在6 月2 日提交文件之前购买了比特币。我们可以根据Su Zhu 在2020 年12 月5 日发推文和在2020 年12 月31 日提交下一份披露文件所花的大约30 天时间来计算下面显示的时期。下面的时间刚刚超过30 天。

但请记住,Zhu 持有一些7 月份的ETH 看涨选择权。它们的行权价为240,每张合约的成本为0.0246 ETH。

如果提前1.5 个月或更长时间买入这些合约,这意味着该合约要想赚钱,价格需要上涨20%到40%以上(估计)。

目前,我们可以假设这些仓位是在这个时间范围内进入的。

这里的要点是,3AC 很有可能在现货市场购买他们的BTC 之前就购买了看涨选择权,然后再将代币发送到Grayscale,并填写SEC 文件。这是合乎逻辑的,因为你可以从你的现货购买中获取利润,因为2100 万股(~1000GBTC 股=1 BTC)大约是21000 个比特币。

这么多的比特币在当时是1.5 亿到2 亿美元,这意味着根据3AC 的资产和负债,这是一笔借来的金额(来自贷方Genesis)。

现在,如果我们再往前走一步,我们可以将时间排得更准……

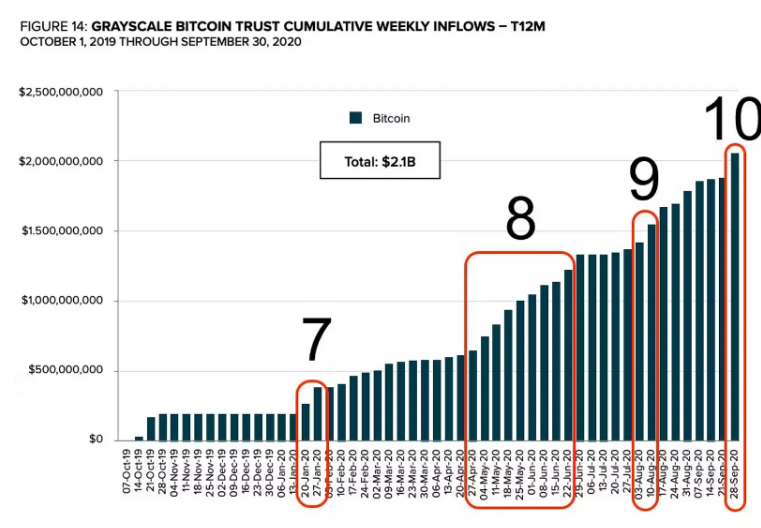

以下是灰度公司每周累计流入图表的截图。

这告诉我们,资金流入最早可能从5 月11 日那一周开始。这使我们处于先前的蜡烛图中那两个箱体的起点。这也为4 月底和5 月初的大动作提供了更多的支持,因为它源于3AC<>灰度动态。

这一部分基本上总结了Su Zhu 的第一幕。

但有趣的是,在第一幕中,我们可以看到Su Zhu 在定向赌注中表现出恐惧。他想锁定GBTC 的溢价,但又担心它将消失。

在这里,他请求FTX 的SBF 围绕Grayscale 的GBTC Trust 创建一个工具。我们只能假设这是为了让3AC 能够在信托中退出头寸,而无需等待6 个月。

这条推文显示出由于时间安排而引起的不安。3AC 在6 月2 日向美国证券交易委员会提交了文件,他们在6 月期间的潜在溢价利润从大约23% 下降到个位数。

虽然溢价仍然存在……但它预示了结局。

第二幕—— 加大杠杆

我最初的理论是,3AC 至少持有其GBTC 六个月,然后出售。

这将意味着在12 月,2100 万GBTC 将进入市场。

但多亏了这篇文章中Data Finnovation 的一些挖掘,我最初的看法似乎是错误的。当我们看GBTC 图表和成交量时,这看起来也很一致……2100 万股的成交量似乎并不存在。在Grayscale 母公司的借贷子公司Genesis 借出比特币后,抛出2100 万股……我非常怀疑他们是否愿意制造这种波动。

相反…

为什么3AC 反其道而行之,加了更多的杠杆。毕竟,比特币已经上涨了,溢价也在上升……所以在这里,拿走现金是不错的选择。我们已经听说过贷款人甚至不会对3AC 进行尽职调查的故事。

因此,如果3AC 要加杠杆,对话可能发生在11 月底或12 月初。原因是我们可以看到Zhu 对即将发生的事情越来越有信心。

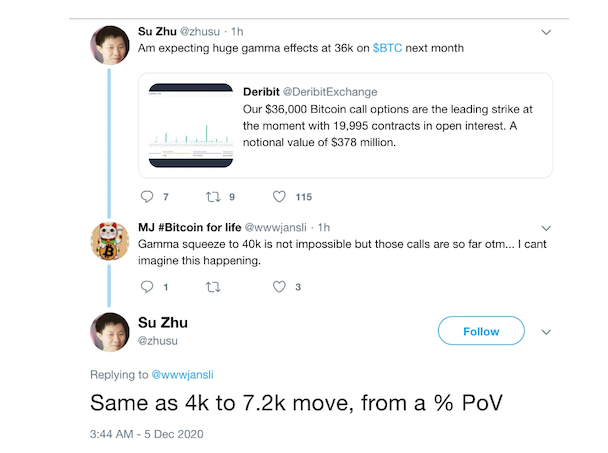

下面是一条已删除的推文,表明他相信Gamma 挤压准备在月底发生。请记住,Zhu 当时持有看涨选择权。

而Su Zhu 有这么多预见性的看涨选择权可能表明,让3AC 继续提高杠杆率的电话实际上可能发生在2020 年夏天。

所以退一步说……

Su Zhu 在2020 年12 月5 日很有信心,表示他预计Gamma 会将BTC 推到36000 美元以上。当时的价格是18.6 千美元,这意味着这需要在大约四个星期的时间内获得100%的回报。与此同时,BTC 尚未创下历史新高,这再次成为一项艰巨的任务。

这种信心与2020 年12 月31 日提交给美国证券交易委员会的文件相吻合,其中指出3AC 当时持有38,888,888 股GBTC。

这意味着从6 月2 日至2020 年12 月31 日,3AC 增加了1780 万股。

这是流入信托基金的资金,对3AC 和其他公司来说有很大的空间。而最大的流入量上升恰好发生在市场火热的时候。如果让我猜测的话,最大的上升是在3AC 采取行动尝试它在12 月5 日提到的Gamma 挤压时。

而且说实话,如果这个比特币选择权交易员在五周内将63.8 万美元变成400 万美元的故事主角是3AC,我不会感到惊讶。这个时间点将再次成为一个无法忽视的巧合。

所以现在是2020 年底,3AC 有26 亿美元的资产和19 亿美元的负债。以3880 万GBTC 股票,每股32 美元左右,我们得到约12.5 亿美元,几乎是他们账面的一半。

凭借今年早些时候大约7 亿美元左右的利润,我们可以假设3AC 完全靠灰度效应生存。整个市场都在上涨。在占3AC 帐面一半的交易中,非对冲交易获得60 倍以上的回报。

鉴于3AC 帐面上有19 亿美元的负债,我们可以假设他们也在借BTC 来进行我们目前为止一直在讨论的灰度交易。

从一家DCG 子公司借钱,以帮助另一家子公司赚取巨额管理费收入。

这就像允许贷方为即将到来的社区的购房者开设商店。这些购房者实际上都不想住在那里。所以银行给他们钱买房子……新房主要等六个月才能盖好房子。

与此同时,房屋建筑商从所有房屋中赚取了百分之几的利润。

这里的关键是该地区冇有其他房屋建筑商……或者换句话说,这个地区没有其他购买比特币的方式。

因此,回顾一下,贷款人在贷款上赚了大约10%。房屋建筑商在每个房屋上赚取2-3%的利润。而且,没有购房者打算真正住在家里。

这意味着为了使该计划发挥作用,新的买家必须进入市场,不能从原来的房屋建筑商那里购买。

怎样才能做到这一点呢?

第三幕—— 叙事

2021 年第一季度,我们开始看到叙事发生了转变。为了不让灰度的溢价变成负数……需要更多的买家。

这就意味着需要接触大众。这里的关键是个人不能从房屋建筑商那里购买房屋(也就是直接从Grayscale 购买股票)。他们需要从市场上购买GBTC。

这就是大量的散户。

而且他们无法吸引那些愿意通过使用Coinbase、Kraken 或Gemini 等交易所来学习交易曲线的用户。

这就是“Drop Gold “活动的魅力所在。它最初于2019 年5 月推出,正是Graysacle 需要引诱的人群。更重要的是,如果你在互联网上做一些搜索,你会发现在2020 年底和2021 年初是加密货币以外的用户接受这个广告的时候。

然后,为了在叙事上叠加一个叙事,Zhu 在第一季开始了他的超级周期叙事,暗示人们需要为加密货币付出高昂的代价,因为它只会上涨。

炒作正在全速前进。

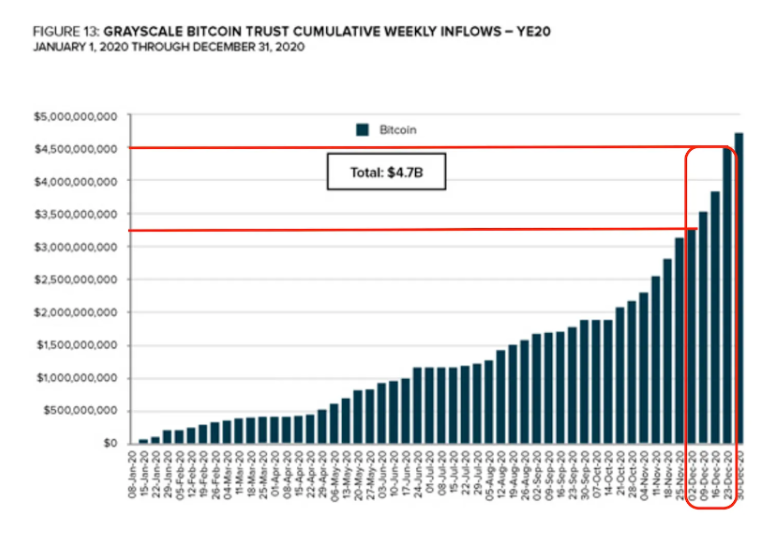

然而,这还不够。Grayscale 在2020 年的最后10 周内流入了超过25 亿美元的资金。

它准备在4 月中旬尽快上市。这10 周见证了比之前整个7 年更多的资本。再读一下……在这10 周内,进入信托基金的资本比之前7 年都要多。

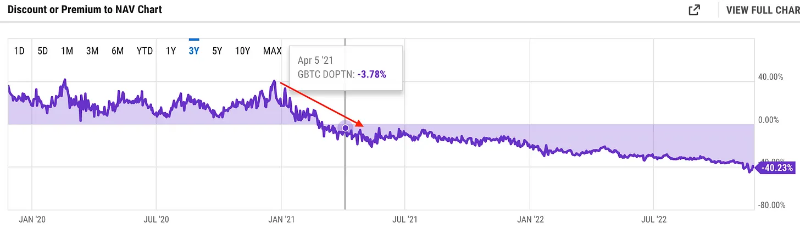

这段时间恰逢信托的资产净值(NAV) 转负。8 月份的资金流入导致股价跌至低于信托基金可赎回的水平——如果信托基金允许赎回的话。

这不仅仅是一个麻烦……这是暴跌的真正开始。就在25 亿多美元的GBTC 准备进入市场的时候,灰度如何挽救负资产净值?

第四幕—— 结束

4 月5 日,Grayscale 继续宣布打算将信托基金转换为ETF。如果成功,资产净值将回到标准值。

要使信托恢复到面值,灰度公司需要向市场出售BTC。这意味着如果有人以比资产净值低的价格购买GBTC,他们将获得收益。

这是该信托基金结束的开始。当比特币在2021 年第三季反弹时,资产净值几乎恢复了……但资产净值从未再次转正,很明显,该信托基金正在变得虚弱。

Grayscale、DCG、Genesis 和3AC 都是食槽里的猪。如果生活教会了我一个教训,就是永远不要成为猪,因为猪会被宰杀。

而这正是市场在2022 年开始转向时发生的事情。

无论如何,这就是为什么我们现在看到Grayscale、Genesis 和DCG 苦苦挣扎的原因。Barry Silbert 确实在这个领域做了很多好事。

但他和他庞大的实体变得贪婪。如果我们仔细观察,我们可能会看到Grayscale/DCG 的根源与加密货币中几乎所有的爆炸事件都有联系。这个行业确实是那么小。

可能他一开始是好的,但现在已经对行业有害。不要担心它的消亡。如果我们发现Grayscale <> DCG <> Genesis(甚至BlockFi)也许更多的实体都死掉了,我不会感到惊讶。

无论目前的法案如何,它都宣告着当前周期的终结。也许,这使我们离下一个周期更近了一点。