上海升级将如何影响以太坊的价格和前景?

以太坊等待重要升级——上海。 它的重要性仅次于 The Merge,后者将资本化第二大加密货币转移到股权证明 (PoS) 共识算法。

即将到来的更新将允许用户从 Beacon Chain 存款合约中提取 ETH,并包括一些系统改进。

社区中的许多人担心由于期权的开放而对以太币价格造成的潜在压力。 一些人确信升级将对 Lido 等流动质押服务的代币和整个市场产生负面影响。

升级将如何影响以太坊的价格和前景?

加密货币社区整体看好以太坊上海升级后的未来前景。 这可以从质押资产总价值的加速增长和Lido和Rocket Pool 等服务的TVL增加,以及它们的实用代币价格飞涨中看出。

升级后的提现过程将是动态的,取决于很多因素。 一夜之间大量ETH涌入市场的可能性不大。

在将资金存入存款合约之前,许多利益相关者以高于当前市场价值的价格购买了以太坊。 大多数投资者很可能不会出现亏损。

上海升级涉及多项以太坊改进提案(EIP)的实施。 关键的一个——EIP-4895——将允许你从质押中提取资金。 自 2020 年第二版系统零阶段推出以来,此选项一直不可用。

随着即将到来的硬分叉,开发人员还期望实现 EIP-3540、EIP-3670、EIP-4200、EIP-4750 和 EIP-5450,重点实现 EOF 格式。 后者允许你检查智能合约并在部署期间对其进行更改。

如果 EOF 的实施被证明太困难,该技术的实施将推迟到 2023 年秋季。 此时,计划进行另一次更新,其中将激活 EIP-4844。 它涉及实现 dunksharding 技术规范中的“大部分”逻辑和格式。

开发人员最近实施了上海影子分叉,以测试计划更新对主网的影响。

在测试过程中,由于 Geth 客户端的配置不正确,出现了一些问题。 修复后,所有节点开始协同工作。

2 月 1 日,浙江测试网上线,用于验证从信标链存款合约中提取 ETH。

Liquid质押代币反弹

随着重大升级临近,领先的流动性质押平台Lido Finance的治理代币呈现强劲增长。 1月份,LDO价格涨幅超过130%。 其市值已突破 20 亿美元大关。

Lido Finance 成为 DeFi Llama 评级的领导者,领先于 TVL 中的老牌细分市场 MakerDAO 平台。

Lido Finance 允许用户通过质押以太坊、Polygon 和 Polkadot 等加密货币资产来赚钱。

该服务中最受欢迎的代币是以太坊。 用户收到的不是在信标链中被阻止的资产,而是可以在其他 DeFi 协议中使用的 stETH 代币。 Lido Finance 很受散户投资者的欢迎,他们没有足够的资金(32 ETH)和技术知识来担任验证者。

RPL代币的价格也明显上涨——1 月份涨幅超过 100%。 Rocket Pool 将自己定位为一个去中心化的协议,在一个系统中将 stakers 与节点运营商相匹配。 要参与该过程,运营商需要拥有 16 个 ETH(信标链验证器所需数量的一半),以及少量 RPL。

RPL也是我们前一段推荐的财富密码,大家也是吃到了将近40%的利润。

从此类加密货币资产的价格上涨来看,市场对即将到来的更新持乐观态度。 即将到来的升级将使质押代币更具流动性并消除不确定因素——用户将知道提取资金的时间。 上海可能会增加丽都财经、火箭矿池等平台之间的竞争,这也是一个积极因素。

对ETH价格的影响

即将到来的更新将影响代币相对于流通中的 ETH 的百分比。反过来,这可以改变以太坊的供需平衡。

持怀疑态度的人认为,更新后,市场将充斥着过多的 ETH,这充满了加密货币价格的暴跌。

虽然一些人预计抛售压力会增加,但其他人则乐观地认为,随着升级后出现新的选择和服务,升级将引发对以太坊质押的需求大幅上涨。

上海激活将允许投资者自2020年以来首次释放锁定的ETH。 然而,专家们相信,大规模撤资的可能性不大,因为撤资不会在一夜之间发生。 这个过程是动态的,需要一些时间并取决于许多因素。这段时间的长短取决于同时尝试提取资金的验证者数量。 这可能需要几个小时到几周,甚至几个月。

因此,由于上述机制,以太坊价格大幅下跌的可能性很低。 另一方面,很难确定地预测上海之后第二个资本化的加密的比率。

一些会“影响供需”的因素

每天将有57,600次部分提款的限制(根据当前质押中的代币数量),允许验证者提取上涨的奖励。 这自然会抑制抛售压力;

取款越多,处理过程就越长。 这也意味着市场看跌压力减少;

许多利益相关者,尤其是那些具有长期投资策略的利益相关者,会选择持有他们的 ETH。 其他人根本不想亏本卖币;

对流动性质押代币的需求将会增加,因为这些衍生品可用于 DeFi 产品以产生除主要奖励之外的收入;

提款的开放将提高流动性,开辟套利机会并降低与 stETH 和 rETH 等衍生品相关的风险;

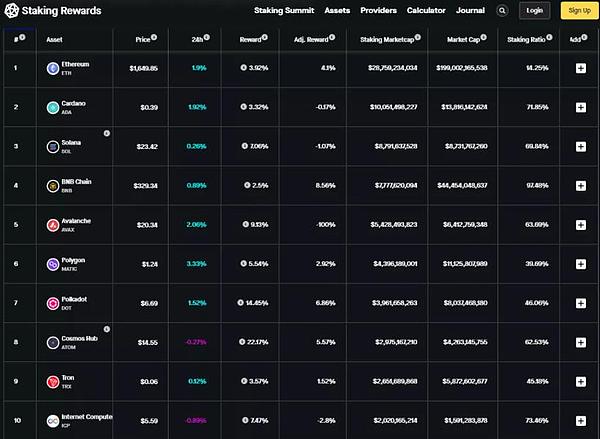

与 Solana 或 Cardano 等竞争平台相比,以太坊的质押Ratio 最低。 但是,在升级和新的质押服务出现后,情况应该会有所改变。

Lookonchain 的一位分析师坚信,投资者不应担心上海之后的潜在抛售压力。 根据他的计算,锁定在信标链存款合约中的 ETH 的平均购买价格为 2260 美元。

这意味着理性的市场参与者在大多数情况下不会亏本“合并”撤回的代币。

未开发的潜力

截至 02/06/2023,只有 14.25% 的以太坊市场供应涉及质押(质押比率)。 与 Cardano 或 Solana 等其他流行的 PoS区块链相比,这是非常低的。不过目前正在逐步提升。

在三月份的上海更新之后,情况应该会开始发生变化。 由于以太坊质押被认为是一种风险较小的活动,因此上述差异可能会逐渐变平。

还可以假设 EIP-4895 释放的 ETH 的很大一部分将用于 DeFi 协议。 这将振兴去中心化金融部门,增加其总 TVL,并可能为其他市场的复苏提供强大动力。

流动性质押协议涉及约 687 万个 ETH,价值 113 亿美元(来自 DeFi Llama 的数据截至 2023 年 2 月 6 日)。

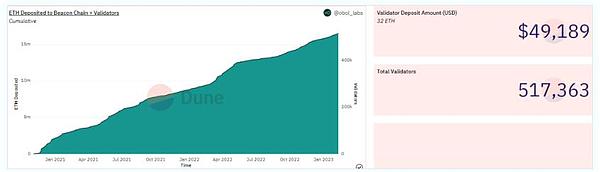

相比之下,信标链合约锁定了1664万个ETH,总价值为260亿美元(截至 2023 年 2 月 15 日)。 在过去六个月中,这个数字增长了约 25%,在过去一年中增长了 77%。

如此显着的差异表明各自平台的 stETH 和 TVL 等衍生品具有很高的上行潜力。

即将到来的更新也可能对流动性质押协议的实用代币——LDO、RPL、ANKR 和 SWISE——产生积极影响。

Sygnum 的分析师还考虑到对 Rocket Pool 等去中心化服务的需求增加。 后者的 TVL 在两个月内大约翻了一番,已经突破了 10 亿美元的里程碑。

相信许多平台将扩展其功能,例如 MetaMask 钱包。 预计质押的 ETH 数量将继续增长,网络上的验证者数量也会增加。 2022 年的最后一个指标在 12 月增长了 79%,达到 495,252。

币安学院分析师相信,提款选项的开放将产生普遍的积极影响,并“让 ETH 市场更加自由”。 根据他们的说法,硬币持有者将能够更好地应对供求关系,以实现市场平衡。

摩根大通专家坚信,上海因素对美国最大的加密货币交易所 Coinbase 有利。 该金融机构的研究人员估计,在即将进行的更新后,将有95%的客户表示对以太坊质押感兴趣。

文末

上海更新是按市值计算第二大加密货币发展的重要一步。 然而,要解决由来已久的扩展问题并将以太坊变成抗量子网络,还有很多步骤要做。

一旦兑现开放,由于 ETH 的流动性增加,以太币质押将变得更具吸引力。 例如,生态系统中的活动增长可能会以牺牲那些出于某种原因不想使用 Lido 和 Rocket Pool 等服务的人为代价。

根据加密货币投资者和博主 Lark Davis 的说法,到 2022 年底,按市值计算的第二大加密的持有者数量增加了 263%。 这表明以太坊前景看好,市场参与者对即将到来的更新持积极看法。

上海更新后,任何人都不太可能准确预测以太坊及其相关代币的价格。 然而,任何重大升级都充满了高波动性。

可以肯定的是,随着市场的进一步复苏,以太币和许多其他加密货币资产的价格将会上涨。 后者将在很大程度上取决于即将到来的升级的成功实施。

今天的分享就到这里,后期会给大家带来其他赛道的龙头项目分析。感兴趣的可以点个关注。我也会不定期整理一些前沿资询和项目点评,欢迎各位志同道合的币圈人一起来探索。有问题可以评论提问或者私信