Camelot新项目,投资策略模块化的无代码资管平台?

据官方信息,Camelot 在继$NEU、$TROVE 之后,即将于 2 月 20 日推出第三个打新项目:FactorDAO($FCTR)。

了解 FactorDAO

首先,FactorDAO 是做什么的?

如果简单理解,FactorDAO 是一个无代码资产管理平台,允许 Builder 和基金经理在其上构建创新产品、投资策略和金库,吸引投资者的 LP 并赚取收益。

这些产品/策略/金库包括:

1、由一篮子加密资产构成的指数(主题化指数);

2、聚合不同 DeFi 协议的收益捕获策略;

3、为投资者资产所面临的风险敞口提供对冲策略;

但说到底,FactorDAO 其实是一个建立在 Arbitrum 上的一个中间件,连接投资者(LP)和基金经理。基金经理可以为用户提供专业的投资策略,用户通过策略获取收益,基金经理从中抽成(分红规则由经理决定)。投资者可以根据基金经理的收益率/风格(由 FactorDAO 提供面板)进行选择,并选出最适合自己投资风格的资管策略。

这类协议的优势主要来自于其去中心化的架构。部署在区块链上就意味着公开透明、灵活和可组合性。2022 年 CeFi 爆雷已经给我们留下了非常深刻的印象,而去中心化资管协议则有能力解决这些问题。

但也正由于其部署在区块链上,便会存在潜在的智能合约风险(当然 CeFi 也有黑客风险、创始人跑路等风险)——这也是我们每一次投资需要「DYOR」的原因。

在笼统聊完 FactorDAO 之后,我们不妨再来看看它还有哪些优点值得我们关注:

一篮子代币资产构成的主题化指数

类似于由第二个 Camelot 打新项目 Arbitrove 将推出的产品 ALP,基金经理可以通过 FactorDAO 构建指数。主题化指数由 Arbitrum 上各类资产(FT、NFT、RWA)完全抵押,支持主动策略和被动策略(比如将 GMX Token 质押在 GMX 中),以及在 FactorDAO Yield Pools 中进行卖空等操作。投资者在购买指数份额后,将收到由 FactorDAO 铸造的指数代币。

Yield Pools

Yield Pools 的创建者可以部署一个无许可、非托管的资金池以进行借贷。任何产生收益的代币都可以存入,且每一个代币池都进行了风险隔离。

而投资者可以在平台上的各个 Yield Pools 上抵押和借出资产。为了借出资产,投资者需要根据每个池的预定抵押因子存入抵押品。抵押因子决定了可用作抵押品的资产与借出资产的比例。

灵活性

促成灵活性的原因是 FactorDAO 金库使用了 ERC4626 代币标准,并对该标准进行修改,以达到更高的可扩展性,从而进行更复杂的策略操作。

同时,基于创新的代币标准,FactorDAO 简化了发起、结算和交易去中心化衍生品的流程。

通过 FactorDAO,基金经理们可以轻松构建对冲头寸、Delta 中性策略和 CDS(信用违约掉期)等策略。

另一个灵活性的体现是 FactorDAO 为基金经理提供了两种金库,一种是无许可金库,另一种是许可金库。许可金库的参与需要通过白名单或者 KYC/AML 验证。

可组合性

基于 DeFi 的可组合性,FactorDAO 将有机会与其他 DeFi 协议进行整合,从而为基金经理提供更多的资产类型和 DeFi 服务。

其他 DeFi 协议也可以基于 FactorDAO 的保险库构建新的产品——利用协议相关资产建立保险库,以驱动它们的协议。而 FactorDAO 也将有机会获得额外费用收入。

这里还会产生一个类似于 Curve War 的博弈:DeFi 协议可以购买$FCTR 并锁定 ve,以获得治理权,并将排放和奖励直接发送到与其协议相关的金库。

DAO 的架构

想要获得治理权必须要将$FCTR 转化为$veFCTR,锁定时间越久,能够获得的$veFCTR 就越多。之前提到的归属于生态基金 20.8%$FCTR 将被用于开放事件、黑客松、激励增长,$veFCTR Holder 将通过投票来管理这些事务。

FactorDAO 分为主 DAO 和子 DAO,分管不同事务,比如:

-

负责管理国库资金的子 DAO

-

负责产品开发的子 DAO

-

负责市场推广和用户教育的子 DAO

-

负责协议数据分析的子 DAO

-

负责不同子 DAO 之间协调工作的子 DAO

主 DAO 和子 DAO 的投票权重计算方式不同,主 DAO 采用的是一币一票的方式(OTOV),子 DAO 采用的是 QV(Quadratic voting 平方投票法,早期译作二次方投票,是套集体决策程序。

参与决策的投票者不仅透过分配投票来表达偏好,更能表达偏好的程度。借此,平方投票试图解决多数决的常见难题,如投票悖论、弃保效应及配票)。子 DAO 希望通过 QV 模型来减少鲸鱼对于投票的影响。

模块化和无代码

最后一个值得关注的点是 FactorDAO 的无代码和策略模块。无代码对于基金经理/DeFi 协议团队友好,而由社区驱动的策略模块可以简化策略的创建流程——对用户、基金经理都很友好。

$FCTR Tokenomics

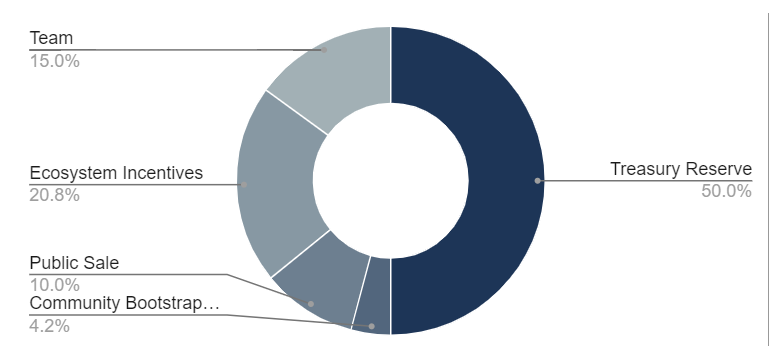

如图所示,我们可以看到清晰的$FCTR 代币分配:

-

15%归属于团队

-

20.8%归属于生态基金

-

4.2%归属于早期投资者(0.05u)

-

50%归属于国库储备

-

10%用于公募(0.1u)

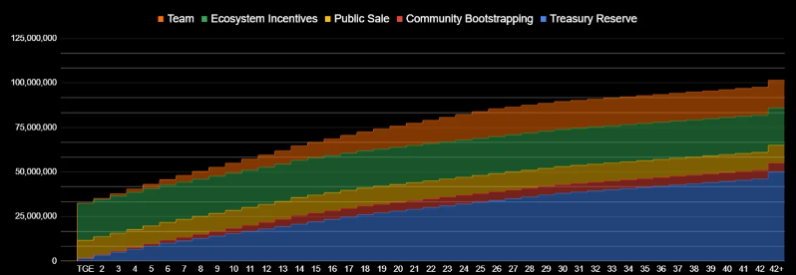

以及,下图是$FCTR 的排放时间表,$FCTR 将在 3.5 年后将达到完全流通供应。团队代币和早期投资者代币(0.05u)将于公募一个月后每月进行线性解锁。

$FCTR 效用

FactorDAO 采用的是 ve 代币模型。在我们将$FCTR 锁定成$veFCTR 后,便可以享有以下权利:

-

分红:获得 50%的 FactorDAO 协议费用收入(剩下 50%分配给 DAO)。

-

治理:获得治理权(提案权和投票权),决定保险库代币排放以及 FactorDAO 的费用结构。

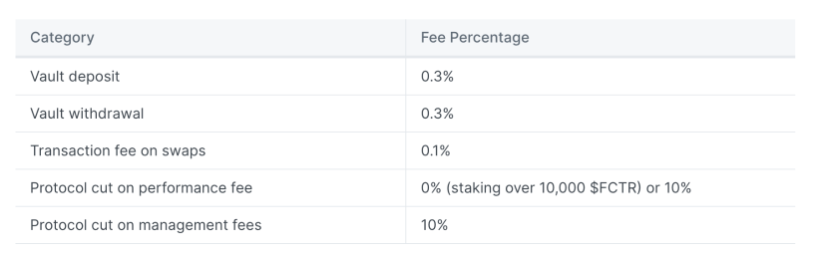

FactorDAO 如何获得费用?

FactorDAO 的主要协议收入来自于交易费用。同时,DAO 从基金经理的费用(管理费、绩效费)中抽成。这笔费用目前设定为 10%。

但只要基金经理质押超过 10000 枚$FCTR(官方文档这里没有说得很清楚,我个人理解是锁定$FCTR 为$veFCTR),此笔收费便会被豁免。

Camelot 打新规则(芒果拍/价值发现模型)

-

起始:UTC 时间 2023 年 2 月 20 日 18:00

-

终止:UTC 时间 2023 年 2 月 24 日 18:00

-

区块链:Arbitrum

-

货币:$USDC

-

起始 $FCTR 价格:每 $FCTR 0.10 美元

-

分配:10,000,000 $FCTR(总供应量的 10%)

-

总最大供应量:100,000,000 $FCTR

-

最小/最大分配:无

-

硬顶:无

-

归属:无,100%解锁

最后

其实在 DeFi 世界中,资管平台已经不是一个新鲜事物。但资管平台的痛点在于「真正有能力做资金经理的人属于少数」和「投资策略单一」,而 FactorDAO 在很大程度上改善了这两点。它修改了金库通用的 ERC4626 代币标准,使其投资策略更具扩展性。而由社区驱动的策略模块和无代码降低了基金经理的准入门槛。更值得一提的是,基金经理的管理费和分红比例皆由其本人设置,更高的收益回报将吸引更多有能力的基金经理进入 FactorDAO 的产品体系中构建策略。