以太坊满足什么条件将进一步上涨?

ETH 衍生品数据显示看涨交易员对 1,700 美元的价格水平越来越满意,为进一步上涨创造了机会。

以太的价格在 2 月 13 日至 2 月 16 日期间上涨了 18%,但此后一直在 1,700 美元附近区间交易。尽管近期价格有所上涨,但以太坊衍生品指标仍保持中性至看涨,考虑到投资者更严格的监管环境以及以太坊上海升级的潜在影响。

投资者目前最大的担忧是监管,尤其是在英国金融稳定委员会(FSB)最近表示大多数稳定币不符合国际标准之后。该实体由 G20 创建,隶属于国际清算银行 (BIS)。FSB 主席 Klaas Knot 表示,对加密资产的适当监管应该“基于相同活动、相同风险、相同监管的原则”。

更积极的消息是,在据报道政府对香港的加密中心愿望采取更温和的态度后,中国的情况有所改善。据彭博社 2 月 20 日报道,来自中国的代表经常光顾香港的加密聚会,以了解当地的加密业务运作。

Binance 最近的一份报告详细介绍了 ETH 质押的状态,并探讨了为什么上海升级可能不会导致一些交易员预测的 ETH 抛售压力。他们的理由是基于流动性抵押衍生品,它允许用户从抵押的以太币中获益,同时保留出售衍生代币的能力。

让我们看看以太衍生品数据,了解 1,700 美元的价格拒绝是否影响了加密货币投资者的情绪。

ETH 期货显示对杠杆多头的需求增加

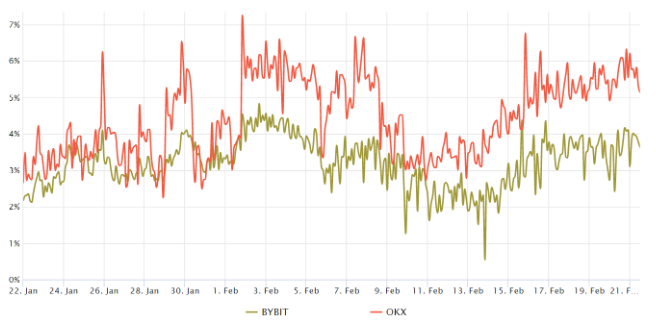

在健康的市场中,两个月期货的年化溢价应在 4% 至 8% 之间交易,以弥补成本和相关风险。然而,当合约以低于常规现货市场的价格交易时,表明交易员缺乏信心,是一个看跌指标。

以太 2 个月期货年化溢价

上图显示,在以太期货溢价超过 4% 的门槛后,衍生品交易员不再持中性至看跌的态度。更重要的是,即使 ETH 在 2 月 21 日未能维持 1,700 美元的支撑位,它也显示出弹性。

对杠杆空头(空头)的需求减少并不一定会转化为对积极价格走势的预期。交易者应该分析Ether 的期权市场,以了解鲸鱼和做市商如何定价未来价格变动的可能性。

期权风险指标摆脱看跌情绪

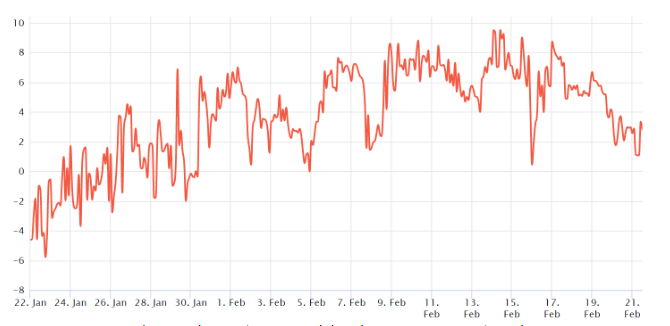

25% 的 delta 偏斜是做市商和套利柜台为上行或下行保护收取过高费用时的明显信号。

在熊市中,期权投资者给出了更高的价格暴跌几率,导致偏斜指标升至 10% 以上。另一方面,看涨市场往往会将偏斜指标推至 -10% 以下,这意味着看跌看跌期权的需求较少。

以太 30 天期权 25% delta 偏差

2 月 14 日,三角洲偏斜接近看跌的 10% 水平,表明来自专业交易员的压力。然而,随着该指数接近 0,情况在一周内有所改善——表明上行和下行风险偏好相似。

目前,期权和期货市场表明专业交易员转向中性至看涨情绪,显示 ETH 突破 1,700 美元阻力位的可能性更高。因此,尽管存在与即将到来的上海升级相关的监管压力和负面情绪,但投资者仍保持冷静,因此看涨以太坊的可能性很大。