SignalPlus:美联储FOMC会议预览

各位朋友,欢迎来到 SignalPlus 每日晨报。SignalPlus 晨报每天为各位更新宏观市场信息,并分享我们对宏观趋势的观察和看法。欢迎追踪订阅,与我们一起关注最新的市场动态。

这个重要的大日子终于来了!

- J-POW 主席,欢迎回归。在长达 49 天的间隔后,美联储再次成为焦点,所有的目光都将集中在 FOMC 上,关注其美国东部时间下午 2 点宣布的利率决议。 今晚市场将主要关注 3 个变量:

1. 加息 25 个基点 vs 利率不变(希望不是加息 50 个基点)

2. 点阵图显示 2023 年底和 2024 年终端利率的位置

3. 有没有计划提前结束 QT

以及 Powell 可能决定加入的任何其他变量,想必问答环节将会非常活跃。虽然变量过于复杂而难以推测,但这可能是好一段时间以来最棘手且“无法取胜”的 FOMC 会议之一,因为基于当前不同资产类别的大幅波动和定价分歧,注定会有一些 投资 者对决策结果感到失望。

让我们回顾一下决策前的市场现况。

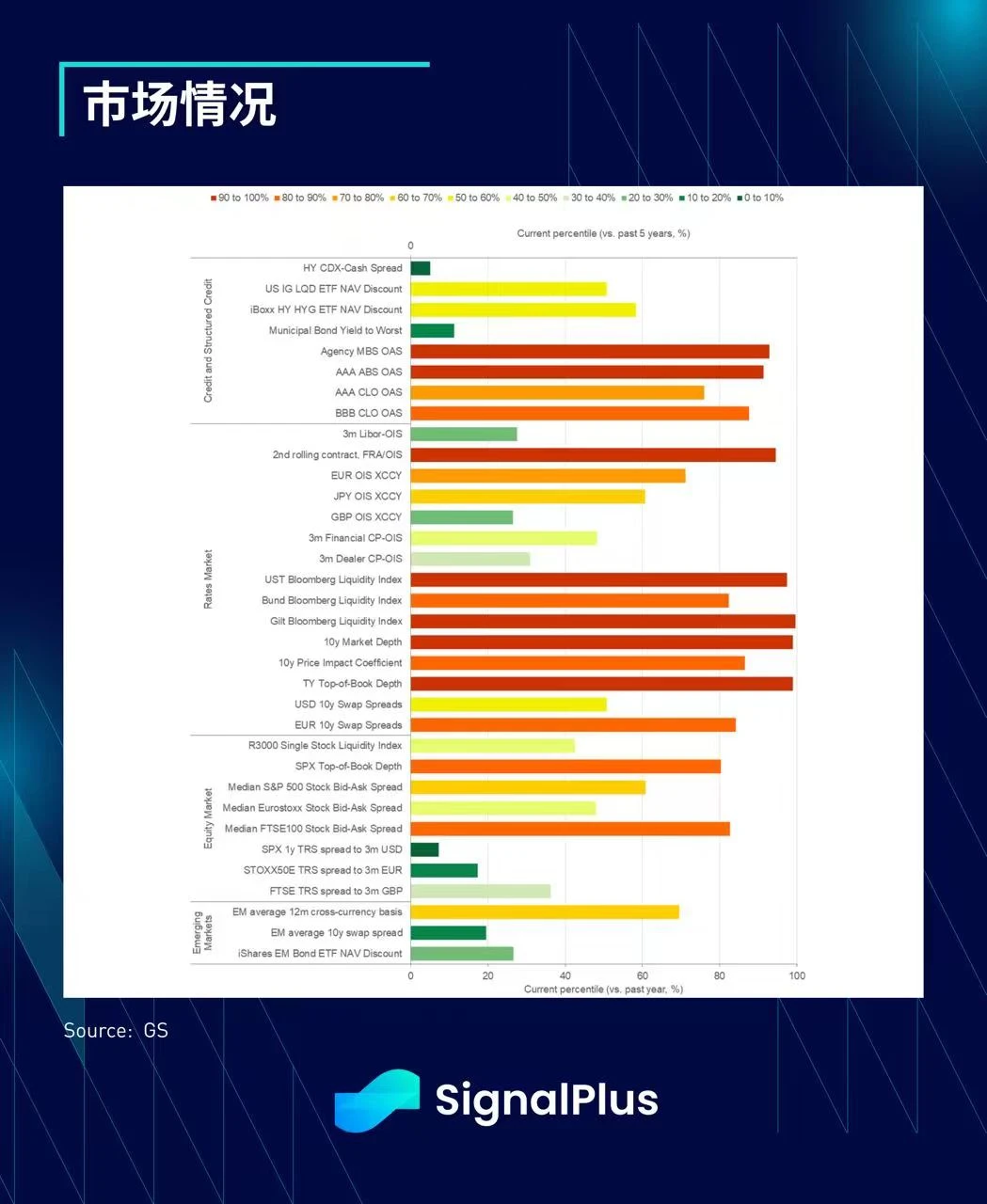

- 市场情况。虽然市场在过去一周都感觉象是经历了永恒,但其中资产类别压力(由极端定价定义)特别集中在固定收益资产,尤其是利差产品(短天期利率、MBS、CLO、买卖滑点)。此外,虽然银行破产的速度和股票(以及 AT 1 )跌幅创下历史纪录,但相较于之前的信贷危机以及疫情初期的崩跌阶段,这次危机的蔓延似乎得到了更好的控制

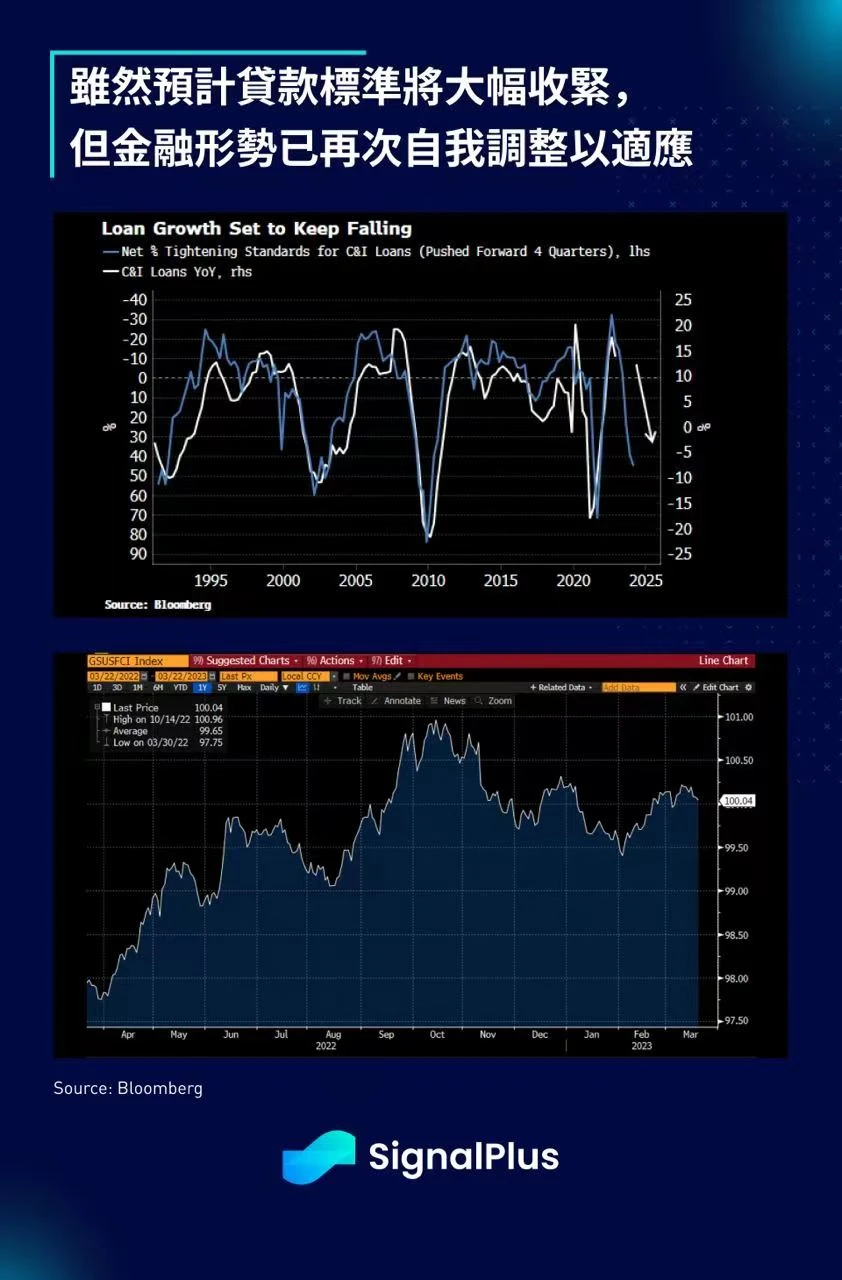

- 虽然预计贷款标准将大幅收紧,但 金融 形势已再次自我调整以适应。持续的银行业压力和存款外流将在未来几个季度对贷款增长造成显著的负面影响,这将有助于美联储的紧缩工作。另一方面,利率下降和 S&P 500 指数的走强也帮助市场金融形势保持稳定,尽管最近出现了一些混乱。

- 由于较低的利率和价格,美国成屋销售出现几乎创纪录的环比增长。成屋销售打破了连续 12 个月下滑的趋势,价格同比下跌 0.2% ,是 131 个月以来的首次下跌。

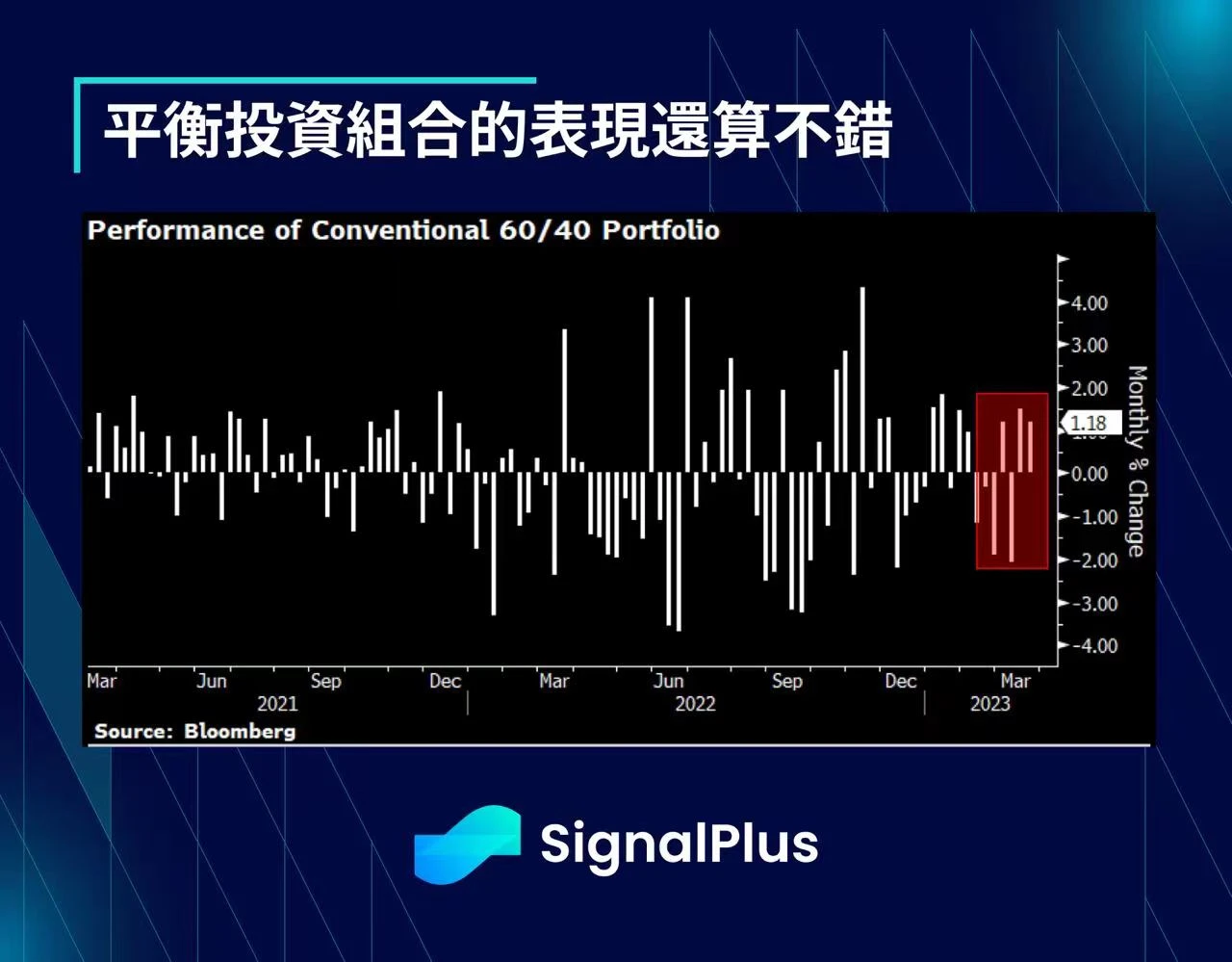

- 平衡投资组合的表现还算不错。传统的 60/40 投资组合在过去 2 周相对稳定,这进一步证实了当前的信心危机仍然相对受控,至少目前还是如此。

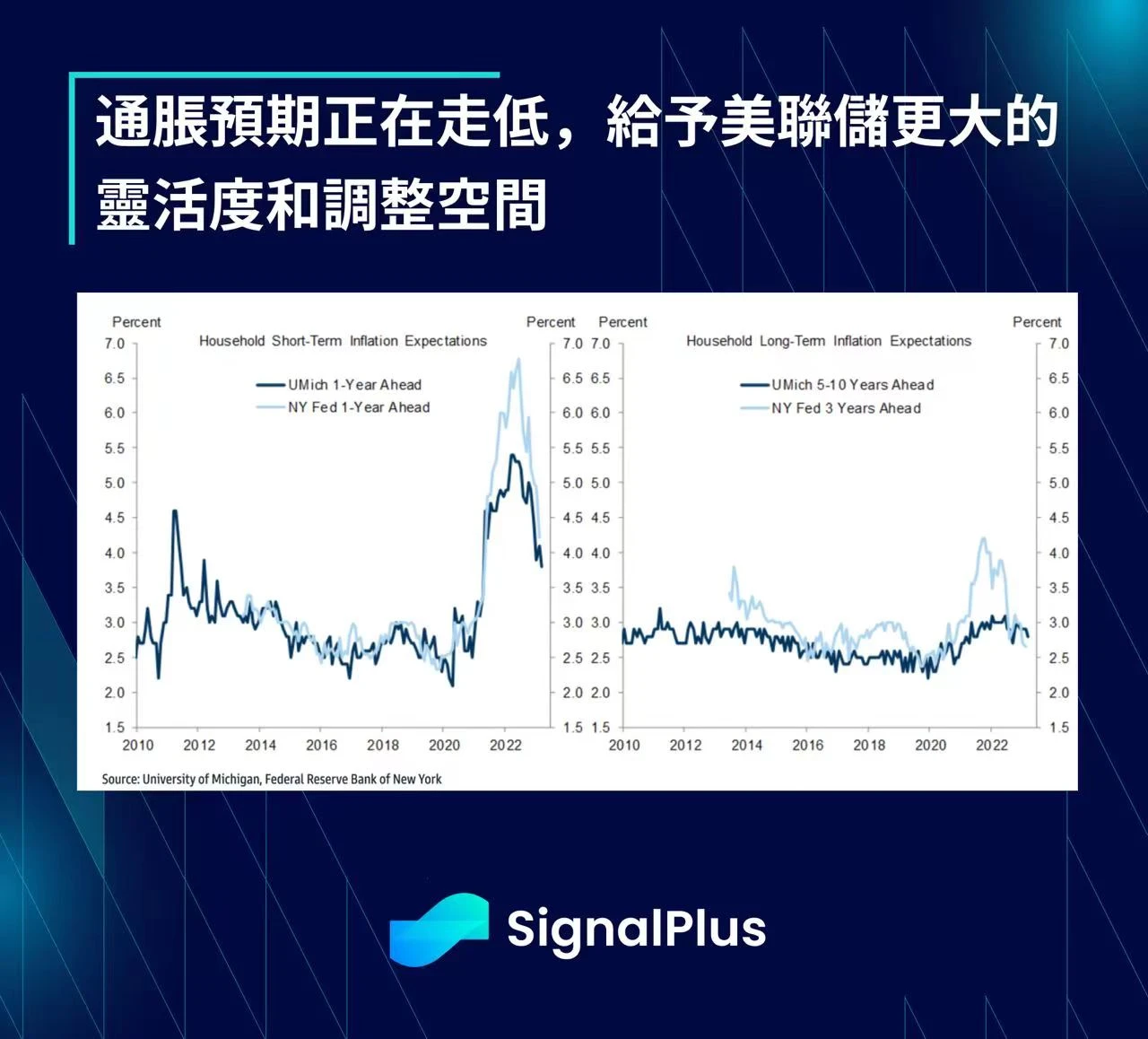

- 通胀预期正在走低,给予美联储更大的灵活度和调整空间。有利的基数效应、预期增长放缓以及预期信贷扩张减缓共同压制了通胀的预期,如果美联储真的选择转向鸽派的话,这给了他们一个不错的理由。

- 银行准备金(扣除一般存款)一直在缩减,尤其是小型银行(数据是以美联储的角度来看)。小型银行准备金(存放在美联储)自 2021 年以来一直持平,这些机构在应对存款外流时几乎没有空间,并在本月终于达到临界点。此外,银行不得不更依赖定期存款来锁定客户资产,但代价是更高的融资成本和对 NIM(净息差)收益的打击。考虑到这种情况在短期内不太可能改善,这可能会成为促使美联储提前结束 QT 的一个因素,让他们不再在利率问题上保持鹰派立场。

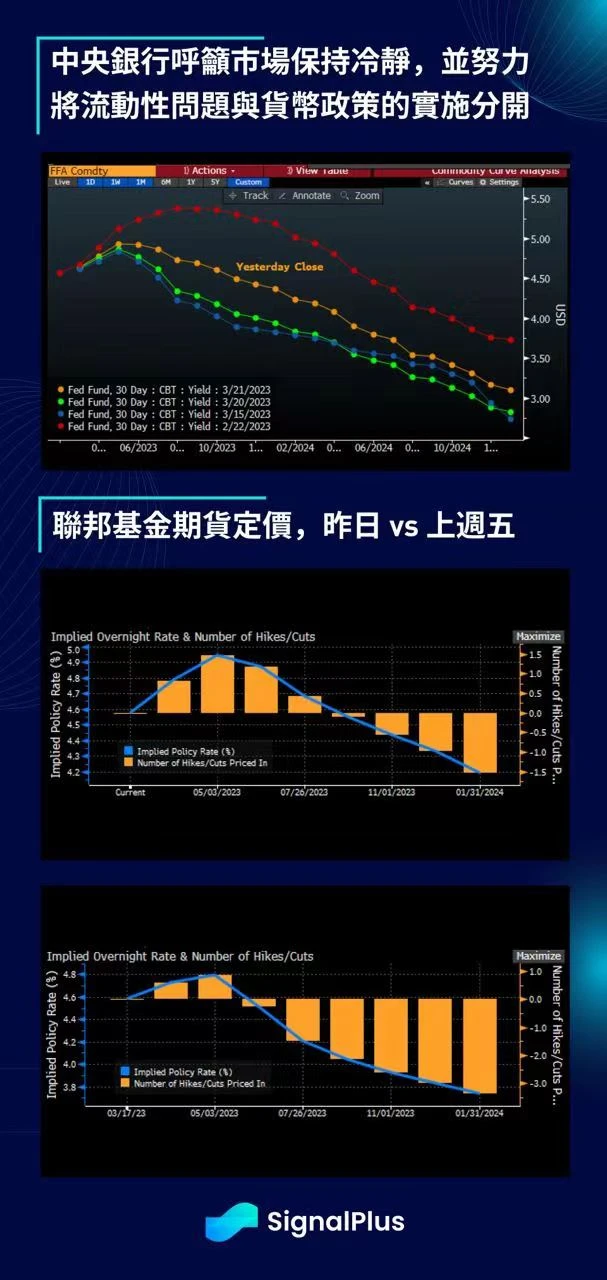

- 中央银行呼吁市场保持冷静,并努力将流动性问题与 货币 政策 的实施分开。在 Lagarde 上周加息 50 个基点和随后的评论后,欧洲央行的 Holzmann 重申他“不排除第三次加息 50 个基点”,而英国的“Shadow MPC”也呼吁英国央行本周四连续第 11 次加息 25 个基点,财政部长 Yellen 则再次建议采取全面措施保护美国银行存款,最终导致 2 年期收益率在当天上涨 19 个基点(完全是日内交易者的梦想),市场预期美联储加息 25 个基点的可能性接近 75% 。

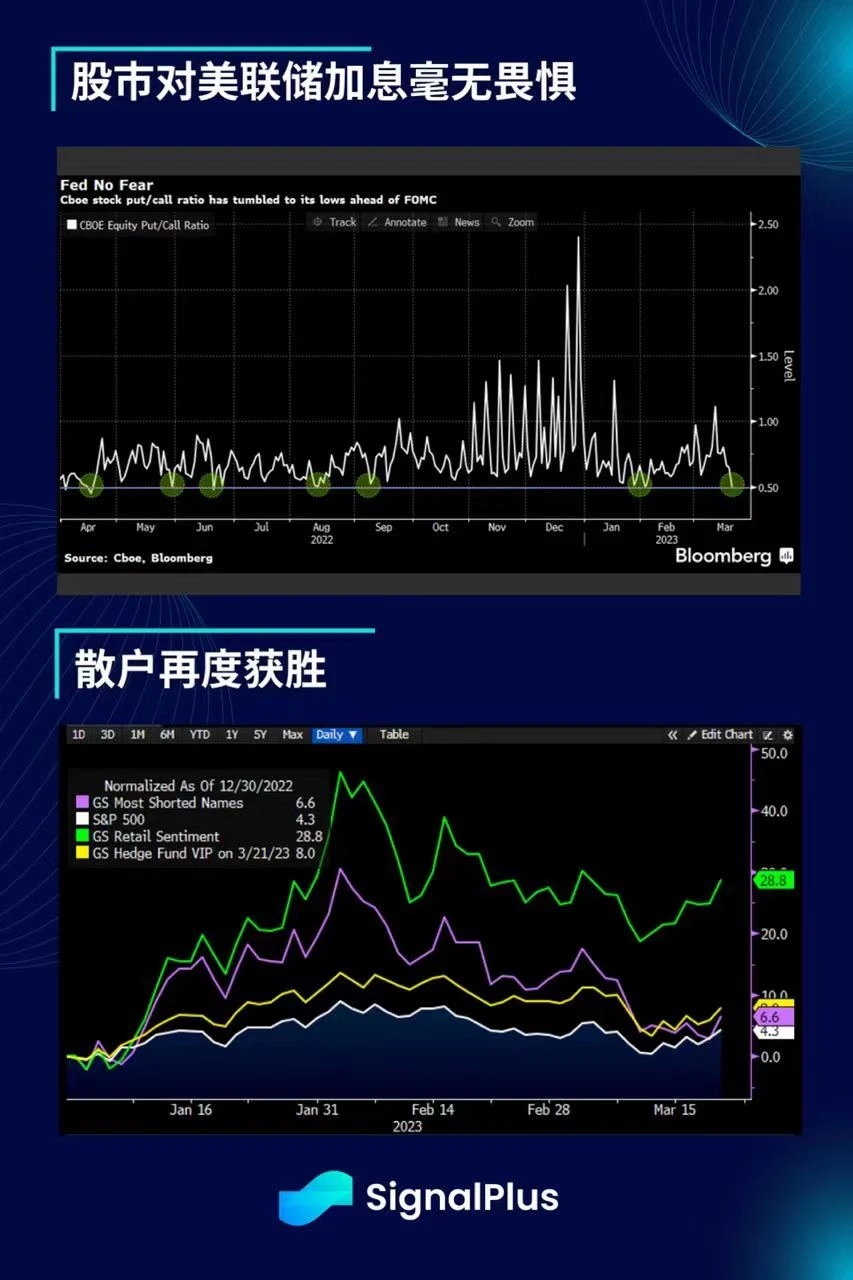

- 股市对美联储加息毫无畏惧。尽管金融股疲软,但在能源、原物料甚至消费类股的上涨帮助下,SPX 再次收于 4000 点上方。对美联储政策“友好”的期待继续压过对经济增长放缓和资产负债表进一步认列亏损的长期担忧,看涨的投资者对政策制定者迅速控制危机扩散的能力和信心不断提高,指数 put/call 比率已回到近期低点,散户偏爱的热门股持续跑赢对冲基金重点持有的股票和大盘。

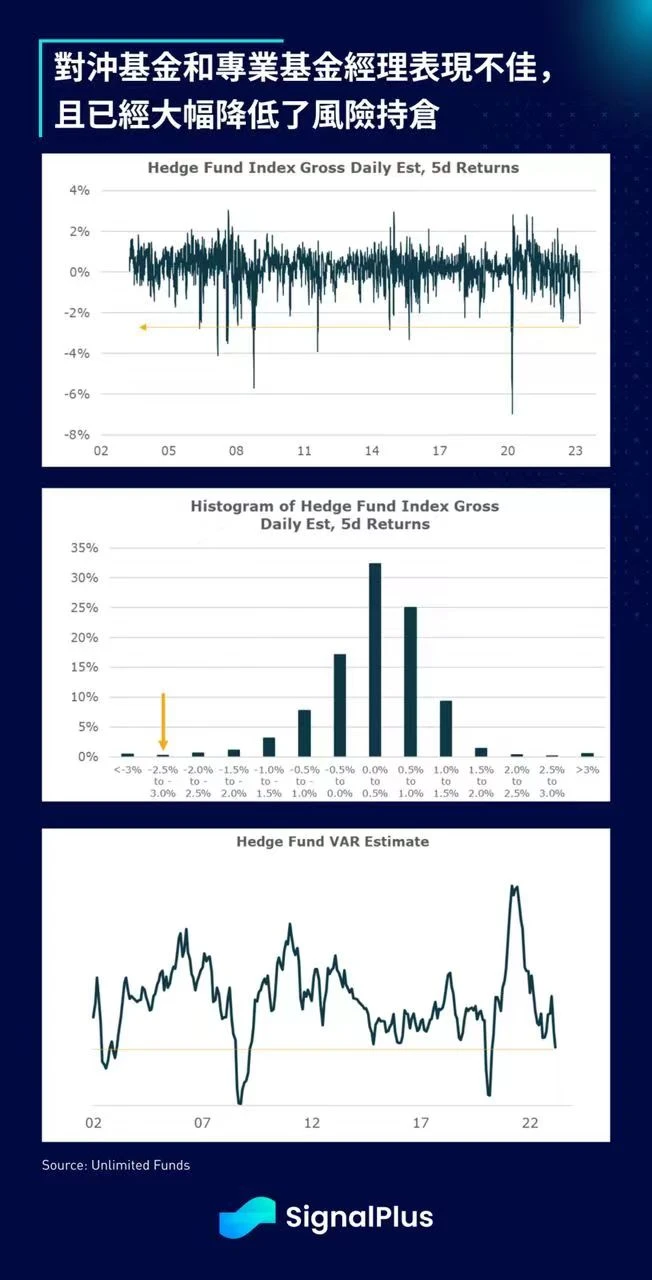

- 对冲基金和专业基金经理表现不佳,且已经大幅降低了风险持仓。据投行估计,对冲基金的损失约为每周回撤 3% ,这是一种极为罕见的情况,对大多数现代对冲基金经理来说难以接受。自第四季度风险情绪升温以来,VAR 敞口已大幅缩减,机构投资者现在可能处于减持状态,以限制短期内下跌的影响。

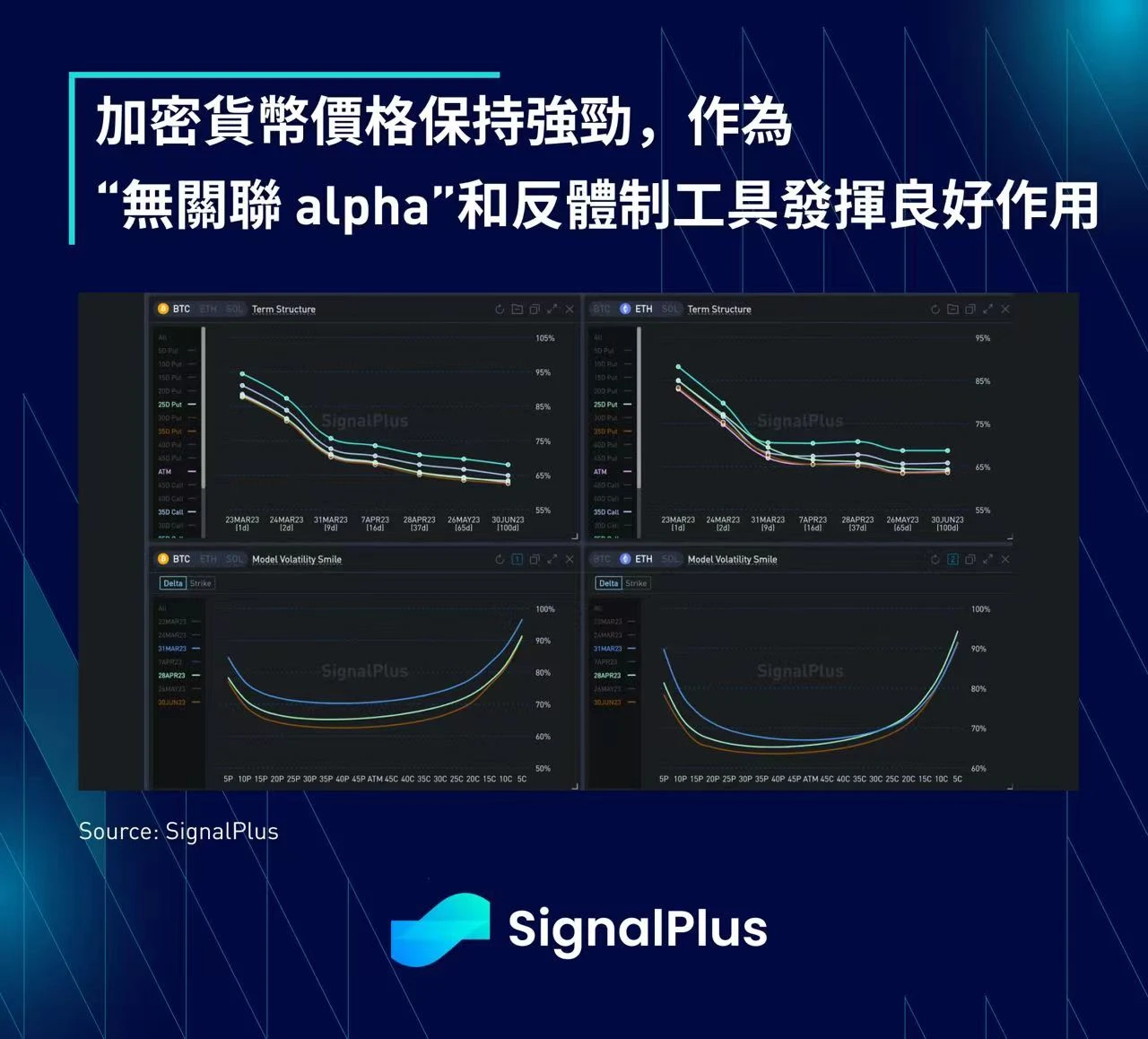

- 加密货币价格保持强劲,作为“无关联 alpha”和反体制工具发挥良好作用。尽管整体隐含波动率仍处于较低水平,但看涨 期权 偏斜有所回升。然而,今天的 FOMC 将成为一个很好的试炼,特别是在确认如果美联储出人意料地持鹰派立场,这个生态系能有多少支撑当前价格水平的力量。

- ?? 比利时监管机构要求所有加密货币广告在新规下给出有力的警告。 '虚拟货币,真实风险,加密货币唯一的保证是风险。‘ 我们不知道监管机构有何感想,但当政策制定者将 8 万亿欧元的固定收益量化宽松到负收益率区域,使得投资者只能获得负收益率,从而促使他们投资 CRE、MBS 和 AT 1 s 等资产,想必在那段时间里,免责声明会是这个样子的: '政府债券,负收益率,好好享受你今天的无风险报酬。‘

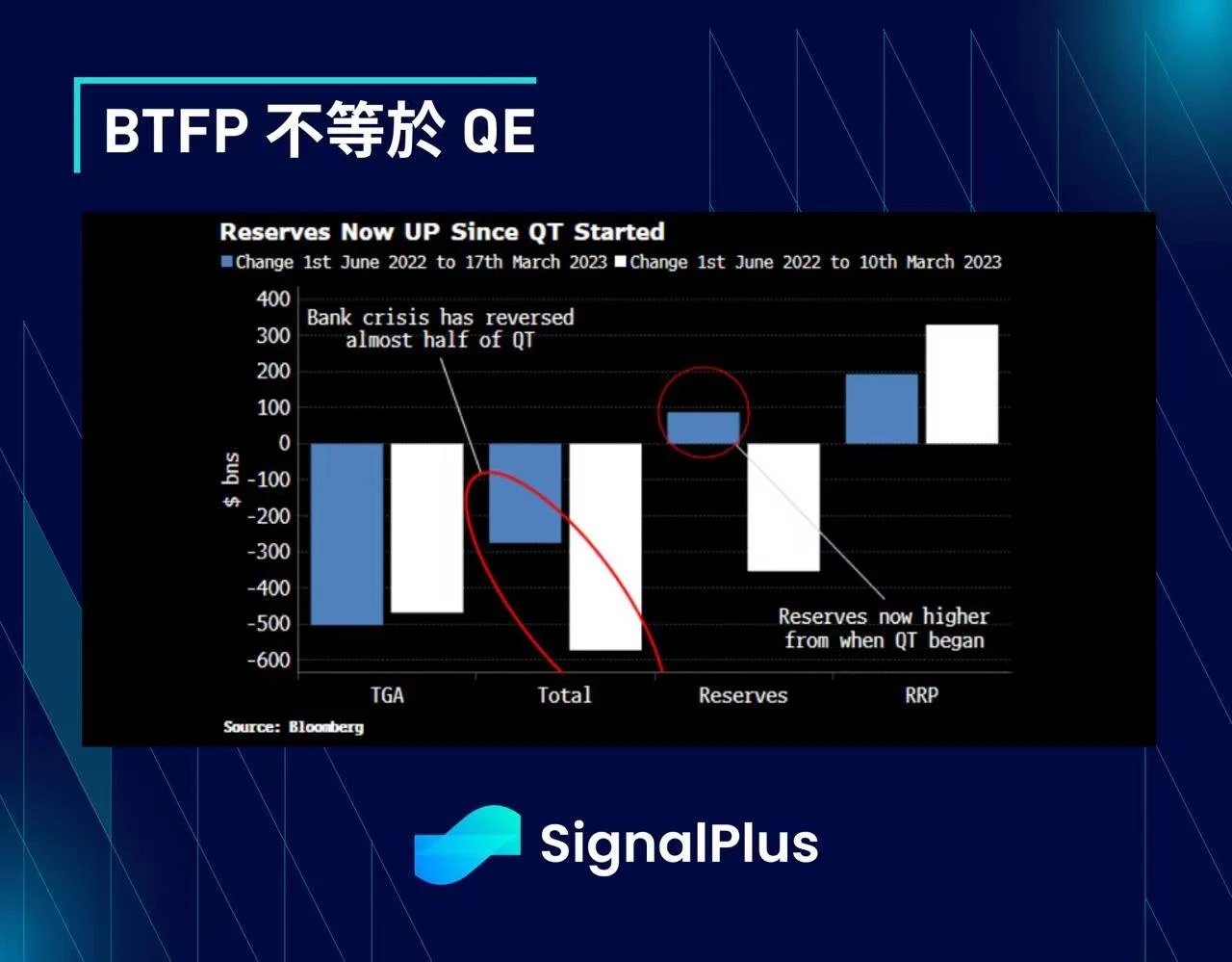

- 再次强调,BTFP 不等于 QE。不管美联储今晚会以鸽派/鹰派的方式让市场感到意外,我们需要再次强调 BTFP 不是量化宽松政策。

- 前者是一种无限制购买(或将现金换成证券的单向资产互换),而另一种是一个昂贵的回购工具,允许银行借入现金。

- BTFP 只能用于借款人截至 3 月 12 日拥有的抵押品,不容易被操纵。

- 最近的数据显示,美联储资产负债表的重新扩张被准备金的增加所抵消,这意味着较大型的银行(获得了所有存款)只是将资金留在美联储,没有其他操作,其他资金则流入货币市场基金。

- 实际上,准备金将资金从更流动的用途(贷款、购买市场证券、提供私人信贷)转向美联储毫不流动的 RRP (即停放资金)。总之,这证实未来金融形势将趋紧,通胀率将有所下降,但可能不是美联储原本想要的方式。