升息趋势确认暂缓,比特币年底上看30,000 美元

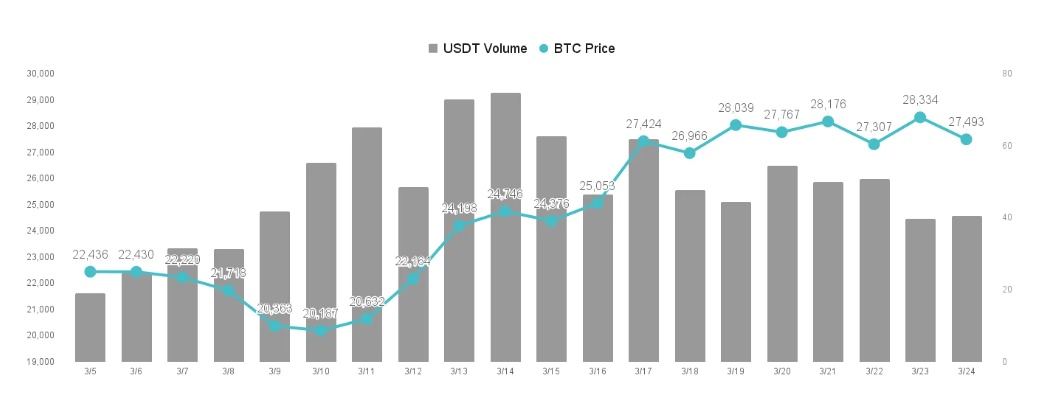

比特币上周数度突破28,000 美元,虽然后续下滑至27,000 美元,但涨势已经是全世界数一数二的资产,慢慢爬至年度30,000 美元的目标,市场交易量也相当活络,认为比特币将是银行危机下除了黄金以外的避险资产之一,近期全球市场发生了许多意外冲击民众对于银行系统的信心,就让我们慢慢说明。

首先是瑞士政府强迫UBS 以全换股方式收购瑞士信贷,为的是解决存款户不断从瑞士信贷提款的危机,这项危机被谣传是是今年遵循美国要求制裁俄罗斯富豪所引发,代表美国制裁禁令可以远到瑞士银行,更令与美国不友好国家的富豪们感到忧虑,选择将资金转移到其他地方,导致瑞士信贷面临严重的挤兑信心危机。

银行危机后又碰上Fed 利率决策会议,会后结果是升息一码,如同先前提到过的,Fed 此举是为了拖延时间以观察更多数据所做的决策,同时让美元基准利率达到5% 以上,也让市场对于Fed 暂停升息的期待落空,一些避险基金选择顺势交易,开始将注意力转向作做空那些「体质差的欧洲银行」。

银行危机只是个假议题,放空基金不会放过这个好时机,近期许多欧洲银行的债券违约交易(CDS)价格都在暴增,这项商品本意是假设公司违约,持有CDS 的投资人将能获得卖出CDS 庄家的补偿,也就是价格越高代表公司违约的风险越高。

现在许多欧洲银行的CDS 都在被人为炒高,背后是一群交易员正在炒作CDS 价格,想要加深市场对于银行违约破产的风向,例如瑞士信贷危机也是在CDS 价格暴涨之后陷入信心危机,下一间则是德意志银行,同时交易员再透过放空银行股进行获利。

但随着银行危机感逐渐加深,比特币将持续受益,毕竟比特币现在被当成数位黄金,投资人认为它可以像黄金一样在银行信心崩溃下规避市场风险,这也是加密资产近期的价格支撑力道十分强劲的原因之,但加密市场正面临法遵危机,美国政府在短短一个月不但拔了两间加密银行,SEC 还对加密交易所与平台采取更多的法律行动,监理风险也正在升高,接下来就让我们谈谈现况。

A. 03 月20 日挽救市场信心,UBS 同意以32 亿美元折价54% 收购瑞士信贷

近来瑞士信贷的财务困境成为金融市场里的一个不定时炸弹,前两周更年报中提到内部出现「重大内控缺失」,意思是经营管控出现问题,可能潜藏未知的财务炸弹,通常这个讯息代表这间公司真的不妙了,有立即的倒闭危机,更加速客户从瑞士信贷提领存款的速度,这间银行正面临庞大的挤兑潮。

由于瑞士信贷拥有庞大的客户群与银行关系,假设它倒闭后将对全球经济造成巨大的负面影响,就像FTX 与许多加密业者平台有紧密关系一样,目前瑞士政府除了向提供500 亿美元流动性之外,最后还是得靠金主收购才能挽救瑞士信贷的危机,于是磋商另一间瑞士的金融巨头UBS 紧急收购瑞士信贷。

目前UBS 向瑞士信贷报价32 亿美元价格收购,模式为换股交易,不会动用到UBS 现金部位,但这远低于瑞士信贷当前的70 亿美元市值,还要求监管机构允许UBS 进行超过10,000 个职位的裁员计划,并在资本适足率与法规上给予特别通行,目前这项收购计画已经在UBS 官网中正式公布,希望由UBS 收购解决当前的银行信心危机。

B. 03 月21 日AT1 债危机为比特币带来投资人信心,重新挑战28,000 美元

瑞士信贷(Credit Sussie)昨天遭到UBS 以32 亿美元全换股并购,同时瑞士政府选择消灭瑞士信贷AT1 债券,所有持有AT1 债券的投资人彻底被割韭菜,部位价值全数归零,这引起金融圈一阵哗然,因为向来债券持有人的权益优先于股东,就连法规都这么写,但瑞士监管机构为了避免金融风暴,选择牺牲AT1 债权人。

这也导致欧洲AT1 债券市场也瞬间变成死水,投资人疯狂抛售AT1 债券,因为瑞信打破历史以来股东优于债券人的先例,未来AT1 债券持有人可能都被优先牺牲,瑞信股东至少还能折价换到UBS 股票,过去AT1 债券是银行筹资的热门管道,现在没有人敢买AT1 债券。

瑞信事件让债券人资产一夕蒸发、股票强制折价60% 出售,让投资人对于持有银行股票不再具备信心,那不如购买比特币还远比银行股票安全,银行危机题材吸引更多投资人投入比特币,另外BUSD 稳定币资金也持续流入市场,带动比特币价格再度挑战28,000 美元。

C. 03 月23 日Fed FOMC 决议升息一码、SEC 警告Coinbase 涉及违反证券法

美国联准会(Fed)今天凌晨宣布升息一码,并在后续结论中表示将继续对抗通货膨胀,但也提到Fed 对现有美国银行体系的看法,代表家庭与使用者借到钱的难度正在提升,且利率持续攀升,目前市场解读Fed 升息尚未有一致看法,特别是有分析师认为Fed 不顾银行风险仍然继续升息对市场有负面影响,先前暂停升息的期待落空。

「暂停升息」期待落空后,美股与加密市场都呈现涨多回落的走势,比特币从29,000 美元下跌至27,500 美元,部份投机资金对本次升息预期是失望的,因为他们认为Fed 会因为银行危机而暂停升息,但现在显然没有,Fed 还是将打击通膨放在第一顺位。

对加密市场而言,今天SEC 也对加密市场祭出两个措施,首先是起诉孙宇晨(Justin Sun)的公司利用名人销售加密货币,但没有告诉投资者这些名人都是付费行销,另一方面SEC 也警告Coinbase 的加密货币服务涉及违法证券法,导致Coinbase 盘后大跌15%。

法遵风险剧增,比特币目前是风险最低的投资选择

SEC 警告Coinbase 服务可能违法以及调查孙宇晨公司透过名人与网红付费推销行为也被视为违法,这不只是有无揭露付费行销的问题,还是这间公司是否涉及销售未经登记的证券,所谓的「定义」加密货币除了比特币以外都被SEC 视为证券, 范围还逐步扩及到转为POS 的以太币,更别提已经遭到BUSD 稳定币,SEC 近期的动作太过频繁,仿佛要将比特币以外的加密货币都视为证券。

因此中小型加密币在这个时间点都有较高的风险遭到交易所下架,投资者选择将大部分资金投入购买比特币,让比特币的涨幅近期显著高于中小型加密币,另外BUSD 稳定币流失的市值也继续朝着比特币与USDT 流入,为市场提高稳定的支撑,加上银行倒信心危机的催化,让比特币成为最佳投资选择之一,涨幅都显著高于美国股市大多数标的。

值得注意的是,我们并未见到外部法人资金大量流入加密市场的状况,现在的买盘大多来自市场停泊的原有资金,没有像2020 年那样发生华尔街资金涌进市场扫货的状况,因为许多法人银行已经拒绝处理加密平台相关的金流需求,法人更害怕银行危机下加密银行风险更高,就连规模最大的Silvergate 以及Signature 都遭到清算与接管,加密市场正在变得更加封闭,这是产业界正在面临的难题。

再来黄金价格也是许多人注意到的资产,随着银行危机发酵,黄金价格甚至突破每盎司2,000 美元的价位,投资人认为买进安全资产可以避开经济危机,另一方面美国国债也成为好标的,特别是先前10 年期美债殖利率高达4.2%,成为许多机构避险的好去处,于是资金开始进入这些资产,进一步推高了价格,黄金可说是近期最热门的商品之一,比特币同样也有类似的特性。

说起来也相当有趣,比特币长久以来被视为投机商品,当市场宽松时会被大量资金追捧,黄金这时这项特性就没有太明显,价格有涨但幅度不大,其他时间基本都是死水,但是当银行相关的恐慌情况出现时,比特币与黄金又都能受益,也就是说宽松时比特币有投机资产的特性,到了战争或是经济危机又成为资金避险的好去处,唯一无法抵抗的利空大概只有升息,这些优异的特性都将持续推升比特币的价格。