分解ETH波动性:F(X)新型稳定资产和杠杆方案拆解

f(x)协议概述

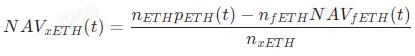

作为 AladdinDAO 的最新作品,f(x)协议将 ETH 分解为两种新的衍生代币:fETH 和 xETH。fETH 是一种低β的近稳定币,它的价格波动很小,而且不依赖于中心化的风险,可以有效地满足去中心化金融(DeFi)的需求。xETH 是一种高β的杠杆化长期 ETH 永续合约,它可以提供一种强大的去中心化的链上交易工具。这两种代币都是完全基于 ETH 作为抵押物来发行和赎回的,因此保持了去中心化和以太坊原生的特性。

简单地说,f(x)协议就是让用户用 ETH 来生成 fETH 和 xETH,然后用这两种代币来分别享受不同程度的 ETH 价格变化。fETH 的价格只会跟随 ETH 价格变化的 10% ,也就是说它有一个 0.1 的β系数。xETH 的价格则会反映出 fETH 没有体现的 ETH 价格变化,也就是说它有一个大于 1 的β系数。这样一来,fETH 就相当于一个浮动的稳定币,而 xETH 就相当于一个杠杆化的长期投资工具。

背景介绍

AladdinDAO

AladdinDAO 是一个由 DeFi 高手组成的 DAO,旨在筛选出优质的 DeFi 项目并为社区成员提供高收益的投资机会。在 Curve War 这场争夺 CRV 投票权的战争中,AladdinDAO 推出了两个新工具:Concentrator 和 Clever,来帮助用户赢得更多的利润和影响力。

通过这两个工具,AladdinDAO 不仅为用户提供了一个简单获取高收益的机会,也为 DAO 管理国库资金提供了一个免去多签流程的方案。同时,这两个工具也增强了 Convex 在 Curve War 中的话语权,从而影响 Curve 生态的发展方向。

自从 USDC 危机过后,AladdinDAO 的核心成员们重新审视了当前市场上稳定币中存在的缺点,并且提出了新的解决方案,就是 f(x)协议。

稳定币

在讨论 f(x)协议之前,我们首先回顾一下稳定币的定义:

-

稳定币是一种数字货币,它的价值与另一种货币、商品或金融工具挂钩,以减少与其他波动性较大的加密货币(如比特币)相比的价格波动。

稳定币的主要作用是作为一种价值储存和交易媒介,在加密货币市场中提供流动性和稳定性。大多数稳定币都是锚定于美元或其他法币的,这使得它们可以方便地与传统金融体系进行互动和兑换。然而,从加密原生的角度来看,如果加密世界不断发展和壮大,稳定币相对来说就会在不断通胀,因为它们无法捕捉到加密货币相对于法币的增值。因此,稳定币可能会失去其吸引力和竞争力,而更多的人会寻求一种能够跟随加密市场发展的资产。

目前的稳定币主要有三类:法币支持、部分算法稳定币以及 CDP 算法稳定币

纯算法(无抵押或不充分抵押)的稳定币,如 Terra 的 UST,是最明显的风险类型,因为它们很难保证安全和可靠,不适合作为长期的选择。然后,它将现有的稳定币分为三大类:

1. 法币支持的稳定币(如 USDC,USDT),它们依赖于第三方机构来维持法币储备,但也面临中心化的风险。

2. 算法的,但部分或完全由法币支持的稳定币(如 DAI,FRAX),它们也受到法币支持的稳定币的中心化风险的影响。

3. 完全去中心化的 CDP 算法稳定币(如 LUSD),它们只接受去中心化的抵押物,但在扩展性和资本效率方面还有待提高。

因此协议的目标在于创造在保持低波动性的前提下来更高的提升资本效率和可拓展性的稳定资产,由此引入了 fETH 和 xETH 两种资产。在传统金融中,β 是给定证券或投资组合波动性的度量。与市场相比。 由于法币是这些度量的分母,因此现金的β = 0 ,而 β = 1 的投资组合将完美地反映市场回报(例如 S&P 500 ETF)。 与市场同向移动但相对幅度较小的投资组合 β < 1 ,而同向移动大于市场的投资组合 β > 1 。

在 f(x)协议中,将 ETH 的价格定义为市场,β是一种衡量给定加密货币相对于 ETH 波动性的指标。ETH 本身的β为 1 ,而完美稳定币的β为 0 。资产 X 目标β为 0.5 ,意味着它只反映 ETH 价格变化的 50% 。

协议工作方式

协议通过调整 fETH 和 xETH 的 NAV(Net Asset Value,净资产价值)来保持 f(x)不变量,即:

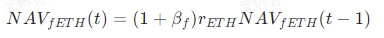

然后,协议根据 f(x)不变量计算 xETH 的新 NAV:

这样,xETH 就能捕捉到 fETH 屏蔽掉的所有 ETH 价格变动,从而提供杠杆化的回报。

Fractional ETH——低波动率资产/“浮动”稳定币

在协议初始时,fETH 的价格被设定为 1 美元。协议通过调整 fETH 的 NAV 来控制其波动性,使其只反映 ETH 价格变化的 10% (即β_f = 0.1 )。当 ETH 价格变化时,fETH 的 NAV 会按照以下公式更新:

其中 rETH 是 ETH 在时间 t 和 t-1 之间的回报率。

稳定币的优势主要体现在价格波动低、内在风险小、流动性深。fETH 是一种低波动资产,它的β= 0.1 ,意味着它的价格变化只有 ETH 价格变化的十分之一。这样,fETH 既能避免中心化风险,又能捕捉到一部分 ETH 市场的增长或下跌。

相比较于传统稳定币来说,fETH 的发行是根据市场需求而不是 CDP 需求,只受 xETH(xETH 是一种能够吸收 fETH 波动并提供杠杆化回报的代币)供应量限制,因此它具备更高的扩展性和资本效率。fETH 可以被视为一种锚定于 ETH 的方式,但它并不像传统的锚定方式维持固定或接近固定的比率,而是根据β = 0.1 来调整。

总的来说,fETH 作为一种价值储存和交易媒介,在加密货币市场中提供了流动性和稳定性,同时也保留了一部分市场增长潜力。

Leveraged ETH

杠杆化 ETH,也称为 xETH,是一种去中心化、可组合的杠杆化多头 ETH 期货合约,具有低清算风险和零资金成本(在极端情况下,xETH 铸造者甚至可以赚取费用),作为 fETH 的伴生资产而设计。xETH 持有者总体上承担了 fETH 供应量的大部分波动,通过使用 f(x)铸造和赎回模块或现成的链上 AMM 流动性池,交易者可以随心所欲地改变仓位。

-

fETH 可以根据直接需求进行铸造和赎回,只要有足够的 xETH 供应来吸收 fETH 的波动性。xETH 的杠杆率是可变的,因此相对较少的 xETH 就可以支持大量的 fETH。

xETH 的杠杆倍数计算

根据以下公式决定:

-

如果 fETH 铸造量为 0 ,那么此时$$\lambda_f= 0, L_x= 1 $$, xETH 成为了一倍做多 ETH 的永续合约。

xETH 代币的实际有效杠杆率随着 xETH 和 fETH 的相对供应量的铸造和赎回而随时间变化。相对于 fETH,xETH 的供应量越高,xETH 的有效杠杆率就越低,因为 fETH 的过剩波动被分散到更多的代币上。反之,fETH 的供应量越大,就会将波动集中在更少的 xETH 代币上,导致更高的有效杠杆率。

系统稳定性

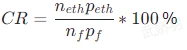

由于 xETH 是作为对冲 fETH 的资产,因此 xETH 越多,系统越稳定。如果我们将总的 ETH 储备看作 CDP 的抵押品,总的 fETH 供应代表借款金额,那么我们可以使用类似于 CDP 系统的 Colletral Ratio 来监控系统的健康因素,对于 f(x)协议,我们可以定义 CR 如下

无论是铸造 fETH 或 xETH,或者调整两种代币的净资产价值,都会影响 CR 的数值,如果系统 CR 跌倒 100% ,意味着 xETH 的价值为零,此时 fETH 的β值为 1 ,意味着它将完全暴露于 ETH 的价格波动,不再作为一个低波动率资产存在,因此,f(x)设计了四级风险管理模块来进行风控。

风控

-

f(x)的风险控制系统是一个四级的模块,用于在 风控 系统的抵押率(CR)降低到一定的阈值时,采取相应的措施来维持 fETH 的低波动性和 xETH 的正资产净值,从而提高 CR。这些措施包括:

-

稳定模式: 当 CR 低于 130% 时,禁止 fETH 的铸造,取消 fETH 的赎回费用,增加 xETH 的赎回费用,并给予 xETH 的铸造者额外的奖励。

-

用户平衡模式 :当 CR 低于 120% 时,鼓励用户通过赎回 fETH 来增加系统的抵押率,并给予赎回者额外的奖励。

-

协议平衡模式: 当 CR 低于 114% 时,协议自动使用储备中的 ETH 来市场购买并销毁 fETH,以提高系统的抵押率。

-

重资本化: 在最极端的情况下,协议有能力通过发行治理代币来筹集 ETH 来重资本化,无论是通过铸造 xETH 或者购买并赎回 fETH。

收益

f(x)协议的收益是通过向 fETH 和 xETH 的铸造和赎回收取费用来实现的。这些费用是一个运营参数,将在启动时确定。另外,当风险管理模块启动时,fETH 的持有者还需要支付稳定费用,这些费用会分配给帮助系统平衡的其他用户或协议本身。

β——调节波动性的关键参数

为了更好地理解β对资产的影响,我们将从三个不同的角度来分析和评价β从 0 到 1 的变化,这三个角度分别是:价值储存、交易媒介和加密原生。这三个角度涵盖了资产的主要功能和特征,以及它们在加密货币市场中的地位和作用。

价值储存

从价值储存的角度来看,随着β从 0 到 1 ,资产的价值稳定性逐渐降低,因为它们越来越受市场的波动影响。稳定币(β = 0 )可以保持与法币相同的购买力,而 ETH(β = 1 )则会随着市场的涨跌而增减。fETH(β = 0.1 )介于两者之间,它可以保留一些市场的增长潜力,同时限制波动性。

交易媒介

从交易媒介的角度来看,随着β从 0 到 1 ,资产的流动性和可扩展性逐渐提高,因为它们越来越符合加密货币市场的需求和特征。稳定币(β = 0 )可以方便地与法币兑换,但也存在中心化风险和信任问题。ETH(β = 1 )是完全去中心化和以太坊本土的资产,但也存在高波动性和价格不确定性。fETH(β = 0.1 )介于两者之间,它可以避免中心化风险,同时保持低波动性和高流动性。

加密原生

从加密原生的角度来看,随着β从 0 到 1 ,资产的去中心化程度和创新性逐渐增强,因为它们越来越体现出加密货币的精神和价值。稳定币(β = 0 )是锚定于法币的资产,它们依赖于传统金融体系和机构的支持和监管。ETH(β = 1 )是以太坊网络的原生资产,它是加密货币领域的领导者和创新者。fETH(β = 0.1 )是基于 f(x)协议创造出来的新型资产,它是一种低波动性、去中心化、可扩展、以太坊本土的资产,它与 xETH 配对,后者是一种高波动性、杠杆化、永续合约代币。

极端市场情况下的假设

在极端市场情况下,让我们探讨一下 fETH 的表现,并与中心化稳定币 USDT 进行比较。如果寻求的是一种短期避险工具,希望能保持低波动性,那么 USDT 或许更适合,因为它能维持与法币的固定兑换比例。然而,如果寻求的是长期价值储存,fETH 可能更为合适。fETH 与 ETH 的关系相对稳定,能跟随加密货币市场增长,而不会受法币贬值的影响。重要的是,fETH 具备一定的弹性,即使在 ETH 价格剧烈波动的情况下,它也能通过风险管理模块保持低波动性,以实现其β= 0.1 的目标。

以一个实际例子来说明:假设当前 ETH 的价格为 2000 美元,fETH 的价格为 1 美元(即 fETH 的 NAV 等于 1 美元)。若 ETH 价格跌至 900 美元,fETH 的价格会下跌约 10% ,变为 0.9 美元。尽管相对于法币有所贬值,但 fETH 仍保持低波动性的特性。如果预期 ETH 长期会反弹,或者法币会继续贬值,那么 fETH 可以作为一种温和的通缩货币来储存价值。相比之下,USDT 虽能保持与法币的固定兑换比例,但无法抵御法币贬值的风险,且存在中心化风险,如银行危机或监管干预等。因此,fETH 和 USDT 各有优劣,需要根据自己的需求和预期进行选择

总结

总的来说,fETH 和 xETH 在以太坊生态中所占据的位置及其未来发展走向并非孤立存在,而是会受到市场需求和交易者行为的密切影响。市场需求是由多种因素综合决定的,如以太坊的价格走势、整体加密货币市场的状况等。而交易者行为则由他们对于市场走势的预期、风险承受能力,以及对于去中心化和可组合性价值的理解和重视程度等多个因素共同决定。这些因素相互交织,共同塑造了 fETH 和 xETH 在以太坊生态中的角色和发展前景。因此,对于 fETH 和 xETH 的发展趋势进行预测和理解,需要深入探究市场需求和交易者行为的变化,理解它们如何相互作用,共同影响这两种资产在以太坊生态中的地位和发展方向。

免责声明:本文仅供研究参考,不构成任何投资建议或推荐。本文介绍的项目机制仅代表作者个人观点,与本文作者或本平台无任何利益相关。区块链和数字货币投资存在极高的市场风险、政策风险、技术风险等多种不确定因素,二级市场代币价格波动剧烈,投资者应谨慎决策,独立承担投资风险。本文作者或本平台对投资者因使用本文所提供的信息而造成的任何损失概不负责。