原文:《 Chasing Liquidity 》

作者:Paul Timofeev

编译:深潮 TechFlow

在 DeFi 领域,流动性至关重要。

流动性指的是一种资产被转换成现金的便捷程度。一个资产的流动性越高,套现就越容易,反之亦然。

在 DeFi 中,流动性通过价格滑点来衡量,即在类似于 Uniswap 这样的自动做市商(AMMs)上交易资产时,预期价格和执行价格之间的差异。更好的流动性可以降低价格滑点,使交易更加高效,并使所有参与者受益。因此,在 DeFi 中,项目有动力为其原生代币创造深层流动性,以积累价值并吸引更多用户。

然而,许多 L1 和 dApp 的总锁定价值(TVL)图表看起来都是相似的宿命——流动性和增长迅速爆发,随后会出现明显下降。 DeFi 吸取了惨痛的教训,随着时间的推移获取和保留流动性比在短期内建立流动性要困难得多。

随着 Jane Street 和 Jump Trading 等顶级做市商逐渐减少参与,设计可持续的代币模型的需求变得更加重要。

流动性来了...流动性又走了。

流动性挖矿是指通过原生代币奖励激励用户为代币提供流动性的机制。由 Compound 和 Synthetix 开创,它已成为 DeFi 项目推动增长的常用机制。

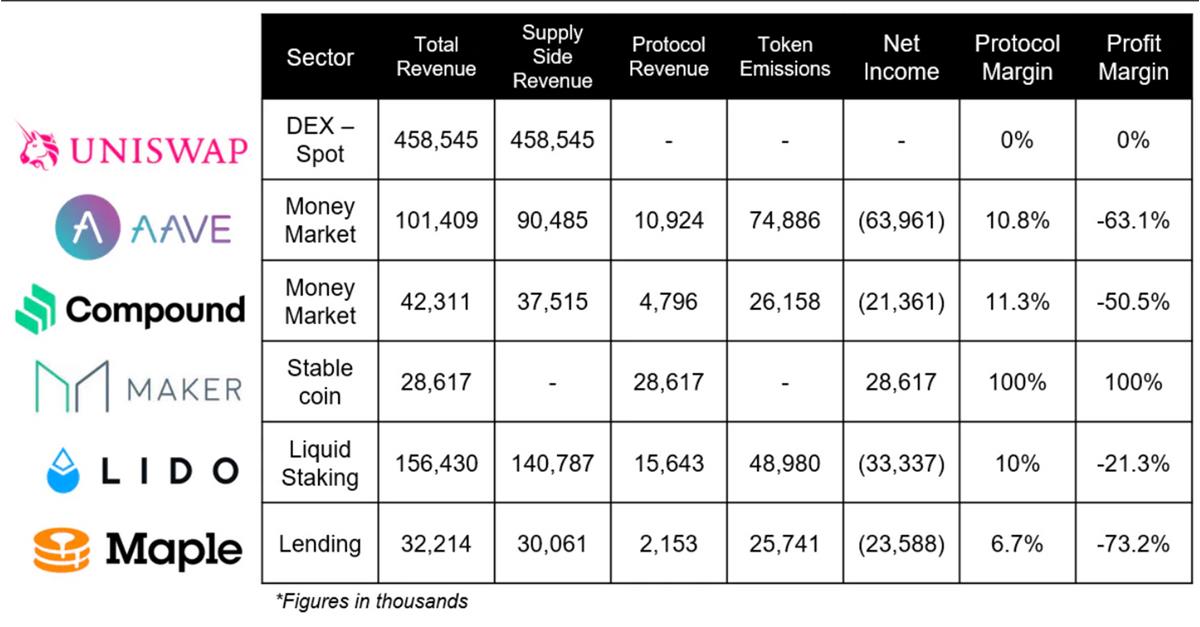

但我们很快就会发现,这种做法长期来看极其不可持续,也是一个糟糕的商业模式。协议不断在挣扎,因为他们需要产生足够的收入来支付与排放相关的成本。以下是从 2022 年 1 月到 7 月,几个 DeFi 蓝筹协议的利润率。

以拥有第三大 DeFi TVL 的 Aave 为例。尽管他们产生了 1092 万美元的协议收入,但他们还支付了近 7500 万美元的代币排放,导致 6396 万美元的损失, 即 -63.1% 的利润率。

DeFi 需要摒弃那些未能保持流动性的不可持续设计,并采用更具吸引力、鼓励长期参与和增长的代币模型。让我们来研究一些旨在优化当前流动性状态的模型。

LP Gauge Tokenomics

Curve Finance 推出了 VoteEscrow 模型,允许 $CRV 持有者锁定其代币以获得$veCRV,授予持有者治理权并提高收益。

尽管这种模型在某种程度上抵消了短期抛售并鼓励长期参与,但它也降低了 $CRV 的流动性,因为许多代币被锁定(甚至长达 4 年)。

一些协议不是锁定原生代币,而是构建了专注于锁定 LP 代币的模型。

LP Gauge 经济学激励提供流动性的 LP 将其 LP 代币锁定以换取提高的奖励和更大的治理权。在这种模型中,交易者受益于“锁定”的流动性安全网,LP 获得治理权和更大的奖励,生态系统则从更深层次的流动性中受益。

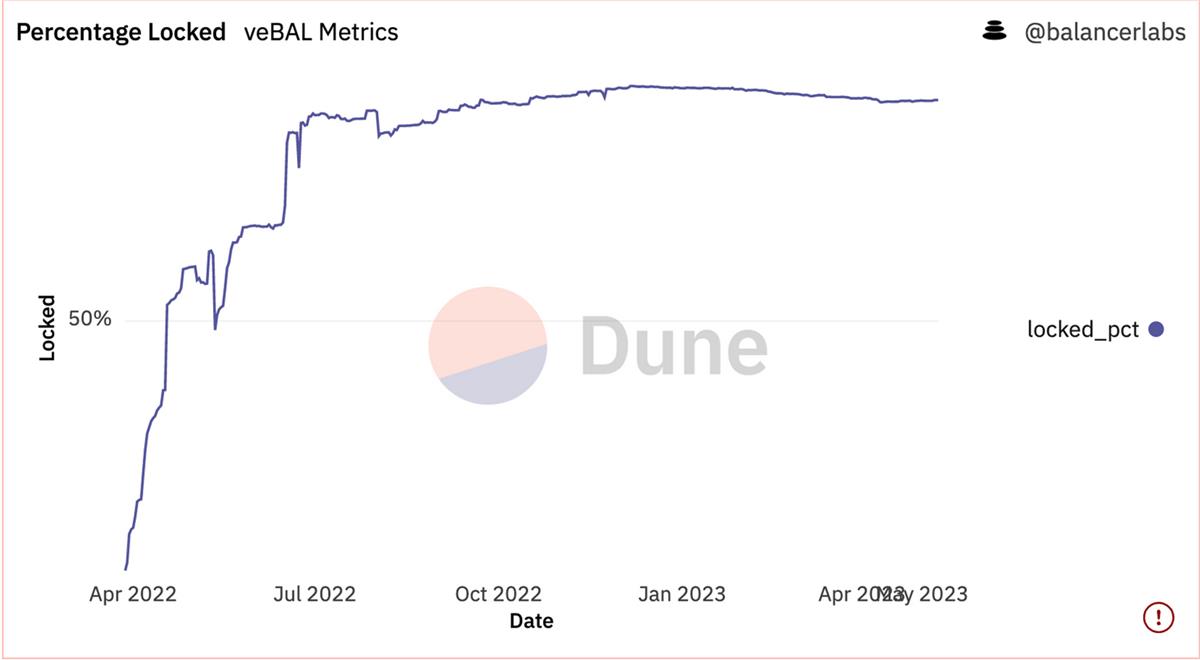

采用这种模型的一个项目是 Balancer,推出了$veBAL 代币经济学。在这里,为 BAL/WETH 池提供流动性的用户会收到$veBAL,他们可以锁定长达 1 年。$veBAL 持有者可以获得协议费的 65%,并可以对池发行和其他治理提案进行投票。

随着时间推移,veBAL 锁定百分比的增长表明了希望利用该系统的强烈需求。

期权流动性挖矿

除了“普通”的流动性挖矿之外,另一个替代的代币模型是期权流动性挖矿。简单来说,这是指协议以期权形式分发流动性激励,而不是原生代币。

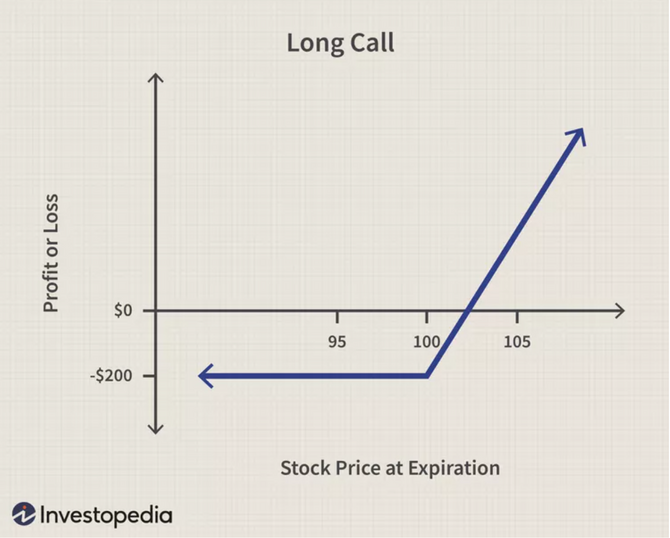

看涨期权(Call Options)是一种金融工具,允许用户在特定时间内以确定的价格(行权价)购买资产。如果该资产的价格上涨,买方可以使用他们的选择权以折扣价购买资产,然后以更高的价格赎回,从而获得价格差额的利润。

期权流动性挖矿可以让协议以看涨期权的形式分发流动性激励,而不是原生代币。这种模型旨在更好地调整用户和协议之间的激励。对于用户而言,这种模型允许他们未来以更大的折扣购买原生代币。同时,协议从减少卖出压力中受益,并且可以根据其特定目标自定义激励条件。例如,通过设置较长的到期日期和/或较低的行权价来创建长期激励。

期权流动性挖矿为传统的流动性挖矿提供了创新的替代方案。虽然这种模型还相当新且未经过测试,但一些试图引领潮流的协议跃跃欲试,其中之一是 Dopex。他们最近宣布,他们将为其结构化产品测试一个看涨期权激励模型,声称这种模型与传统的激励模型相比,将带来更大的灵活性、价格稳定性和长期参与度。

然而,也有人担心这个过程会总体上会阻碍用户。毕竟,DeFi 长期以来一直以流动性挖矿为主,引入这些额外的步骤可能会使用户望而却步,并使他们远离某个项目,尤其是如果他们不相信代币在未来会真正表现良好的话。

期权流动性挖矿是否能够帮助项目吸引更多长期参与者,或者赎回过程中的额外步骤是否会使用户望而却步,从而流动性减少?这些都是需要观察和评估的问题。

Berachain

虽然以上例子提供了一些有趣的模型来维持流动性和用户,但它们都集中在应用层。那么如果流动性激励在共识层得到解决会怎样呢?

Berachain 是一个新推出的项目,旨在做到这一点—— 在链本身内建立可持续的激励结构。

这一切始于“三代币模型”——Gas 代币($BERA)、治理代币($BGT)和原生稳定币($HONEY)。

新颖的流动性证明共识机制使用户能够通过将其资产抵押给 Berachain 来作为验证者参与,以换取区块奖励和 LP 费用。

当用户质押他们的资产时,他们的存款会自动与原生 AMM 上的$HONEY 原生稳定币配对。同时,也会获得治理代币($BGT)。$BGT 质押者则反过来获得协议费用,并随着时间的推移对生态系统内的排放和其他激励措施产生影响。

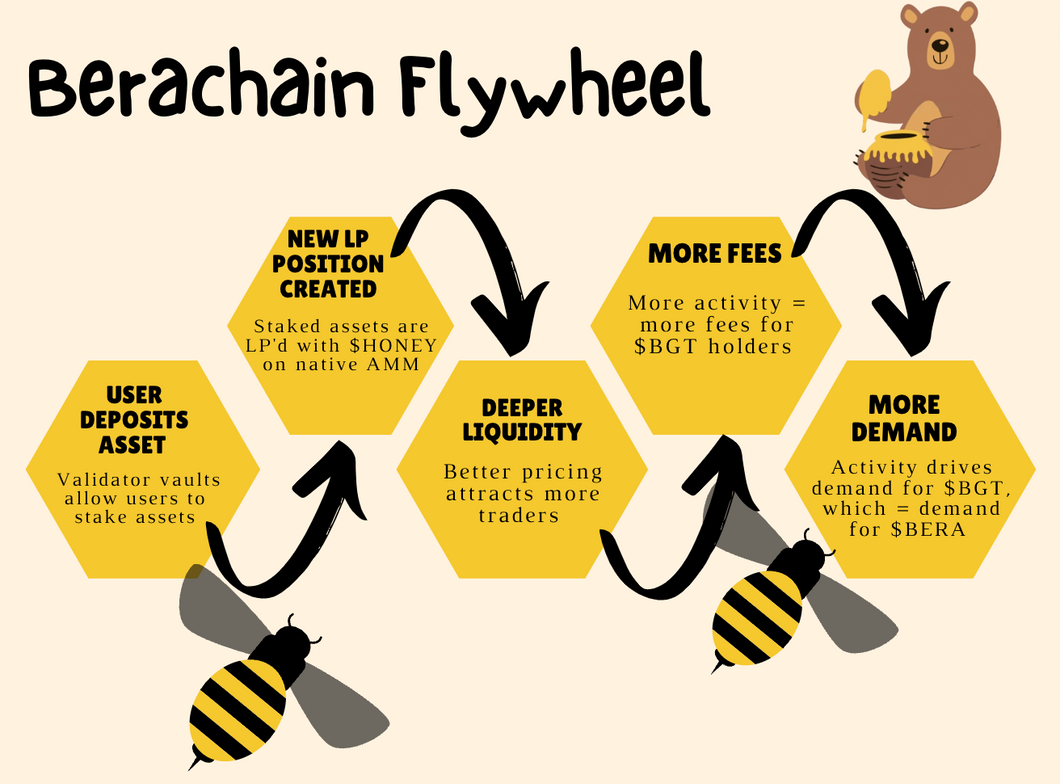

理论上,这将创建一个正向的飞轮效应:

-

更多存款=更深入的稳定币流动性;

-

更深入的流动性=更多的交易者将使用 Berachain;

-

更多的交易者=更多的协议费用=更多的$BGT 持有者奖励;

-

更好的$BGT 奖励=更高的$BGT 需求。

这种模型激励用户将其资产保留在 Berachain 生态系统中,因为相比其他地方有更大的收益机会。这种模型的美妙之处在于,链产生的价值主要受益者是生态系统本身,奖励长期承诺的参与者。用户一旦存款就开始为原生稳定币的流动性做出贡献,从而自然地创建了一个流动性机制。此外,持有通过区块奖励获得的$BERA 的用户可以通过持有$BGT 来赚取链上活动产生的费用。协议可能会开始积累$BGT,以获取投票权,将激励引导到他们特定的资产上,为潜在的 Curve 战争式生态系统繁荣铺平道路。

Curve Wars 帮助 Curve 发展成为今天的 DeFi 巨头,Berachain 能否看到类似的效果呢?

总结

DeFi 仍然年轻和原始,当前状态下还有很多工作要做。创建可持续的经济框架是这一过程的重要组成部分。可以说,鉴于流动性挖矿对于 DeFi 的基础性质如此重要,完全放弃它是不可能的。

然而,像上文所述的替代框架表明,可以优化流动性挖矿框架以维持流动性和用户,并且实际上有益于长期的生态系统。

下次你想要进入你最喜欢的 DeFi 项目并寻找收益时,请花时间了解收益来源以及它是否可持续。一个小Tip:如果你不知道收益来源在哪,那么你就是收益来源。