Lido协议5月份各项数据飙升

凭借坚实的基本面,强大的生态系统和值得信赖的社区,规模最大的流动性质押协议Lido Finance已成为市占率最高的LSD质押平台,可以说是DeFi生态系统的一个成功范例。

Lido协议的收入来自于收取用户10%的质押奖励作为费用,该费用分配给Lido DAO、节点运营商和保险基金。在Lido V2版本推出之后,由于用户能够灵活将stETH换回ETH,其质押数据继续上涨,5月份的收入激增了22%,是收入增长最快的DeFi协议。

从TVL的数据来看,Lido已经成为规模最大的DeFi协议,资产价值为127亿美元,TVL是第2名Makerdao的两倍以上。

自今年以来,Lido的TVL一直在上升,并从以太坊上海升级的实施中受益。 自Lido V2版本推出以来,其TVL上升了15%。

由于Lido上的大多数流动性都由ETH组成,因此TVL的增加说明了质押者又回到协议中锁定了更多token。如上图所示,Lido协议上个月的活跃用户稳定增加也证明了这一点。

从LSD APR和协议原生代币市值/TVL的比值来看,Lido的数据相对于其他竞品基本不落下风,属于安全性高且收益稳健的类型,这也是其地位稳固的重要原因。

Lido的主要竞争优势

Lido主要从其:1)LSD天然优势;2)长期平稳运营中获得持续优势。

首先,stETH拥有一个天然优势,其持有者受益于代币的深度流动性,使其成为中坚用户喜欢的流动性抵押选择之一。DeFi中广泛的抵押品集成增加了代币的用例。stETH可在整个Defi生态系统中使用,既可以为Lido或其他平台上的兑换池提供流动性,也可以将其在某些平台上借出,对于寻求最佳投资属性组合的成熟资本而言,它显然比普通的LSD更具吸引力,这进一步增强了Lido质押衍生品的竞争优势。

Lido上线多年来运营平稳,与其最接近的竞争对手(Rocker Pool, Frax)之间的差距将随着时间的推移而越来越大,同时榨取利润,挤压其他竞争者的市场空间,使越来越多的质押者选择Lido。

Lido的去中心化坚持

首先,Lido正在积极使用DAO治理结构进行运营。 Lido的支持者可以使用LDO代币对平台的拟议更新进行投票,并参与组织整体发展方向的决议。

其次,Lido V2版本的推出也标志着它在去中心化道路上更进一步。在V2的质押路由中,任何人都可以为新的节点运营者开发入口,从独立验证者到 DAO 组织再到分布式验证器技术 (DVT) 集群,从而一起创建更加多样化的验证者生态系统。

而且,Lido的以太坊质押协议升级支持了缓冲池,允许stETH持有者从Lido快速退出质押,实现真正“允许质押”+“退出质押”的以太坊质押生态系统的关键里程碑。

此外,Lido正在招募更多Lido节点运营商,以增加其底层的多样性。同时,Lido在过去两个季度的执行层客户端多样性也正在改善。Lido一直在坚持运营商和验证者集多样化,从而降低掉线或审查的风险,同时保持网络性能和中立性。

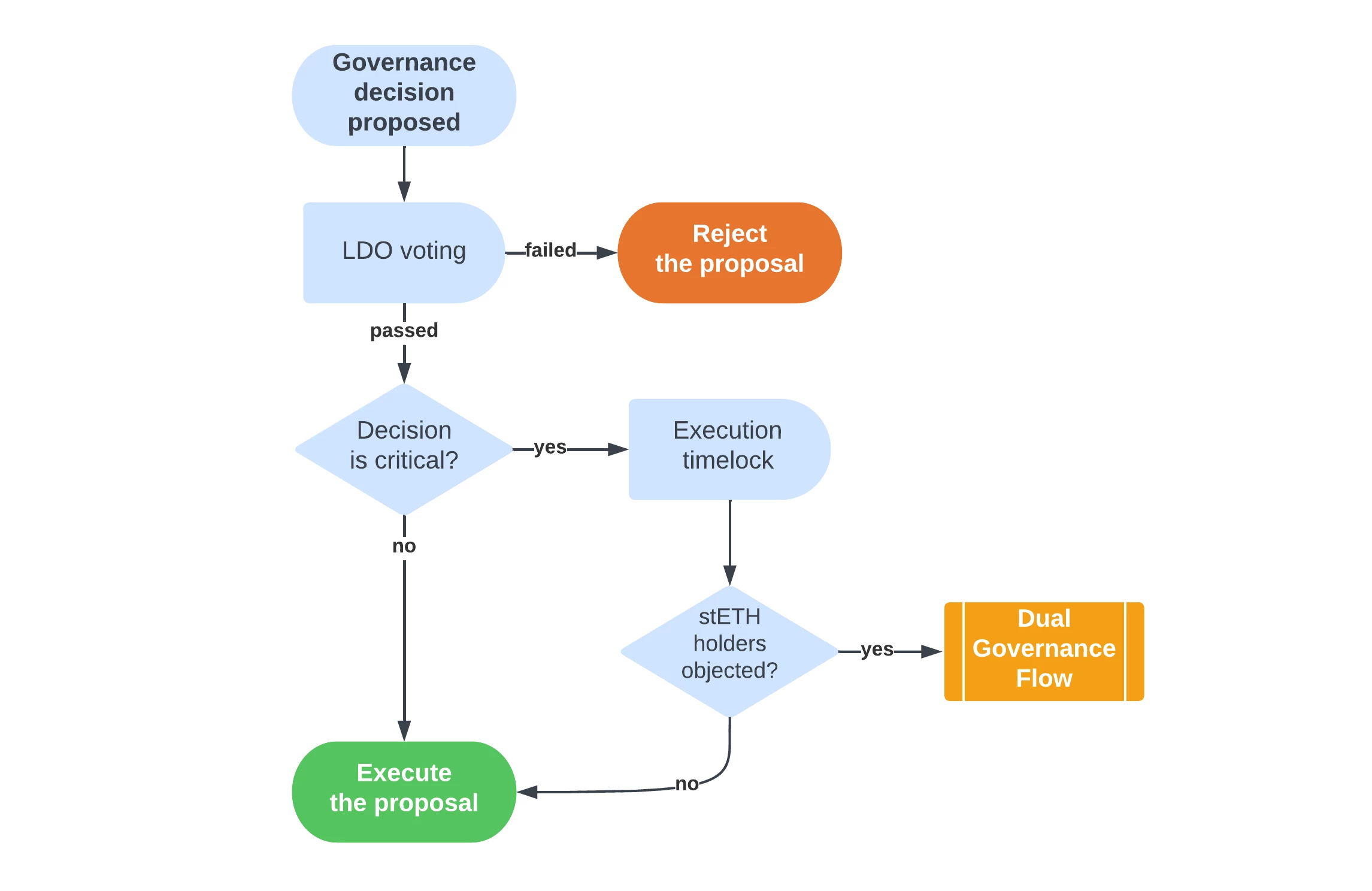

Lido的双重治理机制提案

在坚持去中心化的同时,Lido也在想办法降低其自身系统的风险,LDO+stETH的双重治理提案就是一个自我完善的尝试。Lido生态系统目前由其协议代币 LDO 进行治理,该代币赋予用户在平台上对活动、升级和变更进行投票的权力。而stETH与 ETH 的价格保持 1:1 的兑付比例,该币代表了用户质押的ETH持有量。

考虑到该协议控制的质押ETH 数量巨大,Lido的核心开发者认为他们必须改变Lido DAO的治理模式,提出“LDO+stETH”的双重治理提案,以抵御道德风险(Lido质押的ETH目前已经达到719万枚ETH,比提案提出的时候高出100万枚)。该提案旨在解决当前治理状态中出现的委托代理问题,其中LDO持有者(代理人)可能出于自身利益行事,而无视 stETH 持有者的利益(委托人)。

质押者其实更关心的是以太坊网络的利益,而LDO持有者的利益并非与之完全一致。在最糟糕的情况下,LDO持有者理论上可以作恶,窃取在智能合约中质押的ETH,滥用其对流动性质押代码的控制权。这是因为Lido DAO有能力升级stETH合约,使其能够从任何地址销毁stETH,并将其铸造到其他地址。这意味着,尽管DAO并不直接控制支持 stETH的ETH,但它可以通过修改代码,从用户那里窃取资金,销毁他们的stETH并将其铸造到其他地方。

提出双重治理方案的目标就是更好地调整双方的激励机制,杜绝此类事件发生。在该方案下,LDO持有人仍然可以提出协议变更的建议,但stETH持有者也获得了否决权,有权拒绝被认为是“关键治理决策”的提案。这对于保护质押者的利益、防止治理被控制或协议失衡至关重要。

尽管该提案目前还没有得到实施,但随着stETH数量的持续上升,双重治理提案将会再次被放到桌面上讨论。

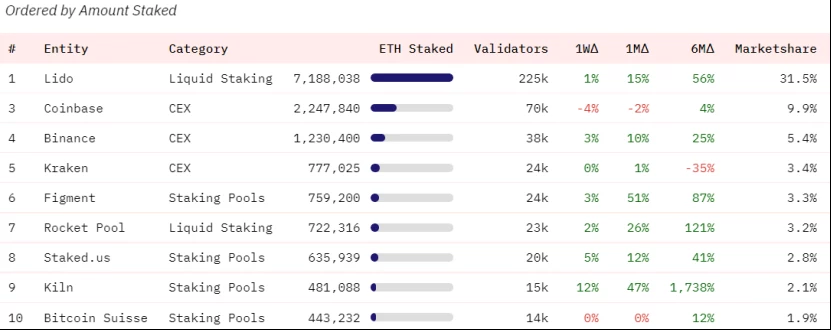

Lido受益于SEC对CEX质押的监管

上周,美国证券交易委员会起诉了币安和 Coinbase。 针对这两家交易所的指控范围各不相同,但有一个共同的主题——SEC正在追查这两家CEX向其美国用户提供的质押服务。虽然SEC的投诉并不针对以太坊质押解决方案,但该机构已经暗示他们有意愿追查以太坊质押。

今年2月份,作为与SEC达成的和解协议的一部分,Kraken就被迫终止了为美国用户提供的以太坊质押服务,SEC主席Gensler声称“应该让这个市场上的每个人都注意到这一点”。而SEC对中心化交易所质押的追查将进一步有利于Lido占据更大的ETH质押市场份额。

尽管上海升级之后开放了提款,但Lido仍保持着对以太坊质押的主导地位,本月存款增加了超过90万枚ETH (15 %)。Lido的市场份额从31.4% 增加到 31.5%——这证明了该协议已将过去的成功转变为对未来主导地位的延续。

Lido质押过度增长带来的风险

在2022年6月以压倒性多数投票反对自我限制存款之后,Lido治理组织对其不断攀升的质押占比所带来的威胁选择继续无视。从表面上看,自我限制存款的确违背了LDO代币持有者的最大利益,并损害了Lido的盈利能力,但是,不进行自我限制对整个质押体系造成的风险也是非常现实的。

最近,越来越多的以太坊持有者开始反对Lido,一些人认为,如果Lido拒绝自我限制,社区应该强行纠正其行为。尽管这种说法令人担忧,但我们不太可能看到在基础层实施此类控制,因为这涉及到硬分叉,有可能破坏以太坊脆弱的社会共识层。

Danny Ryan等以太坊开发人员对质押“卡特尔化”的危险提出警告,指出与非质押池资本相比,Lido可以提取高额利润。以太坊的支持者Bankless的报告指出,Lido社区应该担心其质押份额过度增长(质押中心化),从而抑制未来对以太坊区块空间需求的前景。

目前,该平台的质押量已经接近第一个门槛,即大约33.3%的ETH质押量。从理论上说,若达到该阈值,以太坊更容易被攻击者操纵。这将导致以太坊价值主张的核心属性被降级,从而为潜在的攻击者提供了对该链的更大权力。如果Lido继续以不受控制的速度增长,它将不可避免地超过这些阈值并对生态系统构成系统性风险。因此,质押份额的持续上升对Lido来说是一把双刃剑,Lido自身在去中心化以及系统风险的完善方面还有很长的路要走。