作者:Leo

Ethena 的出现可能会带来稳定币的新革命,其内部不存在银行账户中持有的可审查的美国国债抵押品,且具有在传统金融之外的无需信任的加密抵押品,Ethena 不仅可以提供可扩展的链上稳定币,还使 ETH 能够转变为全球可访问且无需许可的 Internet Bonds。

今年早些时候,Arthur Hayes 发布了一篇名为《灰尘上的外壳——创建基于比特币的稳定币》的文章,大致内容是说,加密行业目前的稳定币系统对银行的依赖程度太高,并不是完全去中心化的,而其文章中也提到了新型的基于 BTC 的稳定币,使稳定币真正做到去中心化。

银行束缚下的加密稳定币

在文章中,Arthur 提到了一个很关键的问题,稳定币一直是加密世界和传统世界最重要的媒介,但也存在着很多漏洞和危机。首先,加密货币交易一定是绕不开法币的,尤其是美元,作为全球最重要的储备货币,美元与加密货币之间的交易非常之重要,行业需要一个托管加密货币和美元的交易平台,但去中心化金融的核心是不依靠银行体系的金融运作。所以大部分银行向来不喜欢与加密货币有染(当然寻求高收益的银行是会做加密业务的),且横在面前的一座大山是目前的西方银行体系不能很好地兼容加密业务,抛开这点来说,一些加密友好银行也需要做各种准备,审计、业务、监管等各方面都合格的情况下才可以开始加密业务,但只要来自美监管部门施压加剧,或者行业充斥着 FUD,银行的加密流动性很容易就会被外部环境影响随之破碎消失,比如 Silvergate 的暴雷。

因为西方的银行体系并不能实现加密行业快速、经济地转移资金——无论是试图在内部储户之间转移资金,还是在外部银行之间转移资金。而且银行业是一个受政府特许经营保护的寡头垄断行业,银行不会努力让这类交易变得更快或更便宜。但加密行业是一定需要稳定币的,trader 需要在美元和加密货币之间更快地交易资产,所以 Arthur 在文中提出了想法,在链上创建一种 Token,可以像比特币一样轻松地转移,但它与美元锚定。这样,他们就可以很容易地将他们的资金进出美元,在功能上与美元出入金完全相同,优点是不需要银行系统这个缓慢又麻烦的中介。

受 Arthur 文章启发,ethena 出现

很快,Arthur 的基于比特币稳定币的想法就引起了其它人的兴趣,比如 Ethena 创始人 Leptokurtic,该项目创始人Leptokurtic 发文表示,他是在 Arthur 文章的启发下创建了 Ethena。Leptokurtic 称:「我相信这个产品存在的合理性和重要性,加密领域最重要的工具仍然完全依赖于传统银行基础设施,也是加密领域最重要的未解决问题,总是需要有人站出来解决。我们正在着手创建一个并行的金融体系,如果 Ethena 取得成功,它可能会成为跨 DeFi 和 CeFi 的更重要的基础设施之一,美国债券一直是全球比较重要的金融储备手段之一,但在加密行业却不存在这种资产类别,虽然目前加密行业的稳定币市场很大,但全球可访问且无需许可的美元计价储备资产市场更大。Ethena 的愿景就是创建一个不需要依靠法币银行系统运作的美元稳定币」。

比 BTC 更适合的替代品 stETH

目前项目 Docs 还未公布,网站仅有一个简单的界面,接下来为大家介绍一下该项目,此前 Arthur 文中概述了新型稳定币的机制设计:

-

BTC 稳定币通过 Delta 中性对冲实现稳定性

-

连接到集中流动性场所以实现可扩展性

-

交易平台资产集中托管

Ethena 也很赞同这种机制,但对这一想法的实施作出了两点重要的改变:

-

最初用 ETH 和 stETH 取代 BTC

-

寻求更加去中心化和透明的托管解决方案

目前 Ethena 的产品分为三类:USDe、Internet Bonds、Repo Financing。

USDe

第一类产品是 Ethena 提供的衍生品基础设施类稳定币 USDe,以便将 ETH 或其衍生品转变为一个不依赖银行系统的可扩展加密原生收益稳定币 USDe。USDe 在链上完全抵押,并通过 CEX 和 DEX 上的 Delta 中性对冲 stETH 来保持稳定性。并且,比如 stETH 这类本身可以创造收益的 token 也可以作为 USDe 的对冲资产,为其价格维持稳定提供了又一层保障。

用户可以存入美元、ETH 或 stETH 作为抵押品来创建 USDe。抵押品分配给各种安全、可编程且透明的链上 MPC 托管合约。抵押品的链上存入确保不依赖中心化服务商进行托管,从而降低交易对手风险。USDe 在 stETH 收益以及获取 ETH 永续资金费率的基础上,为用户带来收益,与传统加密稳定币不同的是,这种通过 ETH 及其衍生品收益和期货溢价产生的收益完全是由用户累积的。

科普一下 Delta 中性,Delta 中性是由相关的金融产品组成一个投资组合,而且其价值不受标的资产小幅价格变动的影响,这种投资组合的成分通常包括期权和相对应的标的资产,让 delta 正负对冲抵消,使投资组合的价格不太受标的资产价格变动的影响,也是其保持稳定的关键机制。

Internet Bonds

第二类产品 Internet Bonds 是全球通用的浮动和固定利率美元计价债券,也是以 USDe 为基础展开的,大概是通过 stETH 和期货市场的基础收益率转换为债券持有人的固定收益,这将使首个全球可访问且无许可的加密储备工具成为可能。用户可以利用即将到期的期货或永续合约,创建各种固定利率与浮动利率债券敞口,从而形成一条加密货币收益率曲线。

Repo Financing

Ethena 上还存在回购债券协议功能,用户也可以在 Repo 产品上通过提供流动性获取一定利率的收益。此外,还允许用户在 stETH 和 USDe 抵押品市场上增强收益率和跨 DeFi 可组合杠杆。

Dragonfly 领投,众多 CEX 支持

近日,Ethena 也宣布了其 650 万美元种子轮融资,由 Dragonfly 领投。此外,还得到 Deribit,Bybit,OKX,Gemini 和 Huobi 等交易平台以及 BitMEX 创始人 Arthur Hayes 及其家族基金的支持。Ethena 也是加密历史上的首个同时得到这么多 CEX 支持的衍生品稳定币项目。

结语

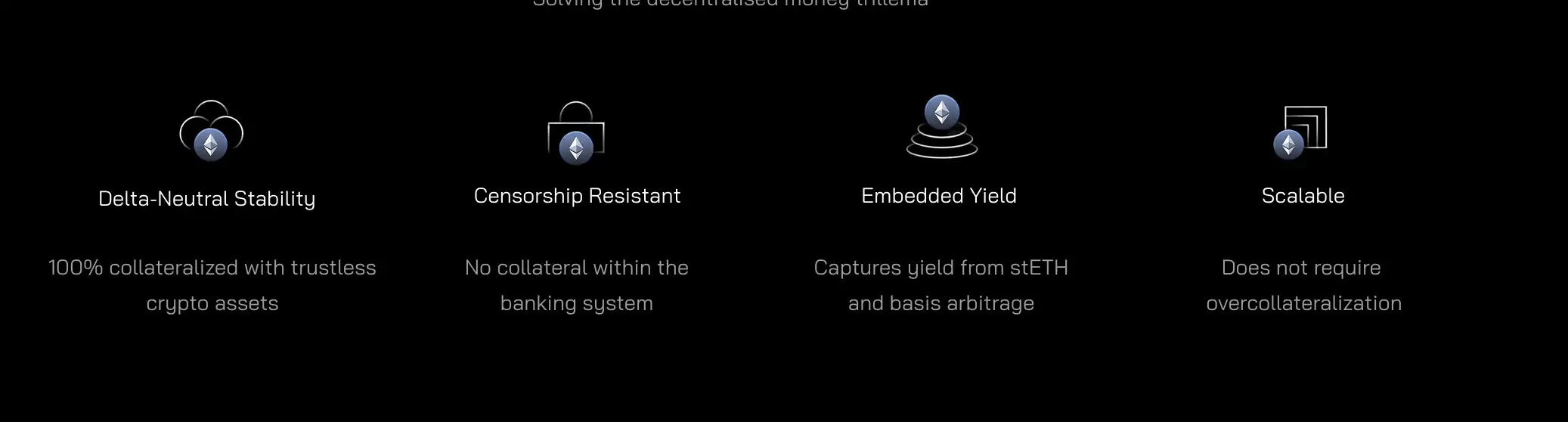

总的来说,Ethena 有几大亮点:

-

Delta 中性:100% 无需信任的加密资产作为抵押品;

-

抗审查:不经银行系统托管;

-

嵌入收益率:从 stETH 和基差套利中获取收益;

-

可扩展:无需超额抵押。

Ethena 的出现可能会带来稳定币的新革命,其内部不存在银行账户中持有的可审查的美国国债抵押品,且具有在传统金融之外的无需信任的加密抵押品,Ethena 不仅可以提供可扩展的链上稳定币,还使 ETH 能够转变为全球可访问且无需许可的 Internet Bonds。

Ethena 是源自 Arthur Hayes 想法,Drangonfly 领投的项目,值得大家重视。此外,在收益的角度上看,Ethena 将 ETH 质押收益率与套利收益率相结合,资金费率会很不错,如果未来其收益的一部分可以与 USDe 持有者共享的话,会很受加密行业欢迎。