撰稿:Jaleel、Kaori,BlockBeats

编辑:Jaleel,BlockBeats

监管合规如今已是加密领域绕不开的一个话题。前有 Binance、Coinbase 等主流 CEX 和美国监管机构大战,后有 Ripple、Grayscale 与 SEC 在法庭内外一决高下。如果聚焦到 DeFi 领域,Tornado Cash 折戟于监管问题,以至创始人面临牢狱之灾,如今 DEX 龙头 Uniswap 也加入这场「流行派对」,将 DeFi 监管这块硬骨头呈上桌面。

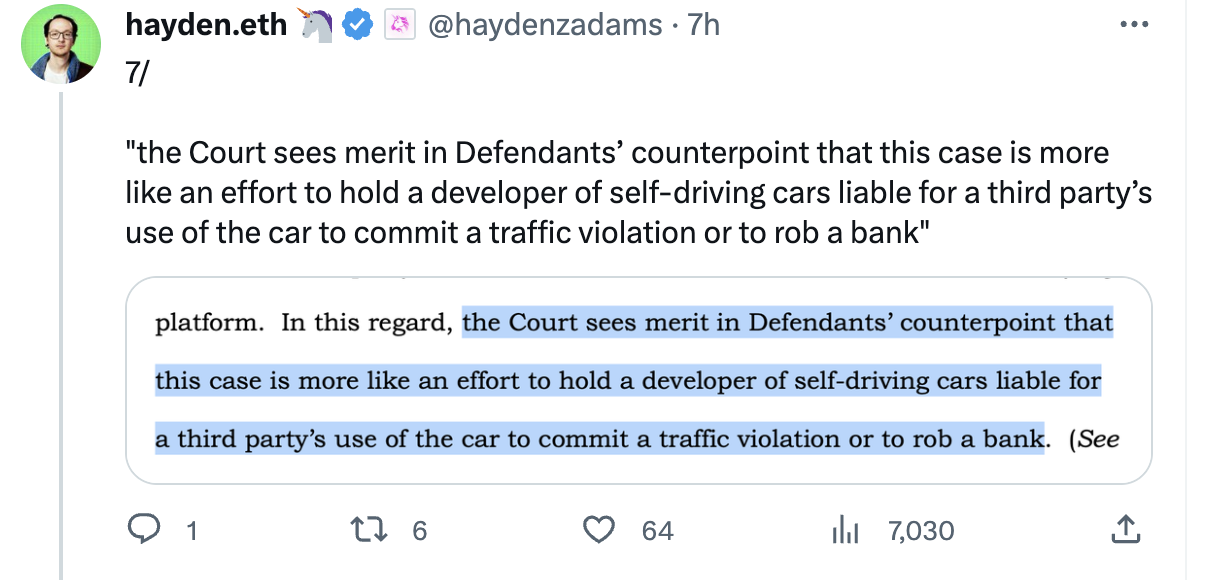

DeFi 的「Huge Win」时刻

「法院认为被告的反驳有其道理,本案更像是要求自动驾驶汽车开发商对第三方使用该汽车造成交通违规或抢劫银行的行为承担责任」。Uniswap 创始人 Hayden Adams 在今天的一个长线程里,把美国纽约南区法院的一份法庭文件摘录出来,并大呼「Huge Win,DeFi 万岁!」

这个被称为「Huge Win」的事情是美国纽约南区法院法官驳回了针对 Uniswap 的一起集体诉讼。

2022 年 4 月 9 日,美国律师事务所 Kim & Serritella 以及 Barton 宣布发起一项证券集体诉讼,指控 Uniswap Labs 和 Paradigm 、a16z 等被告违反证券法,在 Uniswap 平台以数字代币的形式发行和出售未注册证券,包括 Uniswap 自己的代币 UNI。

而这场诉讼的结果定于 2023 年的 8 月 29 日。美国纽约南区法院法庭文件表明 Uniswap 平台有能力,并且在很多情况下是合法经营的;原告与 Uniswap 平台和协议之间没有交易;目前的证券法似乎不涵盖 DeFi 协议本身对使用其欺诈他人行为的责任。法官认为原告受到了欺诈代币发行者的伤害,他们利用 Uniswap 的核心合同和中继进行了抢筹,而 Uniswap 创建了这个平台,欺诈代币发行者在其中进行了欺诈,至少根据美国证券法这并不意味着 Uniswap 对诈骗和随之产生的损害负有责任。

Consensys 律师 Bill Hughes 表示法官在针对 Uniswap 的集体诉讼裁决中明确判定,以太坊是一种商品,而不是证券。虽然目前不清楚原告是否会上诉,但未来可能会有很多加密货币领域的律师引用这个案例及判定结果,而 Uniswap 的「Huge Win」时刻,也让我们联想到 Tornado Cash 案。

受到美国强烈制裁冲击的 Tornado Cash

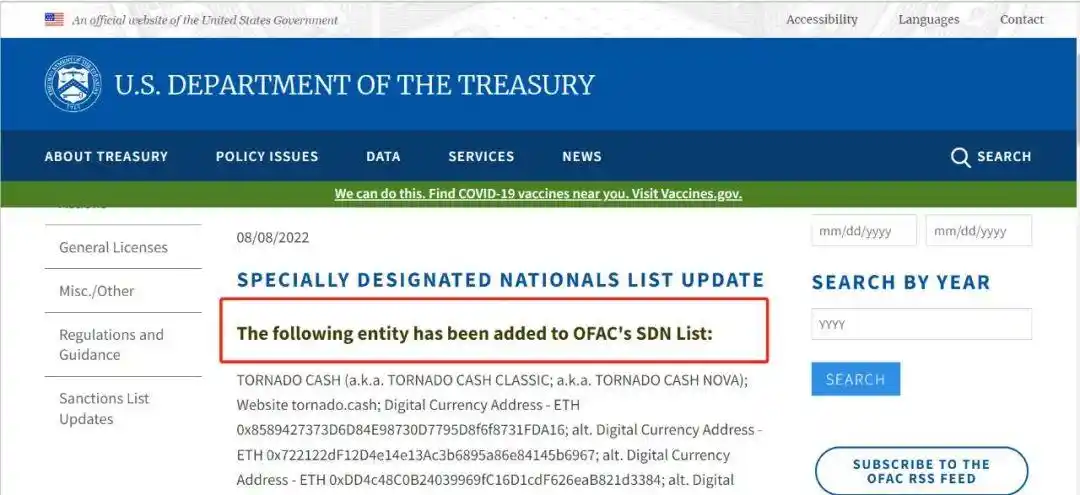

一年前的 8 月 8 日,OFAC(美国财政部的海外资产控制办公室) 的官网显示,将部分与 Tornado Cash 协议或与之相关的以太坊地址进行交互的地址,放入 SDN List(美国特别制定国民名单),进行制裁。

Tornado Cash 自创立以来就一直强调其平台的隐私性,允许用户在不透露身份的情况下进行交易。然而,这一隐私特点在某种程度上也为非法交易提供了便利。

来源:美国财政部

Uniswap 创始人 Hayden Adams 曾发推就 Tornado Cash 事件表达过自己的看法:「隐私对于一个正常和安全的社会来说至关重要,只关注隐私会为非法活动带来便利是非常荒谬且危险的。制裁公司使其遵守法律通常不如拿出合理的法律或政策更有效。」

而今年,Tornado Cash 又受到了美国政府新一轮的制裁打击,美国政府声称 Tornado Cash 涉嫌为一系列非法交易提供掩盖。8 月 24 日,Tornado Cash 联创 Roman Storm 被 FBI 和国税局逮捕,罪名是「串谋洗钱、串谋经营未经许可的资金传输业务以及串谋违反制裁规定。」目前 Roman Storm 已经获得保释,但他们对检察官因 Roman Storm 帮助开发软件而指控 Roman Storm 感到非常失望,他们新颖的法律理论对所有软件开发人员都有危险的影响。Tornado Cash 另一创始人 Roman Semenov 仍然在逃。

现在,Tornado Cash 创始人也被列入了美国无数其他政治罪犯的名单中,像之前的 Ross Ulbricht(暗网丝路创始人)和 Julian Assange(维基解密创始人)一样。

Tornado Cash 的事件在前,让所有加密圈的协议层捏了一把汗,因为本次的制裁绕过了用户隐私层而直接针对到了协议层。这是监管对协议层的直接攻击,「创建可供犯罪分子使用的隐私协议是犯罪行为」。

协议层和 DeFi:全球监管的新方向

在 Tornado Cash 之后,其他加密货币服务机构也被敲响了警钟,提醒它们在追求技术创新的同时,也要确保合规性。今天的 Uniswap 诉讼案件也引发了我们对于 DeFi 监管的讨论。

如今,DeFi 不仅是风头正劲的趋势,更被许多行业内部人士视为未来金融的颠覆者。但随着金融体系的转型,对于这一新型经济模式的监管困境亦随之浮现。随着 DeFi 领域的持续扩张,监管机构已经开始采取行动,制定相应的政策来确保该领域的健康发展。可以说,DeFi 逐渐受到各国监管机构的关注,从美国到法国,再到香港,全球监管趋势的风向标已经发生了明显的变化。

2023 年 4 月,美国财政部为全球献上了一份引人深思的礼物,发布了有关 DeFi 非法金融活动的评估报告。这份精心编撰的文献,不仅揭示了 DeFi 服务中的潜在风险,更对非法行为者利用这些服务进行犯罪活动进行了深入剖析。此外,7 月份四位美国参议员提出了《加密资产国家安全增强和执行法案》,旨在对 KYC、AML 及 DeFi 领域进行加强监管。

其中的一些条款已经引起了社交媒体上的广泛讨论:该法案提供了监管 DeFi 的新框架,它要求监管 DeFi 就该如同监管其他加密货币机构一般,要求任何能控制该项目的「人」,必须对该项目负责。该法案或提及,若没有特定人能控制该 DeFi 服务,那么任何投资该项目超过 25 万美元的投资者,都应该要对该项目负责。

来源:美国财政部

仅仅一天后,国际证监会组织(IOSCO)的动态再度引发市场的广泛关注。消息透露,该组织有意在今年内逐步发布关于加密资产和 DeFi 的监管咨询。值得注意的是,IOSCO 并不是一个孤立的个体,它所代表的是一个国际合作网络,旨在推动全球认可的证券监管准则。

而在欧洲,法国金融市场管理局(AMF)对 DeFi 的态度则较为积极。其近期的讨论报告认为 DeFi 不仅有推动金融创新的潜力,同时也潜藏着风险。因此,AMF 表示有意在未来几年与各方深度合作,打造一个均衡的监管体系。

加密圈的老对头,SEC 主席 Gary Gensler 的观点更为尖锐。他认为,多数 DeFi 交易平台实际上与传统的交易所在定义上无异。而美国的四位重量级参议员也已针对加密资产、KYC、反洗钱及 DeFi 提出了全新的法案,旨在进一步明确监管框架与责任人。

大部分国家对 DeFi 的具体管理策略仍处于摸索阶段。迪拜金融服务管理局(DFSA)作为少数几个明确发布 DeFi 相关政策的地区之一,对 DeFi 的参与者设定了明确的许可门槛。而英国金融行为监管局(FCA)也向 DeFi 应用开放了监管沙盒,为新兴企业提供了试验场地。

香港,作为全球金融中心之一,对于 DeFi 的态度似乎更为务实。在香港证券及期货事务检查委员会的主管金融科技咨询小组主席蔡钟辉的观点中,DeFi 并不是一个完全新颖的存在,其实质活动应当受到与传统金融实体相似的监管要求。

监管对 Uniswap 和 Tornado Cash 完全不同的判决

Tornado Cash 事件意味着这场「加密协议」和「监管」之间的斗争再次升级,但今天在针对 Uniswap 的集体诉讼裁决中,法官却做出了对 Uniswap 有利的判决,似乎想压一压这场战争的火焰。

去年年底,a16z 为金融稳定委员会(FSB)的「加密资产活动的国际监管」主题活动撰写了一封的 评论信 ,一开始就提到要讨论清楚 DeFi 和 CeFi 之间的区别,以及适当的 DeFi 监管框架应如何监管 Web3 应用,而不是 Web3 协议(监管企业,而不是软件)。关于 DeFi 协议和应用在哪些方面适合监管环境的争论一直在持续,但即便如此,大多数法律专家都同意,与任何美国联系(广义)的 DeFi 前端必须遵守美国制裁法。

Tornado Cash 和 Uniswap 两种不同的判决结果为这种观点提供了绝佳的观察范本。监管机构试图找到某个平衡点,既不压制金融技术创新,又能确保市场的公平、公正与稳定。而在这背后,监管的真正挑战在于如何确保技术与法律同步进步,以及如何在一个全球化的金融市场中寻找到一个共同的规范。