宏观消息面短期内9月暂停加息,点阵图23年不变,10月加息空档期有小幅行情可能性,但是后续依旧不容乐观,特别后续24年的利率从4.6%提升到5.1%了,表明后续市场的降息时间要后延,维持高利率时间周期预期要有6个月甚至更长。现阶段抛开通胀和加息问题,美国政府现在面临一个迫在眉睫需要处理的情况,因为资金问题,美国政府再次面临停摆风险,并且最快就在10月1日。主要原因是众议院共和党内部分歧问题,延伸其实就是美国选票和立场问题的博弈,美国经济现在摇摆不定,一边是通胀和高利率,一边软着陆(经济减速)与硬着陆(经济衰退),不少的机构和投资大鳄都在变现和配置避险资产,历史经验告诉大家这是个非常危险的点位,甚至债务违约率也开始逼近08年的指标了,主流的投行基本押注的转折点在AI新成果和美国大选落地后的放水稳经济政策。短期AI监管也是正在进行当中,美国大选落地得24年第二季度左右,降息周期预期去到24年第三季度。现在的美股走势就像爬悬崖一样,可能继续登高,但是稍不留神下面就是万丈深渊,避险是传统风投市场现阶段的主要风向。我们看一下链上数据动态和投资者情绪变化。

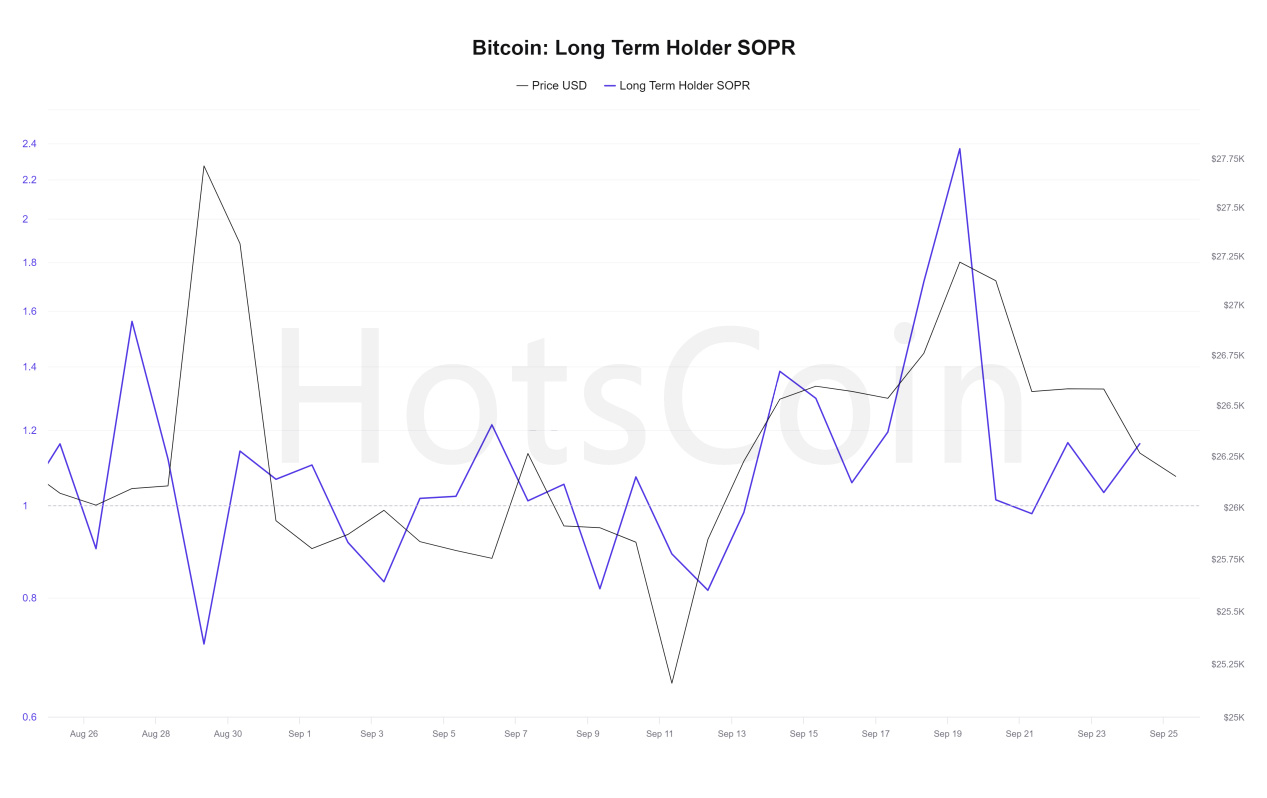

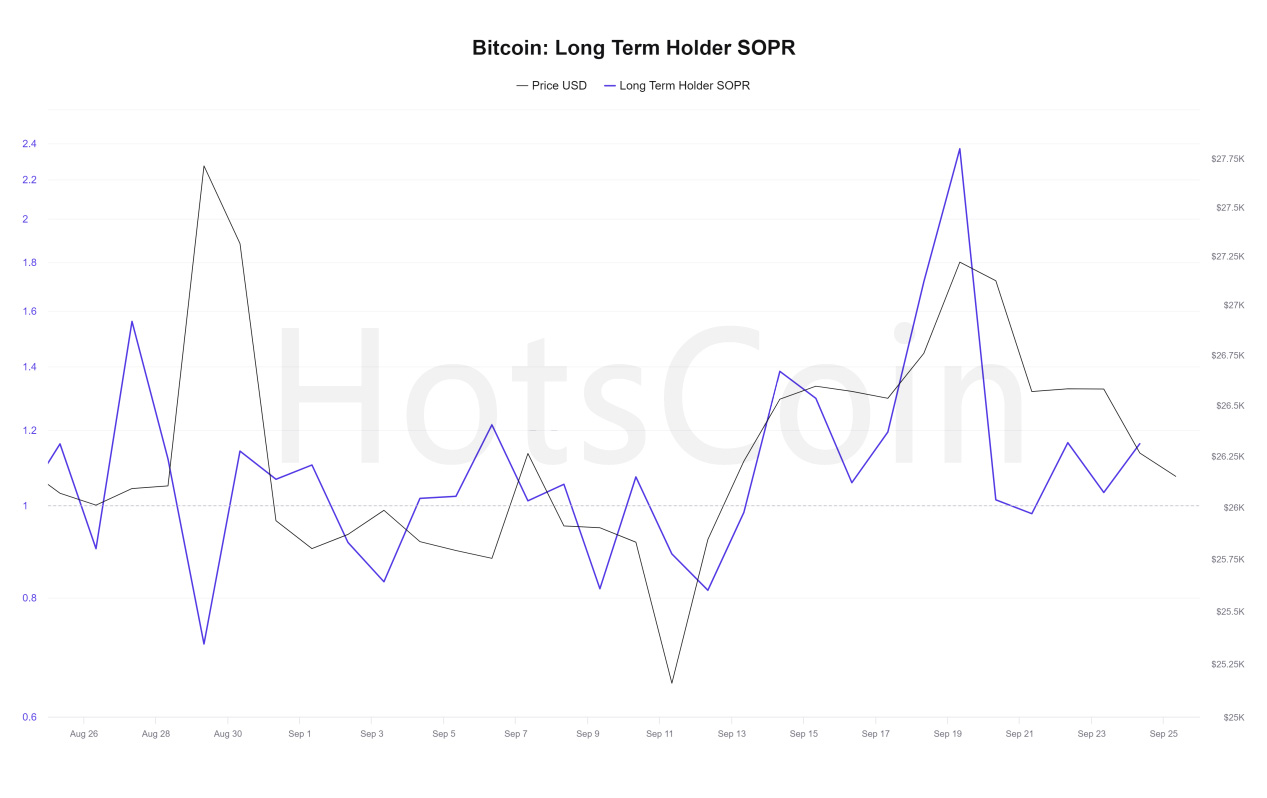

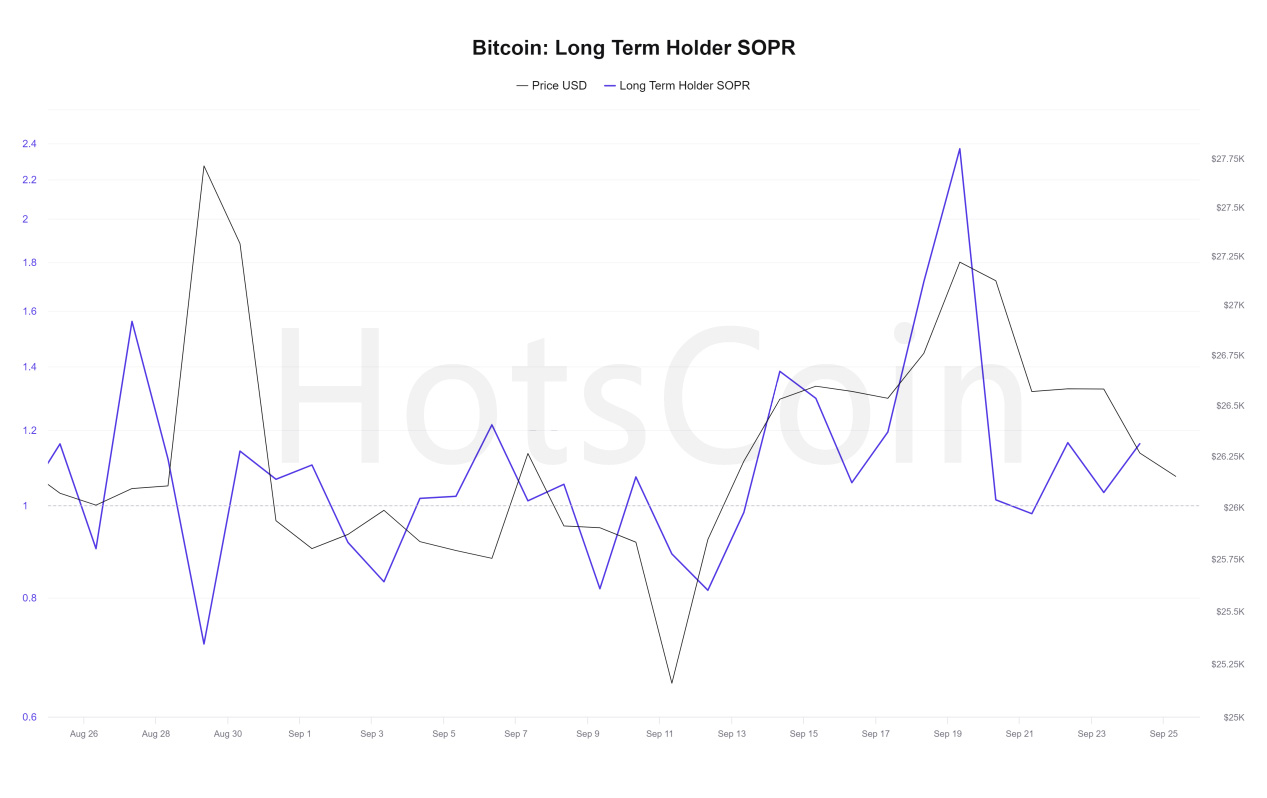

(长期持有人SOPR)

首先看一下长持筹码的动态,上一次提到过长持筹码短期出现了下跌逼筹的迹象,当时比特跌破25000美元成功吓走了部分长持筹码亏损卖出,现在看最近一周的SOPR走势可以发现,再次出现了较大的异动现象,19号美联储公布利率决议前长持筹码出现了大幅获利卖出的异动现象(SOPR在1的上方表示长持筹码获利卖出,在1的下方表示长持筹码亏损卖出),中短期的长持筹码(155天以上720天以内)成本低于26500的时间段(22年6月-23年3月),由此可见大概率是机构或者大户在进行避险(19-20当时出现了两次缓涨急跌画门行情),长持筹码暂时回归稳定,如果后续避险资金回流市场,短期可能会再出出现画门洗筹行情。

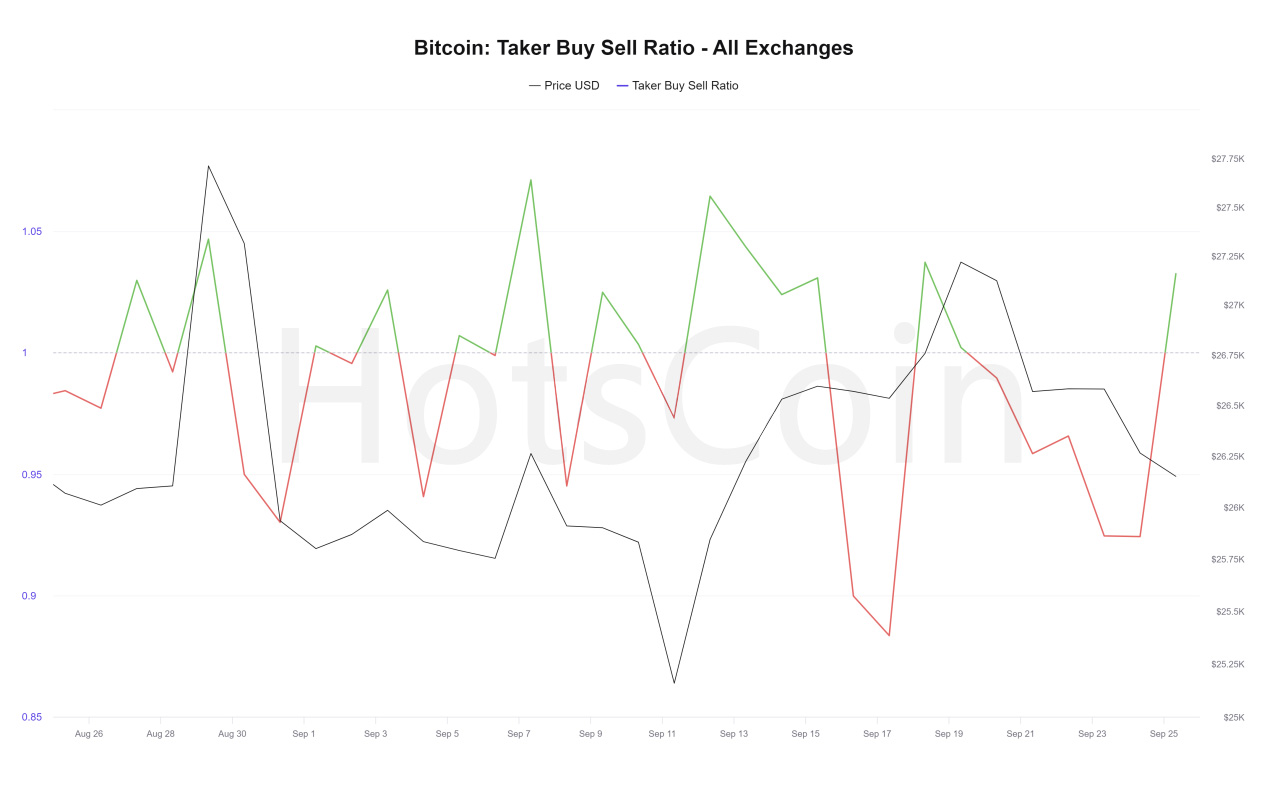

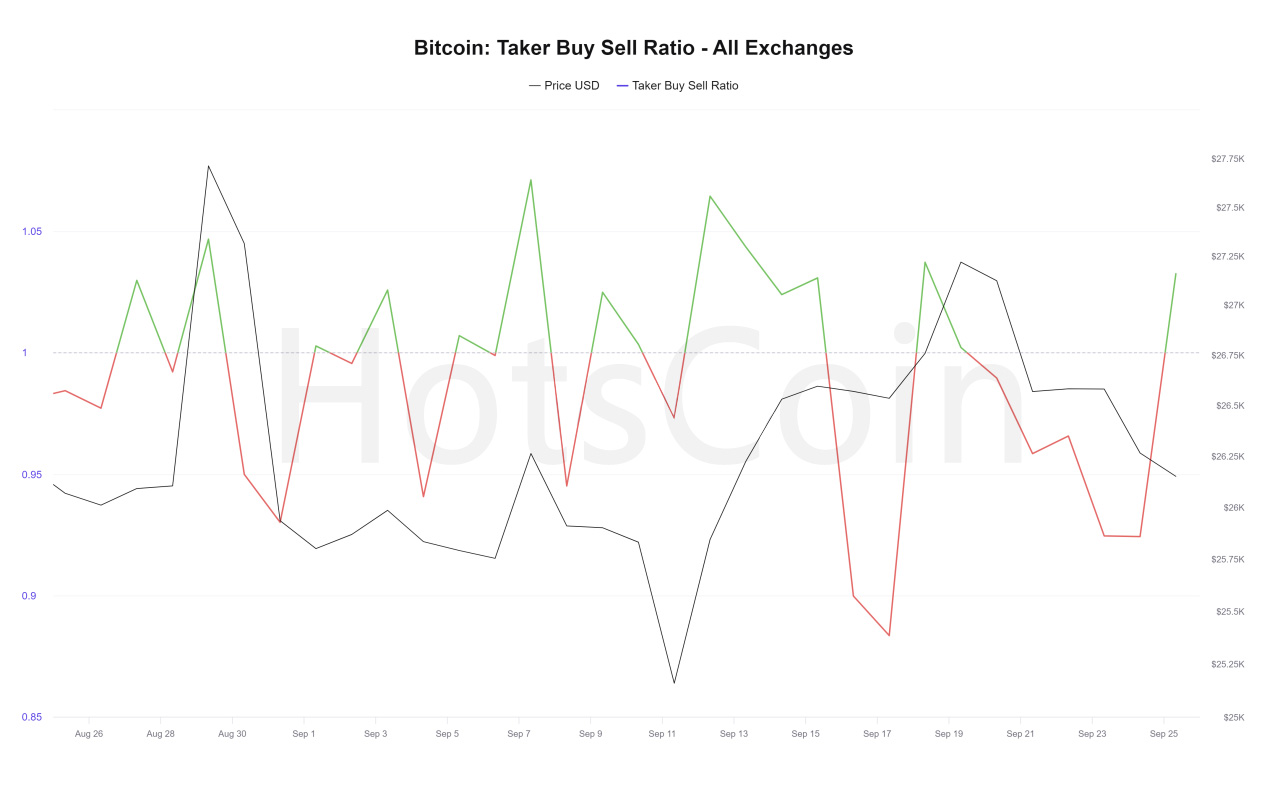

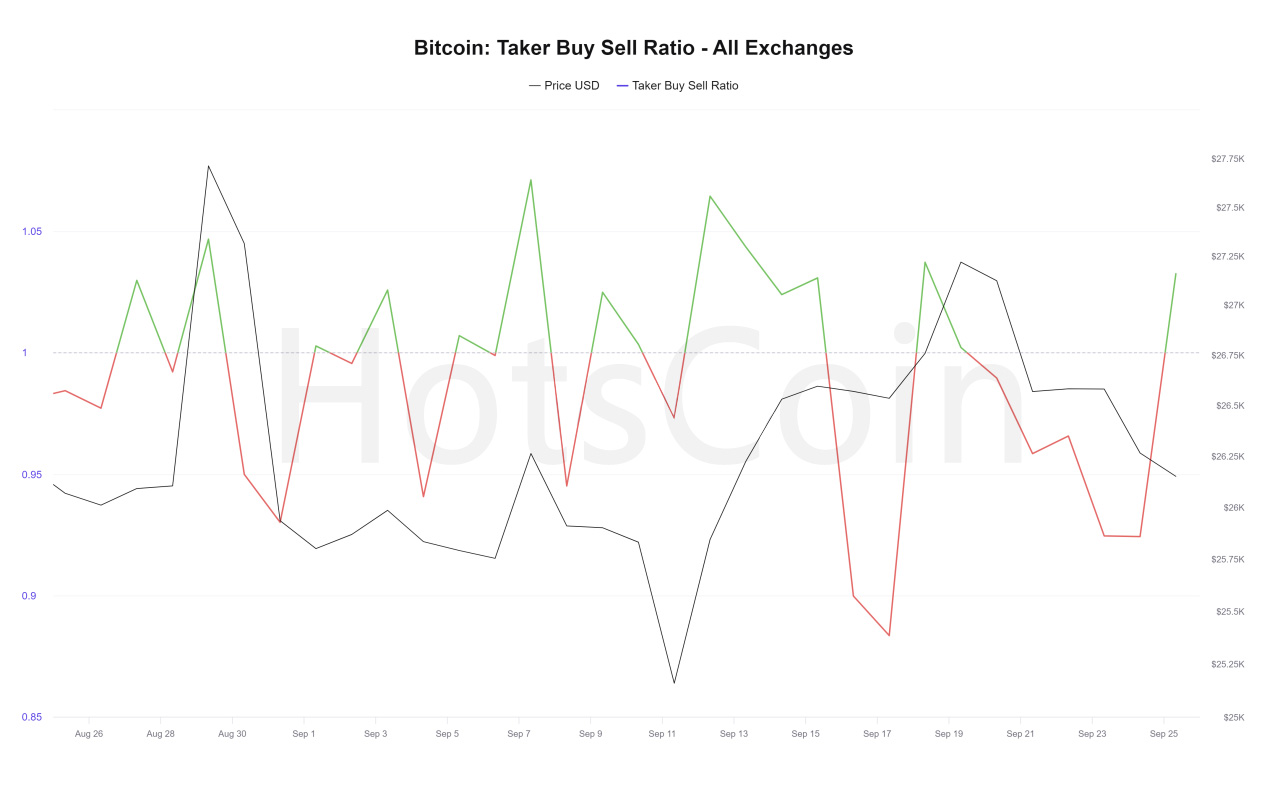

(Taker买入卖出比率)

接着我们看一下Taker买入卖出比率,Taker走势非常直观,近期基本在价格上行时出现小幅反弹,但是横盘和下跌的时候Taker值都是处于1的下方(Taker值在1的上方表示看涨情绪占主导,在1的下方表示看跌情绪占主导),其是也是市场买方和卖方力量的明显展示,价格只要上行到一定为止那么便会出现大额卖出现象,结合长持筹码数据的异常,存在非常大的操纵拉盘获利出货的嫌疑的。近期比特价格小有反弹维持在26000美元上方,但是Taker值大幅处于1的下方,需要警惕一下向下打针的风险。

最后小结:

宏观经济大趋势研判和链上数据短期动态都进行了解析,从8月开始便是不容乐观的后续市场了,宏观经济如此,加密货币更加如此,9月相比8月的现货交易量再次萎缩,想必各大交易所和做市商机构都卷的头破血流了吧,宏观经济如果出问题第一个就是银行和金融机构,加密货币市场出问题第一个就是交易所和做市商。当然中长期的趋势只能通过现有数据和历史趋势进行猜测,后续经济发展会跟随通胀数据,政府政策,美国大选等重大事件进行变动,加密市场潜在的危机也未必真的会暴雷,抱团取暖共度寒冬也似乎可行,但是不论现状和历史刻舟加密市场确实处于孤舟一叶的低迷期,现阶段的趋势反馈是加密市场明显出现了避险行为,虽然近期有大额提币行为,但是交易活动并不活跃,或有担心资金安全提到钱包避险而已。没有大量外部资金涌入的市场,大多数行为属于内部调整,影响力较为有限。10月宏观面空档期或有小幅行情,加密货币市场现货ETF再次博弈。若参与务必带止损。(以上观点仅供参考,不构成任何投资建议。)