Frax稳定币宇宙图谱全解

原文作者:CM(X: @cmdefi )

圣杯

去中心化稳定币,在资本利用效率、去中心化程度、价格稳定三者中形成了不可能三角问题,不断在这三者寻找平衡点成为令人向往但又难以实现的目标。

USDT、USDC 在资本利用效率和价格稳定上尤为出色,它们也以此创造了庞大的市值和应用场景,但在去中心化程度上非常集中。

DAI 作为最具悠久历史的去中心化稳定币,起初它在去中心化程度上非常出色,主要以 ETH 作为抵押品超额抵押铸造稳定币,但超高的抵押率虽然能够使价格稳定,但牺牲了资本利用效率,在应用场景和市值规模上都远不如中心化稳定币,而后 DAI 逐渐接受中心化资产作为抵押品,牺牲去中心化程度换来了逐渐上升的市值规模。

UST 是最具争议的去中心化稳定币,它在资本利用效率上做到了极致,同样具备去中心化特质,并一度创造了仅次于 USDT USDC 的市值规模,但其激进的策略在极端情况下使稳定币价格进入了死亡螺旋。

所以直至今日,尚未出现一个“完美”的去中心化稳定币,这可能是建设者前赴后继所追赶的“圣杯”。

Frax Finance 是一个以去中心化稳定币为核心的全栈协议,从最初的部分抵押算法稳定币起家,逐渐向完全抵押过渡,并最大限度保留对资金利用率的提升,同时横向扩展到多个领域,最终形成由稳定币驱动的一个矩阵型的全栈 DeFi 协议。同时它也是存活时间最久的非完全抵押的稳定币。

旗下产品包括:

-

FRAX stablecoin:去中心化美元稳定币 ★

-

FPI:标记一篮子商品的抗通胀稳定币 ★

-

frxETH:LSD ★

-

Fraxlend:借贷 ★

-

Fraxswap:时间加权去中心化交易所 ★

-

Fraxferry:跨链传输 ★

-

FXS & veFXS:治理模块 ☆

-

AMO:算法公开市场操作控制器 ★

-

Frax Bond - 债券 (v3即将上线) ☆

-

RWA - 现实世界资产 (v3即将上线) ☆

-

Frax Chain - Layer 2 (未上线) ☆

Frax 从上线至今经历了v1 v2 v3 三个版本,与市场上很多协议不同,Frax 的每个版本不仅仅是功能上的升级,同时每次都伴随着重大的战略调整,也就是说如果你错过了某一个版本,那么你所理解的 Frax 可能就完全不一样了。

-

Frax v1:它以成为算法稳定币的目标发起,利用“分数算法”逐渐降低抵押率,以最大化资金使用效率。

-

Frax v2:战略上放弃算法稳定币逐渐减低抵押率的做法,转向提升抵押率成为足额抵押。开发 AMO 入场 Curve war 争夺链上流动性治理资源,开发 frxETH 进军以太坊流动性质押赛道 LSD。

-

Frax v3:引入现实世界资产 RWA,继续使用 AMO 贯穿链上链下流动性。

本文将从 Frax 即将上线的最新版本v3开始,对 Frax 全栈产品逐一进行分析和梳理,带你揭开 Frax Finance 的全貌。

Frax Finance v3

Frax v3是一个即将上线的版本,它的核心将围绕 RWA 展开,同时继续利用v2中的 AMO 使 FRAX 逐渐成为一个完全外生抵押的、同时捕捉链上链下资产的、多元去中心化稳定币。

完全外生抵押

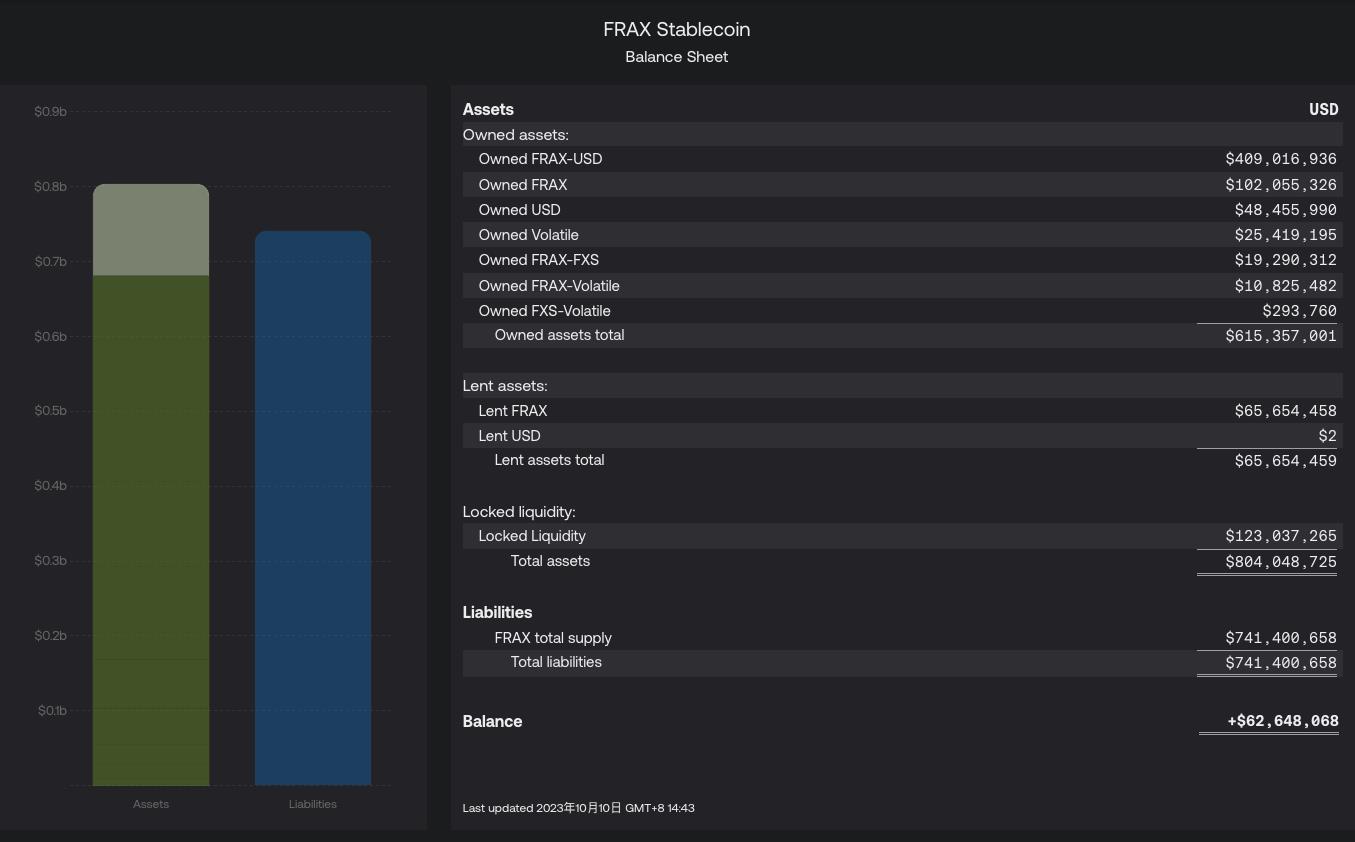

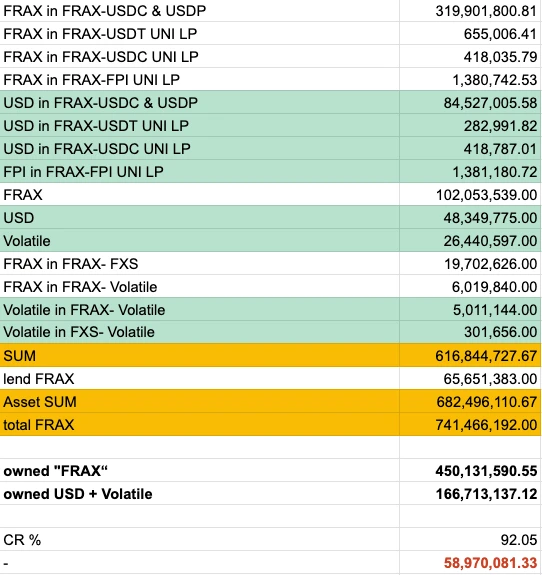

根据 FRAX 资产负债表 ,当前版本的 FRAX 抵押率 CR ( Collateral Ratio) 为 91.85% 。

CR = (Owned assets+Lent assets) / Liabilities

CR = ( 615, 357, 001+ 65, 654, 459) / 741, 400, 658 = 91.85%

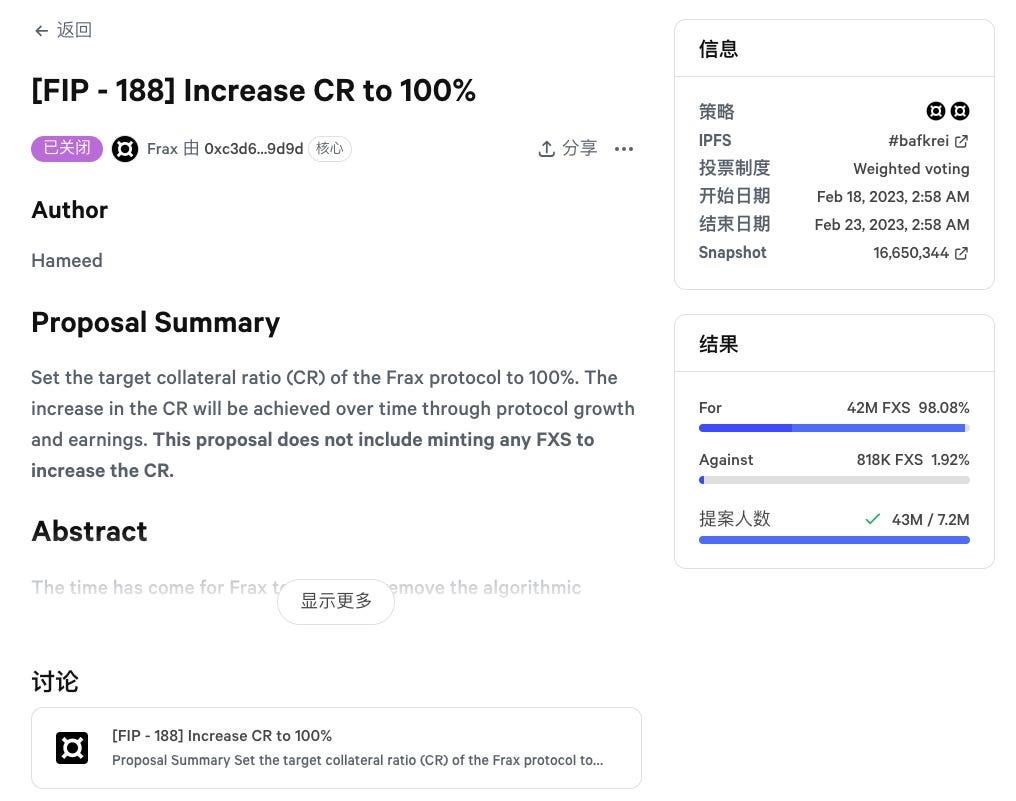

从 Frax v3版本开始协议将引入现实资产(RWA)以提升 CR,直至提升 CR>= 100% ,最终实现 FRAX 的 100% 外生抵押品。事实上在 2023 年 2 月社区提案 FIP 188 就停止了 FRAX 算法稳定币的进程,开始利用 AMO 和协议收入逐渐提升抵押率 CR:

FIP 188

该提案对于 Frax 来讲具有标志性的意义,从 FIP 188 开始,Frax 将彻底停止“分数算法”和“去抵押”功能。从部分抵押的算法稳定币逐渐转为完全抵押。以下整理一些该提案的关键点:

-

Frax 最初的版本包括一个“分数算法”,即可变抵押品比率,该比率根据 FRAX 的市场需求进行调整,有效地让市场决定每个 FRAX 需要多少外部抵押品和 FXS 的组合才能等于 1.00 美元。

-

停止“分数算法”的原因是,从市场环境来看,抵押稍微不足的成本远远超过了它带来的收益。市场对于 1% 的抵押品不足的担忧远大于获得 10% 额外收益的需求。

-

随着时间的推移,增长、资产增值和协议收益会将 CR 提高到 100% 。需要明确的是,该提案并不依赖铸造增发任何 FXS 来实现 100% CR。

-

保留协议收入为提升 CR 提供资金,暂停 FXS 回购。

FRAX 资产负债表 2023.10.10

FIP 188 提案通过

RWA

作为 Frax v3中提升 CR>= 100% 的重要手段之一,Frax 即将上线的 frxGov 治理模块将批准现实世界实体,来实现 AMO 控制的资产购买并持有现实资产,比如美国国债。

用户持有 FRAX 可以存入指定的智能合约,并获得 sFRAX,这一原理与 DAI 和 sDAI 的关系类似,我们来对比一下 sFRAX 和 sDAI 的区别:

-

sDAI 可以获得略高于国债平均收益的一个原因是 (目前为 5% ,最高为 8% ),DAI 的持有人中并非所有人都将 DAI 存入了 DSR 合约,而 Maker 投资 RWA 的收益只需要分给将 DAI 存入 DSR 获得 sDAI 的人,所以相当于一部分人分得了所有 RWA 收益。

-

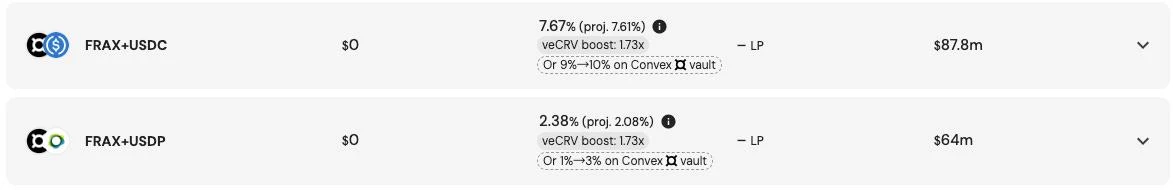

sFRAX 同样满足这个条件,但 Frax 由于在v2版本阶段积累了大量的 Curve、Convex 代币,锁仓获得了大量票权,所以在链上可以支配一定的 CRV 、CVX 奖励,这部分链上收益将使 sFRAX 的综合收益得到提升。同时在链上或是链下的某一端收益不佳或风险变高时可以迅速切换到另一端。

IORB 预言机

FRAX v3 智能合约采取 联邦储备金的存款利率 (IORB) 为某些协议功能提供数据,例如 sFRAX 的权益收益。

-

当 IORB 利率增加,Frax 协议的 AMO 策略将用国库券、逆回购合同、存放在支付 IORB 利率的联邦储备银行的美元来大量抵押 FRAX。

-

当 IORB 利率下降,AMO 策略将开始用链上的去中心化资产和 Fraxlend 中的抵押贷款来重新平衡 FRAX 抵押。

简单来说,FRAX v3 根据联邦储备金的存款利率 (IORB) 来调整其投资策略,当链下收益高时将资金发送到国库券、国债等,当链上收益高时则发送到链上借贷比如 Fraxlend,确保最大的回报和稳定币的稳定性。

frxGov 治理模块

Frax v3将移除多签,完全通过智能合约 frxGov 模块来实行治理(veFXS)。这是 Frax 迈向去中心化治理的重要一步。

FraxBond (FXB) 债券

sFRAX 和 FXB 两者都将国债收益率引入 Frax,但它们有所不同:

sFRAX 作为收益率曲线的零期限部分,FXB 为远期的部分。 二者共同构成一个链上综合稳定币收益曲线。

-

如果 50 M FRAX 被质押为 sFRAX,那么相对应的国库中 ~ 50 M USDC (假设 CR= 100% ) 可以发送到链下购买价值 50 M 的短期国债。

-

如果有 100 M 的 1 年到期的 FXB 被出售获得了 95 M USDC,则意味着链下合作实体可以用 95 M 美金买入 1 年期国债。

另外,FXB 是一个可转移的 ERC-20 代币,它可以在二级市场构建自己的流动性并自由流通,为用户提供不同期限、不同收益率、不同风险等级的稳定币投资选择,也为构建新的乐高组合提供了新组件。

Frax Finance v1

Frax v1提出了分数算法稳定币的概念,简单来说就是其部分供应由外生抵押品支持(USDC),部分无支持(使用内生抵押品 FXS 通过算法支持)。

例如,在 CR 为 85% 的情况下,每个赎回的 FRAX 都会为用户提供 0.85 美元的 USDC 和价值 0.15 美元的 FXS。

Frax v1中使用 USDC 和 FXS 铸造 $FRAX

在v1中 AMO 以一种最简单的形式存在,这个版本中它被称为分数算法。它主要功能是根据市场情况调控铸造 FRAX 时的 CR,最原始的设定它以一个固定的时间进行调整(比如每 1 小时调整一次)。

Frax v1刚上线的第一个状态,FRAX 是以 CR= 100% 来进行铸造的,也就是 1 FRAX = 1 USDC,这个阶段被称为“整数阶段”。此后每隔一个固定时间,AMO 将根据市场情况控制 CR 进行下调和上升,以进入“分数阶段”。

-

如果 FRAX >1 高于挂钩并需要扩大,CR 就会降低,这样就可以用更少的抵押品铸造更多的 FRAX。

-

如果 FRAX <1 价格跌破挂钩,CR 就会增加,从而增加支持每个 FRAX 的抵押品,以恢复对系统的信心。

分数算法虽然可以干预新铸造 FRAX 时的 CR,但这种方式去影响整个系统 CR 是比较缓慢的,除此之外,Frax v1中又增加了两个功能来促进 CR 的动态变化,以配合分数算法使 CR 达到协议需要的准确状态:

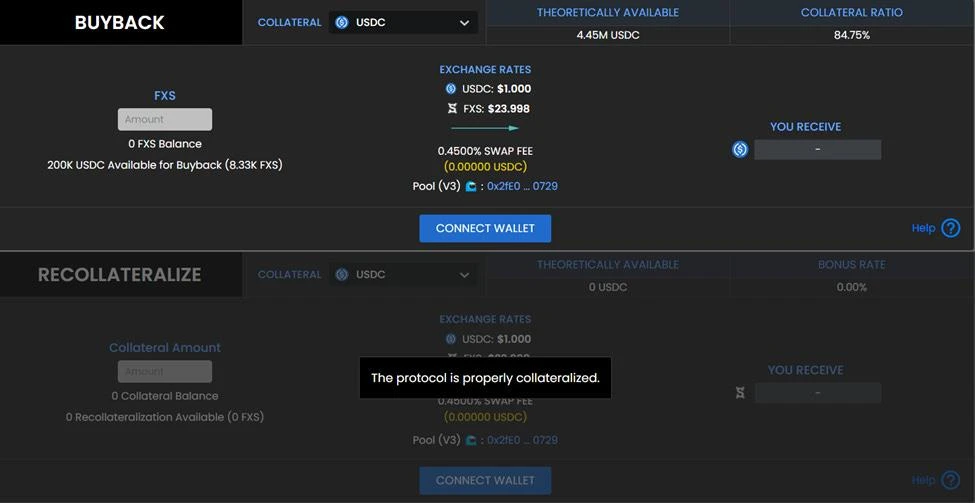

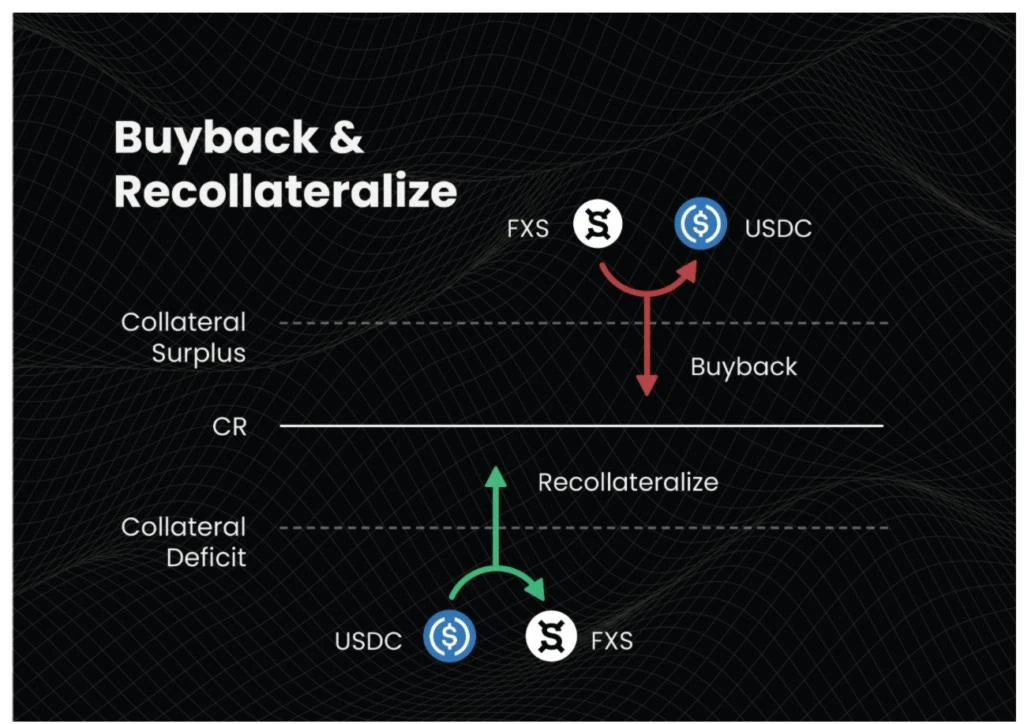

去抵押(Decollateralization)和再抵押(Recollateralization)

-

再抵押:当分数算法将系统抵押率上调时,为了使实际抵押率等于系统抵押率,必须增加系统中的 USDC 数量,FRAX 设置了一个激励措施:任何人都可以向系统中添加 USDC,并换取更多数量的 FXS;例如一个用户可以向系统中添加价值 1 美元的 USDC,换取价值 1.2 美元的 FXS。

-

去抵押 (回购):是当系统抵押率下调时,用户可随时用 FXS 向系统换取同等价值的 USDC,随后 FXS 将被销毁。在回购机制中不存在奖励措施。

去抵押(回购) 和 再抵押 操作页面

Frax Finance v2

Frax v2是动作最频繁的版本,在这个版本中停止了分数算法,上线了 AMO 来进行国库资金管理,用利润逐渐填补抵押率 CR,同时也上线了 Fraxlend、frxETH 等新业务,并参与到 Curve war 中成为链上流动性治理权的赢家。

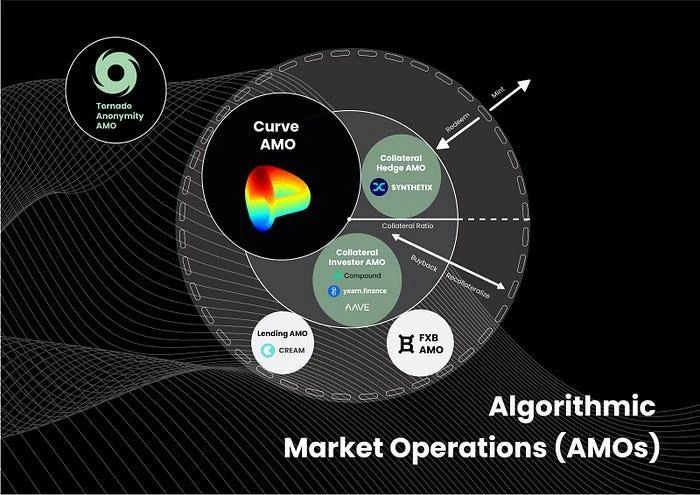

AMO(Algorithmic Market Operations Controller)

AMO 是一种类似美联储的执行货币政策的工具,它的运行机制是,只要它不降低抵押品比率并改变 FRAX 价格,它就可以制定任意 FRAX 货币政策,在制定好的策略算法限制内印钞、销毁、调度资金。这意味着 AMO 控制器可以通过算法执行公开市场操作(这就是他们名字的由来),但他们不能简单地凭空铸造 FRAX 来打破锚定。

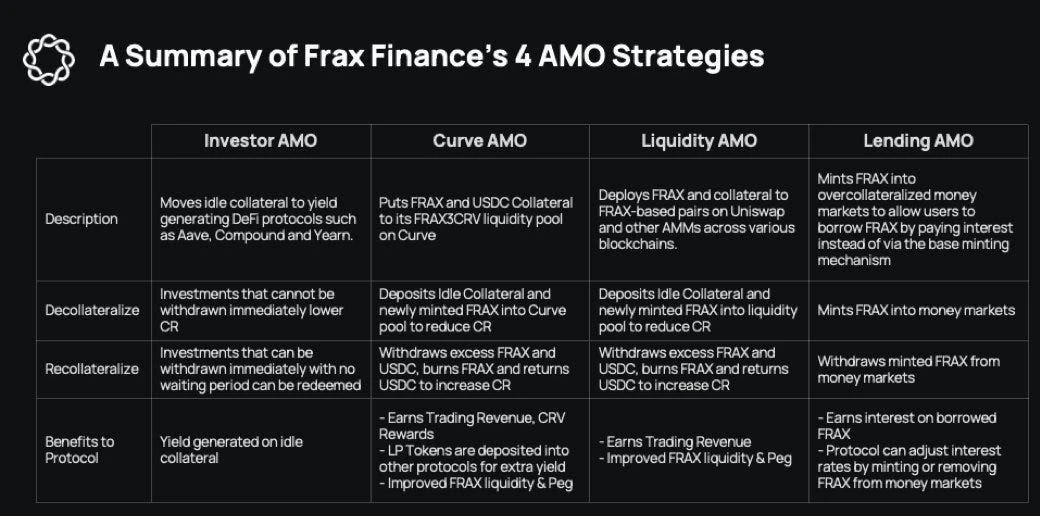

目前 Frax 运行了 4 个 AMO,其中 Curve AMO 的资金量最大。伴随 AMO 的运作,协议将利用国库中闲置的资产(USDC 为主),配合一定量的印钞 (算法控制的 FRAX) 投放到其他 DeFi 协议中:

-

最大化国库资金利用赚取额外收益。比如国库中持有 1 M USDC,AMO 印钞 1 M FRAX,组成 USDC-FRAX LP 进行挖矿,实际获得 2 M 资金量的挖矿收益。

-

由于 AMO 中的印钞(算法控制的 FRAX)所属权是协议持有,并在 AMO 策略中可撤回销毁,未流通到用户手中,所以不会对 FRAX 的锚定产生较大影响。

-

在未实际增加新抵押品的情况下,增大了 FRAX 的市值。

以 Curve AMO 策略为例进行解读:

-

Decollateralize 去抵押 - 将闲置抵押品和 AMO 新铸造的 FRAX 放入 Curve Pool 中。

-

Recollateralize 再抵押 - 首先从池中提取 FRAX-USDC LP,销毁多余的(曾经新铸造由协议控制的) FRAX,返回 USDC 以提升抵押率 CR。

-

协议收益 - 累积交易费用、CRV 奖励,并定期重新平衡资金池。将 LP 代币存入 Yearn、 Stake DAO 和 Convex Finance 等平台以获得额外收益。

我们来分析一下,AMO 非常关键的“印钞”能力。

AMO”印钞”策略的核心可以概括为:

当 AMO 要将国库资金 USDC 添加到 Curve Pool 中时,如果单独加入大量的 USDC 将影响池中 USDC 的比例,进而影响价格。所以将 USDC 配比“印钞”相应数量的 FRAX 组成 LP 后,将以最小的滑点加入资金池,LP 由 AMO 持有并控制。

在此之外,如果想最大化的“印钞”,还存在另外一个场景:

设一个预“印钞” FRAX 供应量为 Y,市场对于 FRAX 下跌至 1 美金以下的跌幅容忍度为 X%。

如果一次性将所有 Y 出售到具有 Z TVL 和 A 放大因子的 Curve Pool 中,将对 FRAX 的价格产生小于 X% 的影响。则证明额外“印钞” Y 量的 FRAX 在公开市场上流通是可以被接受的。

换句话说,由于 Curve AMO 可以将 FRAX+USDC 组成 LP 放入自己的 Curve Pool 中并控制 TVL,当出现 FRAX 下跌 X%的情况时,可以通过 AMO Recollateralize 再抵押操作撤回并销毁多余的 FRAX,以提升 CR 并使价格回到锚定。AMO 控制的 LP 越多,这个能力就越强。

所以在 FRAX 下跌 X%之前,根据 AMO 控制 LP 的能力可以计算出一个 FRAX 的量,是被允许一次性出售到 Curve Pool 中且不会对价格产生足够影响导致 CR 移动的。这个量就是最大化“印钞”。

例如, 3.3 亿 TVL FRAX 3 Pool 可以支持至少 3, 920 万美元的 FRAX 卖单,且价格不会变动超过 1 美分。如果 X = 1% ,则在公开市场上可以拥有至少 3920 万个算法 FRAX 的“最大化印钞”。

上述策略是一种极其强大的市场操作,它将在数学上创建一个可以流通的算法 FRAX 下限,而不会出现任何打破锚定的危险。

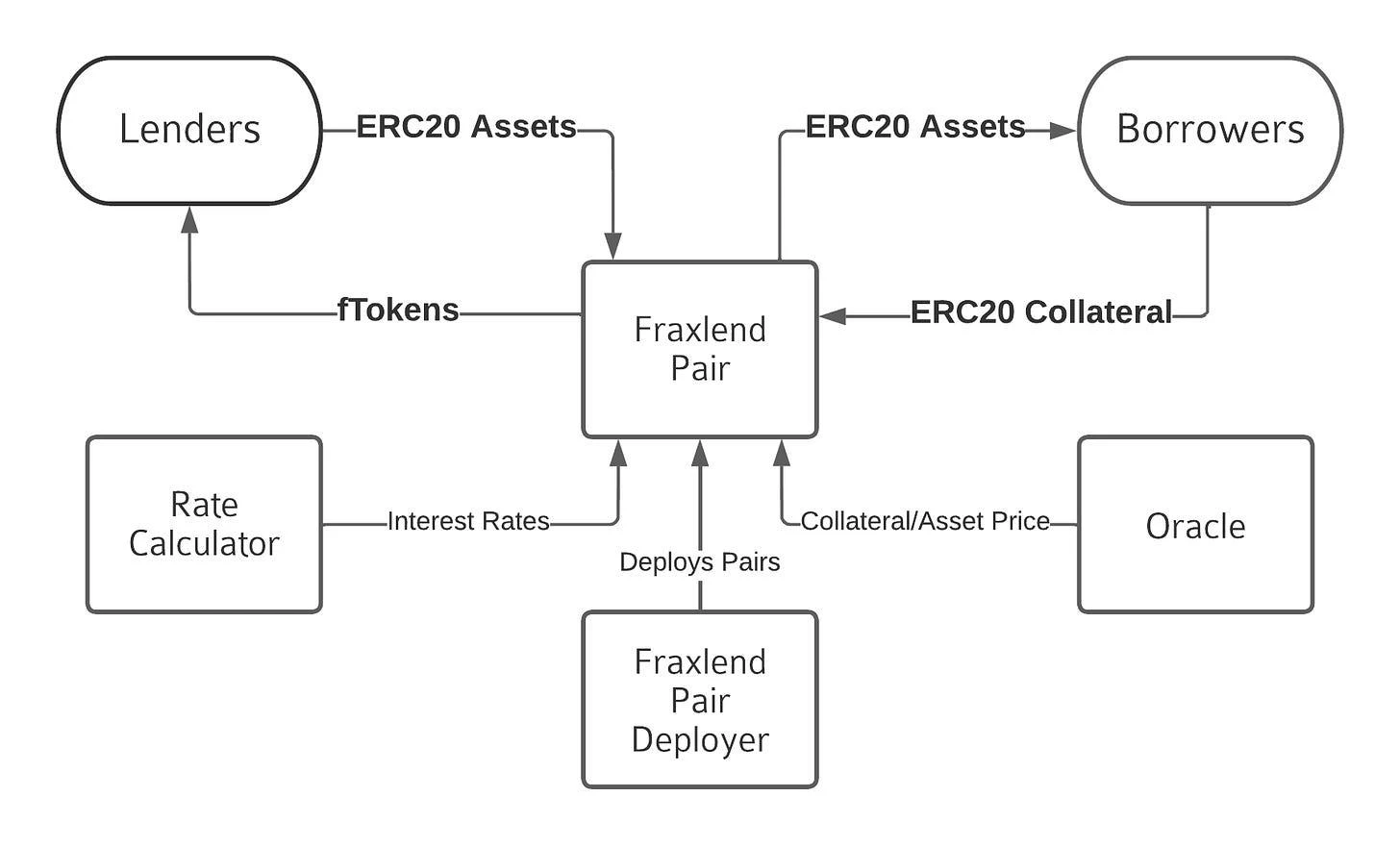

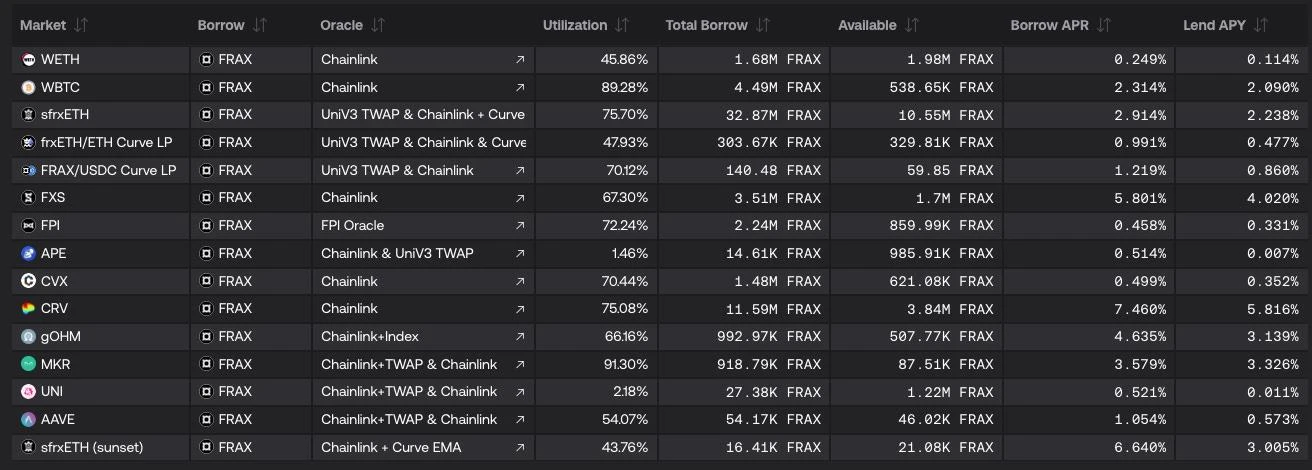

Fraxlend

Fraxlend 是一个借贷平台,提供 ERC-20 资产之间的借贷市场。与 Aave v2的混合借贷池不同,Fraxlend 中每个借贷对都是一个孤立的市场,当你选择对某个抵押品存款以供 borrower 借款时,证明你充分认可并接受此抵押品的价值和风险。同时这种隔离池的设计有两个特点:

-

任何与抵押品或不良贷款有关的问题都限于各个配对之间,不影响其他借贷池;

-

抵押品无法被借出。

Fraxlend 机制特点 - 利率模型

Fraxlend 提供 3 种利率模型(实际应用中为 2 和 3),与大多数借贷协议不同,Fraxlend 所有的利率计算器都会根据市场动态自动调整,无需进行治理干预。Frax 团队认为让市场来确定利率比让团队在每次市场波动时提出治理提案更好(因为这种方法较为缓慢)。

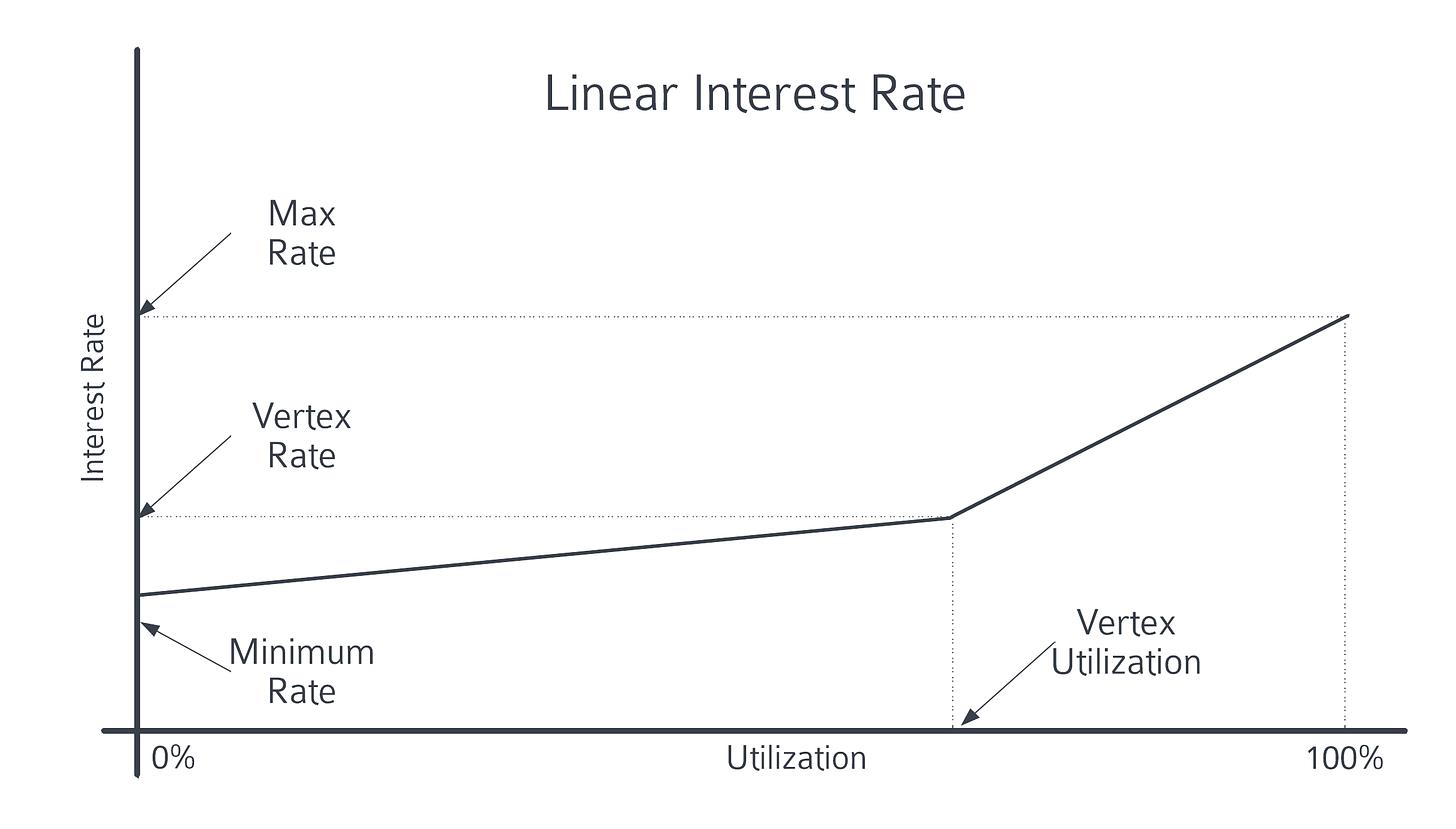

1 线性利率

当资金利用率超过顶点利用率的临界值时,利率上升曲线开始变得陡峭,大多数借贷协议都采用这个基础的利率增长模型,保证在资金池内资金被借用过多时,通过提升利率鼓励 lender 存款、borrower 还款。

2 时间加权的浮动利率

时间加权浮动利率随着时间的推移调整当前利率。它通过 3 个参数控制利率:

-

利用率:根据资金利用率调节利率。

-

半衰期:该值决定了利率调整的速度。通俗地说,当利用率很高时,利率会使用乘数增加,而当利用率较低时则会降低。

-

目标利用率范围:在该范围内不会进行利率调整,被认为是符合市场预期的值。

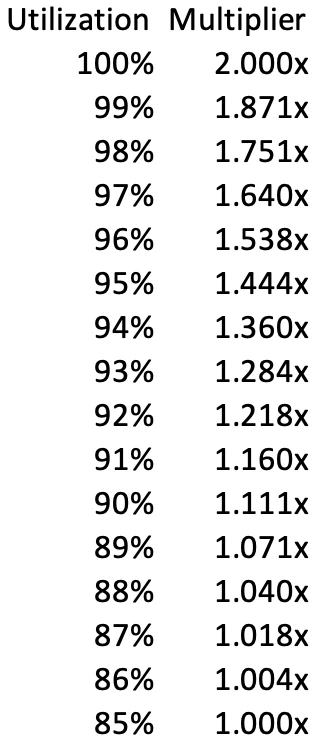

在当前可用的利率计算器中,利率半衰期为 12 小时。如果利用率为 0% ,每个半衰期利率减半降低 50% ,如果利用率为 100% ,每个半衰期利率翻倍,增加 100% 。

这一利率模型在 Curve 创始人 Mich 的 CRV 清算事件中起到了关键作用 ,在 vyper 编译器的 0-day 漏洞攻击中 Curve 受到影响,导致在 Mich 在链上的 CRV 借贷仓位被挤兑,大量 lender 提款,资金利用率飙升接近 80% -100% ,Fraxlend 中 CRV 市场采用时间加权的浮动利率模型,当资金利用率接近 100% 时,半衰期为 12 小时,CRV 抵押借款的利率将每隔 12 小时翻一倍。这促使 Mich 必须先归还 Fraxlend 中的借款,若不及时归还则每 12 小时利率的翻倍速度已将第一个执行 Mich 的清算。

85% -100% 利用率对应的利率调整乘数

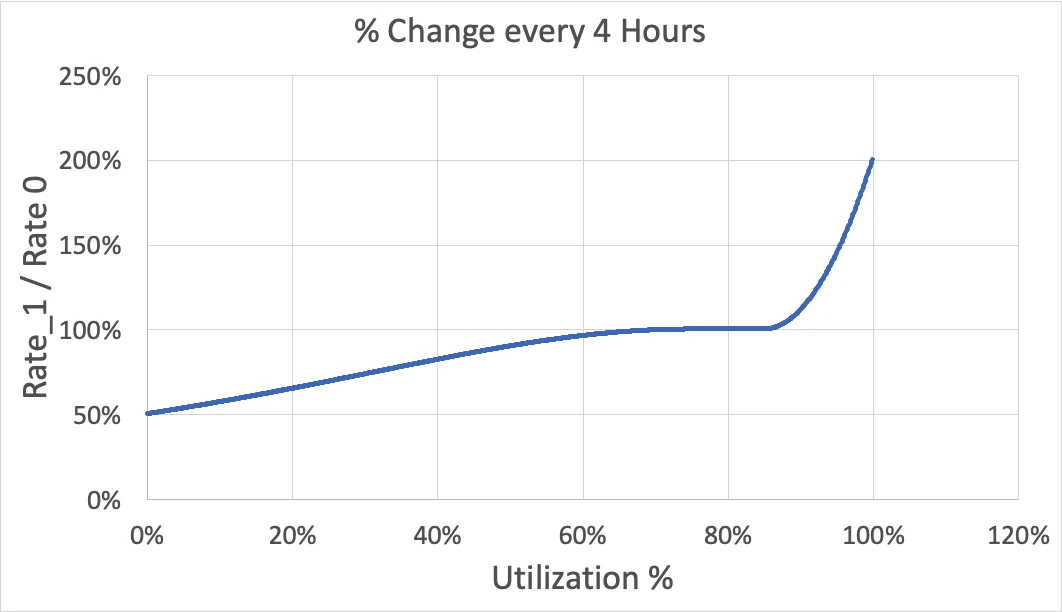

下图显示了当利率半衰期为 4 小时、目标利用率范围为 75% - 85% 时,利率如何变化:

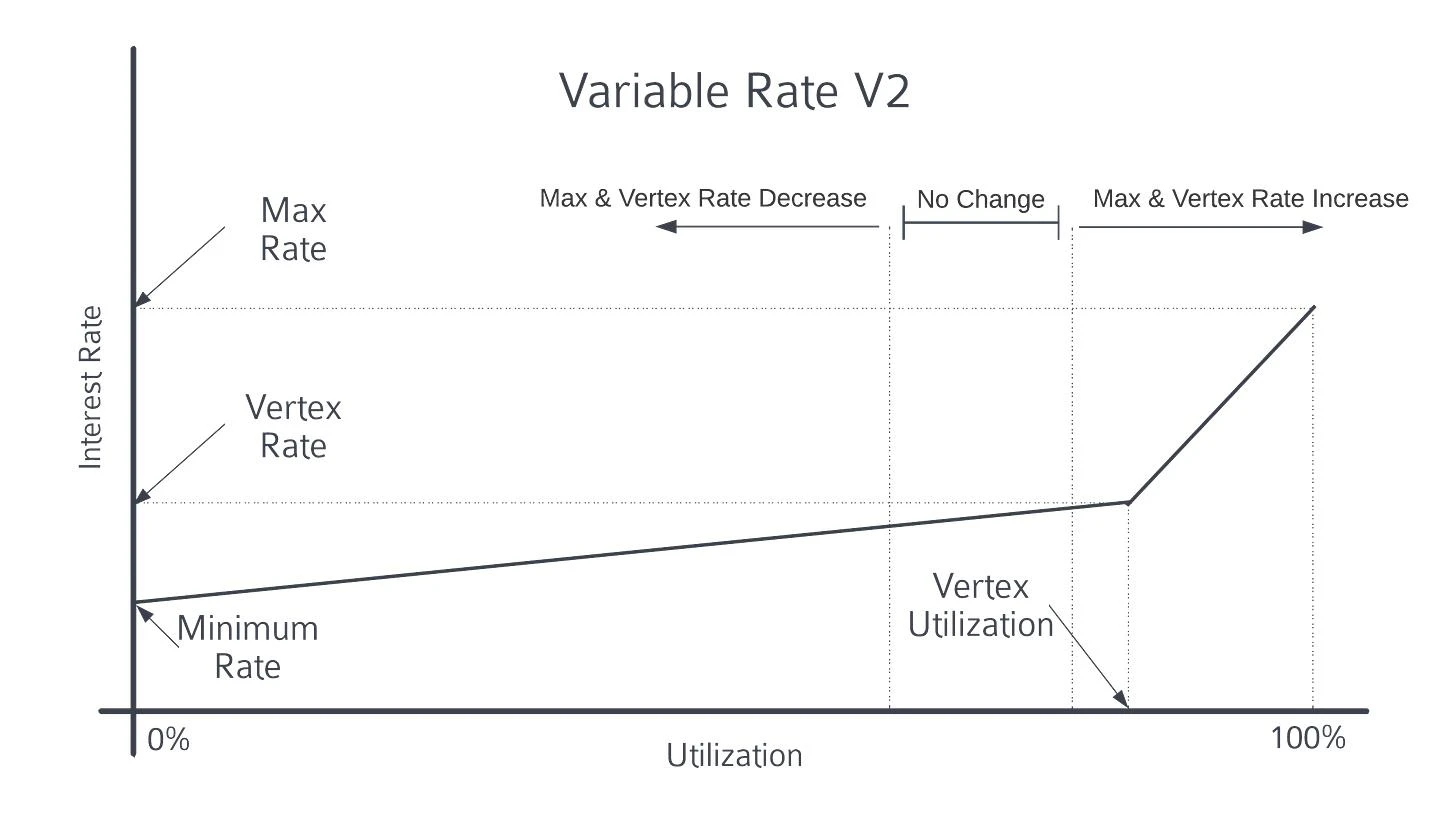

3 浮动利率 V2

浮动利率 V2 利率结合了线性利率和时间加权浮动利率的概念。具体来说,它利用线性利率的线性函数来确定当前利率,但利用时间加权浮动利率的公式调整顶点和最大利率。它的特点是利率将立即响应线性利率曲线上利用率的变化,同时通过调整线性利率曲线的斜率来适应长期市场状况。

就像时间加权浮动利率一样,浮动利率 V2 采用半衰期和目标利用率范围参数。当利用率较低时,顶点和最大利率将会降低。如果利用率高,顶点和最大利率将会增加。

减少/增加的利率由利用率和半衰期决定。如果利用率为 0% ,则每个半衰期顶点利率和最大利率将减少 50% 。如果利用率为 100% ,则每半衰期增加 100% 。

Fraxlend 机制特点 - 动态债务重组

在典型的借贷市场中,一旦 LTV 超过最大 LTV(通常为 75% ),清算人就可以平仓借款人的头寸。然而,在剧烈波动的情况下,清算人可能无法在 LTV 超过 100% 之前平掉不健康的头寸。在这种情况下就会出现坏账,那么最后撤出资金的人将承受最大的损失,将变成“跑得快”游戏。

在 Fraxlend 中,当出现坏账时,池子会立即将损失「社会化」- socializes losses,分摊给所有 lender。这有助于保持市场流动性,即使在出现坏账后也不会立刻使该借贷市场的流动性枯竭。

Fraxlend AMO

Fraxlend AMO 允许将 FRAX 铸造到 Fraxlend 借贷市场中,以允许任何人通过支付利息而不是基础铸造机制来借用 FRAX。

铸造到货币市场的 FRAX 不会进入流通,除非借款人通过货币市场进行超额抵押,因此该 AMO 不会降低直接抵押比率 (CR)。它有利于扩大 FRAX 的规模,创造了一条让 FRAX 进入流通的新途径。

策略:

-

Decollateralize 去抵押 - 将 FRAX 铸造到货币市场。铸造的 FRAX 不会 直接降低 CR,因为所有借入的 FRAX 都是超额抵押的。

-

Recollateralize 再抵押 - 从借贷市场提取铸造的 FRAX。

-

协议收益 - 借款人产生的费用。

另外,Fraxlend AMO 因为具有“印钞”和“销毁”能力,所以它可以通过铸造更多的 FRAX 来降低利率,或销毁 FRAX 来提升利率,这种利率调节能力是强大的经济杠杆,因为它改变了所有贷方借入 FRAX 的成本。

理论上,如果 Frax 愿意并笃定方向,它可以铸造足够多的 FRAX 稳定币投入 Fraxlend,吸引用户以低于市场上任何其他稳定币的利率借出 FRAX 以扩大规模,这将创造出最佳的借贷利率,同时在需要响应市场的时候再通过 Fraxlend AMO 提高利率。而稳定币项目很难控制他们的借贷利率。

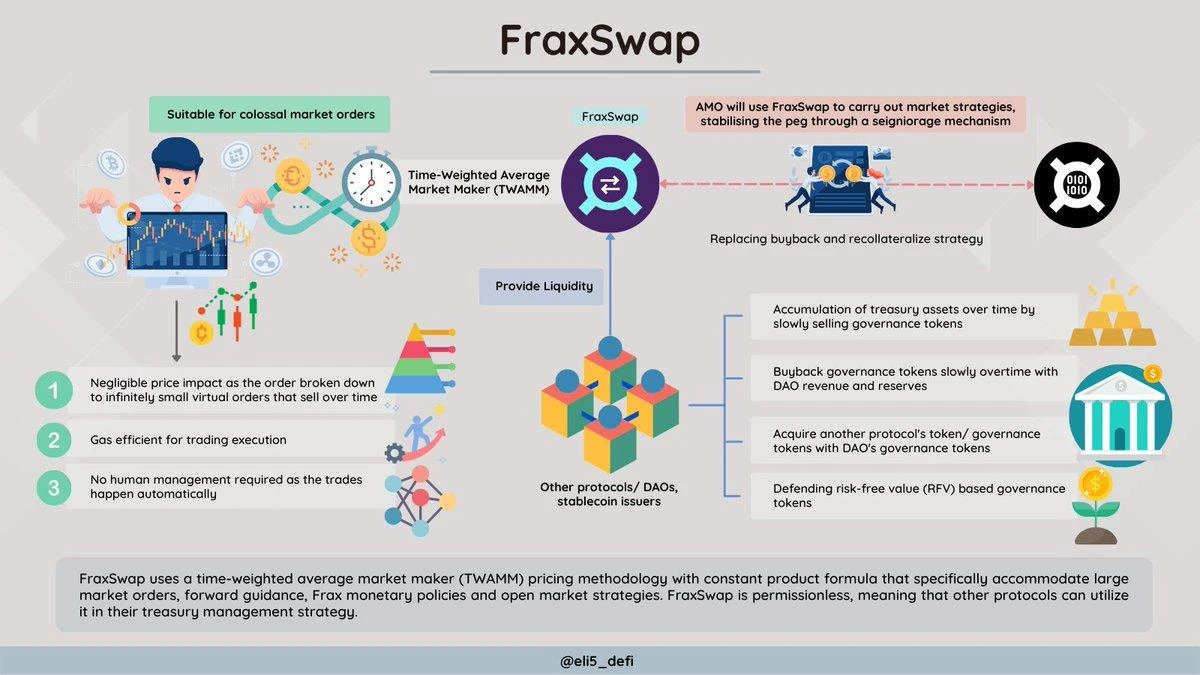

Fraxswap

Fraxswap 采用时间加权平均做市商 (TWAMM),用于在长时间内无需信任地进行大额交易。它是完全无需许可的,核心 AMM 基于 Uniswap V2。TWAMM 在另外一篇文章中有详细论述: TWAMM 时间加权平均做市商

FPI ( Frax Price Index )

FPI 是第一种抗通胀稳定币,与美国 CPI-U 平均值所定义的真实世界消费品篮子挂钩。FPI 稳定币旨在通过链上稳定机制保持其与 CPI 篮子中所有物品的价格恒定,从而保持其购买力。与 FRAX 稳定币一样,所有 FPI 资产和市场操作都在链上,并使用 AMO 合约。

FPI 使用美国联邦政府报告的 CPI-U 未调整的 12 个月通货膨胀率:专门的 Chainlink oracle 在公开发布此数据后立即在链上提交此数据。然后将 oracle 报告的通货膨胀率应用于 FPI 稳定币的赎回兑换价格。这个赎回价格每秒在链上增长(或在通货紧缩的罕见情况下下降)。

FPIS

FPIS 是该系统的治理代币,也有权从协议中获得铸币税。多余的收益将从财政部直接分给 FPIS 持有者,类似于 FXS 结构。

在 FPI 创造的收益不足以维持由于通货膨胀导致的 FPI 增加支持时,可能会铸造并出售新的 FPIS 以增加 FPI 的资金支持。

FPI 稳定机制

FPI 使用与 FRAX 稳定币相同类型的 AMO,但它的模型始终保持 100% 的担保率(CR)。这意味着为了保持担保比率为 100% ,协议的资产负债表必须至少以 CPI 通货膨胀率的速度增长。因此,AMO 策略合约必须获得与 CPI 成比例的收益,否则 CR 会下降到低于 100% 。在 AMO 收益低于 CPI 率的时期,一个 TWAMM AMO 将出售 FPIS 代币以换取 FRAX 稳定币,以确保 CR 始终为 100% 。当 CR 返回 100% 时,将删除 FPIS TWAMM。

frxETH - 以太坊质押衍生品

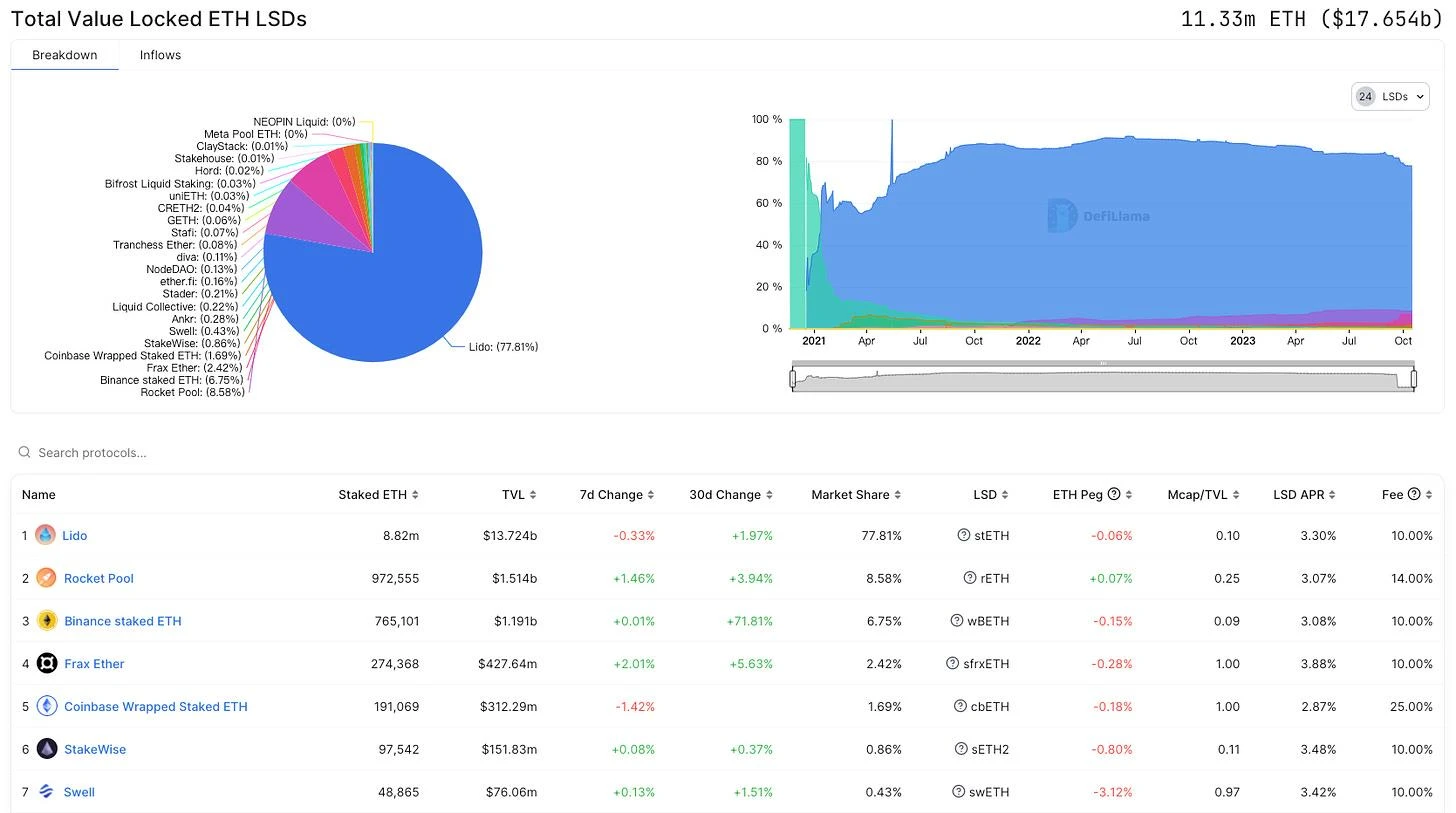

目前 Frax ETH 在 LSD 赛道整体排名第 4 名,TVL $ 427.64 M,市场份额 2.42% ,但在提供的收益方面截至发稿时间可达到 3.88% ,排名第 1 名。而 Frax ETH 能够提供高于市场水平的收益,其原因也来源于本身掌握的链上流动性治理资源。

LSD 数据来源于 defillama

Frax ETH 中包括:

-

frxETH (Frax Ether):与 ETH 挂钩的以太坊稳定币, 1 frxETH 始终代表 1 ETH,类似于 Lido 的 stETH,但单独持有 frxETH 不会进行 rebase,不会获得以太坊质押收益。

-

sfrxETH (Staked Frax Ether):sfrxETH 是一个 ERC-4626 金库,旨在累积 Frax ETH 验证器的质押收益。任何时候,frxETH 都可以通过存入 sfrxETH 金库来兑换为 sfrxETH,这样用户就可以在 frxETH 上赚取质押收益。随着时间的推移,验证者累积质押收益,会铸造等量的 frxETH 并将其添加到金库中,从而允许用户将其 sfrxETH 兑换为比其存入的数量更多的 frxETH。所以理论上随着时间推移 sfrxETH 对 frxETH 的汇率会始终提升,通过持有 sfrxETH,用户可以对金库中越来越多的 frxETH 持有 % 的索赔权。它与 Aave 的 aDAI 原理类似。

那么 Frax ETH 是如何将利率提升至高于市场平均水平的?

Frax 通过 AMO 在市场中积累了大量的 CRV、CVX 治理资源,并在 Curve、Convex 中构建了 frxETH Pool,使得 frxETH 可以在不增发自身代币 FXS 的情况下在第三方流动性市场中获得激励,而以太坊全部的质押收益就会全部覆盖到 sfrxETH。

我们假设 Frax ETH 中质押的 27 万枚 ETH 中,有 10 万枚未质押到 sfrxETH,而是在流动性市场中与其他以太坊资产,比如 WETH、stETH 等组成流动性池,另外 17 万枚 ETH 质押到了 sfrxETH。那么分别获得的激励是:

-

10 万枚 Curve、Convex 等流动性池中的 frxETH 获得 CRV、CVX 激励。

-

17 万枚质押成 sfrxETH 的 frxETH,获得 27 万枚以太坊的质押收益。

所以 Frax ETH 利用其链上的流动性治理资源,为 frxETH 引入了外部激励,提升了综合收益,间接提升了 LSD (sfrxETH) 的市场利率。

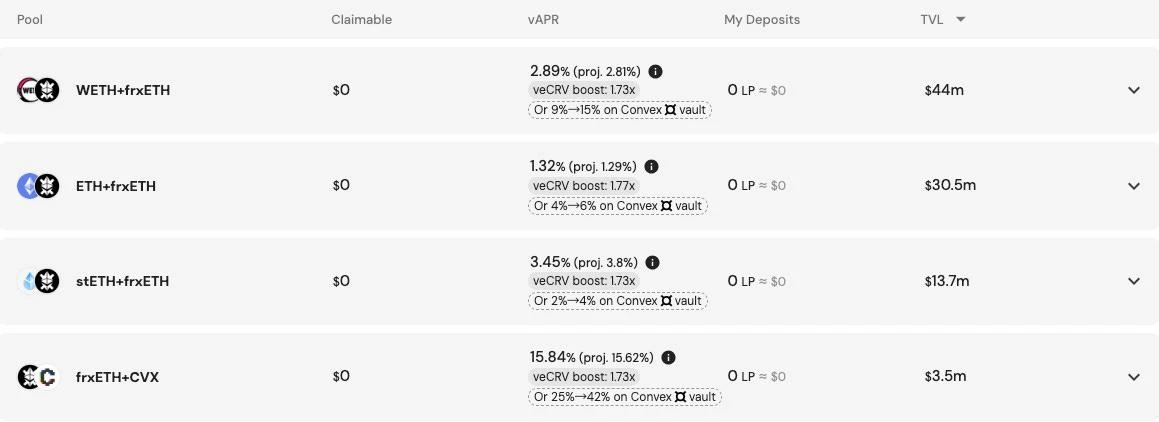

frxETH Pool 来源于 Convex

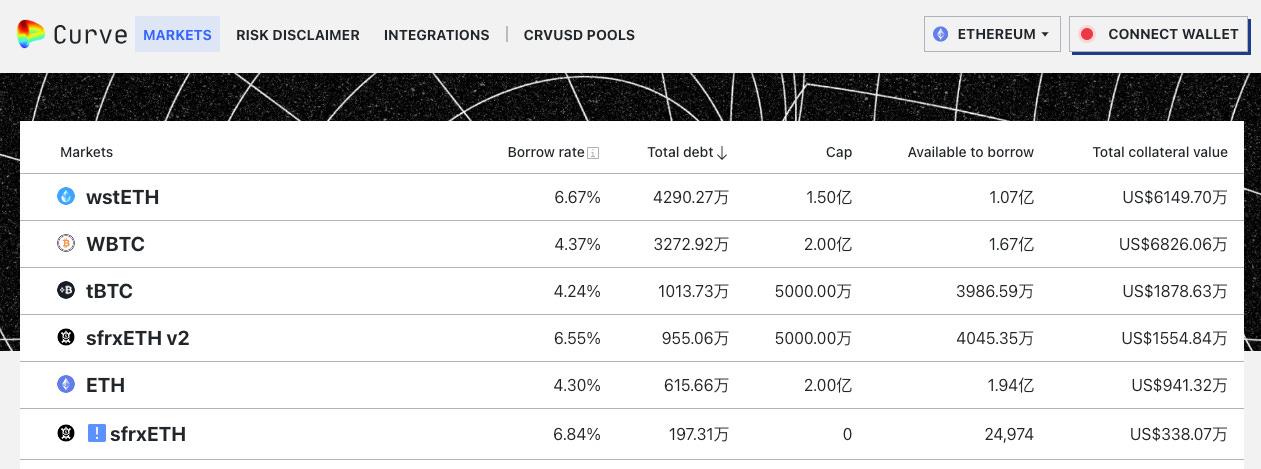

crvUSD 已支持 sfrxETH 作为抵押品

Frax Shares (FXS)

融资情况

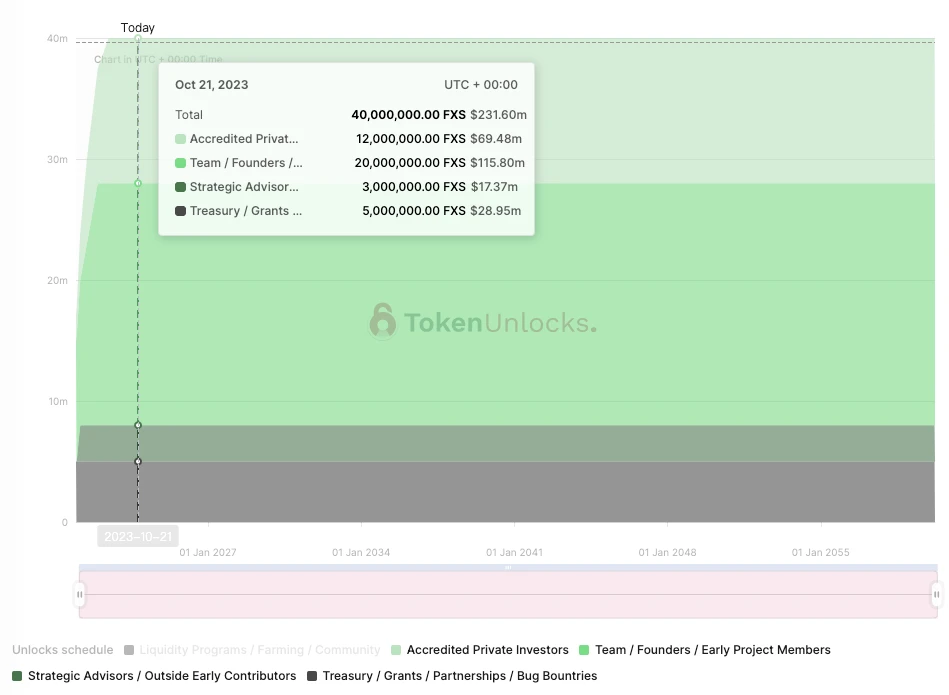

Frax Finance 共进行过两轮融资,融资时间分别为 2021.7 月和 8 月,融资代币为总量的 12% ,但融资金额和估值未披露。

参与 Frax Finance 投资的包括知名的投资机构如 Parafi、Dragonfly、 Mechanism 、 Galaxy digital,也包括 DeFi 领域的知名项目创始人如 Aave 的 Stani kulechov、 Compound 的 Robert Leshner 、 Synthetix 的 Kain Warwick、 Bancor 的 Eyal Herzog 等,还有来自 CEX 背景的投资,比如 Crypto.com 以及 Balaji Srinivasan (前 Coinbase CTO 和 A16Z 合伙人)等等。

Frax Finance Investors

代币分配

-

60% – 流动性计划/农业/社区 – 通过治理每 12 个月自然减半

-

5% – 项目金库/赠款/合作伙伴/安全漏洞赏金 – 通过团队和社区自行决定

-

20% – 团队/创始人/早期项目成员 – 12 个月, 6 个月悬崖

-

3% – 战略顾问/外部早期贡献者 – 36 个月

-

12% – 认可的私人投资者 – 2% 在启动时解锁, 5% 在前 6 个月内归属, 5% 在 1 年内归属, 6 个月内悬崖。

目前 FXS 流通总量为 74.57 M,总量 100 M。团队、顾问、外部投资者均完全解锁,未流通部分全部为社区部分 (流动性计划 / 金库)。

FXS 市值、流通量数据

veFXS 代币经济学

veFXS 是一个基于 Curve veCRV 机制的归属和收益系统。用户可以将其 FXS 锁定长达 4 年,以获得 veFXS。veFXS 不是可转让代币,也不在流动市场上进行交易。

目前 veFXS 中已锁定 36.15 M,占流通量的 48.48% 。

随着代币接近锁定到期,veFXS 余额线性减少,在剩余锁定时间为零时接近每 1 FXS 1 veFXS。这鼓励了长期质押和活跃的社区。

每个 veFXS 在治理提案中拥有 1 票投票权。质押 1 FXS 最长时间(4 年)将生成 4 veFXS。这个 veFXS 余额本身会在 4 年后慢慢衰减到 1 veFXS,此时用户可以将 veFXS 兑换回 FXS。

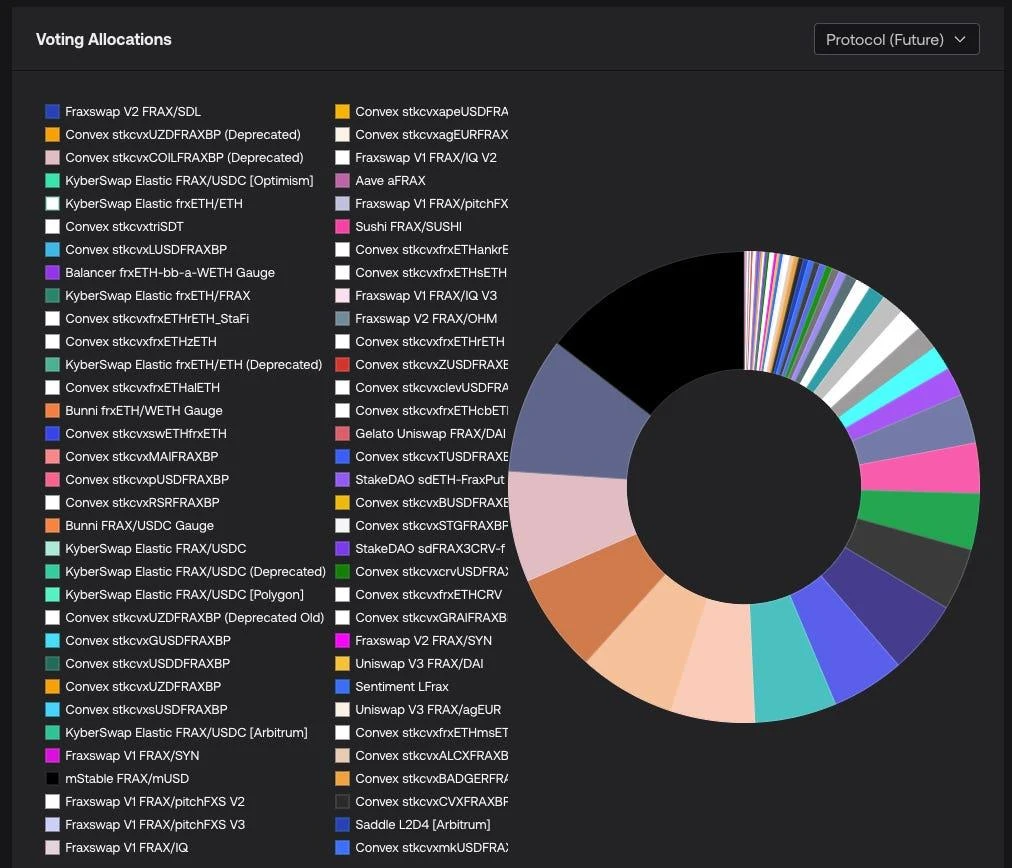

Gauge

与 veCRV 在 Curve 系统中的权力类似,veFXS 可以通过投票决定 Frax 所支持的流动性池中激励的排放。

Gauge

回购

Frax 协议的主要现金流分配机制是流向 veFXS 持有者。从 AMO、Fraxlend 贷款和 Fraxswap 费用中赚取的现金流通常用于从市场回购 FXS,然后作为收益分配给 veFXS 质押者。

但随着在 Frax v2、v3中的战略调整,协议将优先提升 CR 至 100% ,所以回购可能将暂停或受限,当 CR 提升至 100% 以后,veFXS 将有机会捕获全部的协议收入。

真实抵押率分析

我们重新对 Frax 的资产负债表进行了整理 ( 2023.10.10),协议持有资产共计 616.8 M,其中:

-

协议持有 FRAX 总量为 450.1 M

-

美元和其他资产共计 166.7 M

另外 Fraxlend 中借出的 FRAX 有 65.6 M (超额抵押),FRAX 的发行规模(总流通量)为 741.4 M,抵押率为 92.05% 。

CR= Asset SUM / total FRAX

如果在资产和负债端同时去掉协议持有的 FRAX,则抵押率数值会有所下降,但抵押率缺口绝对值没有太大变化。这个绝对值目前约为 58.97 M。

从这里我们可以看出:

-

Frax 通过 AMO 策略,在不打破锚定的情况下,用 166.7 M 的底层资产撬动了数倍的稳定币规模。(如果按照传统 1: 1 的发行比例,FRAX 的流通量等于底层资产价值 166.7 M)

-

若要达到 CR= 100% ,协议需要赚取 58.9 M 的收益进入国库。

Frax 的盈利水平

目前 Frax 的大部分盈利来自于 AMO:

-

Curve、Convex AMO 收益 2% -8%

-

Fraxlend AMO 收益 2% -6%

-

RWA 收益 5.5%

-

sDAI 收益 5%

Convex AMO 年化收益率

从两个角度来估算协议需要多久能够达到 CR= 100% ,取 AMO 平均收益水平 5% APY:

-

若全部 AMO 控制资产最大化使用

680 M* 5% = 34 M -

若回收大部分 AMO“印钞”资金(当前状态)

200 M* 5% = 10 M

也就是说,在当前的市场环境下,如果靠 AMO 收益来实现 CR= 100% 的时间大概为 2-6 年。当然由于 AMO 中的收益大部分为 CRV、CVX 代币,若市场行情转好,随着 CRV、CXV 代币上涨将加速这一进程。

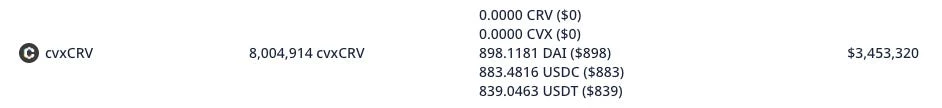

1 评估 CRV、CVX 上涨对 CR 的影响

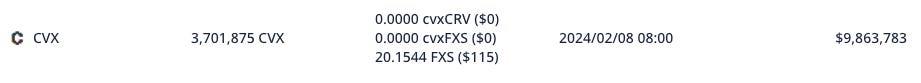

当前 Frax 持有 8 M CRV (~$ 3.4 M)、 3.7 M CVX (~$ 9.8 M)

若 CRV、CVX 价格较现在上涨 4 倍,则 CR 可直接上涨至接近 100%

CRV $ 0.44 → $ 1.76

CVX $ 2.68 → $ 10.72

2 RWA 业务对于 CR 的影响

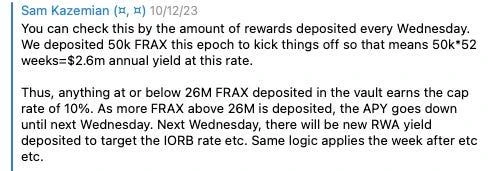

在 Frax v3中推出 sFRAX 以捕捉现实世界资产的收益,这是 DeFi 的熊市中表现较为亮眼的赛道,目前 sFRAX 的收益计算方式为追踪 IORB 利率,每个周三会预存 50 K FRAX 来支付当前的 sFRAX 收益,一年的收益总额为 50 K* 52 = 2.6 M,以 RWA 实际年化收益为 5.5% 计算,Frax 将至少部署 2.6 M / 5.5% = 47 M 的美元资产至 RWA。(此数据以当前收益情况估算,未来可能随 IORB 浮动而变化)

当 sFRAX 合约中存款低于 26 M 时,sFRAX 的年化收益将在 10% ,随着存入的 FRAX 越多而逐渐降低。

来自 Frax 的创始人 Sam

而目前,Frax Finance 协议本身在 RWA 业务中的潜在收益是将 AMO 资金部署到这里赚取收益,另外可能出现的是,未来 Frax 是否会对 RWA 这部分收益收取费用或协议分红,一旦 Frax RWA 业务规模发展壮大,同时协议对这部分利润收取费用或分红,这也将大大加速 CR = 100% 的进程。

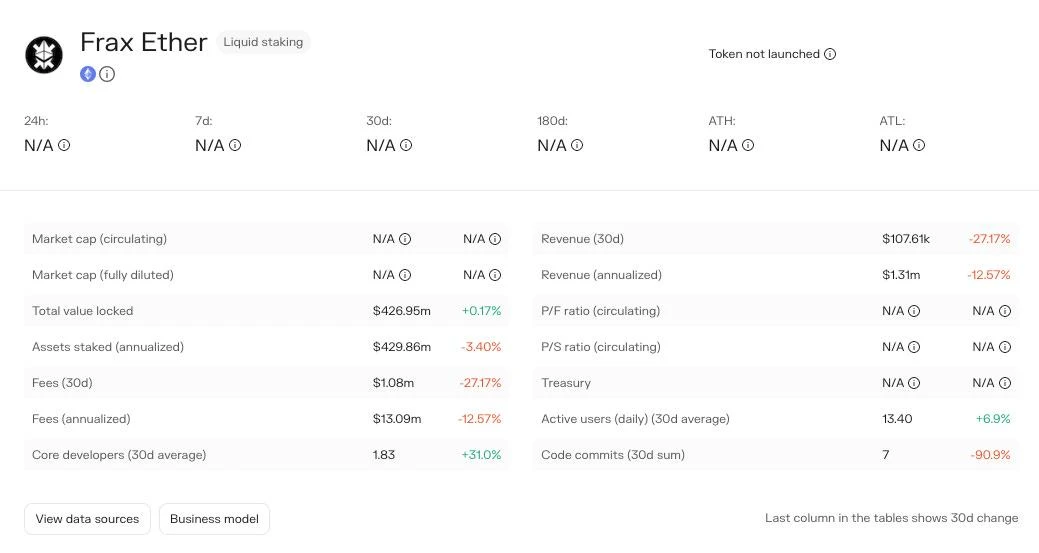

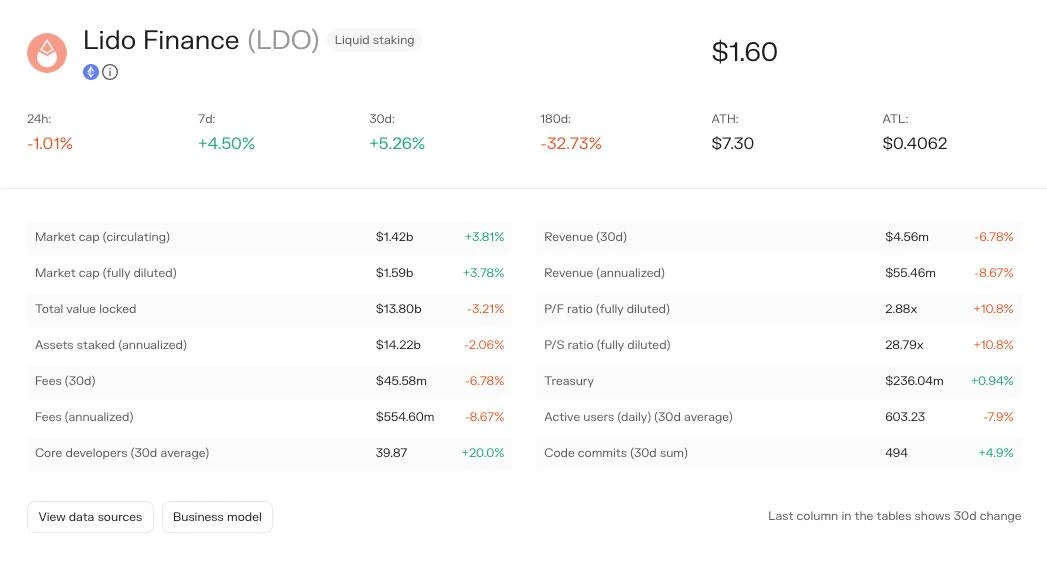

3 Frax ETH 业务对 CR 的影响

Frax ETH 目前的收入情况为每年$ 1.31 M,对比 Lido 的盈利水平为每年$ 55.46 M,以目前的情况来看,Frax ETH 的收入对于 CR 的提升效果较小。但 LSD 赛道的上升空间很大,一旦 Lido 的垄断地位动摇,其他协议都将有很大提升。

Frax ETH data from Tokenterminal

Lido data from Tokenterminal

总结

总体来说,以当前状况保守估计 CR 提升至 100% 需要 2-6 年时间,这个浮动空间很大,主要取决于 Frax 如何使用自己的 AMO。

如果相对乐观的考虑,CRV、CVX 的上涨对于 CR 的提升速度有极大帮助,但是届时 Frax 同样面临两难选择,是否卖出这些票权来保证 CR,持有并锁仓 CRV、CVX 将拥有链上流动性治理资源,卖出的话可以马上提升 CR,但会失去链上的激励措施。

如果从业务潜力来说,目前 RWA 业务的增长是推动 CR 提升的一个关键因素,MakerDAO 已经通过 sDAI 吸收了大量美元流动性,如果 sFRAX 逐渐得到市场认可,它的增长潜力也好远超过其他业务,届时如果 Frax 选择将 RWA 收益分配给国库一部分以持续提升 CR,那么 CR= 100% 的进程将得到极大提升。

那么从投资角度来说我们应该关注以下指标:

-

所有 AMO 的资金利用情况,盈利情况

-

CRV、CVX 代币的价格

-

RWA 业务的增长情况以及协议的国库是否能够得到分红

Frax 构建了一个足够庞大的全栈稳定币系统,我们可以看出不论是 Fraxswap、Fraxlend,除了在公开市场上线之外,都在为 Frax Finance 本身服务。这一点类似于 MakerDAO endgame 计划中的 subDAO:

-

共同点是,MakerDAO 和 Frax 都在计划围绕自身的核心 (稳定币) 来横向扩张,构建一个全栈产品。

-

不同点是,MakerDAO 决定把这些功能分包出去给其他 subDAO,Frax 则统一由 frxGov 治理。

优点是 Frax 抓住了 DeFi 市场中几乎所有正确的需求,天花板较高,且在机制设计上目前都具有前瞻性。但显然其可能存在的问题就是一个涵盖了稳定币、交易系统、借贷系统、跨链系统、LSD、未来还可能上线的 Frax Chain Layer 2 ,这样一个巨大的系统需要一个非常高效且健全的治理模块,同时功能之间的风险隔离也尤为重要,考验未来协议功能和链上治理的稳定性。

原文链接