Metrics Ventures市场观察:加密市场中线行情加载至85%进度

加密市场二级基金 Metrics Ventures 市场观察

1/ BTC 突破 4 万美元,我们此前的预期已经实现。BTC 和 ETH 在筹码层面进入牛市结构,可以判断新 牛市周期已经启动 。

2/ 一定会有调整清洗获利浮筹和高倍杠杆 。目标是重置成本在 30000 美元以上。合理回调位置在 35000 美元左右。

3/ 较大调整的关键时间点有 1 月 ETF 决策、 4 月减半、 6 月可能通过 ETF。 尤其 1 月无论 ETF 结果如何,市场都可能下跌 。

4/ 真正的牛市要到 4 月减半和 6 月 ETF 决定之后才开始。 我们应关注 12 月底的回调窗口重新布局。

本文为 MVC 关于 12 月加密资产市场走势的点评

MVC 11 月月报中我们认为 BTC 破 3 就是 4 ,随着 BTC 突破 4 万美金,预期已经实现,ETH 已经站上周线 MA 120 的牛熊分界线,BTC 和 ETH 全部进入筹码层面的牛市结构,我们可以认为新牛市周期已经启动。

对于已经在 BTC 28000 美元以下,ETH 1700 美元以下买入现货并打算长期持有的仓位,我建议现在可以把这部分仓位移至冷钱包,选择闭眼不看,等 2025 年以后再转回交易。

至于所有人现在最关心的问题是,还有回调吗,什么时候回调?我认为这不是一个恰当的问题,回调一定会有,但真正的问题是,当 20-30% 的回调来临的时候,你敢满仓下注吗?

行情的发展初期一定是曲折蜿蜒的,我们认为从 10 月初至今的月级别中线行情已经加载到 85% 的进度,BTC 和 ETH 非常明显在进入加速冲刺的走势,加速冲刺到什么价位也不太重要,尾部 20% 的加速冲得上头冲上 45000 美金也没什么问题,冲不上去冲到 42000 突然折翼也并不意外,预测这个特别具体的顶部没有意义。

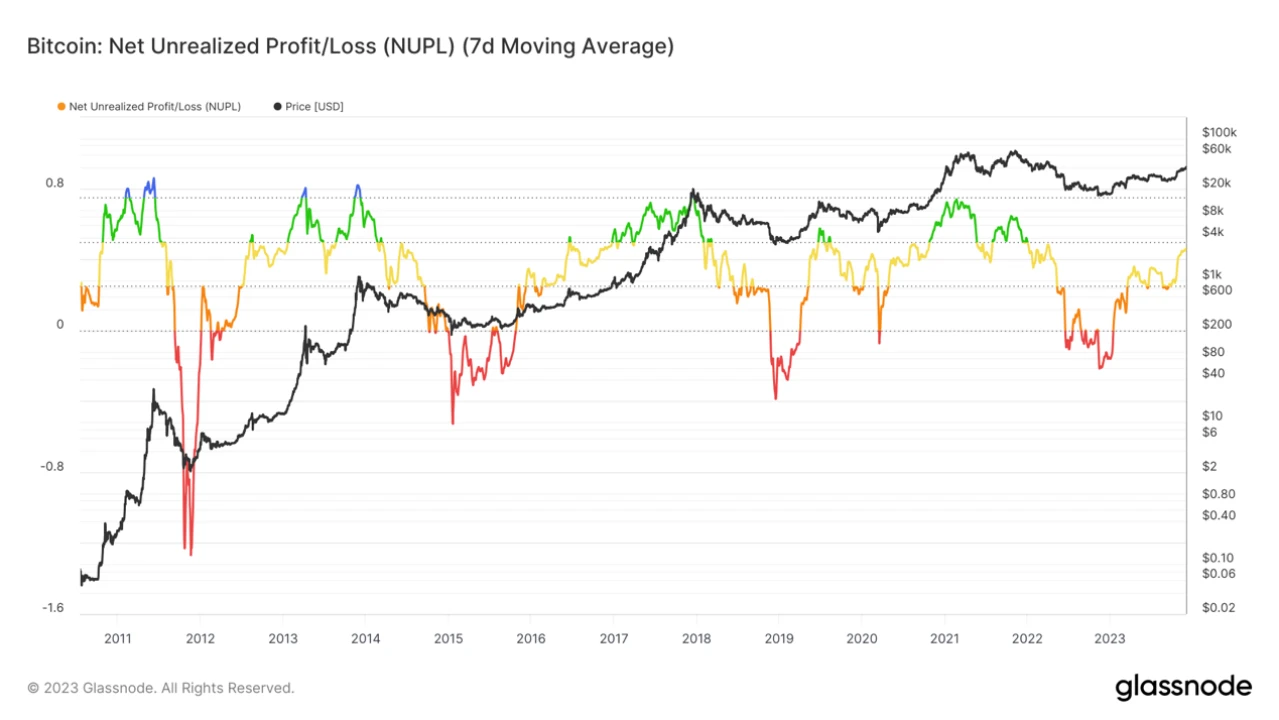

至于调整一定会有,市场亢奋的情绪已经沸腾, BitMEX funding 和 premium 接近情绪峰值,从筹码获利比例来看,目前链上 BTC 获利水平已经接近 20 年 7 月和 10 月,短期获利盘丰厚水平已经较高,所以我们需要清晰认识到调整一定会有,也要认识到这个调整的主要目的是什么, 未来调整的主要目的是清洗获利浮筹和高倍杠杆,在牛市主升浪来临前进一步沉淀筹码。

从调整预期的时间来看,我们认为未来半年只有三个时间节点需要重点关注, 一是 1 月中旬 BTC ETF 的通过节点,二是四月左右的减半,三是六月左右的 BTC ETF 通过节点。 单纯从时间的维度推演, 1 月如果 ETF 通过,那么预期落地,一定会有较大的回调兑现,如果 1 月 ETF 继续拖延,那预期落空,更会引发获利盘出逃,结局还是回调, 所以单纯从 1 月这个节点来看,无论 ETF 过与不过,我们认为市场都是非跌不可。

如果稍微再往远处展望一些,当 1 月 ETF 结果出现,市场回调兑现,会缓慢攀升到减半后,在 6 月才会迎来第二次系统性的调整,基于我们认为 ETF 一定会通过的前提,那么大概率 6 月是最终通过节点,那么 6 月还会有最后一次牛市启动前的上车机会。不过 6 月太遥远, 我们还是更需要重视 12 月底本轮中线行情加速冲顶后的回调窗口,也是最重要的布局窗口。

从调整的目标空间来看,目前链上长期筹码的主要成本都集中在 28000-30000 一线,目前价格已经脱离主要成本区较远的位置,所以回调大概率还是通过获利盘的出逃完成对长期成本的修复,回调的性质和 2020 年 3-12 接近,都是对牛初获利盘的洗盘和杠杆的清洗,让筹码的长期成本沉淀在 30000 以上。所以最极限的回调空间是回踩周线 WMA 120 32000 美元左右(做梦都要笑醒), 合理的回踩位置是 35000 美元左右, 这里也是 BTC 借假消息突破后所有追涨的筹码成本区间。

回顾 10 月至今两个多月的行情,很多人最大的感受是市场似乎缺少特别明确的绝对主线,整个 11 月初市场反弹较多的代币主要是基于筹码结构的逻辑,很多代币在 2022 年底因 FTX 倒闭暴力流畅的下跌,形成了巨大的筹码真空,如 matic 等,本次反弹是收复了 22 年底的筹码真空区间。很多代币是完成了长达 10 个月的横盘吸筹,如 sol/link/dydx 等,底部做的非常扎实;又或是刚上大所的新币,如 Tia/Pyth 等。很多经历过周期的投资人在这个阶段往往会觉得陷入乱冲猛冲的状态,好像也没什么真正的新东西出现,这也符合底部反弹题材轮动的特征。

但是在 11 月中下旬,市场资金在猛冲中寻找到了三个可以称之为主线的题材,分别是以 ordi 为代表的 BTC 生态,游戏和 AI,这三个题材初具成为主线赛道的底色。

虽然很多代币涨幅巨大,但我们认为这三个题材 ‘still early’ ,现在还处于比较混沌的状态,买到就是赚,没买到也一点不用焦虑。 当前市场对于这类题材的炒作更像是 meme 逻辑,不同的 IQ 群体人群喜欢炒作不同题材的 meme , iq10 和 iq150 炒作 ordi(也可以算上 DePin), iq100 炒作 AI, iq50 炒作游戏,甚至还有很多对冲基金背景的精英按着计算器坚守 Perp Dex 和老 DeFi。中国人炒铭文,欧美炒 POW 和 Sol 生态,韩国冲 lunc,各有各的 meme 罢了(无意冒犯,本人认为自己属于 IQ 50 群体)。

千言万语汇成一句‘still early’,让我们先享受加速浪的欢愉,现在怎么涨涨跌跌都是牛初筹码换手的阶段,大把机会还在后面,等到了 1 月-2 月,让我们再细细结网捞大鱼。至于宏观、降息、美国股市的那些复杂的影响,我们从 2023 年 1 月就反复强调,这些都不重要,都不是主要矛盾, 内生的加密周期始终最需要关注行业自然的创新,资金自然会追逐而来。

关于我们

Metrics Ventures 是数据和研究驱动的加密资产二级市场流动性基金,由经验丰富的加密专业人士团队领导。 该团队拥有一级市场孵化和二级市场交易方面的专业知识,并通过深入的链上/链下数据分析在行业发展中发挥积极作用。 MVC 与加密社区资深影响力人物合作,可以为项目提供长期赋能能力支持,如媒体和 KOL 资源、生态协作资源、项目策略、经济模型咨询能力等。

欢迎大家 DM,一起分享和探讨关于加密资产的市场与投资的见解和想法。

招人中,如果你擅长加密资产投资,请联系我们

我们的研究内容会同步发布在 Twitter 和 Notion