原文作者:Franklin Bi,Pantera Capital 合伙人

原文编译:Luffy,Foresight News

比特币是世界上最被忽视的资产。如果我告诉你有一种资产具有以下特性:

-

9000 亿美元的市值(比 Visa 高 60% )

-

每日交易量达 260 亿美元(比苹果公司多 250% )

-

50% 的年化波动率(比特斯拉低 20% )

-

全球有超过 2.2 亿的持有者(人口数量超过 2.2 亿的国家只有 6 个)

而这种资产却被世界「领先」的金融机构忽视并排斥了十年?这样的资产,一个 ETF 能让你满意吗?

不。相对于其本身的规模而言,比特币仍然是世界上服务最匮乏和金融化程度最低的资产之一。

比特币是加密生态系统中最独特的资产之一。它的市值和交易量大约是以太坊的 2.5 倍。比特币网络充当了数字诺克斯堡(译者注:诺克斯堡在美国路易斯维尔市西南约 50 公里处,是美国国库黄金存放处)。比特币是一座堡垒,其计算能力是世界上最快的超级计算机的 500 倍。比特币在全球拥有超过 2 亿的持有者,排名第二的以太坊的持有者只有 1400 万。而比特币仍然是监管灰色海洋中独树一帜的存在,它被认可、分类和视为一种数字商品。

如果华尔街的金融体系不为比特币建立,那么比特币就必须为自己建立一个金融体系。

如果区块链技术可以帮助没有银行账户的人获得银行服务,那么最明显的途径是通过比特币在拉丁美洲、非洲和亚洲等地区的全球分布。这已经涵盖了数百万人。如果我们预计数万亿的价值最终会在区块链上流动,那么没有任何网络比比特币网络更安全或更具弹性。随着比特币普及到十亿甚至更多用户,他们想要做的不仅仅是存储和转移他们的资产。资本和技术很少会停滞不前,这次也不会例外。

比特币是一种技术

正如比特币作为一种资产被忽视一样,它作为一种技术可能更加被忽视。比特币在可扩展性、可编程性和开发者兴趣方面落后于以太坊等区块链网络。我第一次尝试在比特币上构建应用是在 2015 年,当时是摩根大通加密货币研发的早期阶段。除了彩色币和侧链之外,其他没有什么可探索的,它们是当今兴起的 NFT 和 Layer 2 Rollup 的早期祖先。

当时的结论是:在比特币上构建实在太难了。可以问问 PayPal 前总裁、Meta 旗下稳定币项目 Diem 联合创始人 David Marcus,他现在正在创建 Lightspark,一家比特币支付公司。 David 最近在推特上写道:「在比特币上进行构建比使用其他协议进行构建至少困难 5 倍。」

作为货币和技术,比特币的祝福同样也是它的诅咒:

-

抵制变革:这既体现了比特币的稳健性,也体现了其缓慢性。比特币升级很难获得批准,并且可能需要 3-5 年才能完成部署。

-

设计简单:这使得比特币的可利用性降低,但灵活性也随之降低。比特币区块链的 UTXO 模型非常适合为简单的支付交易账本提供服务。但也因为如此,它与大多数更高级的金融应用程序所需的复杂逻辑或循环不兼容。

-

10 分钟出块时间:比特币网络自 2013 年以来一直保持 100% 的正常运行时间(这是一项罕见的成就),这是 10 分钟出块时间的功劳,但这使得其无法获得大量消费者。

今天我看到的迹象表明,比特币的发展低迷是一种暂时的、非结构性的状况。以比特币为基础的去中心化金融(DeFi)体系可能最终会出现。它的潜力与当今以太坊上的 DeFi 相似或更大,尽管它们遵循不同的进化路径。

为什么是现在?

在过去几年,比特币开启了新的发展轨迹:

-

Taproot 升级(2021 年 11 月):这次升级扩展了比特币交易可以存储的数据和逻辑量。

-

Ordinal inscriptions(2023 年 1 月):一种支持 Taproot 的协议,用于将丰富的数据写入单个聪之中(总共 2.1 千万亿),这为不可替代的代币(NFT)开启了元数据层。

-

BRC-20 代币(2023 年 3 月):一种 Ordinals 铭文,可实现部署、铸造和转移功能。

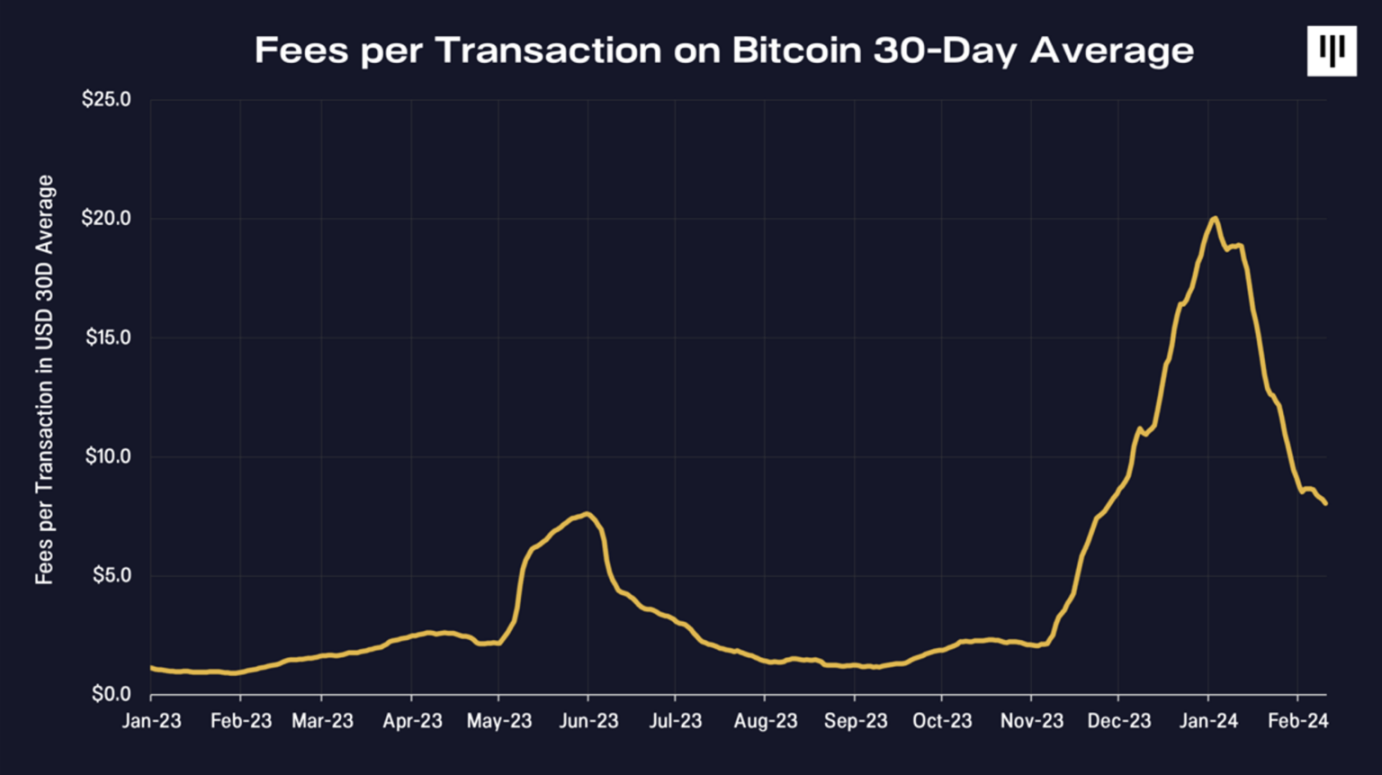

可替代和不可替代资产的释放拉开了 2016-2017 年以太坊上第一波 DeFi 和 NFT 浪潮的序幕。比特币生态正在浮现出同样增长的早期迹象。在 Ordinal 铭文的推动下,比特币每笔交易的平均费用在 2023 年上涨了 20 倍。

比特币必然会走自己的路,但很明显,一个新的设计空间已经为比特币构建者开辟了。

更大的宏观趋势引发了比特币社区的心理转变,并重新激发了比特币投资者对比特币去中心化金融的兴趣:

-

Layer 2 采用:像 Arbitrum 这样的 Layer 2 网络在 2023 年主导了以太坊上新的 DeFi 活动。这表明在不改变基础层的情况下扩展区块链容量和可编程性是可能的。

-

传统机构的接受:比特币通过 ETF 的批准突破了主要的监管障碍,将资本流动和创业思维重新带回其生态系统。贝莱德和富达正在启动华尔街缓慢但强大的引擎。交易公司正在竭尽全力寻找比特币流动性的每一个边际来源。这可能很快就会吸引他们进入 DeFi,尤其是像 Fordefi 这样的新机构 DeFi 网关。

-

加密货币原生机构的失败:当 FTX、BlockFi、Celsius 和 Genesis 等对手倒闭时,这就是加密货币原生的金融危机。整整一代投资者都不再信任将比特币交给中心化金融服务机构。

事后看来,很明显:技术解锁和宏观趋势正在融合,比特币 DeFi 或将迎来突破时刻。现在是抓住这一刻的时候了。

5000 亿美元的机遇

在比特币上实现 DeFi 的收益是诱人的。除了社会和经济重要性之外,每个早期建设者和投资者都应该问:如果它成功了会怎样?比特币上的 DeFi 值多少钱?

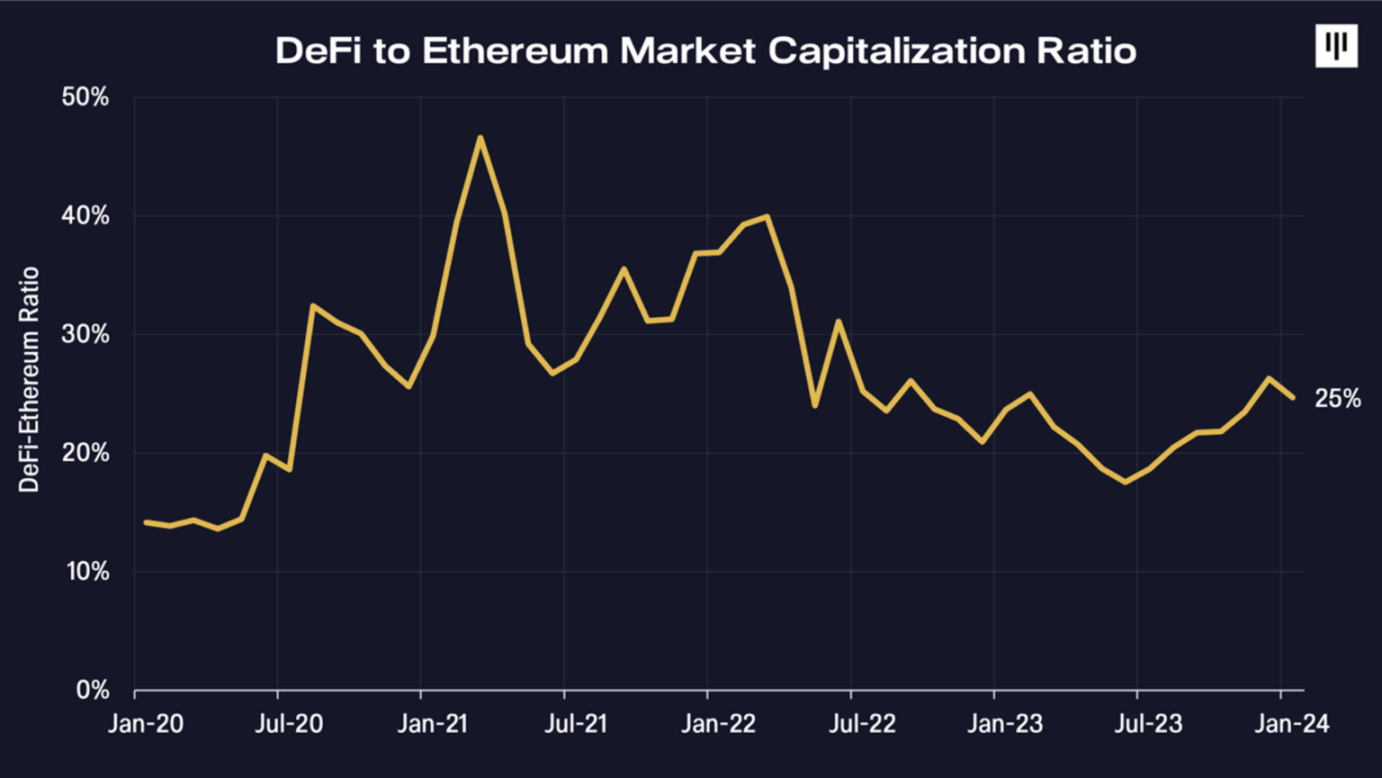

价值约 3000 亿美元的以太坊承载着当今大部分 DeFi 活动。历史上,基于以太坊构建的 DeFi 应用占以太坊市值的 8% 到 50% 之间。目前这个比例大约在 25% 。Uniswap 是以太坊上最大的 DeFi 应用程序,价值 67 亿美元,约占以太坊上所有 DeFi 应用程序的 9% 。

如果 DeFi 在比特币上达到与以太坊上相同的比例,我们预计比特币上 DeFi 应用的总价值将达到 2250 亿美元(比特币市值的 25% )。随着时间的推移,其规模可能在 720 亿美元到 4500 亿美元之间波动(8% 和 50% )。这个假设基于比特币当前的市值没有变化。

比特币上领先的 DeFi 应用最终估值可能达到 200 亿美元(比特币市值的 2.2% ),范围在 65 亿美元到 400 亿美元之间。这将使其跻身加密生态系统中最有价值的前 10 名资产之列。比特币已然重新成为万亿美元规模的资产。然而,它仍然拥有增长 5 倍(既市值达到 5 万亿美元)的潜力。

展望未来

在过去的三年里,比特币可编程性的进步浪潮正在酝酿之中。示例包括:Stacks、闪电网络、Optimistic Rollups、ZK Rollups、 Sovereign rollups、Discreet Log Contracts 等。最近的提案包括 Drivechains、Spiderchain 和 BitVM。

但获胜的解决方案不会仅凭其技术优势取得突破。在比特币上启用 DeFi 的成功方法需要满足以下条件:

-

与比特币的经济一致性:任何可编程的比特币扩展层都应该与比特币的经济价值和安全性直接相关。否则,用户可能会认为它对比特币怀有敌意或是寄生在比特币上。一致性可以采取桥接 BTC 的形式作为 L2 抵押品和 Gas 支付。它还可能涉及使用比特币网络进行结算和数据可用性。

-

无需基础层更改的可行性:一些提议的解决方案需要比特币进行硬分叉或软分叉。这意味着系统范围内的升级。考虑到这些升级的罕见性,它们不太可能成为早期的竞争者。然而,有些解决方案值得长期追求。

-

模块化架构:获胜的解决方案需要具有足够的可升级性,以融入新技术进步。我们已经看到链上托管、共识设计、虚拟机执行和零知识应用程序的最先进技术正在发生变化。具有专有堆栈的半封闭系统将无法跟上。

-

无需信任的跨链桥:将资产从一条链桥接到另一条链是非常困难的。如果做得好,考虑到潜在的事故,从延迟不匹配到破坏性的利用,它与星际运输一样具有挑战性。很少有去中心化跨链桥进行过尝试和验证。tBTC 就是一个例子,它不断发展其设计和去中心化。

-

一场无情的格斗游戏:比特币的两类受众对于其成长至关重要。 1) 当前的比特币持有者和 2) 未来的比特币建设者。两者都以奇特的方式传播。交易所持有比特币总供应量的大约 10-20% 。大约 100 亿美元的比特币以各种代币化形式存在于以太坊上。开发者的注意力分散在多链、多层堆栈中。吸引这两个群体都需要一种「在他们所在的地方与他们会面」的心态。

比特币被忽视的时代可能终于结束了。在后 ETF 时代,华尔街终于意识到比特币作为一种资产的显而易见性。下一个时代将是比特币作为技术以及重新点燃比特币建设热情的时代。