比特幣期權的需求在多頭和空頭之間保持平衡,巨鯨們觀點出現了分歧。

本文源自

Cointelegraph

所著文章

《

Despite 23% gains, Bitcoin options traders still not bullish

》

,由

PANews

整理、編譯及撰稿。

(前情提要:

RSI、均線顯示比特幣「嚴重超買」,分析師:現在進場BTC要小心

)

(背景補充:

比特幣攀升不止,「天生反骨」的加密產業發起監管反擊戰

)

比 特幣在截至 2 月 28 日的五天內上漲了 23%,但比特幣期權交易員仍不願採取看漲立場。部分原因是由於比特幣上一次出現 5% 的周跌幅是在五週前,導致對下跌保護的需求。

交易員擔心現貨比特幣 ETF 資金流入會減少以及美國經濟衰退

儘管比特幣現貨 ETF 一直呈淨流入狀態(PANews 注:3 月 1 日比特幣現貨 ETF 總淨流出 1.39 億美元,為 7 個交易日內首次出現單日淨流出。)但投資者擔心流入的資金可能會下降,而這可能引發價格調整。這種心態表明,這些交易員要麼不相信當前的牛市,要麼認為在巨集觀經濟的不確定性面前,沒有必要使用槓桿。

美國比特幣 ETF 僅在 2 月 28 日就淨流入 6.73 億美元,自 1 月 11 日推出以來累計淨流入 74 億美元。彭博高階 ETF 分析師 James Seyffart 報告了這一資料,並強調只有 150 隻 ETF 的管理資產突破 100 億美元大關。值得注意的是,據 ETF 研究所(ETF Institute)共同創辦人 Nate Geraci 稱,貝萊德的 iShares 比特幣 ETF 已經擁有超過 90 億美元的資產。

對這些資料的解釋有兩種不同的觀點。一些人認為,從長遠來看,這種資金流入可能無法持續,要麼是因為比特幣價格上漲導致需求下降,要麼是因為對加密風險倉位的偏好有限。相反,從看漲的角度來說,正如摩根大通分析師所認為的,某些交易員相信 「滾雪球效應」,即比特幣價格的上漲將 「進一步刺激」 ETF 的銷售。

加密交易員 Beanie 在 X 社交網路上表達了自己的觀點,他認為貝萊德和其他現貨 ETF 發行方都有動力部署其銷售團隊,因為 「比特幣敘事的吸引力很強」。這意味著,在資金流入減少之前,還有相當長的一段距離要走。該帖子還強調了比特幣減半的觸發因素,而今減半時間未到,ETF 發行方現在賣出還尚早。

然而,如果經濟出現嚴重衰退,或者投資者被迫清算盈利部位以支付其他地方增加的融資成本,所有這些假設都可能無效。經濟學家 David Rosenberg 預測,2024 年美國經濟衰退的可能性為 85%。他強調,一旦經濟收縮,股市將 「遭受巨大損失」。

比特幣衍生品反應了多頭和空頭之間需求的平衡

儘管 2 月份比特幣上漲了 45%,但為了衡量專業交易員對比特幣的不安程度,必須探究比特幣期權市場。25% 的 Delta 偏差可以作為一個監測指標,揭示交易櫃檯和做市商何時對上漲或下跌保護收取過高費用。

自 2 月 20 日以來,比特幣期權 25% 的 Delta 度一直保持中性,在 – 7% 和 + 7% 之間波動。這表明看漲(買入)和看跌(賣出)期權之間的定價總體是平衡的。有趣的是,就在比特幣未能突破 52,500 美元大關的六天後,交易員們就不那麼樂觀了。這反應出加密投資者在積累階段的焦慮心理。

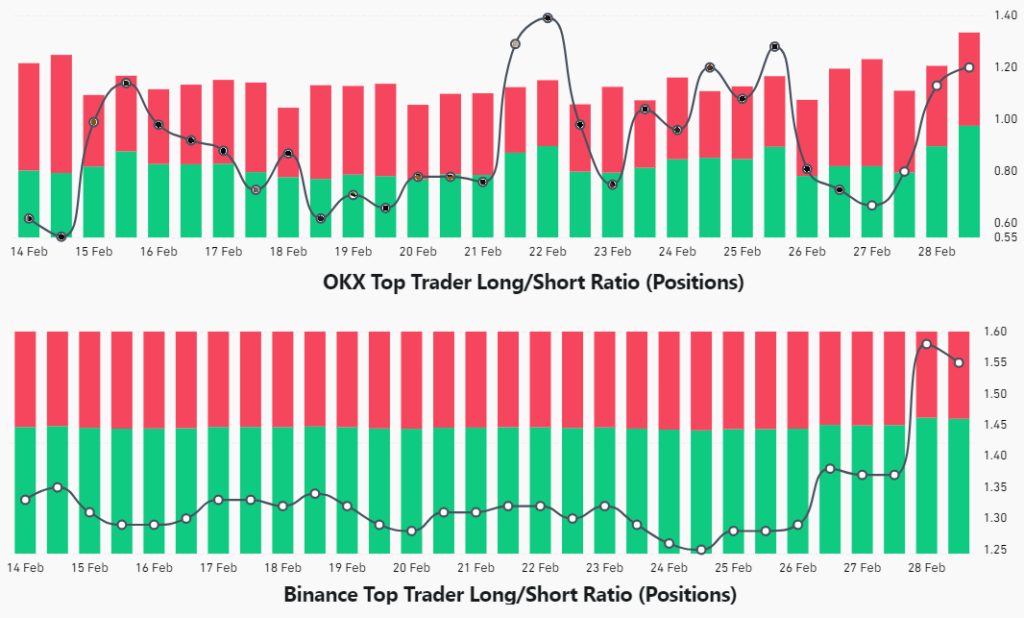

無論做市商是否以低於上漲風險倉位的價格提供下跌保護,都有必要對比特幣期貨市場的資料進行交叉核對,以評估頂級交易者的倉位。該指標整合了現貨、永續和季度期貨合約的部位。下圖是看漲或看跌程度的全面檢視。

資料顯示,在 2 月 26 日之前,幣安和 OKX 的頂級交易員一直保持相對中立。隨著比特幣突破 5.3 萬美元,淨多頂級位逐漸增加。這一資料在一定程度上與比特幣的偏差資料相矛盾,但這可能是由於空頂級位的被迫平倉所致。

此外,OKX 交易者的多空比率甚至還沒有達到月度最高水平,因此很難斷言專業交易者目前看漲。因此,如果現貨 ETF 的資金繼續湧入,目前持懷疑態度的交易者可能需要迎頭趕上。

?相關報導?

9兆美元級進場比特幣?Vanguard「後悔沒推現貨ETF」,最大阻力反加密貨幣CEO宣布退休

神秘巨鯨 Mr.100 是誰?單月大買逾7700枚BTC、登第15大比特幣錢包

Bouncebit迎頂級機構領投600萬鎂!點燃比特幣「再質押」賽道?