再提到RWA,众人可能也不陌生。

数月前,RWA曾以强势的资产数字化概念引发广泛讨论,让市场好生炒作了一番二级叙事,一时间,RWA概念代币层出不穷,纷纷来抢占机构带来的第一桶金。但和所有突出重围的概念类似,由于监管、场景等种种原因的限制,在大型机构、地区政府纷纷为其站台昙花一现后,RWA又归于平静。

本以为就此泯然众人矣,但没料到的是,数月后,RWA赛道再度火了。而引燃这股火势的关键人物,还是贝莱德。

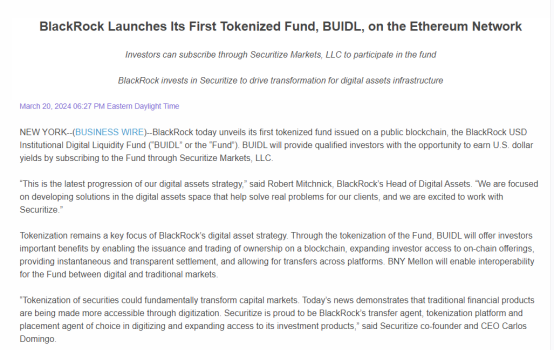

3月20日,贝莱德宣布推出了其首个在公共区块链上发行的代币化基金,即贝莱德美元机构数字流动性基金(BUIDL)。据悉,BUIDL将通过聚焦于RWA的数字资产证券公司Securitize进行认购,为合格投资者进行服务,资金将由官方托管机构纽约梅隆银行持有。该基金将总资产100%投资于现金、美国国债和回购协议,让投资者在持有区块链上的代币的同时赚取收益。

贝莱德发布通告,来源:贝莱德官网

根据公告,该基金的初始投资最低额为500万美元。BUIDL力求提供每个代币1美元的稳定价值,拥有代币会产生股息,贝莱德将每日应计股息作为新代币直接支付到投资者的钱包中。简而言之,投资者可通过代币持有获取基金收益,同时免除繁杂的办理手续和储存成本。

对此新品,贝莱德首席执行官Larry Fink直言,“我们相信下一步将是金融资产的代币化,这意味着每只股票和每只债券都将拥有自己的基本QCIP。它将记录在每个投资者的总账上,但最重要的是,我们可以通过代币化定制适合每个人的策略”。

自比特币现货ETF通过后,贝莱德已然成为加密从业者心中的风向标,本次举措无疑也直接刺激了市场对RWA的追捧。而无独有偶,日前新加坡链上现实世界资产 (RWA) 交易所DigiFT也宣布推出基于美国国库券的存托凭证代币。

在多重利好下,RWA赛道协议代币一周内迎来普涨。其中代表性项目Ondo Finance代币ONDO翻倍,突破0.9 美元,现报0.95美元。Realio Network 代币RIO也不甘示弱,近一周涨幅108%,而房地产代币投资市场 Propchain代币PROPC 也上涨超61.9%。

ONDO价格在一周内迅速上涨,来源:Coingecko

而RWA的叙事,也再度随着滚滚车轮来到了市场的眼前。

从概念来看,广义的真实世界资产(RWA)是指将物理世界中存在的有形资产上链实现代币化销售,即以资本市场产品为标的,将价值以数字证券代币化的形式提供给投资者。 从实体变成代币,最为直接的作用就是易分割、流动性更强而储存和发行成本更低。理论上来看,由于区块链具备的不可篡改、所有权可分割等特点,几乎所有现实资产均可在链上实现代币化,因而标的产品的涵盖非常广泛,房地产、艺术品、商品、黄金,甚至仅仅是投资者购买的股票都可纳入其中。

也正于此,RWA也被从业人士认为是传统金融界介入Web3领域最为便捷、最具可操作性的赛道,传统机构自然也颇感兴趣。从2019年开始,摩根大通、高盛、星展银行、瑞银集团、桑坦德银行、法国兴业银行、Hamilton Lane等多家传统机构陆续开始探索该赛道,并实测发行部分产品。

作为传统金融与Web3的接入点,市值高达百万亿的金融界仅需实现1%的投入即可再造一个加密世界,该赛道潜力不言而喻。市场分析机构伯恩斯坦(Bernstein)就曾在去年预测,未来五年全球货币供应量的约2%将被代币化,约为3万亿美元。

想象颇为美好,但在实操中却并非如此简单。 除基础设施尚待优化外,流动性、监管、成本等问题仍难以逾越。其中涉及的法律链条尤为复杂,纵观全球,并未存在STO完成度较高的地区,即使美国与新加坡也仅在探索初期 。从长期来看,该赛道有发展潜力,但也应建立在Web3本身已极为普遍的情况下。

若要进一步探究,RWA似乎仅有在国债代币化方向有可预见前景,原因在于RWA中的底层资产在整个环节中极为关键,除监管稳健且发展成熟的国债外,其他类型或多或少存在估值、欺诈、流动性等问题。

对于传统世界而言,RWA似乎还过于超前,但在加密领域,它相对而言有着漫长的演化发展史,众人熟知的USDT等以法币为锚的中心化稳定币,其实就是典型的RWA资产。作为锚定法定货币的代币化版本,稳定币的存在使其在跌宕起伏的加密环境中成为一种稳定的交换单位。自2014年以来,Tether和Circle等公司陆续发行代币化的稳定币,由银行存款、短期票据以及实物黄金等抵押品提供背书。

而在近年来,随着Defi的普及,市场对于传统金融的分布式改造已然熟悉,而经过熊市刺激,市场不得不寻找有价值锚点的加密资产,这也导致RWA在近两年蓬勃发展。尽管大型机构仍聚焦于债券方向,但发展至今,艺术品、贵金属,甚至私人债务也登上了加密用户投资RWA的诺亚方舟。

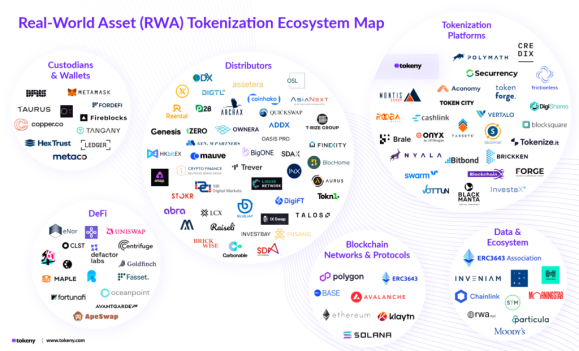

RWA生态图谱,来源:tokeny

2021年,Maple、Goldfinch和 Clearpool等无抵押借贷平台的出现催生了私人信贷市场,使成熟的机构可以以自身信用为标的借入资金。但22年受到Luna、3AC 和FTX的影响,以私人信贷为主的项目出现了大量违约。

随着2023年进入熊市,DeFi 收益率降低,同时美联储利率的不断上升,以稳定化收益为代表的代币化国债出现爆炸式增长。Ondo Finance、Franklin Templeton 和OpenEden等项目获得大量资金流入,代币化国债的TVL从2023年1月的1.14 亿美元激增 641%,到年底达到8.45亿美元。

实际上发展至今,在加密领域,RWA也主要被划分为上述这四种类型,即稳定币、商品代币、代币化国债、私人信贷,下面也援引Coingecko在其报告中的数据对此进行简单介绍。

从市场格局来看,与美元挂钩的稳定币占据绝对优势,而稳定币领域亦天然具备赢者通吃、市场集中度高等特点。排名前三的美元稳定币占据了95%的市场,其中USDT为1037亿美元,USDC为321亿美元,Dai为47亿美元。USDT一如往常占据主导地位,市场份额为71.12%,而USDC在去年3月美国银行业危机期间短暂脱钩后,市场份额大幅下滑,目前也未能恢复。

根据 Coingecko数据,美元稳定币之外的其他币种稳定资产仅占市场的1%,例如Euro Tether (EURT)、墨西哥比索Tether (MXNT)、EURC (EURC)、Stasis Euro (EURS) 和BiLira (TRYB)等。

稳定资产的市值从2020年初的52亿美元迅速上升到2022年3月的1501亿美元峰值,然后在整个熊市中逐渐下降。目前受到大盘影响,到2024年,稳定币市值增长18.09%,从年初的1282亿美元增至截至3月26日的1514亿美元。

商品支持代币市值约为11 亿美元,但仅占法币为底层资产的稳定币市值的0.8%,而在产品方向,商品支持代币也有类似格局。其中,Tether Gold和PAX Gold等代币化贵金属占商品支持代币市值的83%。例如XAUT和PAXG 等代币以一盎司实物黄金为底层资产,而 Kinesis Gold和 VeraOne则以一克黄金为锚。

尽管代币化贵金属占据主导地位,但由其他商品支持的代币也已相继推出。以Uranium308项目为例,其发布了代币化“铀”,价格与1磅U3O8铀化合物的价格挂钩,甚至可以在严格合规协议条件下被赎回。

代币化美国国债是熊市期间用户最为关注的品类,市值在2023年增长了641%,从1.14亿美元增至8.45亿美元。然而,这一增长势头自2024宏观改善起陷入停滞,1月份,代币化美国国债仅增长1.9%,市值为8.61亿美元。

富兰克林邓普顿 (Franklin Templeton) 是当前最大的代币化美国国债发行人,其链上美国政府货币基金发行了3.32亿美元的代币,市场份额超过38.6%。大多数代币化国债都是基于以太坊构建,以太坊占据其中57.5%的市场份额,但以富兰克林邓普顿和Wisdomtree Prime等传统公司选择在机构常用的Stellar上发行,目前Stellar占据39%的市场份额。

相对而言,私人信贷则比较敏感,比起具备稳定产品背书的商品和国债产品,其颇为类似现实生活中的第三方信贷机构,该品类天然适配于大额消费品,例如购车与购房。

在当前私人信贷协议发放的4.703亿美元未偿还贷款中,约有42%即1.96亿美元)用于汽车贷款,而金融科技和房地产行业的债务分别占19%和9%。2023年汽车贷款飞速增长,约60笔贷款发放超过1.68亿美元,同期金融科技行业没有发放新贷款。

房地产和加密货币交易领域则收到了840笔贷款,但目前只有10%的贷款处于活跃状态。其余的若非已偿还,就是已处于违约死账状态。值得注意的是,在Terra和3AC倒闭后,加密领域发生了13起贷款违约。

从用户画像来看,借款人大多数公司来自非洲、东南亚、中美洲和南美洲等新兴市场,约有42笔贷款或全部贷款的40.8%来自非洲国家。

正如此前提到的,尽管RWA看似极具诱惑力,但从监管来看,RWA问题仍然重重,毕竟涉及金融资产,链下的法律法规会更为重要。除了常见的合理估值外,发行流通符合监管认可标准,具备足够的市场深度,确保智能合约没有安全漏洞等均应被列入考虑。

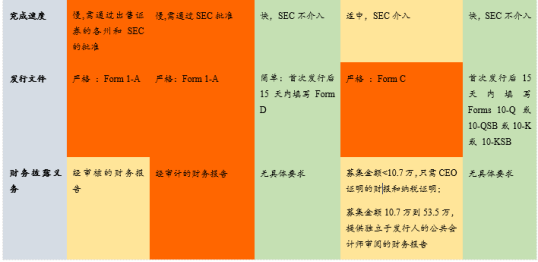

现行美国对STO的监管要求,来源:植德律师事务所

实际上,就美国现行证券发行豁免所依据的Regulation A1和A2、Regulation D、 Regulation Crowdfunding以及Regulation S而言,当前发行的RWA集中于不介入SEC的D和S类别,而SEC介入的其他类别,尤其是A类别,当前尚未有通过Regulation A成功发行的先例。 严格意义上而言,贝莱德美元机构基金按照实行要求也为Regulation D506(c)系列的一种,投资者持有基金所赚取的收益并未在美SEC注册。也正因此,质押BUIDL产生的利息可能不会在任何加密货币交易平台上列出。

当然,监管问题随着机构的不断介入,或许也总会在未来某个节点解决,在短期,也难免会上有政策下有对策。而对于投资者而言,不论什么美妙的故事,最终也更关注于实际代币的涨幅。

不论如何,机构拓宽了资金渠道,合格投资者获得了认购产品,而对于不足以购买基金的散户而言,二级市场火了,这也是另一种意义上的皆大欢喜。

参考文献:

Coingecko:RWA Report 2024—Rise of Real World Assets in Crypto