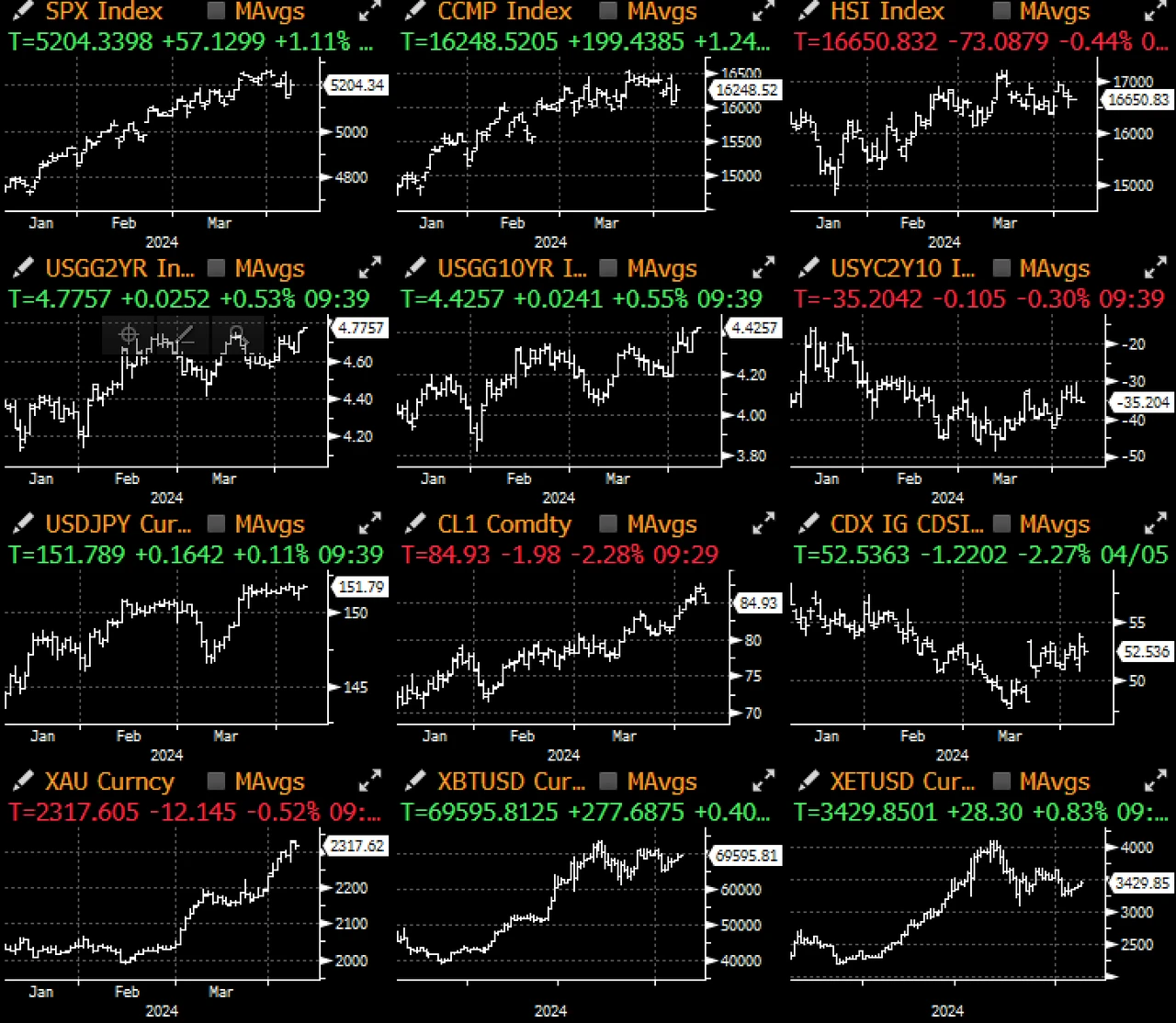

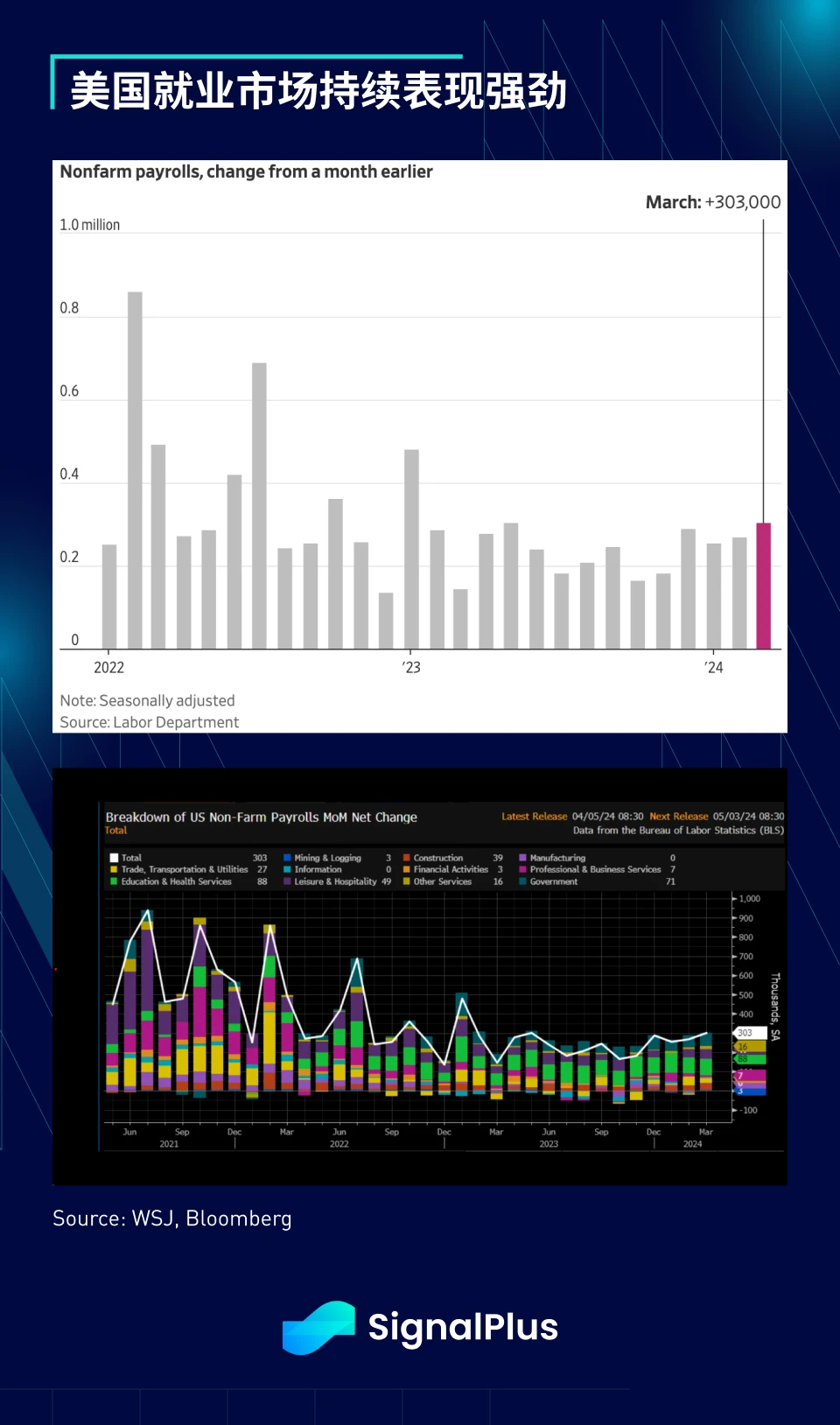

上周五强劲的非农就业数据再一次显示了美国就业市场的顽强,整体数据显著优于预期(30.3 万 vs 预期的 21.4 万),前值上调 2.2 万,导致 3 个月平均值达到 + 27.6 万,失业率则从 2 月的短暂上升回落至 3.8% ,而平均每小时工资环比则从 0.2% 升至 0.3% ,教育、健康、休闲、酒店和商品领域均出现强劲的表现。

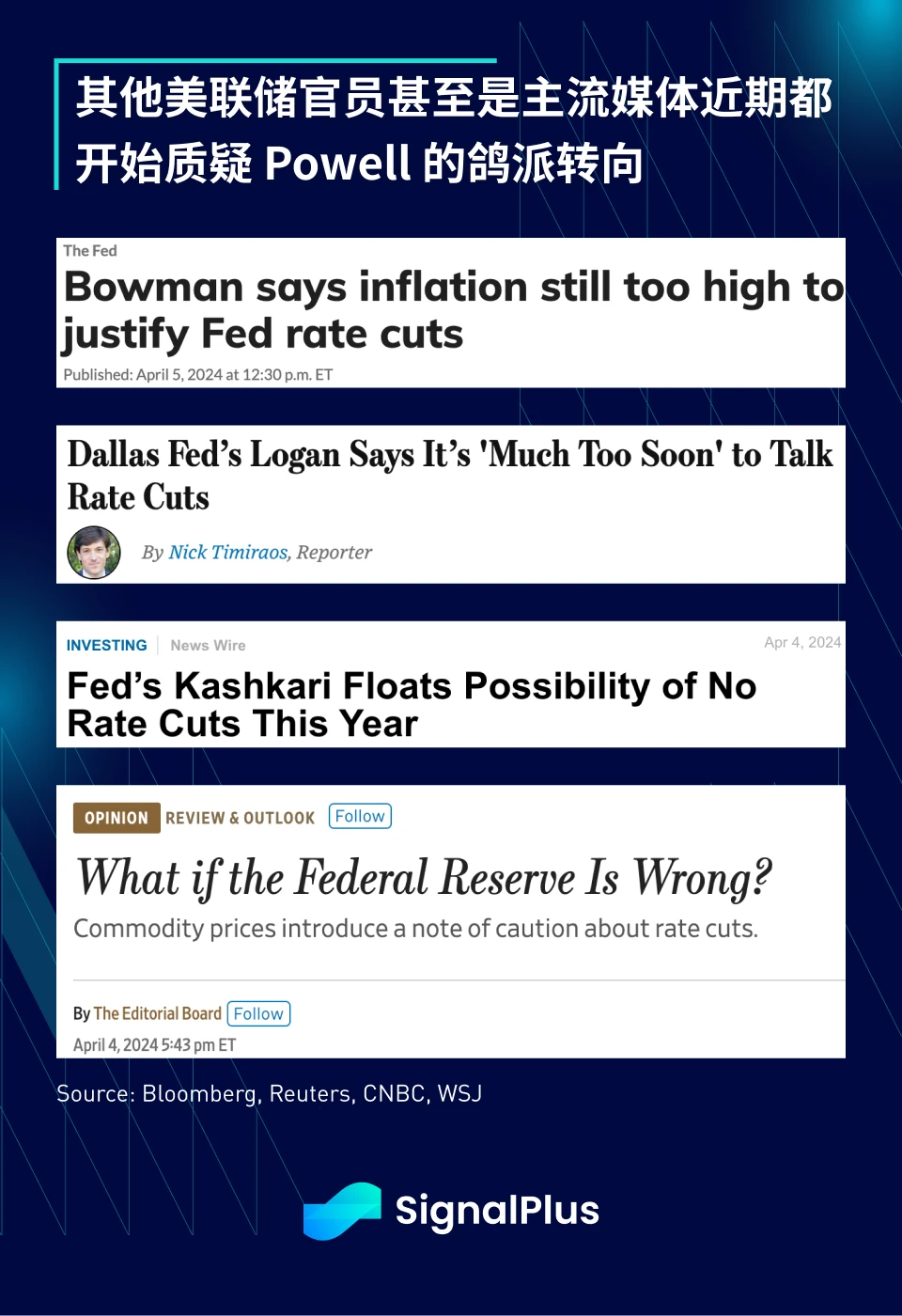

就业数据持续展现韧性,近期全球 PMI 指数也优于预期,加上大宗商品价格上涨带来通胀再起的压力,似乎为 Powell 的鸽派转向带来了相当大的挑战,美联储官员们也相继提出一些鹰派的反对意见:

-

Richmond 联储 Barkin:承认“就业报告相当强劲”,且“在降息之前应留出时间让不确定性散去”。

-

理事 Bowman:“通胀存在许多上行风险”,美联储追求通胀目标的进展“陷入停滞”。

-

Dallas 联储 Logan:由于通胀过程存在“重大风险”,现在就降息“为时过早”。

-

Minneapolis 联储 Kashkari:“如果通胀继续停滞,将使我质疑是否需要降息(2 次)”,“如果我们的增长非常有吸引力,人们有工作,企业表现良好,通胀回落,那为什么还要采取行动?”

由于大宗商品价格飙升,就连《华尔街日报》也发表了一篇题为“如果美联储错了怎么办”的评论文章,美联储的共识是否会久违地出现一些分歧和压力?

与此同时,商品价格飙升,创近一年以来最大单周涨幅。此外,投资者开始考虑美联储回归旧有“宽松货币”模式导致通胀失控的风险,在收益率上升的同时,长天期通胀溢价也大幅上升。

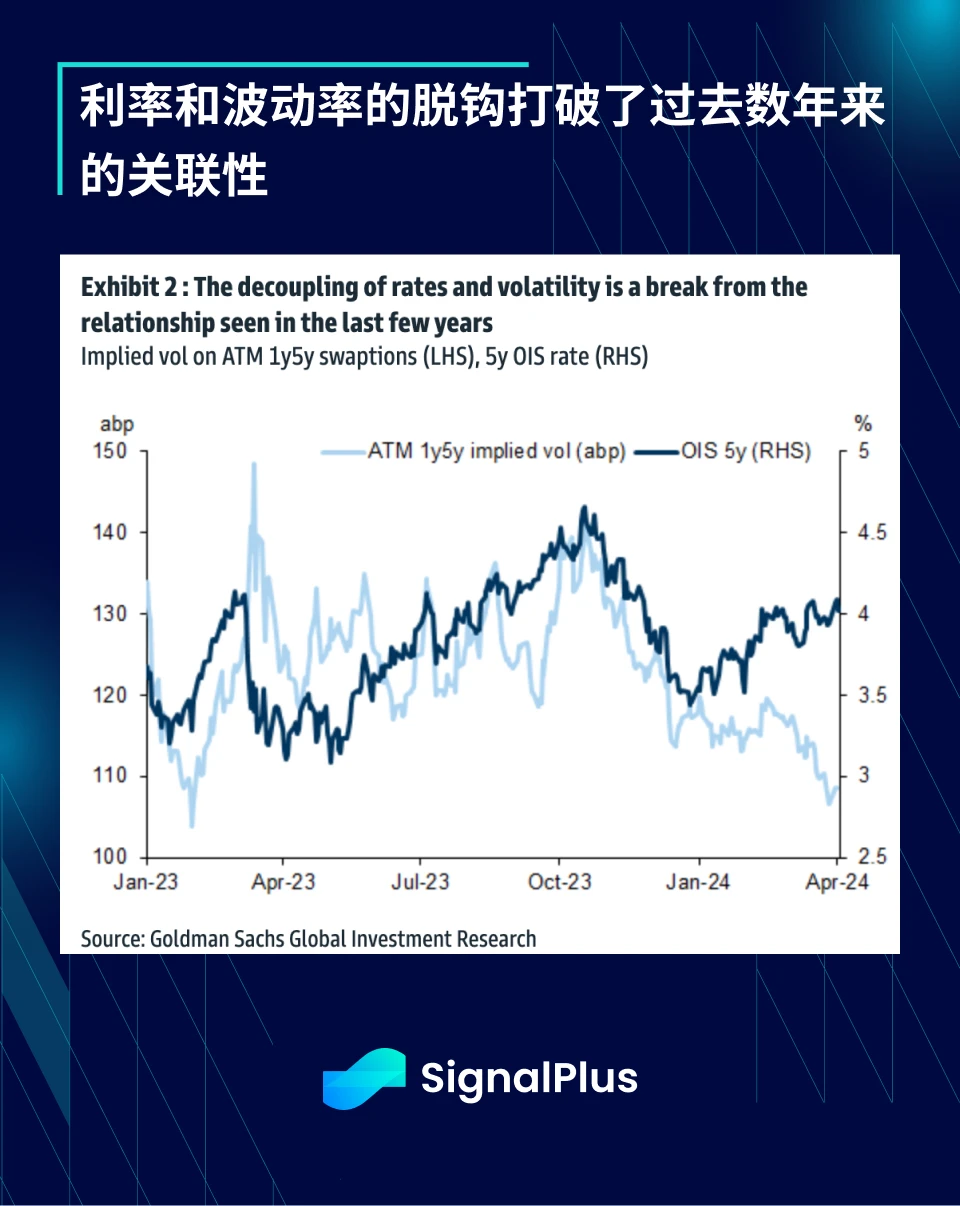

6 月降息的可能性仍然在 60% 左右,美债收益率曲线一直呈现熊陡走势, 10 年期收益率逐渐接近 4.50% ,然而,与去年第三季度不同,这一次是发生在利率波动率明显较低的背景下,表明投资者较不担心利率引发的资产负债表事故(像是过去发生的英国迷你预算案危机、持有至到期投资组合亏损等)。

然而,隐含利率波动率正在下降,表示投资者这一次对高利率引发“资产负债表事故”的风险更加乐观

由于投资者对利率风险更加乐观,股市得以在收益率上升(上周五 + 9 个基点)的情况下上涨,再次证明股票投资者对任何情况都有无懈可击的看涨适应性(坏消息 = 降息,好消息 = 好消息),至少在本周稍晚的 CPI 数据发布前,风险情绪的派对仍在持续。

在加密货币方面,价格有所反弹,BTC 重新接近 7 万美元。上周有许多杠杆多头期货头寸被清算,资金费率也回归长期正常水平。

同时,鸽派的美联储和大宗商品价格的上涨使金价接近历史高点,并继续保持与 BTC 的长期关联性。现货 ETF 恢复净流入,上周五增加 2.03 亿美元的资金,年初至今净流入已达 126 亿美元。