原文作者: David Hoffman

原文编译:深潮 TechFlow

EIGEN 空投引发了关于私有市场与公开市场之间分歧的讨论。基于积分的大规模私募和高 FDV 空投模式正在给加密行业带来结构性问题。

将积分计划转化为数十亿美元、流通量低的代币并非处在一个稳定的平衡状态中,然而我们仍然因为多种因素的交汇:风险资本的过剩、新参与者的缺乏以及过度的监管,而被困在这种模式中。

有关代币发行的 meta 总是在变化,我们见证了以下几个主要时代:

-

2013 年:工作证明(PoW)分叉和公平发布 meta

-

2017 年:首次代币发行(ICO)meta

-

2020 年:流动性挖矿时代(DeFi 夏天)

-

2021 年:NFT 铸造

-

2024 年:积分与空投元宇宙

每一种新的代币分配机制都有其优点,也都有其缺点。遗憾的是,这种特定的 meta 从一个结构性的散户劣势开始,这是行业受到无情监管的必然后果。

大量的风险投资与散户

当前,加密行业中风险资本的供应过剩。尽管 2023 年对于风险资本的募资来说是糟糕的一年,但 2021 年的融资仍然有大量资金,而且总的来说,加密领域风险投资的融资是一项持久、持续的活动。

目前,许多资金雄厚的风险资本公司仍愿意继续以数十亿美元估值继续领投,这意味着加密货币初创公司有越来越长的时间保持私有化的空间。当然,这是合理的,因为如果代币目前的发行价格是上次融资的倍数,那么即使是后来的风险投资家仍然可以找到一笔划算的交易。

问题在于,当一家初创公司以 10 亿至 100 亿美元公开发行代币时,大部分上涨潜力已被早期参与者发现——那就是,没有人会通过购买一个价值 100 亿美元的代币而致富。

结构性偏向对公共市场资本不利,从而恶化了加密行业的整体氛围。人们希望与他们的互联网朋友一起致富,并围绕这种活动形成强大的在线社区和友谊。 这是加密的承诺,而这一承诺目前并未兑现。

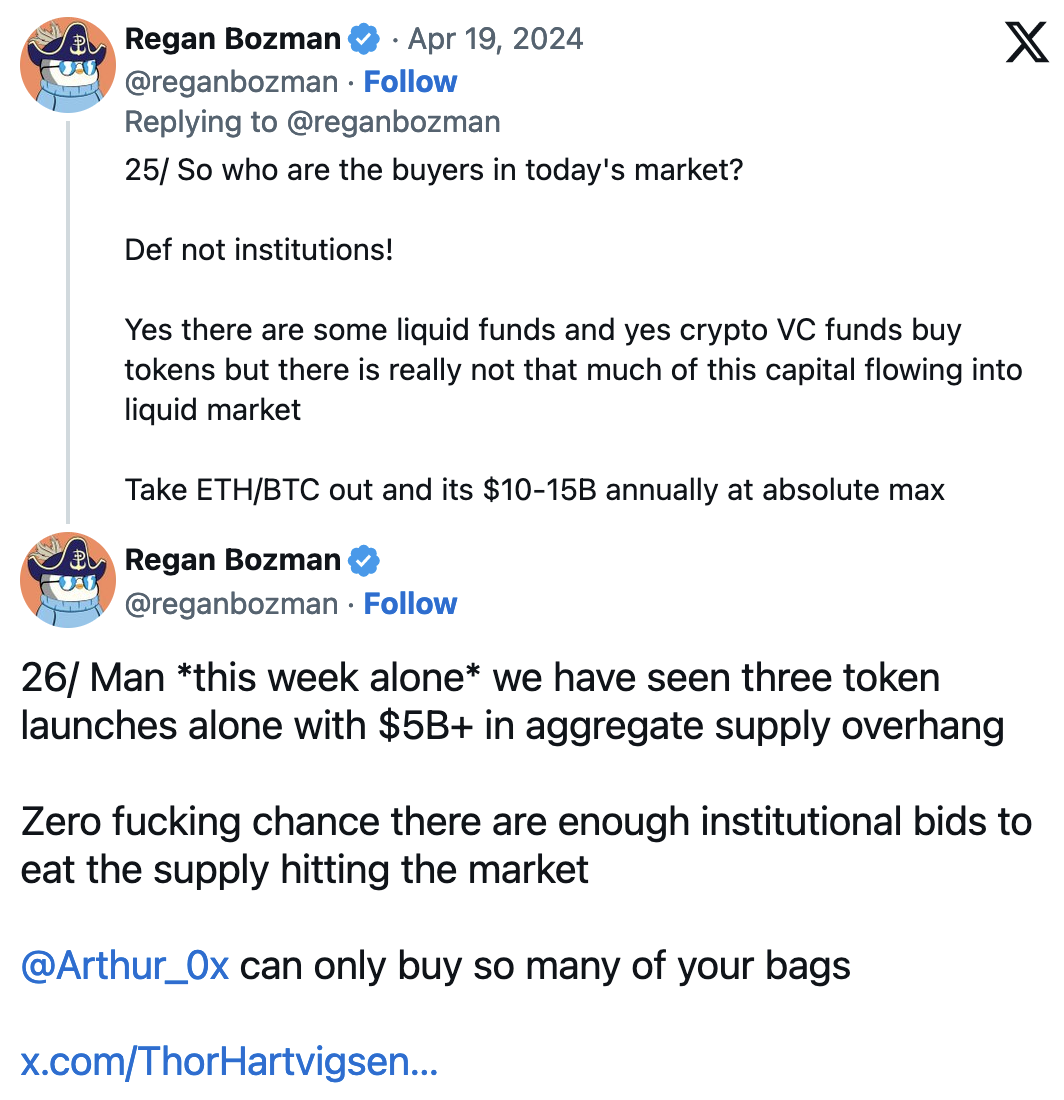

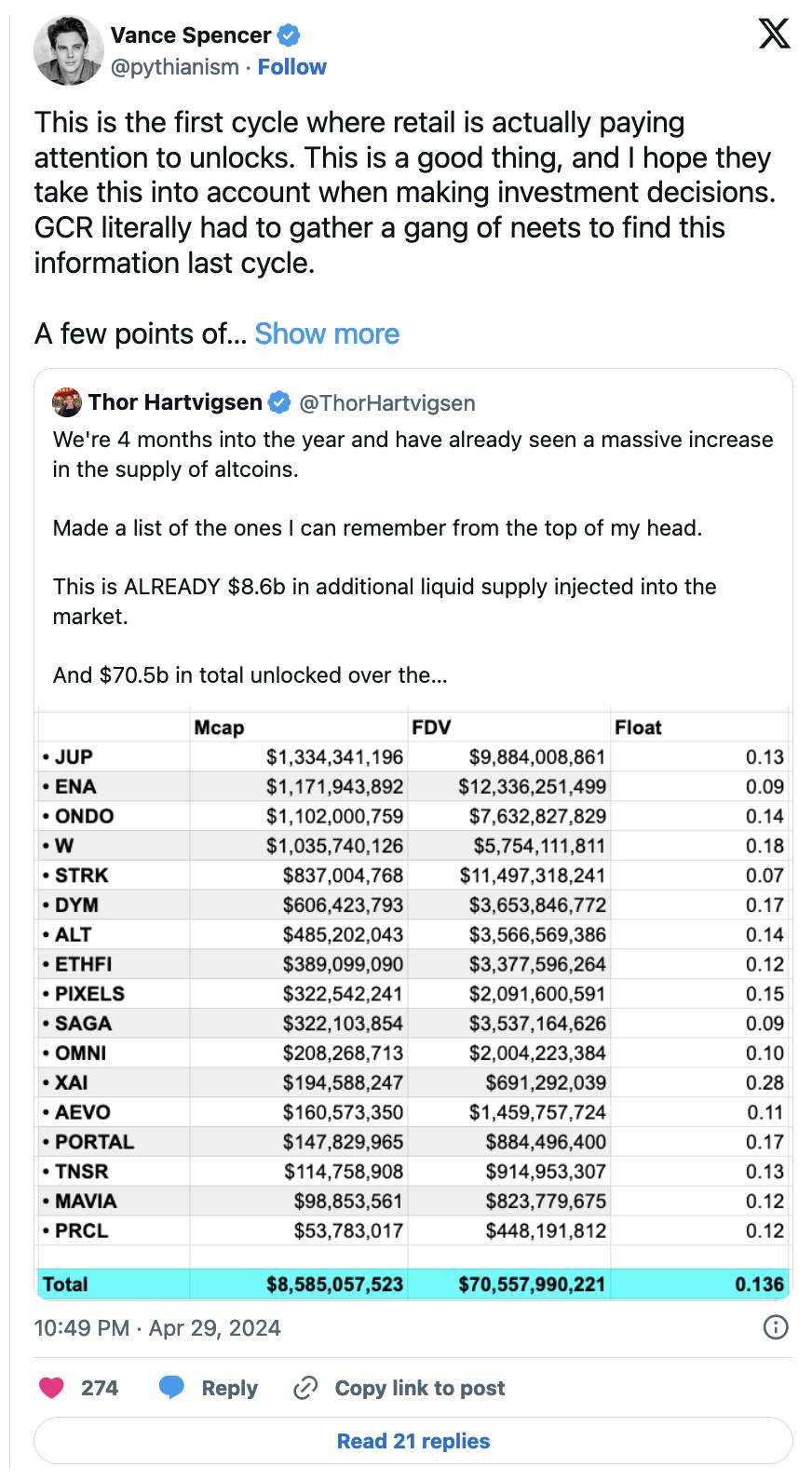

在没有新参与者的情况下面临数十亿的解锁

几个数据点应该会让您开始思考:

-

据 Vance 的估计, 2024 年和 2025 年来自风险资本解锁的抛售压力为 2000 亿至 3000 亿美元

-

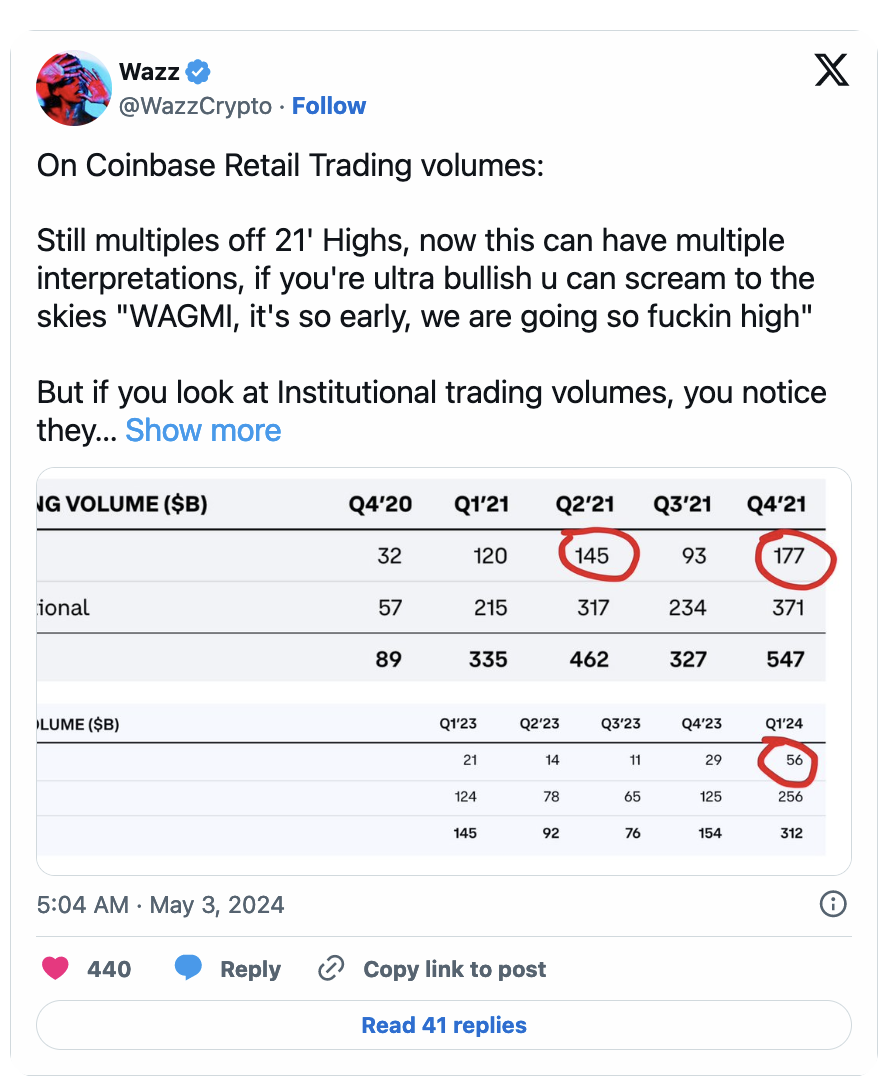

Coinbase 的第二季度报告进一步证明,至少在规模上,新的市场参与者并不存在

-

由于这个周期没有大量的新参与者,风险资本的供应大大超过了对该资本成果的需求

由于散户主要持有加密资产的长尾,因此通过比特币 ETF 进入的机构流动性不会对这些市场产生影响。来自加密原生玩家将他们以 1.4 万美元购买的 BTC 抛售给 Larry Fink 所带来的资本回收可以暂时支撑这些资产,但这都是具有 PVP 能力的玩家的内部资本,他们知道解锁的原理以及如何避免解锁。

美国证券交易委员会(SEC)的影响

通过限制初创公司更自由地筹集资本和分发代币的能力,SEC 正在鼓励资本流向监管约束较少的私有市场。

SEC 对代币性质的腐败和过度的态度正在削弱公共市场资本的价值,初创企业无法用代币换取公开市场的资本,否则就会引发法律团队的大规模出血。

加密的合规化进程

随着时间的推移,加密逐渐变得更加合规。当我在 2017 年 ICO 狂热期间进入加密领域时,ICO 被吹捧为一种民主化投资和资本获取的方式。当然,ICO 最终演变成了一个被利用的骗局,但无论如何,这个故事还是迫使我和其他许多人认识到加密货币可以给世界带来的潜力。但当监管机构将这些交易视为明确的未注册证券销售时,ICO meta 就结束了。

然后,行业转向了流动性挖矿,经历了类似的过程。

每个周期,加密货币都会设法混淆其向公众分配代币的方法,而每个周期,隐藏这一过程就变得更加困难——这一过程对于项目的去中心化和我们行业的性质至关重要。

这个周期受了我们有史以来见过的最无情的监管关注,因此,由风险投资资助的初创公司的律师面临着行业有史以来最大的合规挑战:向公众分发代币,而不会被监管机构起诉。

打破平衡

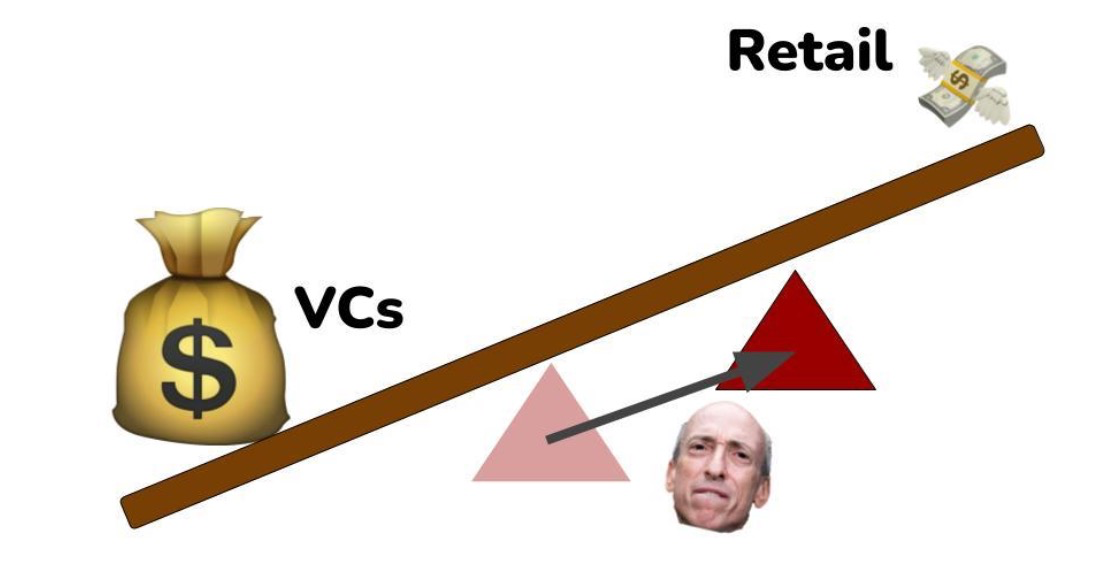

监管合规使公私市场的支点严重偏向私有市场,因为初创企业可以选择直接接受风险投资,而不是违反证券法。

支撑私有与公共资本平衡的支点位置由监管机构对加密市场的控制力决定。

-

如果没有投资者认证法,那么这个支点会更平衡。

-

如果有明确的监管路径来合规地发行代币,那么公共市场与私有市场之间的差异会更小。

-

如果 SEC 不参与加密货币的战争,那么我们将拥有更公平、更有序的市场。

由于 SEC 不提供清晰的规则,我们最终得到了一个复杂且令人困惑的“积分”meta,这没有让任何人满意。

积分不公平,市场秩序混乱

“积分”让散户对他们实际接收的内容一无所知,因为如果有过明确的表述积分究竟是什么(对代币的债券),团队就会暴露自己可能违反证券法(从一个腐败且过度的 SEC 监管者的视角看)。

积分不提供投资者保护,因为为了提供投资者保护,首先需要给予这一过程监管合法性。由于我们发现自己处于这种极其糟糕的结论中,我们发现了女巫与社区的辩论,其中 LayerZero 被卡在了进退两难的境地。

LayerZero 最近宣布了一个计划,允许用户通过 自我报告 的方式,举报 LayerZero 空投中的女巫行为,这促使 Kain Warwick 撰写了这个帖子为女巫辩护,因为女巫从某种程度上来说大力支持了 LayerZero,并提升了 LayerZero 在市场中的地位。

实际上,社区成员和女巫之间没有界限。由于普通加密参与者无法参与私募市场,他们获得曝光的唯一方式就是在他们想要代币的平台上进行承诺和有意义的活动。

由于不能简单地让小额投资者向加密货币项目的早期轮次开小额支票,目前的代币发行机制迫使用户对他们看好的项目进行女巫行为。因此,在本轮周期中,没有 "社区 "会像 2020 年的 LINK 或 2023 年的 SOL 那样联合起来发财。当前的代币发行并不能让社区以低估值获得早期曝光。

因此,Twitter 上针对空投初创公司的攻击越来越常见——这是社区不能作为项目的有效利益相关者表达自己的愿望的必然结果。大有 "没有代表就没有税收!"的意味。

更不用说另一个潜在的问题:唯利是图的资本剥削性地时获得了代币并倾销。在没有能力让小投资者在初创公司的早期阶段进行投资的情况下,这些高度一致的投资者必须与剧毒的雇佣农场主竞争空投,而这两方之间没有任何可辨识的区别。

不恰当的平衡

“积分”meta 变得过于明显而无法持续下去。SEC 和诈骗者都在为此而努力,并且双方都试图利用它为自己谋利。

我们将不得不转向不同的策略,希望这种策略在使许多早期社区利益相关者致富的同时,也不会触怒 SEC。遗憾的是,如果没有针对代币发行的监管规定,这将是一个空想。