加密市场二级基金 Metrics Ventures 9 月市场观察导读

1/ 近期比特币持续在 5 万至 6 万区间内震荡,市场情绪低迷。成交量单日再创新低,费率持续为负,以太坊汇率再度跌破新低,市场已然进入冰点。山寨币在 FOMC 破除情绪冰点后有所反弹,但仍属筹码真空驱动,市场成交量仍然萎靡。

2/ 延续上月分析,目前山寨币普遍处于 3/4 月高点回调后的盘整阶段。然而,筹码规律中时间的积累至关重要,我们尚未观察到山寨币批量准备就绪的迹象。值得注意的是,不少标的的筹码未能形成有效派发就被动回调至低点,这意味着做市商仍有动力维持价格或在情绪冰点后的短暂窗口驱动反弹行情。这或许是一个积极信号。

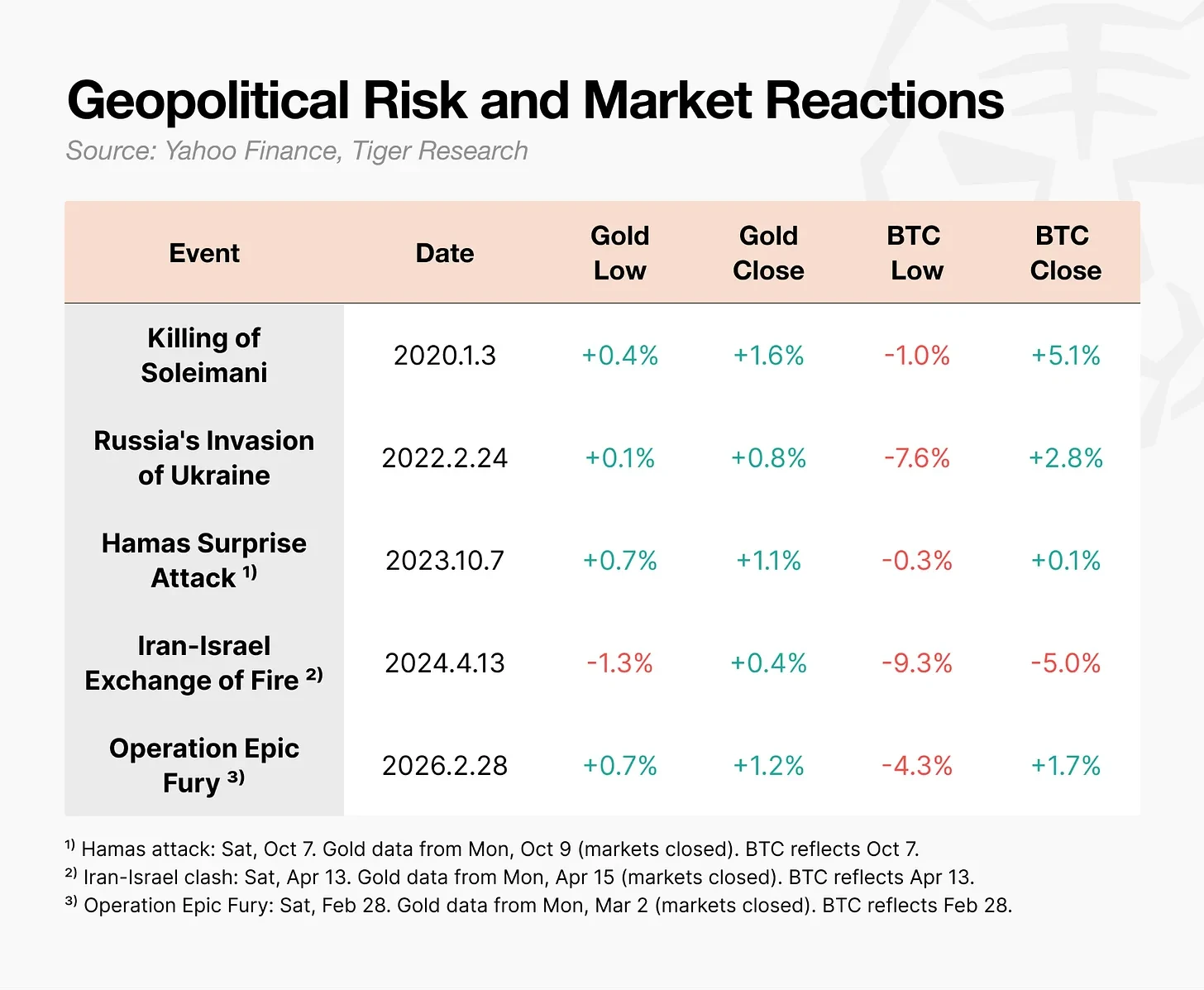

3/ 从当前角度看,我们认为国际风险市场自 8 月以来首次释放了风险。尽管月内部分山寨走出了不错的修复走势,我们认为加密资产仍需时间积蓄力量。目前,市场将继续处于无序震荡状态。展望后市,我们认为年内的调整蓄势会是很好的来年行情基础,无需过多忧虑市场的波动性一去不返。

市场总体行情与市场走势的盘点和点评

本月市场表现平淡,炒作热点和持续时间比 2023 年初更为疲软。市场再次广泛讨论以太坊代表的区块链原生创新及其渗透率遇阻的问题。从某种角度来看,当前的情绪低迷程度甚至超过了 2019 年。随着 FOMC 之后情绪有所缓和,部分山寨走出了不错的修复走势,但市场仍然热点涣散、成交量低迷。

回顾走势,比特币自 4 月以来延续了无序的宽幅震荡。这主要源于成交量、市场关注度和风险偏好的同步萎缩。值得注意的是,我们正在目睹一个接近新高的无序宽幅震荡,这印证了我们一贯的观点——我们可能正在经历一次独特的大类资产周期。

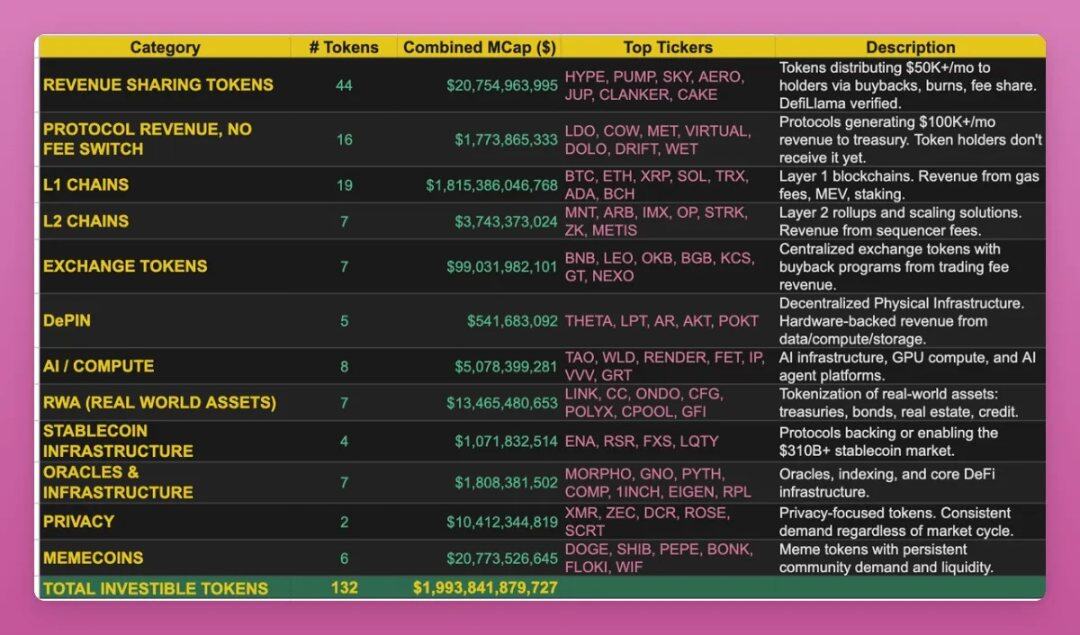

从山寨币角度来看,当前市场机会主要集中在筹码博弈上。这凸显了当前叙事匮乏、行业内生驱动力薄弱的本质。除 AI 和 Meme 外,尚未出现明显的资金合力和主线叙事趋势。如我们此前所述,市场的定价模式和玩法转换已逐渐为更多从业人员所认知。

然而,反身性市场的特性始终如一。若此趋势持续,未来可能重现以叙事驱动、筹码驱动为主的纯粹博弈,再次凸显市场的"赌场"本质,从二级市场操作角度,逃生窗口的把握和逃生姿势选择显得越发重要。

整体而言,我们的工作重点将继续围绕等待展开。宽幅震荡终将结束,此时通过"高抛低吸"获利的风险收益比将大幅下降。保持对市场的专注,做好识别市场低谷后转折点的工作,才是更明智的选择。

行业发展趋势

-

一级市场 VC 正经历剧烈洗牌,中小 VC 纷纷出清,许多项目的 DPI 甚至不足 1 。与此相反,头部 VC 持续成长,在短短 5 个月内迅速完成新一轮融资。未来一级市场将呈现极端两极化发展态势。除头部 VC 外,只有专注早期项目、具备独特品味的孵化器,或专注特定生态的垂直 VC 能够利用超高赔率和垂直领域竞争优势,在市场中找到生存空间。

-

讨论最多的应用赛道是社交金融(SocialFi)和人工智能加密(AI Crypto)。AI 落地存在硬性障碍,需要等待技术突破的关键时刻。Pumpfun 是最成功的 SocialFi 案例,而真正适合Web3的 SocialFi 并非Web3版 Twitter,而是社交化的赌场。

-

BTC、稳定币/支付和赌场是行业目前唯一被证实有效的商业模式。稳定币在一级市场成为新的"卷王"赛道,但没人能清楚解释如何打破 Tether 的网络效应。行业的发展趋势越发明朗,除了 BTC 之外,Web3的终局商业模式都是赌场。

-

量化收益持续受压,许多从 A 股转战的量化团队正涌入加密市场。然而,考虑到当前量化市场的整体规模与活跃交易流动性的对比,预计量化收益将进一步缩水。同时,我们应当警惕高杠杆量化策略,因为在极端行情下,这些策略面临的爆仓风险正在不断攀升。

关于我们

Metrics Ventures 是数据和研究驱动的加密资产二级市场流动性基金,由经验丰富的加密专业人士团队领导。 该团队拥有一级市场孵化和二级市场交易方面的专业知识,并通过深入的链上/链下数据分析在行业发展中发挥积极作用。 MVC 与加密社区资深影响力人物合作,可以为项目提供长期赋能能力支持,如媒体和 KOL 资源、生态协作资源、项目策略、经济模型咨询能力等。

欢迎大家 DM,一起分享和探讨关于加密资产的市场与投资的见解和想法。