文章作者:DC | In SF

文章编译:Block unicorn

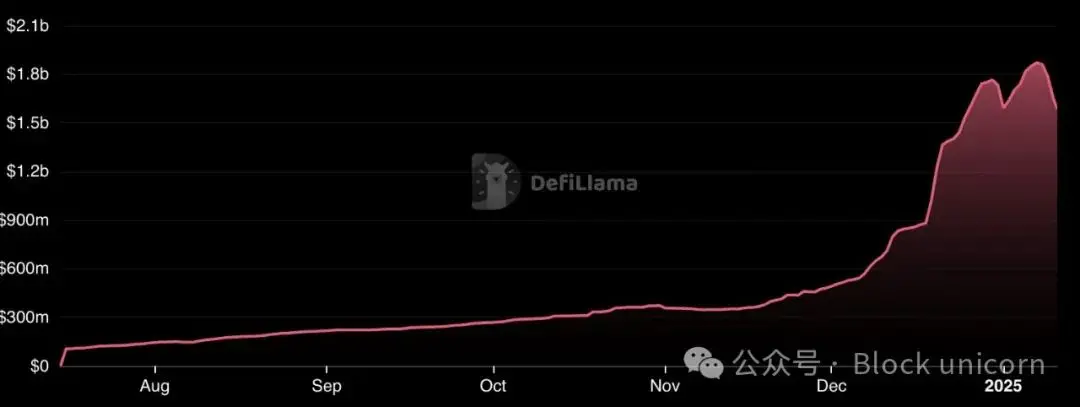

Usual 的 USD0++ 目前的交易价格低于一美元,然而据说这一直是计划的一部分。 在脱钩事件发生之前,我正着 写一篇关于 Usual 的文章,因为它最近受到了广泛的 关注。 它是增长最快的稳定币协议之一,最近还与 Ethena 合作,并为 Pendle 上的许多 YT 矿工 赚了不少钱。 然而, 如果你问人们 Usual 是做什么的,你往往会得到各种各样的答案 。 “ 它为你提供基于 RWA(真实世界资产)的收益。 ” 那么 自然而然 的问题是: 这和 Ondo 有什么不同 ? “ 哦,它让 RWA 收益去中心化 ”, 好吧,那 Maker 或 Sky 不也是吗? 等等等等。 如果你仔细观察 , @usualmoney 的产品是代币 ,而不是任何 实际的产品。 从本质上讲 , 如果用户获得的无风险利率高于 4% ,那么收益的来源就是用户自己。 但我们是如何走到这一步的? 一个 TVL 超过十亿 美元 的协议为何突然间迅速崩溃? Usual 的运行机制究竟是什么?

USD0 是 Usual 的标准、无收益的稳定币。这里没有太多值得解读的内容,但 一旦深入研究 USD0++,事情就变得有趣了 。尽管名称相似,但 USD0++ 从 本质 上来说并不是稳定币。 最初,USD0++ 可以按 1:1 的比例兑换为 USD0,而 USD0 又可兑换为 1 美元 。然而,该项目在其文件中指出,在 2025 年第一季度的某个时候,这种情况会发生变化,USD0++ 的功能将更像债券,其下限是美国 4 年期国债的有效价格,同时支付的实际基础收益率为零。 很自然地 ,社区认为这一变化会提前 公告 ,并且会有某种流程允许用户退出,如果他们不再希望做流动性挖矿或 选择继续持有 更长的时间并接受与之而来的更高风险。无论 2025 年第一季度发生何种变化, 只要这一变化宣布,USD0++ 的价值就会急剧下降 。 USD0++ 的持有者不再单纯因为其美元价值而持有, 而是因为他们相信他们将收到的 $USUAL 代币值得被锁定更长时间 。

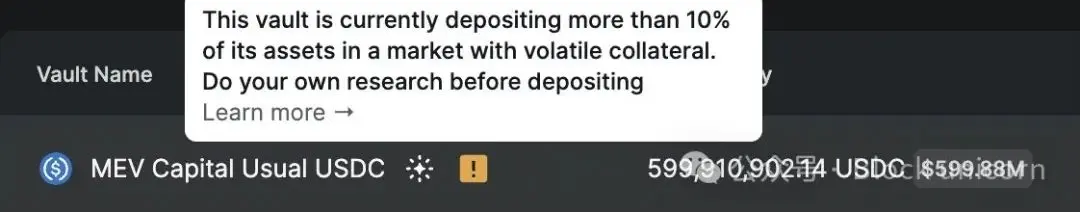

为了方便流动性挖矿,USD0 和 USD0++ 的资金池被部署在包括 Morpho 和 Euler 在内的多个平台上。 Morpho 的风险管理外包给其他 管理者 ,其中包括 MEV Capital,这是故事中一个重要的角色。 MEV Capital 的声誉在某些圈子里 已经众所周知的 有些可疑了 ——他们之前曾让投资者蒙受损失,并通过可疑的会计手段掩盖了这一点。 此外,MEV Capital 的股东之一 @AdliTB 同时也是 Usual 的联合创始人,这显然存在利益冲突。 MEV Capital 的职责是帮助放贷方管理风险,而不是随意将大量资金无节制地导向 Usual。 为了实现这一目的, MEV Capital 使用了将 USD0++ 的价值硬编码为 1 美元的保险库 。 换句话说,其 Oracle 实际上假定 USD 0++ 的价值始终为 1 美元,而不考虑市场价格。 另一家以类似方式操作的知名协议是 Anchor,它在 UST 崩溃中发挥了关键作用。 尽管这样做可能有一定的理由,但在流动性最终会被移除的资产上采用这种方法是不负责任的。 Euler 的预言机使用市场价格来操作,导致了清算,而许多 Usual 的资金池现在似乎持有大量坏账。

相较于公告流动性挖矿 用户可以退出,Usual 团队实际上选择了对其用户以及所有使用 Usual 资产的相关方发起了 “突袭”。 据 @GauntletXYZ 称,在美国东部时间下午 4:56,Usual 通过 Telegram 聊天通知 Gauntlet 和其他 @MorphoLabs 的 其他管理者 ,USD0++ 在一级市场的无条件 1:1 赎回机制即刻终止。 同时,团队还发布了一条公开推文,宣布该变化,并表示将引入两种新机制: 一个以 0.87 美元为底价的价格保护机制,以及一个 1:1 的早期解押机制,用于将 USD0++ 转换为 USD0,预计将在下周开放使用。

消息一经传出,USD0++ 便开始脱钩,在 几个小时内就 下跌了 几个百分点。 由于 Euler 的预言机正确地计算出债务头寸正变得不健康,Euler 开始进行清算。 价格持续下跌,而 MEV Capital 的资金池随着利率急剧上升开始遭受冲击,原因是借款人提款以及交易者利用糟糕的风险管理,在 USD0++ 价格有所回升时进行杠杆操作以谋利。

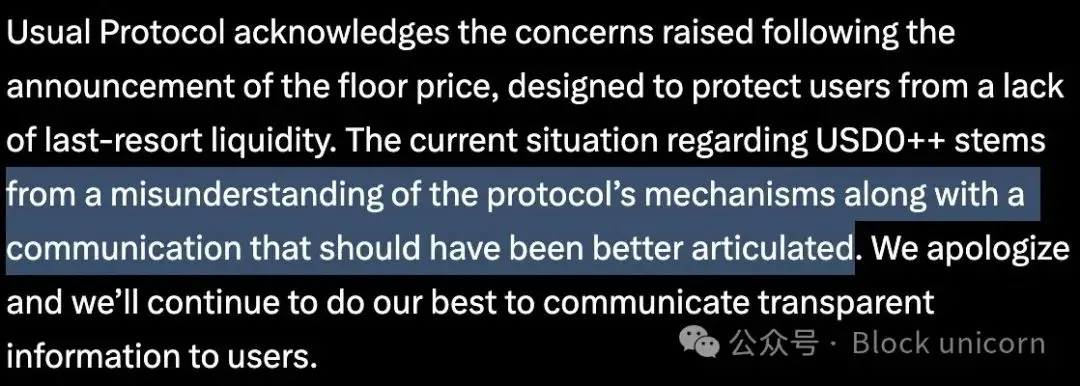

在我看来,这种情况以及可能出现的资金被困的 爆雷 在某个时候似乎是极有可能发生的, 但团队以如此极端的方式进行变更、毫无预警,并发表了令人震惊的、极具误导性甚至完全虚假的声明,实在 令人难以置信 。

现实中,大多数参与 Usual 的人实际上是流动性 挖矿 其代币,而团队对此心知肚明。 如果他们没有以这种方式操作,人们或许可以合理地认为,他们是想打造一个正向飞轮效应。 然而,这种方式的公告,显然是为了打用户一个措手不及,并剥夺他们在撤资或继续参与之间做出选择的机会,使这一情况看起来更像是一个“甜蜜陷阱”(honeypot)。 团队所谓“这一变更将在第一季度某个时间发生”的说法,既不诚实又令人愤怒。 我们才刚进入一个为期 90 天的季度的第十天,这显然是故意让人措手不及得2 。 对于如此重大的改变,大多数人都期望提前得到一些警告。

此外,团队显然知道会发生什么。 从 Usual 的公告中可以直接看到这一点:

“鼓励 USD0++/USDC Chainlink Oracle Morpho 市场上的高杠杆头寸提高其健康因素, 以在此波动期间获得最大程度的安全性 ,在此期间套利机器人可能还无法有效地维持底价。”

为了 弥补和提高健康 因素 ,矿工们 不得不卖掉 现在已不再有价值支撑的 USD0++ !

尽管团队在面对大量反对意见,甚至一些矿工们提出法律威胁后,已经开始退缩,但他们仍未 完全承认无法正确传达 USD0++ 基本属性改变的责任。

我 认识的许多聪明人对此都感到意外。 我认为,在没有任何 合理 警告的情况下,任意更改 USD0++ 的赎回规则不能被视为诚信行为,这可能是非法的(在美国绝对如此,在法国也是如此),但这并不一定意味着会有什么后果。 这不应该被用来攻击 Morpho,Morpho 系统是以管理者 为中心的。 有一位 管理者 直接与协议串通,这现在反而加强了那些没有串通的管理者 的地位,这将进一步巩固 Morpho,其模型是为这种事件设计的。 不同的方法并不意味着错误的方法 。

总 体而言,在追求收益和交易时需要谨慎,尤其是在加密领域。 自己做研究,了解团队,如果没有一个良好的系统来获得收益(参见 @ethena_labs),那么收益的来源就是你自己,而如果你是收益来源,要么像 Curve / Velo / Aero 那样参与游戏,要么完全不参与。 坏团队是存在的 ,它们应该被揭露并受到谴责。 在我看来,即使团队并不 坏 ,这一决定的执行方式也很糟糕,甚至接近于犯罪。 然而,加密和 DeFi 领域仍然是西部蛮荒之地,自己做好研究,哪里有烟,哪里就总会有火。