“别想了!比特币今年不会再创新高了”,真的?

比特币价格在过去几周中出人意料出现反弹,但又迅速回落,带动整个加密货币市场摇摆不定,波澜不断。随着比特币价格快速下探 7000 美元关键价位,市场对其未来走势众说纷纭。

经济学家、比特币早期投资人Tuur Demeester近日撰文,言之确确判断称:比特币在 2018 年不会再创新高。

这位独立投资人的判断值得倾听,毕竟当年他在比特币价格只有 5 美元时就已开始投资比特币,经历过币海沉浮。

Demeester 的评论激起浪花无数,不少人认同,已经在 Medium 上获得了近 4000 人点赞。当然,也有人不同声音。

在不同意见中,前谷歌雇员、现天使投资人 David King 通过发表一系列推文,提出反对声音,他不认为比特币已经奄奄一息,他认为比特币只是陷入蛰伏期,只等「天将降大任」,从而再次一飞冲天。

这两位的观点极具代表性,并且自成体系。链闻特别呈现他们的看法与洞见,供读者参考。对于未来市场的走势,一切皆有可能,而这两位投资人的看法,尽管结论相左,但是分析方法和着眼角度,值得借鉴。

看空:比特币在 2018 年不会再创新

尽管比特币已经经历了六个月的跌跌不休,但由于零售投资者需求疲软、机构投资人态度踟蹰不前、链上应用和活跃度有限,并且当前市值过高,在 2018 年,我看到了更多的价格下跌可能。

很多投资者和顾问表示过,今年比特币将在 5,700 美元触底,之后会反弹摸到创纪录的新高。尽管我们对比特币长期价格走势持乐观态度,但对近期目标却持不容乐观的谨慎态度。

要找到比特币触及 20,000 美元高点的历史抛物线的起点,我们需要追溯到 2015 年 8 月,当时比特币价格不到 200 美元。从 200 到 20,000 美元的这一波涨势,是波澜壮阔的历史壮举。

在我 43 年的交易员生涯中,从未见过比特币这样的走势。唯一一个实现过这种波澜壮阔涨势的交易标的,是 1920 年代的德国利率市场。以比特币 1美元价格为起点,比特币涨了 2 的14次方倍数。

— @PeterLBrandt,避险基金管理领域的早期开发者,同时为大型机构投资人提供经纪服务。

我认为今年很有可能会是动荡的一年,替代币市场出现劣币驱逐良币的「柠檬市场」现象, 监管机构会迎头赶上, 区块链基础设施继续经历开发进展缓慢的阵痛。

先看看一些数据:

自 1 月以来,比特币挖矿算力已经增长了两倍,意味着大量新的挖矿硬件投入使用。再加上比特币价格的走低,意味着对于无法升级矿机或者找到更便宜供电的矿场来说,利润率陡然走低,过去 7 个月下滑了 90%,而替代币也遭遇了类似甚至幅度更大的利润下滑。随着盈利空间承受重压,市场中的大笔批抛售很有可能来自于矿场。

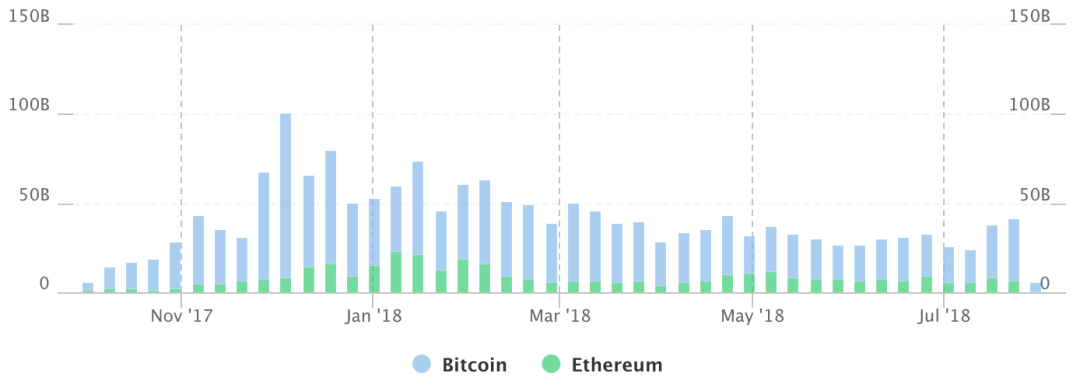

成交额并未陷入僵死局面,但依然低于去年冬天和今年春季的成交额。不清楚近期成交额的上升中有多少来自于轧空,有多少来自于新的长期买家的入场。

比特币总成交额;数据来源: coinlib.io.

经过去年「担心挤不上车」的恐慌行情,今年中小投资者对比特币的投资热情非常低迷 :

三个月前的盖洛普民调显示, 仅有不到0.5%的美国投资者「可能在不久的将来购买比特币」。

尽管交易手续费和价格振幅都已经大幅降低, 交易商从比特币交易中赚到的费用相比去年秋天依然上涨差不多50%。

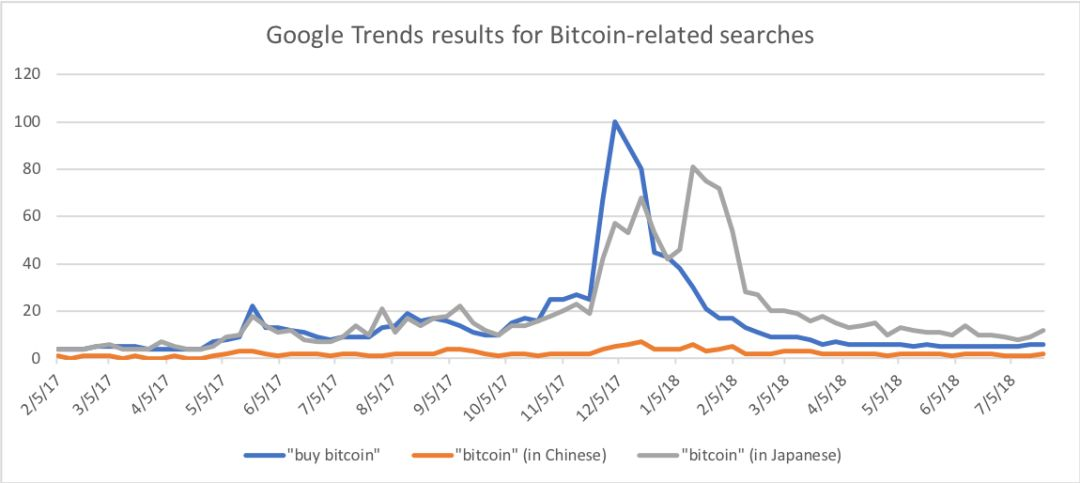

谷歌搜索热度显示散户对比特币的投资热情也不会很快恢复:

下面是我们从比特币分析师、做市商和华尔街内情人士那里得到的一些评论:

首先,比特币 ETF 不太可能在 2019 之前通过,所以任何对九月份批准 ETF 的期待可能会落空。

尽管机构投资者肯定会涉足比特币交易,但绝大多数参与机构会是交易公司,不管价格如何,他们想的是把市场炒热:他们对做空的热情与做多一样高。那些偏向于做多的机构,比如共同基金和养老基金,还没有准备好进入这一领域投资,因为他们还不太满意现有的监管解决方案。

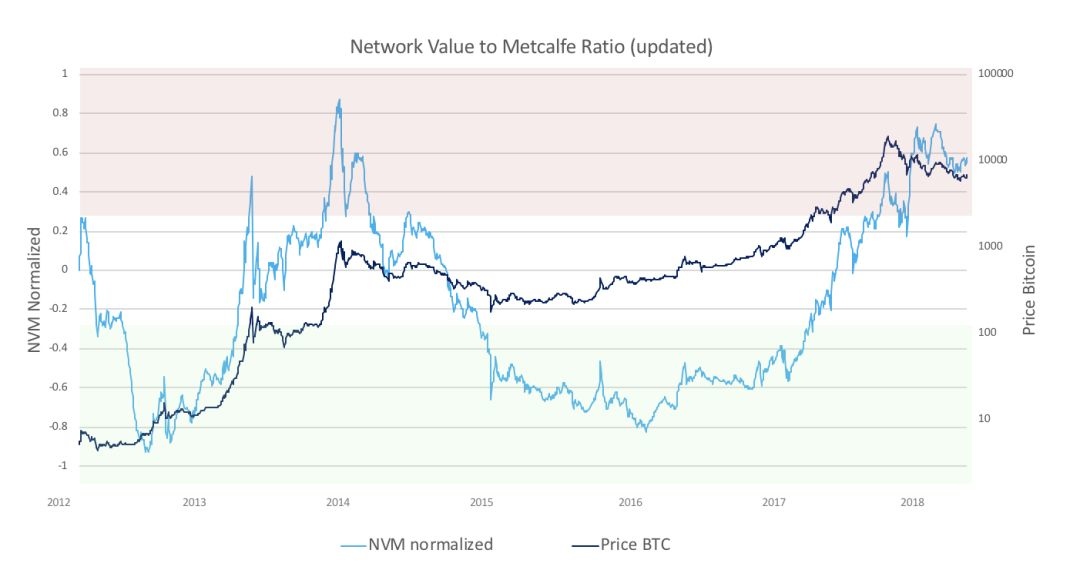

当然还有梅特卡夫定律网络价值比率NVM Ratio——梅特卡夫定律旨在反映网络早期阶段的采用程度,该定律认为网络价值与用户数的平方成正比,网络使用者越多,价值就越大,其内容是:网络的价值等于网络节点数的平方,网络的价值与联网的用户数的平方成正比,即网络的价值V=K×N² K 为价值系数,N 为用户数量。

这里的假设是:比特币的市场价值主要源于它是一个连接世界各地用户的网络,越多人和实体使用比特币区块链来结算交易,比特币就越能获得流动性和效用,也就因此能够变成我们所期望的「数字黄金」。

比特币 NVM 比率通过测量区块链上的每日活跃地址来估算,这种评估模型已经比较成熟了,而且已经被 Facebook 和 LikedIn 等成长型企业采用,基本上能够合理地呈现月活跃用户量与企业价值之间的相关性。

而与之相关的网络价值与交易比率,即NVT 比率,用来衡量比特币每日交易额与市值相比较高低的问题,也预示出目前比特币估值过高的迹象。

而过去的几个月里的一些宏观事件对比特币成为避风港带来利好因素,比如朝鲜核危机、全球货币价格波动性飙升,比如委内瑞拉和津巴布韦、中国股市崩盘等等,但是这些冲击并没有给比特币造成太大影响。

综上所述,比特币价格走低是一个确定无疑的结论。当然,有些因素也需要考虑进去:

比特币价格相比去年 12 月已经跌了 62%。

自今年 3 月以来,中国人民币对美元贬值 8%。如果这种贬值状况持续,中国资金将会向比特币流动。

比特币在加密货币行业里的主导地位仍在不断上升,这表明市场开始逐渐意识到,比特币生态系统周围有一些「护城河」,对比特币形成了足够的保护。

2015 年至 2017 年的价格反弹是历史性的,但对于比特币生态系统来说并非是唯一的一次,因为在 2011 年底至 2013 年 4 月期间也出现过类似的价格反弹,当时比特币价格上涨了 100 倍,之后经过六个月的修正之后,又获得了 10 倍的增长。

价值投资者已经预期,到2020 年 5 月,比特币区块链奖励将会减半,这将使比特币的年供应通胀率从 3.7% 下降到 1.79%;

即使比特币 ETF会推迟批准,但一旦上市,将是一个重大利好,因为它可以使散户投资人非常轻松地获得资产。2004 年,当第一个黄金交易所交易基金上市之后,黄金价格上涨了 350% 今天仍然高出 200%。2017 年的大涨也加快了机构在比特币领域的动作,很多久负盛名的银行、经纪人、交易清算机构和券商正在筹备吸引价值投资者的加密货币产品类型。

即便有这些利好的因素,我们的看法是:

我们认为市场可能需要更多时间消化过去 30 个月的涨势,可能导致比特币价格进一步走低。我们认为 2018 年比特币不会再创价格新高,除非数据风向标逆转。

看多:这是一个等待的游戏,比特币只缺某一触发事件而走向货币地位

「比特币正在孕育能量,等待时机变身拯救世界的超级英雄。」

1、很多人认为比特币已经死翘翘了,希望去投资更新颖、更酷炫的新东西。

2、但我不会相信比特币已经翘辫子了。我认为比特币成为广泛的「价值存储」或者 「全球储备币」的道路还很漫长,可能会由某个事件触发而一蹴而就,而不是简单的累加效果。

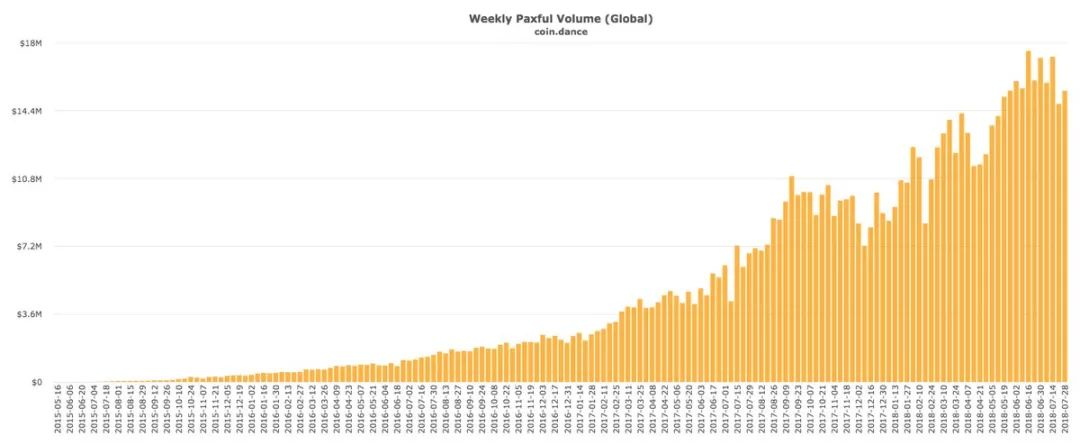

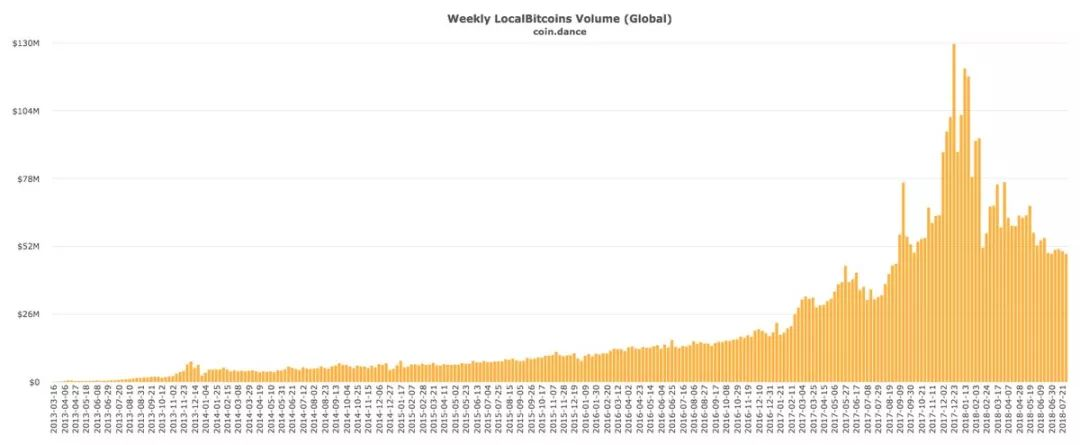

3、下面几个表格显示了人们使用中心化程度降低的货币的意识开始缓慢而稳定的增长:

4、比特币的交易额用美元计算总体上确实还很微小。但和所有一开始起步缓慢,但之后随着复合效应而迅猛壮大的任何新技术一样,很容易「看到未来」。

5、我不认为比特币会遵循类似每周 10% 复合增长的规律而得到「价值存储」或者 「全球储备币」的地位。还是看看推特 @Twitter 的发展,更具参考意义。

6、@Twitter 2006 年时很容易被认为是一个仅仅满足好奇心的玩具。2007 在 SXSW 音乐盛典上的发布很容易让它被认为是满足时髦人群/科技玩家的工具。2008 孟买袭击案。2009 年伊朗大选。 2009 年哈德孙河坠机事件。2010 年以后奥巴马的推特发言等等燃爆 Twitter 热潮。

7、每个时刻都是吸引大批新用户的关键时刻。但这些事件没什么规律,很随机。很多人第一次上 Twitter 没有上瘾。有些人发现科技能满足一些真正的需求。

8、我们都经历了比特币早期的好奇阶段。现在是打造协议层和比特币周边商业生态,来简化比特币使用的过程中。

9、我们在一路上看到比特币的一些关键时刻。我们事后能够把这些节点串联起来,但没法提前预知哪个才是具体的引爆点。也许是政府的货币政策崩溃 譬如:委内瑞拉玻利瓦尔、津巴布韦元、债务危机 譬如希腊……

10、我们会看到石油产区不再希望油价与美元挂钩,不会互相信任执行一个美元之外的货币政策 ,需要找到一种办法来无需信任前提的彼此合作。

11、所以我不认为比特币已经走入绝境。我认为我们处于比特币走向货币地位的历史进程中。这是一个等待的游戏,直到人类面临前所未有的难题。但这一次我们有了比特币作为解决方案。这是一个比以往的解决方案好上 10 倍的漂亮答卷。