原文作者:BitMEX

大家好,欢迎来到 BitMEX 期权 Alpha。今天,我们将探索一种混合套利策略,将 BitMEX 看涨价差与 Polymarket 上的“否”头寸结合,问题是“比特币会在 2 月底前突破 110, 000 美元吗?”这个策略的目标是,如果比特币上涨,捕捉潜在的收益,同时通过利用 Polymarket 头寸对冲风险,防止比特币未能触及 110, 000 美元的风险。在本文中,我们将详细解析交易结构,讨论几种可能的盈亏情景,并强调您需要考虑的关键风险及应对措施。让我们开始吧。

交易概述

本文讨论的交易包括:

1. 在 BitMEX 上购买比特币看涨价差(一个看涨的头寸)。

2. 同时在 Polymarket 上购买关于问题“比特币会在 2 月 28 日前触及 110, 000 美元吗?”的“否”头寸。

市场设置

随着 2 月底的临近,比特币有可能触及 110, 000 美元,也有可能不会达到这一水平。基于这一背景,一个有趣的套利机会浮现:将 BitMEX 期权头寸与 Polymarket 对冲相结合。

Polymarket 允许用户对事件的二元结果进行投注,比如比特币是否会达到某个特定的价格。这为使用 Polymarket 对冲比特币头寸提供了可能,同时也能从有利的价格波动中获利。通过将 BitMEX 看涨价差与 Polymarket 上的“否”头寸结合(即赌比特币不会在 2 月底之前触及 110, 000 美元),交易者可以平衡风险和收益,从而最大化比特币的波动性带来的机会。

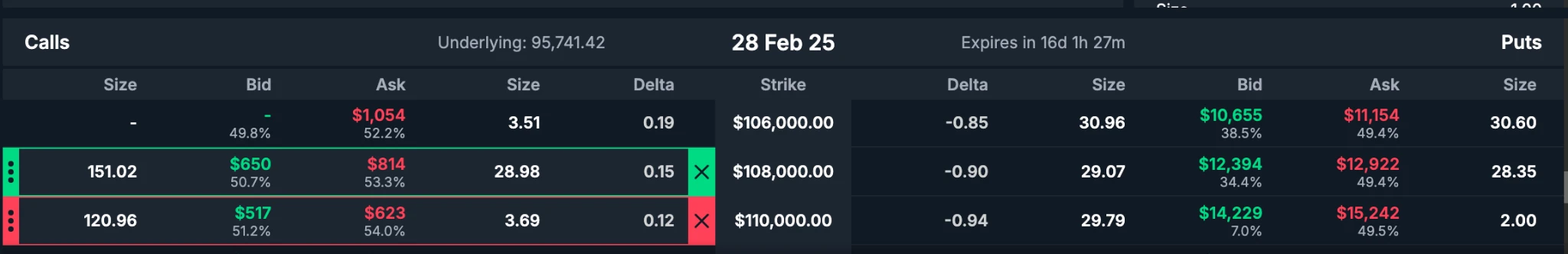

BitMEX 期权市场(2 月 28 日到期)

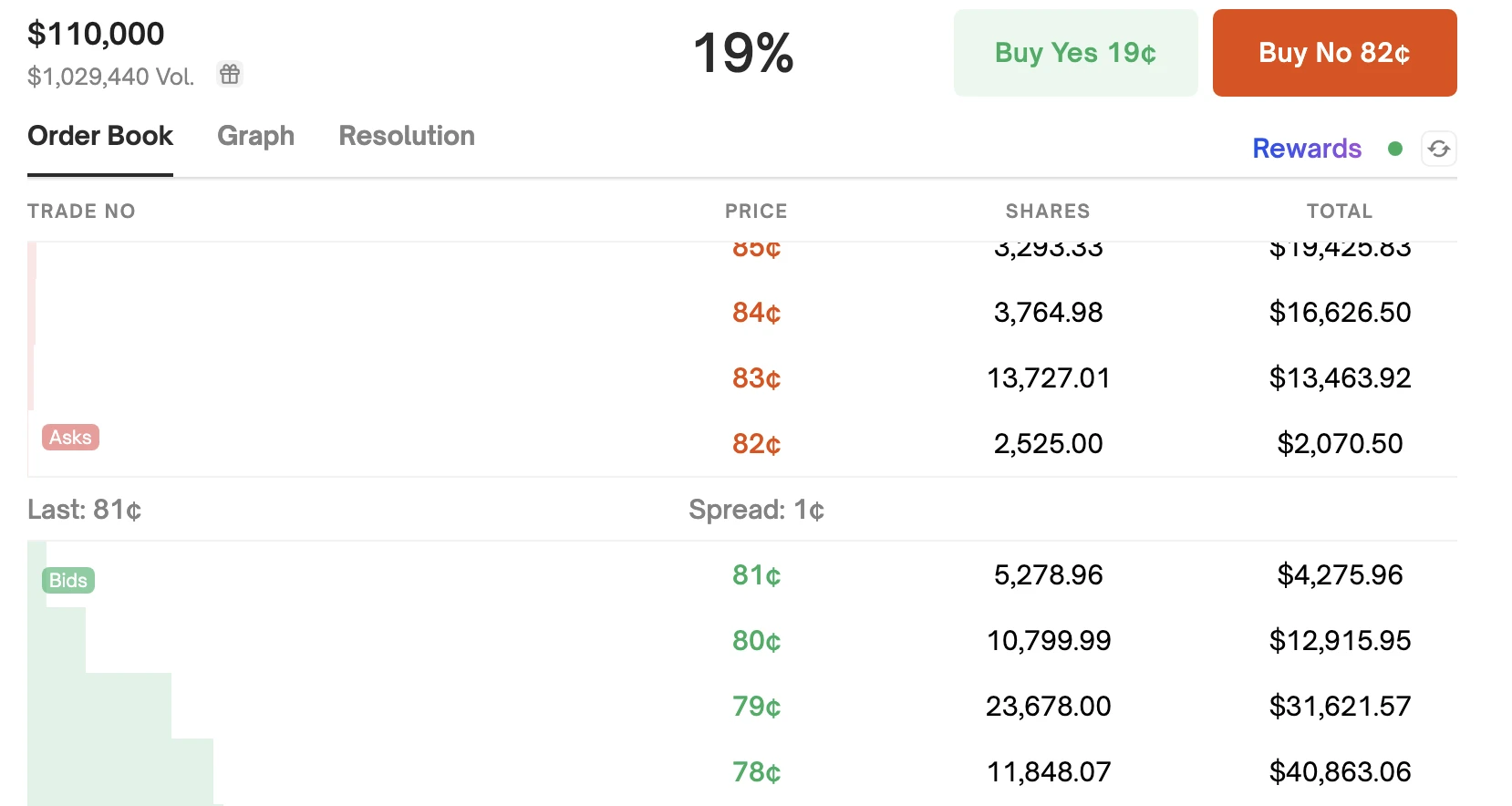

Polymarket

交易结构

这个策略依赖于两个核心组成部分:

1. BitMEX 看涨价差

2. Polymarket 上的比特币“否”头寸

BitMEX 看涨价差(2 月 28 日到期)

BitMEX 的头寸是一个经典的看涨价差,旨在利用比特币价格的上涨,同时限制下行风险。

-

购买 1 张 108, 000 美元看涨期权(2 月 28 日到期)

-

卖出 1 张 110, 000 美元看涨期权(2 月 28 日到期)

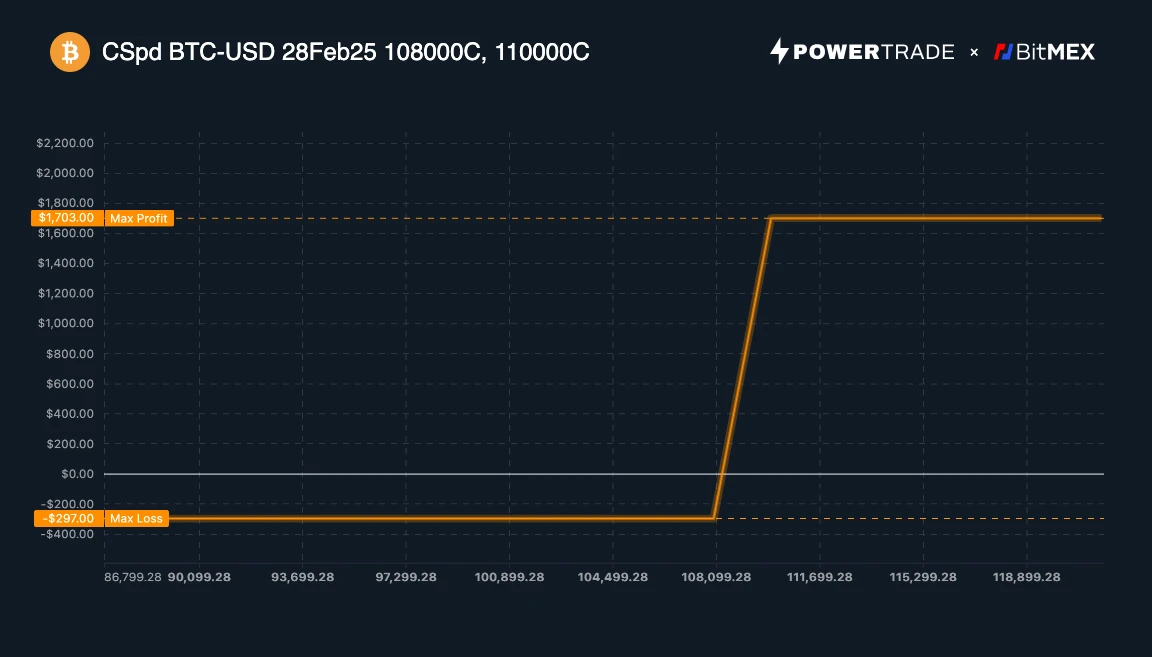

该结构提供了有限的风险和无限的上行空间(最大可得 1, 700 美元),如果比特币价格超过较高的行使价。

Polymarket 对冲(“否”头寸)

在 Polymarket 上,有一个二元期权市场,用户可以对某些事件发生的可能性进行投机。对于这个策略,交易涉及的问题是:

-

比特币会在 2 月 28 日前触及 110, 000 美元吗?

此时的头寸将是“否”合约,赌比特币在 2 月底之前不会触及 110, 000 美元。

-

购买“否”合约,价格为 82 ¢(示例)

-

成本: 250 美元,面值 1 美元

-

如果比特币未触及 110, 000 美元,预计获利约 300 美元

-

如果比特币触及或超过 110, 000 美元,预计亏损 1, 350 美元

这个对冲为比特币触及 110, 000 美元时提供了保护,帮助抵消 BitMEX 头寸的部分亏损。

盈亏分析

理解这个策略的潜在结果对做出明智决策至关重要。让我们看四种不同的情景:

情景 1 :比特币收盘价低于 108, 000 美元

-

BitMEX:-297 美元(最大损失)

-

Polymarket:+ 300 美元(如果比特币未触及 110, 000 美元)

-

净利润:+ 3 美元

在这种情况下,比特币在到期时未能触及 110, 000 美元,Polymarket 头寸获利 300 美元。然而,BitMEX 看涨价差产生了最大损失 297 美元。最终结果是微弱的净利润 3 美元。

情景 2 :比特币收盘价在 108, 000 美元与 110, 000 美元之间

-

BitMEX:利润 = (比特币价格 - 108, 000) - 297 美元

-

例如,在 109, 000 美元时,利润为 703 美元

-

Polymarket:+ 300 美元(如果比特币未触及 110, 000 美元)

-

净利润: 703 美元(BitMEX 利润) + 300 美元(Polymarket) = 1, 003 美元

这是理想的情境,假如比特币收盘价接近 110, 000 美元,BitMEX 头寸提供了稳定的收益,而 Polymarket 对冲则增加了 300 美元,最终的总利润为 1, 003 美元。

情景 3 :比特币收盘价高于 110, 000 美元

-

BitMEX:+ 1, 700 美元(最大利润)

-

Polymarket:-1, 350 美元(如果比特币触及 110, 000 美元)

-

净利润: 350 美元

如果比特币超过 110, 000 美元,BitMEX 看涨价差最大化,达到 1, 700 美元,但 Polymarket 对冲则导致了 1, 350 美元的亏损。最终净利润为 350 美元。

情景 4 :比特币短暂触及 110, 000 美元,但收盘低于 110, 000 美元

-

BitMEX:如果价格低于 110, 000 美元,则亏损

-

例如,在 108, 000 美元时,亏损 297 美元

-

Polymarket:-1, 350 美元(因为比特币短暂触及 110, 000 美元)

-

净亏损:-1, 647 美元

在这个不太理想的情境下,比特币短暂触及 110, 000 美元,但收盘时低于该水平。在这种情况下,BitMEX 看涨价差和 Polymarket 对冲都造成了亏损,最终净亏损为 1, 647 美元。

风险与考虑事项

尽管该策略提供了一个有吸引力的风险与回报结构,但也有几个风险需要注意:

1. 时间风险:

BitMEX(2 月 28 日 08: 00 UTC)和 Polymarket(2 月 28 日 23: 59 ET)之间有 21 小时的结算差距。这个时间窗口可能会导致比特币做出意外波动,从而使对冲失效。

2. 市场流动性与价格波动:

在波动性较大的时期,期权可能有较宽的买卖差价。 Polymarket 可能深度有限,较大的订单可能会推动市场价格。 要注意滑点和交易费用。

总结

这个比特币套利策略为交易者提供了一个通过比特币波动性捕捉上涨潜力的机会,同时也对关键价格水平提供了对冲。通过将 BitMEX 看涨价差与 Polymarket 上的“否”头寸结合,您可以在不同的市场条件下构建适合的交易策略,无论是比特币的上涨还是横盘震荡。

然而,密切关注关键风险非常重要,包括 21 小时的结算差距和比特币在关键价格点触及并反转的可能性。通过实施适当的风险管理技巧,谨慎把握时机和流动性,交易者可以在最大化潜在利润的同时,最小化重大亏损的暴露。

总之,这个策略为那些希望利用比特币价格波动的交易者提供了一个平衡的风险回报结构,具有明确的风险控制和清晰的上行潜力。