作者:Glendon,Techub News

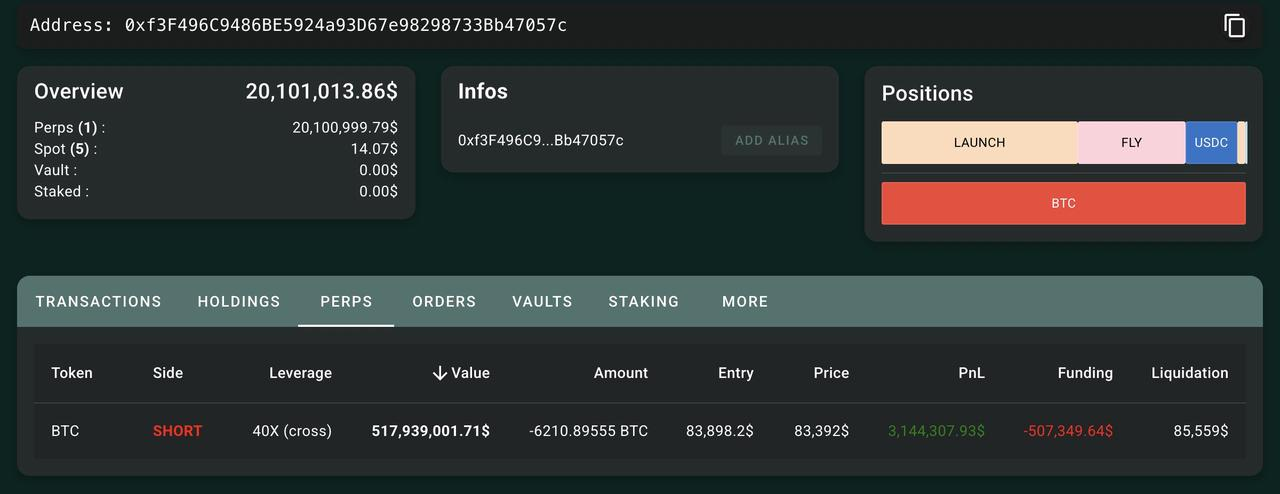

3 月 18 日,近期在加密社区内频频引发热议的「Hyperliquid 50 倍杠杆巨鲸」再次以 40 倍杠杆全仓做空比特币,成功获利 510.1 万美元。Hypurrscan.io 数据显示,该「巨鲸」以 6210.89 枚比特币创下其持仓规模的历史新高,持仓价值约 5.18 亿美元,成本价为 83898.2 美元,清算价为 85559 美元。

据余烬监测,该「巨鲸」曾向 Hyperliquid 转入了 1675 万枚 USDC 作为保证金,是其地址中的所有资金,包括本金和近一个月来的所有盈利。

而在此之前,「猎鲸小分队」蓄势待发,声称「今日比特币就会击破其清算价」,然而他们本轮的公开狙击却以失败告终。

据链上分析师 Ai 姨监测,自 3 月 2 日至今,该「巨鲸」的战绩为 9 战 8 胜,胜率高达 88.9%,共获利 1633.6 万美元。而在其完成上一笔交易仅两小时后,该「巨鲸」再度向 Hyperliquid 转入 50 万枚 USDC 保证金,开启 MELANIA 5 倍杠杆多单。受此影响,MELANIA 短时上涨约 5%。

看到这里,大家可能好奇这位「Hyperliquid 50 倍杠杆巨鲸」到底是何方神圣,仅凭一己之力就能带动代币价格上涨?同时「猎鲸小分队」又是怎么回事呢?让我们来了解一下这件事的来龙去脉。

七战七胜,是「内幕哥」还是「操作大神」?

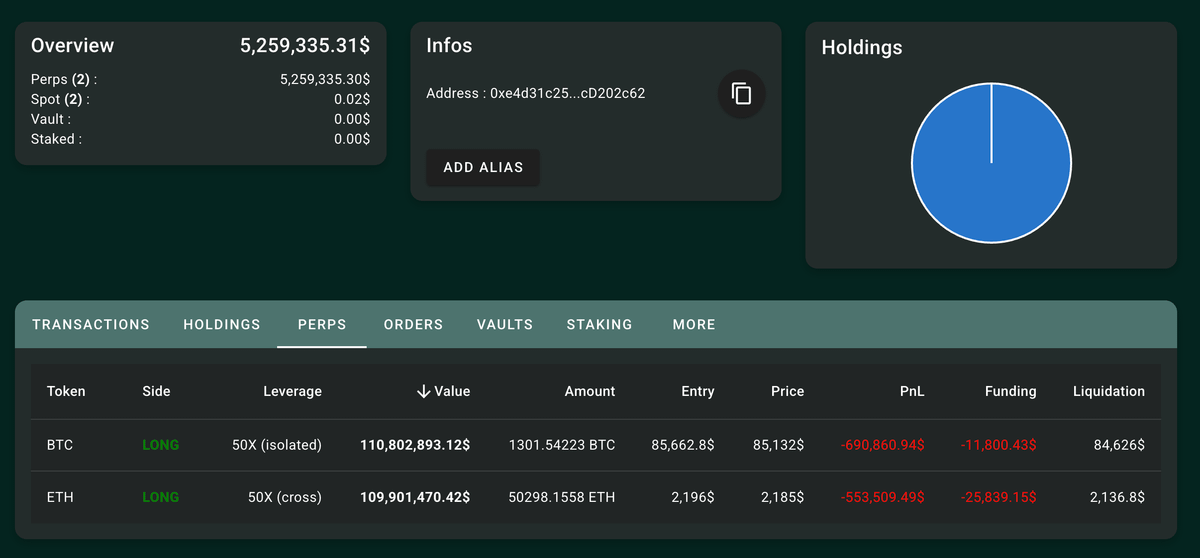

早在 3 月 2 日,该「巨鲸」通过 0xe4d 开头的地址在 Hyperliquid 上分别以 50 倍杠杆做多 BTC 和 ETH,就开始引起了一些加密货币 KOL 的关注。

Hyperliquid 是一个去中心化永续合约交易平台,其以高效的链上订单簿、零 Gas 费和高达 50 倍杠杆的交易,成为高风险交易者的乐园。当时该「巨鲸」在此平台上以 600 万枚 USDC 的本金,开出了超过 2 亿美元的多头仓位。

-

比特币:1260 枚,开仓价为 85671 美元,清算价为 84629 美元;

-

以太坊:49384 枚,开仓价为 2196 美元,清算价为 2133.9 美元。

由于这两份空单的清算空间仅为 1042 美元和 62.1 美元,跌幅只需达到 2.8% 就会爆仓。因此,起初该「巨鲸」一度被认为是「终极赌狗」。随后,该地址多单又加仓了 914 枚 ETH 和 41 枚 BTC,彼时其浮亏已超过 90 万美元。

然而,市场总是充满了变数。当晚 23 时左右,随着特朗普发文称总统工作组将推进包括 XRP、SOL、ADA、BTC 和 ETH 在内的加密货币战略储备,加密市场行情立即迎来一波拉升,而该地址也迅速扭亏为盈,最终更是成功获利 683 万美元。

但由于其开单时机和清仓点位都过于极限,彼时社区内对于其「或为接近特朗普的相关内幕人士」的猜测不绝于耳,甚至于有人认为该「巨鲸」可能是特朗普次子 Eric Trump。于是,该「巨鲸」喜提了「内幕哥」的称号。

3 月 3 日,该「巨鲸」再次开出了 1345 万美元的 BTC 空单,当时距离美股开盘仅有 20 分钟。同样是熟悉的 50 倍和敏感的时间点,彼时开仓价(93117.5 美元)与清算价(94083 美元)之间的差价仅为 965.5 美元,浮亏则达到了 6 万美元。但与前一次的情况相似,该地址很快扭转了亏势,最终以盈利近 30 万美元功成身退。

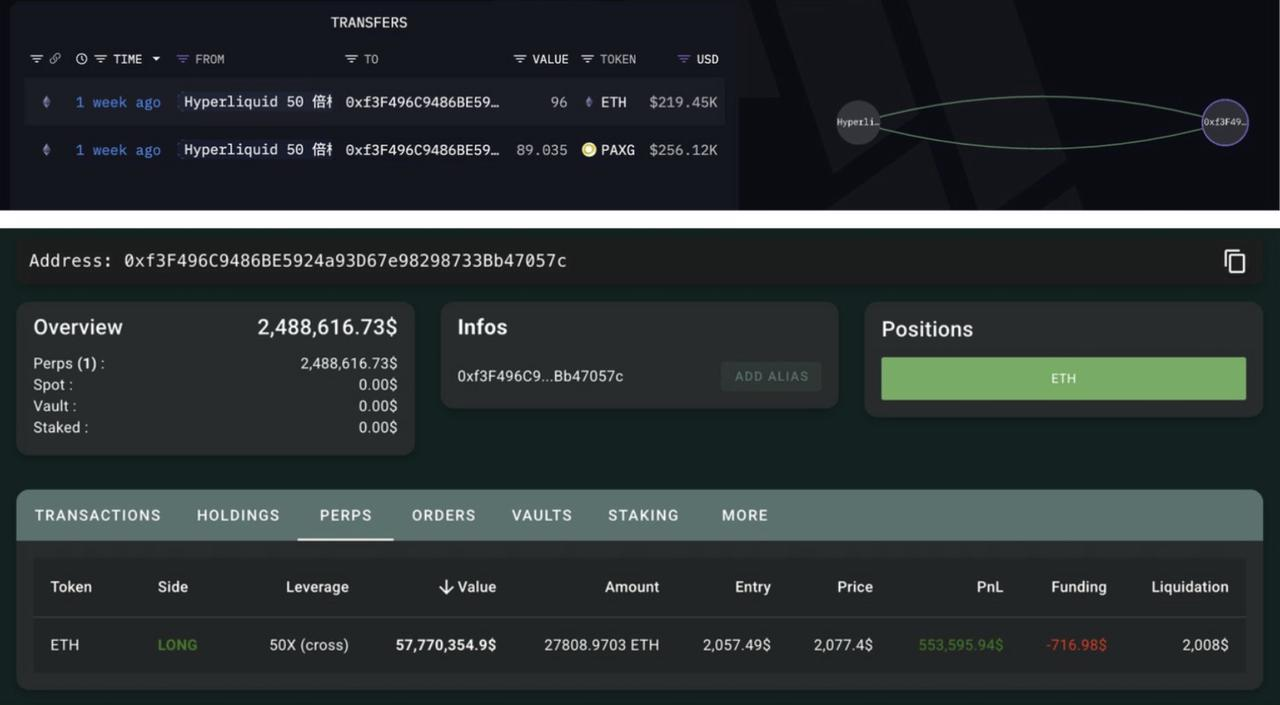

在那之后,该「巨鲸」似乎偃旗息鼓了近一周的时间,直至 3 月 10 日,据 Ai 姨监测,该「巨鲸」已经收获了 60 万人的关注,而它也开始用小号(0xf3f 开头的地址)开始做多 ETH。它以 195 万枚 USDC 作为保证金,持仓 27809 枚 ETH(约 5788 万美元),依旧是 50 倍的杠杆,但操作却更加极限,成本价与清算价的差距缩小至 50 美元,一旦跌破这个阈值就会触发爆仓。

但结果是,该地址最终在 40 分钟内获利 215 万美元,实现平仓止盈。彼时,它已通过三次杠杆累计获利 928 万美元。此后,该「巨鲸」在 3 月 11 日至 14 日期间陆续完成 4 笔杠杆交易,获利约 310.6 万美元。而其中一笔交易更是直接造成了近日来热议的 Hyperliquid 清算事件。

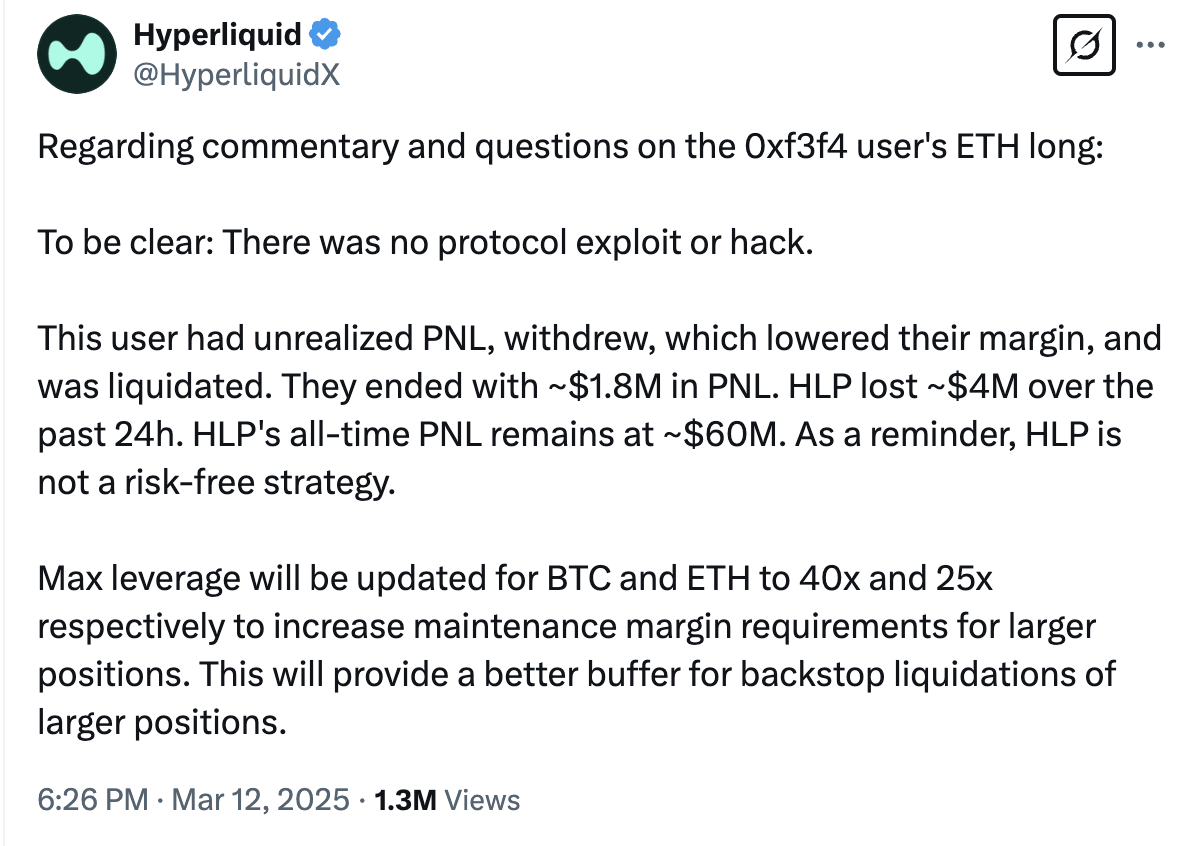

3 月 12 日,该「巨鲸」持续加仓直至 ETH 多头头寸达到 17.5 万枚,持仓价值一度超过 3.4 亿美元。就在大家都认为它会平仓获利或继续加仓冲高利润的时候,没想到它选择了「自爆」,以撤回保证金的方式将本金和利润提走了绝大部分,以此来压缩清算价格,从而导致剩余超 16 万枚 ETH 的多头仓位「主动被清算」。由于它这一举措,Hyperliquid 的自动清算系统接管该头寸,其社区驱动的流动性池「HLP Vault」被迫以高价接盘并进行平仓,在此过程中 Hyperliquid 的损失达到 400 万美元。

而这一事件的直接影响便是 Hyperliquid 合约规则的调整。Hyperliquid 分别将 BTC 最大杠杆从 50 倍降至 40 倍,ETH 从 50 倍降至 25 倍,以限制大额仓位的潜在冲击。此外,该平台还升级了保证金系统,引入新的保证金规则,要求隔离仓位在转账后维持 20% 的保证金率,防止通过撤资操纵清算。

「Hyperliquid 50 倍杠杆巨鲸」在此事件中盈利了 185.7 万美元。截至 14 日,该「巨鲸」已通过两个地址实现了七战七胜。此后,它也仅仅在开设 LINK 多单时亏损了 115 万美元。

时间来到 3 月 15 日,该「巨鲸」再次以 40 倍杠杆全仓做空比特币。有趣的是,除去一些跟单喝汤成功的散户投资者,它的多次胜利似乎终于引起了一些知名交易者的愤怒,一场针对它的「猎鲸行动」由此声势浩大地展开。

「猎鲸小分队」成立,清算「巨鲸」对 Hyperliquid 和市场有何影响?

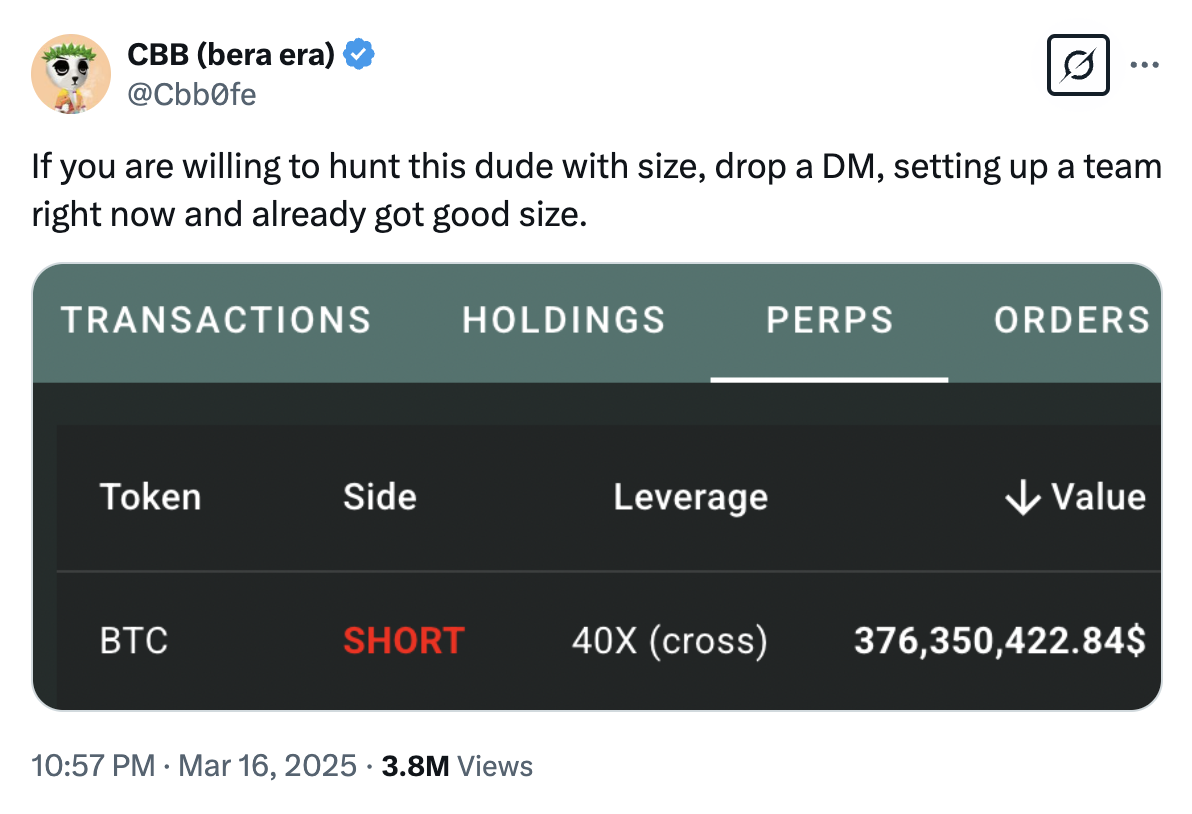

3 月 16 日,加密货币 KOL「@Cbb0fe」发帖征集「猎鲸小分队」称:「如果你愿意和这个家伙一起大干一场,私信我,我们正在组建团队,而且已经有不错的规模了。」随后,该 KOL 还晒图表示,「Justin Sun 将加入行动。」

在此期间,还有不少网友留言并向美国证券交易委员会(SEC)官方 X 账号呼吁称:「(Hyperliquid 50 倍杠杆巨鲸)看起来像是一个有组织的『Pump』(指人为抬高资产价格后抛售获利的操作),是时候调查一下了。」

这场「猎鲸行动」持续了近两日,于昨日落下帷幕,结局仍是「Hyperliquid 50 倍杠杆巨鲸」笑到了最后。

加密货币 KOL「@Cbb0fe」对此表示:「Shorter(空头)以 900 万美元的利润收盘,我们输掉了这场战争,但我们已经很久没有玩得这么开心了,祝 Shorter 胜利!」

不过,与其说是围猎,这实际上就是一场 @Cbb0fe 带领的团队与「Hyperliquid 50 倍杠杆巨鲸」及其跟单者之间的对决。那么问题是,如果该「巨鲸」真的被爆仓了,这是否会促使比特币市场行情上扬呢?

从理论上看,一旦进行清算,将不可避免地触发空头合约的强制平仓机制,这意味着需要在市场中购入等量的比特币以完成结算,这一行为在短期内或许会推动价格上涨。但是,该「巨鲸」爆仓并不能代表「空头出尽」的信号,因此这可能不会吸引更多多头入场,尤其是在当前市场整体情绪低迷、投资者缺乏信心的情况下,比特币上升动力不足,即便出现上涨,其涨幅和持续时间也可能相当有限。

从另一个角度来看,诸如「Hyperliquid 50 倍杠杆巨鲸」之类交易行为的频繁发生,其实也是 Hyperliquid 平台在发展壮大过程中难以避免的一环,能够促进其发现自身机制在面对极端市场行为时的脆弱性。毕竟作为新兴市场,它尚未经受长期的市场检验。

正如前文所述,为了防范先前清算事件的再次发生,Hyperliquid 已经采取了一系列措施,包括调整合约的杠杆倍数以及提高保证金比率,以此来限制用户开设过于庞大的仓位。在风险管理方面,Hyperliquid 则是利用跨多个交易所的价格预言机机制,实现每三秒的价格更新频率,从而规避单一市场因恶意操作而导致的错误价格。同时,该平台允许任何人参与清算以提高去中心化程度,并设立了独立的 HLP Vault 充当清算保险库角色,集中管理和承担由清算造成的损失。

值得一提的是,该「巨鲸」的多次交易行为也为 Hyperliquid 带来了可观的交易量和关注度,随着该平台合约市场日益成熟,市场做市商的加入以及平台流动性的逐步提升,价格操纵成本将会显著增加,到那时市场的公平性和稳定性也将会进一步得到保障。

至于这位「Hyperliquid 50 倍杠杆巨鲸」到底是「内幕哥」还是「操作大神」,它能否维持「常胜将军」的招牌屹立不倒,这一切还有待时间的考验。